SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |TCS Group - показатель чистой прибыли по РСБУ выглядит сильным

- 02 февраля 2018, 11:29

- |

Российские банки опубликовали чистую прибыль по РСБУ

Среди публичных банков чистая прибыль TCS Group выросла на 86% до 17,3 млрд руб., Московского кредитного банка — в 5,2 раз до 13,9 млрд руб., Банка Санкт-Петербург — на 82% до 4,2 млрд руб., ВТБ — на 49% до 104 млрд руб.

Среди публичных банков чистая прибыль TCS Group выросла на 86% до 17,3 млрд руб., Московского кредитного банка — в 5,2 раз до 13,9 млрд руб., Банка Санкт-Петербург — на 82% до 4,2 млрд руб., ВТБ — на 49% до 104 млрд руб.

Хотя результаты по РСБУ имеют мало общего с отчетностью по МСФО, темпы роста -хороший индикатор того, что ожидать от показателей по МСФО, которые будут опубликованы в марте-апреле. Мы отмечаем, что показатель чистой прибыли TCS Group по РСБУ выглядит сильным, и мы ожидаем увидеть высокие результаты по МСФО в марте.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |Для ВТБ банк Возрождение - это интересный актив

- 25 января 2018, 19:13

- |

Глава ВТБ Андрей Костин вчера в ходе Всемирного экономического форума в Давосе сообщил о том, что ВТБ рассматривает возможность покупки банка «Возрождение». Участники онлайн-конференции «Рынок акций РФ: „быки“ настроены решительно» не могли оставить без внимания эту новость.

«Банк „Возрождение“ — это вполне неплохой актив, как минимум, исходя из информации, которая имеется у рынка. Соответственно, для ВТБ это все же будет позитивным приобретением», — настроен оптимистично Андрей Кочетков, аналитик «Открытие Брокер». Однако эксперт посоветовал бы ВТБ развивать свою сеть в других регионах, а не только московском.

Богдан Зварич, старший аналитик ИК «Фридом Финанс», говорит, что для ВТБ данный актив может быть интересен, в отличии от «Сбербанка». «Необходимо смотреть на тот синергетический эффект, который будет достигнут за счет слияния — насколько улучшится ситуация с обслуживанием физических лиц за счет увеличения количества отделений», — думает господин Зварич.

( Читать дальше )

«Банк „Возрождение“ — это вполне неплохой актив, как минимум, исходя из информации, которая имеется у рынка. Соответственно, для ВТБ это все же будет позитивным приобретением», — настроен оптимистично Андрей Кочетков, аналитик «Открытие Брокер». Однако эксперт посоветовал бы ВТБ развивать свою сеть в других регионах, а не только московском.

Богдан Зварич, старший аналитик ИК «Фридом Финанс», говорит, что для ВТБ данный актив может быть интересен, в отличии от «Сбербанка». «Необходимо смотреть на тот синергетический эффект, который будет достигнут за счет слияния — насколько улучшится ситуация с обслуживанием физических лиц за счет увеличения количества отделений», — думает господин Зварич.

( Читать дальше )

Новости рынков |Банк Возрождение показывает рентабельность капитала выше, чем ВТБ

- 25 января 2018, 14:54

- |

ВТБ рассмотрит покупку Банка Возрождение

Глава ВТБ Андрей Костин вчера заявил, что банк изучит перспективы покупки Банка Возрождения у братьев Ананьевых. Ранее ВТБ не рассматривал Возрождение как объект для покупки и еще не проводил анализ его активов.

Глава ВТБ Андрей Костин вчера заявил, что банк изучит перспективы покупки Банка Возрождения у братьев Ананьевых. Ранее ВТБ не рассматривал Возрождение как объект для покупки и еще не проводил анализ его активов.

Возрождение показывает рентабельность капитала выше, чем ВТБ. ЦБ предписал бывшим владельцам Промсвязьбанка, переданного на санацию в ФКБС, продать Возрождение до 18 марта, оставив себе не больше 10%. Судя по словам Костина, для ВТБ в первую очередь представляет интерес розничный блок Возрождения. Собственный капитал банка на 1 октября по МСФО составлял 26 млрд руб., капитализация до появления информации об интересе ВТБ – 12 млрд руб. Рентабельность капитала по итогам 9 мес. равнялась 14% против 7% у Группы ВТБ. Цена и возможность сделки, по всей видимости, будут зависеть от качества активов, а именно наличия «проблемных» сделок, связанных с Промсвязьбанком.Уралсиб

Новости рынков |ВТБ - рост дивидендов мог бы быть позитивно воспринят инвесторами

- 24 января 2018, 11:46

- |

ВТБ дивиденды могут остаться на уровне 2016

По словам председателя правления ВТБ Андрея Костина, дивиденды банка за 2017 могут остаться на уровне 2016. В этом случае банк заплатит 15 млрд руб. в качестве дивидендов по обыкновенным акциям или 0,00117 руб. на обыкновенную акцию, что предполагает дивидендную доходность 3%.

По словам председателя правления ВТБ Андрея Костина, дивиденды банка за 2017 могут остаться на уровне 2016. В этом случае банк заплатит 15 млрд руб. в качестве дивидендов по обыкновенным акциям или 0,00117 руб. на обыкновенную акцию, что предполагает дивидендную доходность 3%.

Мы считаем новость несколько негативной. Изначально мы надеялись, что ВТБ может несущественно увеличить дивиденды по обыкновенным акциям, принимая во внимание, что его чистая прибыль подскочила в 2,3 раза г/г до более 100 млрд руб. за 2017. Поскольку дивиденды являются основными катализаторами для российских акций, некоторый рост дивидендов от ВТБ, скажем на 20%, мог бы быть позитивно воспринят инвесторами, что привело бы к росту котировок. По нашим оценкам, свыше 50% чистой прибыли банка будет потрачено на дивиденды по привилегированным акциям типа 1 и 2 и выплатам купона по «вечным» облигациям.АТОН

Новости рынков |ВТБ - уровень резервов обнадеживает

- 23 января 2018, 10:24

- |

ВТБ планирует обновить топ-менеджмент

Как заявил председатель правления ВТБ Андрей Костин в интервью Reuters, ВТБ планирует обновить команду топ-менеджеров, чтобы ускорить стратегическое развитие банка. В частности, банк покинет Михаил Сухов — зампред правления, а Герберт Моос (финансовый директор) перейдет из финансового блока в стратегический менеджмент. Кроме того, на высшие посты в банке придут новые люди. Также г-н Костин добавил, что ЦБ провел длительную и детальную проверку банка в прошлом году. В результате банк сформировал дополнительные резервы в размере 50 млрд руб. в конце прошлого года. Тем не менее банк сможет достигнуть своего целевого уровня чистой прибыли в 100 млрд руб. по итогам 2017.

Как заявил председатель правления ВТБ Андрей Костин в интервью Reuters, ВТБ планирует обновить команду топ-менеджеров, чтобы ускорить стратегическое развитие банка. В частности, банк покинет Михаил Сухов — зампред правления, а Герберт Моос (финансовый директор) перейдет из финансового блока в стратегический менеджмент. Кроме того, на высшие посты в банке придут новые люди. Также г-н Костин добавил, что ЦБ провел длительную и детальную проверку банка в прошлом году. В результате банк сформировал дополнительные резервы в размере 50 млрд руб. в конце прошлого года. Тем не менее банк сможет достигнуть своего целевого уровня чистой прибыли в 100 млрд руб. по итогам 2017.

Новость позитивна с точки зрения восприятия. Мы ждем новых назначений в банке. То, что ЦБ удовлетворен уровнем резервов ВТБ, также обнадеживает.АТОН

Новости рынков |ВТБ, РусГидро, Роснефть - инвестиционные идеи на 2018 год

- 28 декабря 2017, 22:47

- |

Эксперты поделились своими инвестиционными ожиданиями на 2018 год в ходе онлайн-конференции на Finam.ru «Акции и рубль в 2017 году: рекорды и провалы».

«В 2018 году ждём здоровой волатильности и улучшения финансовых показателей по ряду компаний и секторам», — комментирует Андрей Кочетков, аналитик «Открытие Брокер». По секторам ожидания эксперта такие: электроэнергетика — «держать» и «покупать»; нефть и газ — «держать» и «покупать»; финансовый сектор — «держать»; металлургия — «держать»; телекоммуникации — «держать»; розничная торговля — «держать». «Это что касается наиболее ёмких секторов. Естественно, могут быть отдельные интересные истории. Ждём оживления в сфере строительства, производства машиностроительной и потребительской продукции, сельского хозяйства. Вполне уместно ожидать улучшений в производстве автомобилей», — прогнозирует аналитик. При этом г-н Кочетков пока бы занял выжидательную позицию на рынке и не торопился покупать сейчас: «Идеи на будущий год не столь очевидные. С другой стороны, можно обратить внимание на бумаги, которые в этом году показали динамику хуже рынка, но подают некоторые надежды на будущее. Это и ВТБ, и „РусГидро“. Бумаги „Газпром“ начнут постепенно отыгрывать ожидания завершения масштабных инвестиционных программ в 2019-2020 годах. В целом, сектор электроэнергетики может показать более позитивную динамику в будущем году».

( Читать дальше )

«В 2018 году ждём здоровой волатильности и улучшения финансовых показателей по ряду компаний и секторам», — комментирует Андрей Кочетков, аналитик «Открытие Брокер». По секторам ожидания эксперта такие: электроэнергетика — «держать» и «покупать»; нефть и газ — «держать» и «покупать»; финансовый сектор — «держать»; металлургия — «держать»; телекоммуникации — «держать»; розничная торговля — «держать». «Это что касается наиболее ёмких секторов. Естественно, могут быть отдельные интересные истории. Ждём оживления в сфере строительства, производства машиностроительной и потребительской продукции, сельского хозяйства. Вполне уместно ожидать улучшений в производстве автомобилей», — прогнозирует аналитик. При этом г-н Кочетков пока бы занял выжидательную позицию на рынке и не торопился покупать сейчас: «Идеи на будущий год не столь очевидные. С другой стороны, можно обратить внимание на бумаги, которые в этом году показали динамику хуже рынка, но подают некоторые надежды на будущее. Это и ВТБ, и „РусГидро“. Бумаги „Газпром“ начнут постепенно отыгрывать ожидания завершения масштабных инвестиционных программ в 2019-2020 годах. В целом, сектор электроэнергетики может показать более позитивную динамику в будущем году».

( Читать дальше )

Новости рынков |Бумаги ВТБ начали долгожданное восстановление

- 27 декабря 2017, 23:50

- |

Чистая прибыль группы ВТБ по МСФО составила 7,9 млрд рублей в ноябре 2017 года (+5,3% год к году) и 98,8 млрд рублей за 11 месяцев 2017 года (+117,1% год к году) против чистой прибыли 7,5 млрд рублей в ноябре 2016 года и 45,5 млрд рублей за 11 месяцев 2016 года. Об этом говорится в сообщении банка.

Чистые процентные доходы банка составили 37,8 млрд рублей в ноябре 2017 года и 420,5 млрд рублей за 11 месяцев 2017 года, увеличившись на 12,2% и на 11,2% соответственно по сравнению с аналогичными периодами прошлого года. Чистая процентная маржа составила 4,0% в ноябре 2017 года и 4,1% за 11 месяцев 2017 года против 3,7% в ноябре 2016 года и 3,7% за 11 месяцев 2016 года. Чистые комиссионные доходы составили 7,6 млрд рублей в ноябре 2017 года и 82,6 млрд рублей за 11 месяцев 2017 года, увеличившись на 2,7% и на 17,2% соответственно по сравнению с аналогичными периодами прошлого года

«Велас Брокер»

Чистые процентные доходы банка составили 37,8 млрд рублей в ноябре 2017 года и 420,5 млрд рублей за 11 месяцев 2017 года, увеличившись на 12,2% и на 11,2% соответственно по сравнению с аналогичными периодами прошлого года. Чистая процентная маржа составила 4,0% в ноябре 2017 года и 4,1% за 11 месяцев 2017 года против 3,7% в ноябре 2016 года и 3,7% за 11 месяцев 2016 года. Чистые комиссионные доходы составили 7,6 млрд рублей в ноябре 2017 года и 82,6 млрд рублей за 11 месяцев 2017 года, увеличившись на 2,7% и на 17,2% соответственно по сравнению с аналогичными периодами прошлого года

Напомним, что поддержку акциям ВТБ оказывали сильные финансовые результаты за 11 месяцев текущего года. С технической точки зрения бумаги ВТБ начали долгожданное восстановление из зоны перепроданности и подошли к ключевым сопротивлениям 4,95 коп (район средней полосы Боллинжера дневного графика) и далее “круглая” отметка 5 коп. Закрепление выше указанных уровней будет говорить об очень неплохих шансах бумаг продолжить повышение как минимум в район 5,35 коп.Кожухова Елена

«Велас Брокер»

Новости рынков |Бумаги ВТБ дорожают за счет фундаментальной недооцененности

- 27 декабря 2017, 23:05

- |

Чистая прибыль группы ВТБ по МСФО составила 7,9 млрд рублей в ноябре 2017 года (+5,3% год к году) и 98,8 млрд рублей за 11 месяцев 2017 года (+117,1% год к году) против чистой прибыли 7,5 млрд рублей в ноябре 2016 года и 45,5 млрд рублей за 11 месяцев 2016 года. Об этом говорится в сообщении банка.

Банк ВТБ отчитался за 11 месяцев по МСФО. Его прибыль повысилась на 117% в сопоставлении год к году и составила 98,8 млрд руб. Активы увеличились на 2,8% за счет роста объемов кредитования физлиц и денежных средств, используемых в операциях репо.

ИК «Фридом Финанс»

Банк ВТБ отчитался за 11 месяцев по МСФО. Его прибыль повысилась на 117% в сопоставлении год к году и составила 98,8 млрд руб. Активы увеличились на 2,8% за счет роста объемов кредитования физлиц и денежных средств, используемых в операциях репо.

К сильным сторонам банка можно отнести баланс депозитов и кредитов, низкий уровень просрочки (6,1%), который сокращается. Снижение ставки по депозитам не вызвало оттока вкладчиков, напротив, в результате продолжающегося процесса расчистки банковской системы и вывода из нее проблемных банков, объем депозитов физлиц поднялся на 14%, и я не ожидаю их оттока.Ващенко Георгий

На фоне низкой торговой активности бумаги ВТБ сегодня в лидерах роста. Но, на мой взгляд, этому способствует не только отчетность, но и техническая картина, а также фундаментальная недооцененность данной акции.

Банк остается фундаментально недооцененным при отсутствии системных рисков. Без учета привилегированных акций отношение рыночной капитализации к собственному капиталу у ВТБ равно 0,41. Таким образом, на сегодня это самый дешевый из публичных российских банков. По показателю Р/Е на 2017 год кредитор тоже в лидерах: он оценен в 5,8 против среднего по аналогичным банкам значения 7,2. Цель по акции ВТБ — 0,07 руб. на горизонте 12 месяцев.

ИК «Фридом Финанс»

Новости рынков |Сбербанк опять тестирует максимальные отметки

- 12 декабря 2017, 15:29

- |

Практически нейтральная динамика сегодня на торгах по всем мировым площадкам, в Европе нейтральные настроения. В России все ждут итогов заседания мировых регуляторов.

Напомню, что в среду пройдёт заседание ФРС, в четверг заседание европейского регулятора, и, соответственно, в пятницу уже российский Центральный банк будет заседать. Политической интриги никакой нет, но в то же время если риторика будет в более жёстком ключе насчёт дальнейшего повышения ставок, насчёт сокращения печатного станка в Европе, то, конечно, это действительно разочарует инвесторов. Поэтому сегодня всё в спокойном ключе и завтрашний день тоже будет нейтральная динамика.

ГК «Финам»

Напомню, что в среду пройдёт заседание ФРС, в четверг заседание европейского регулятора, и, соответственно, в пятницу уже российский Центральный банк будет заседать. Политической интриги никакой нет, но в то же время если риторика будет в более жёстком ключе насчёт дальнейшего повышения ставок, насчёт сокращения печатного станка в Европе, то, конечно, это действительно разочарует инвесторов. Поэтому сегодня всё в спокойном ключе и завтрашний день тоже будет нейтральная динамика.

«Сбербанк» практически у нас опять тестирует максимальные отметки, хотя сил для пробоя их нету. «Газпром» тоже упёрся в своё сильное сопротивление 135 рублей за одну акцию. По-прежнему слаб ВТБ, и покупать, наверное, пока его не стоит. По-прежнему слаб «Аэрофлот» — здесь тоже пока наверное лучше держаться в стороне.Олейник Василий

ГК «Финам»

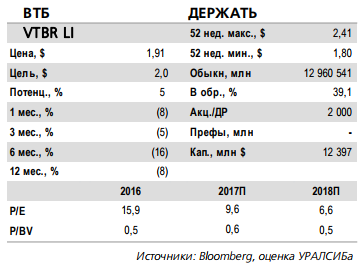

Новости рынков |Аналитики сохраняют нейтральный взгляд на акции ВТБ

- 29 ноября 2017, 14:10

- |

Результаты за октябрь 2017 г. по МСФО: максимальная в этом году прибыль за месяц

Маржа по-прежнему относительно стабильная. Вчера ВТБ опубликовал отчетность за октябрь и 10 мес. 2017 г. по МСФО. Чистая прибыль в октябре выросла до 15,6 млрд руб. с сентябрьских 6,5 млрд руб. (по нашим расчетам), а ROAE увеличился до 12,6% с 4,8% в 3 кв. В первую очередь, это объясняется высоким прочим доходом (7 млрд руб. за месяц) и снижением стоимости риска до 1,4% с 1,9% в 3 кв. ЧПМ в октябре вернулась к уровню 1 п/г (4,1%), тогда как в 3 кв. составила 4,2%, а чистые комиссии остались на среднемесячном уровне 3 кв. – 8 млрд руб.

Рост розничных кредитов с начала года достиг 13%. Темпы роста расходов году к году в октябре возросли до 16,5% с 11% в 3 кв., за 10 мес. рост год к году составил 9%. Корпоративные кредиты в номинальном выражении снизились на 0,2% за месяц и на 1,8% с начала года. Розничные кредиты продолжили увеличиваться – на 1,3% за месяц и на 13% с начала года, то есть прогноз менеджмента о росте на 10% уже выполнен. Доля просрочки сократилась на 10 б.п. за месяц до 6,3%. Также превышает годовой прогноз прирост депозитов с начала года – корпоративные уже выросли на 24%, а розничные – на 12% против прогнозных 6% и 5% соответственно.

( Читать дальше )

Маржа по-прежнему относительно стабильная. Вчера ВТБ опубликовал отчетность за октябрь и 10 мес. 2017 г. по МСФО. Чистая прибыль в октябре выросла до 15,6 млрд руб. с сентябрьских 6,5 млрд руб. (по нашим расчетам), а ROAE увеличился до 12,6% с 4,8% в 3 кв. В первую очередь, это объясняется высоким прочим доходом (7 млрд руб. за месяц) и снижением стоимости риска до 1,4% с 1,9% в 3 кв. ЧПМ в октябре вернулась к уровню 1 п/г (4,1%), тогда как в 3 кв. составила 4,2%, а чистые комиссии остались на среднемесячном уровне 3 кв. – 8 млрд руб.

Рост розничных кредитов с начала года достиг 13%. Темпы роста расходов году к году в октябре возросли до 16,5% с 11% в 3 кв., за 10 мес. рост год к году составил 9%. Корпоративные кредиты в номинальном выражении снизились на 0,2% за месяц и на 1,8% с начала года. Розничные кредиты продолжили увеличиваться – на 1,3% за месяц и на 13% с начала года, то есть прогноз менеджмента о росте на 10% уже выполнен. Доля просрочки сократилась на 10 б.п. за месяц до 6,3%. Также превышает годовой прогноз прирост депозитов с начала года – корпоративные уже выросли на 24%, а розничные – на 12% против прогнозных 6% и 5% соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс