SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Включение акций Яндекса в индекс MSCI станет важным событием для рынка РФ - Sberbank CIB

- 11 августа 2020, 15:20

- |

После закрытия торгов 12 августа MSCI опубликует результаты августовской квартальной ребалансировки, которые вступят в силу после завершения торгов 31 августа. Главным событием для российского рынка будет потенциальное включение акций «Яндекса» в расчетную базу MSCI. Кроме того, высока вероятность, что при текущих ценах акции Mail.ru Group могут быть включены в индексы MSCI в ноябре, а ММК, напротив, будет исключен.

Кузнецов Андрей

Sberbank CIB

Повышается вероятность того, что Mail.ru Group будет включена в индексы MSCI по итогам ноябрьской ребалансировки. В начале июля Mail.ru Group получила листинг на Московской бирже, и с тех пор ее ликвидность более чем вдвое превысила минимальный уровень, который, по нашим расчетам, необходим для включения в индексы MSCI в ноябре. Мы ожидаем, что акции Mail.ru Group будут включены в индекс MSCI Russia с весом 1,4-1,6%. Такой сценарий может не сбыться, если ликвидность Mail.ru Group в Москве снизится в августе и сентябре.

( Читать дальше )

Возможно, что в августе «Яндекс» будет включен в расчетную базу MSCI. Мы по-прежнему считаем, что такой сценарий вполне вероятен по итогам августовской ребалансировки благодаря повышению ликвидности акций «Яндекса» на Московской бирже за последний год. Мы ожидаем, что «Яндекс» будет включен в MSCI Russia с весом 8,6% (по текущим ценам), но также возможен сценарий включения с весом 8,1% (хотя он менее вероятен, на наш взгляд).Эйксон Коул

Кузнецов Андрей

Sberbank CIB

Повышается вероятность того, что Mail.ru Group будет включена в индексы MSCI по итогам ноябрьской ребалансировки. В начале июля Mail.ru Group получила листинг на Московской бирже, и с тех пор ее ликвидность более чем вдвое превысила минимальный уровень, который, по нашим расчетам, необходим для включения в индексы MSCI в ноябре. Мы ожидаем, что акции Mail.ru Group будут включены в индекс MSCI Russia с весом 1,4-1,6%. Такой сценарий может не сбыться, если ликвидность Mail.ru Group в Москве снизится в августе и сентябре.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Бумаги Яндекса могут быть включены в состав индекса MSCI Russia Standard - Альфа-Банк

- 10 августа 2020, 20:07

- |

Индексный провайдер MSCI в среду, 12 августа, после закрытия рынка объявит результаты квартального пересмотра индекс MSCI Russia Standard. Изменения вступят в силу после закрытия рынка 31 августа и начнут действовать со следующего дня, то есть с 1 сентября. Подавляющее большинство участников рынка ожидает включение в расчетную базу индекса АДР Яндекса. На сегодняшний момент бумаги компании соответствуют всем требованиями индексного провайдера, в том числе требованию к порогу ликвидности, установленному для акций российских эмитентов.

После обновления нашей модели мы пришли к выводу, что АДР YNDX могут быть включены в состав индекса MSCI Russia Standard с проформа весом 8,4%, исходя из их цены закрытия в минувшую пятницу; учитывая что free float составляет примерно 90%, провайдер должен присвоить коэффициент иностранного участия (FIF) равный 0,85. В этом случае обязательный приток средств фондов, инвестиции которых привязаны к индексу MSCI, составит $656 млн; с учетом активных инвесторов фактический приток может оказаться более чем в два раза выше.

( Читать дальше )

После обновления нашей модели мы пришли к выводу, что АДР YNDX могут быть включены в состав индекса MSCI Russia Standard с проформа весом 8,4%, исходя из их цены закрытия в минувшую пятницу; учитывая что free float составляет примерно 90%, провайдер должен присвоить коэффициент иностранного участия (FIF) равный 0,85. В этом случае обязательный приток средств фондов, инвестиции которых привязаны к индексу MSCI, составит $656 млн; с учетом активных инвесторов фактический приток может оказаться более чем в два раза выше.

( Читать дальше )

Новости рынков |Mail.ru может стать реальным соперником Яндекса - Газпромбанк

- 31 июля 2020, 20:43

- |

У бумаг MAIL.RU Group есть сильный потенциал роста. Драйверами для компании является потенциальное включение бумаг в индекс MSCI Russi уже в текущем году. Недавно депозитарные расписки компании получили листинг на МосБирже. С момента начала покрытия бумаги выросли более чем на 50%.

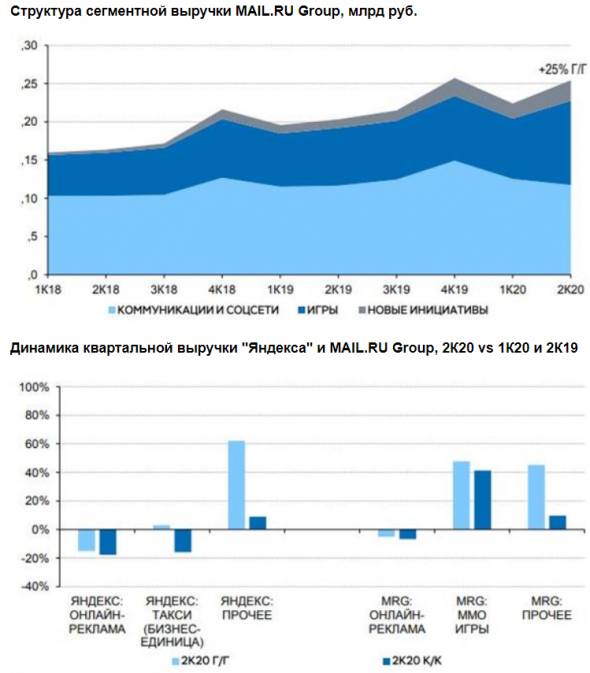

На руку «быкам» играет бум активности онлайн-активности, акции MAIL.RU выглядят привлекательнее «Яндекса» в силу своей более диверсифицированной выручки, в том числе за счет вклада сегмента игр, образования и других быстро растущих сегментов. Более 70% выручки компании – это доля «выигравших» от пандемии сегментов. В то время как у «Яндекса» такой показатель составляет менее 10%.

Также я бы отметила значительный дисконт компании к сопоставимым компаниям, составляющий более 40% по EBITDA. Таким образом, потенциал роста значительный.

«Газпромбанк»

На руку «быкам» играет бум активности онлайн-активности, акции MAIL.RU выглядят привлекательнее «Яндекса» в силу своей более диверсифицированной выручки, в том числе за счет вклада сегмента игр, образования и других быстро растущих сегментов. Более 70% выручки компании – это доля «выигравших» от пандемии сегментов. В то время как у «Яндекса» такой показатель составляет менее 10%.

Также я бы отметила значительный дисконт компании к сопоставимым компаниям, составляющий более 40% по EBITDA. Таким образом, потенциал роста значительный.

Стоит отметить, что положительный эффект от трансформации бизнеса в 2019 году еще не учтен в цене. Компания стала более открыта для инвесторов. При этом MAIL.RU является реальным соперником «Яндекса», тогда как ее воспринимают как «номер 2». Я считаю, что во многих сегментах активы компаний сопоставимы, и MAIL.RU во многом показывает даже лучшую динамику.Куприянова Анна

«Газпромбанк»

Новости рынков |В 2020 году выручка Mail.ru Group от онлайн-рекламы вырастет на 2% - Газпромбанк

- 28 июля 2020, 14:15

- |

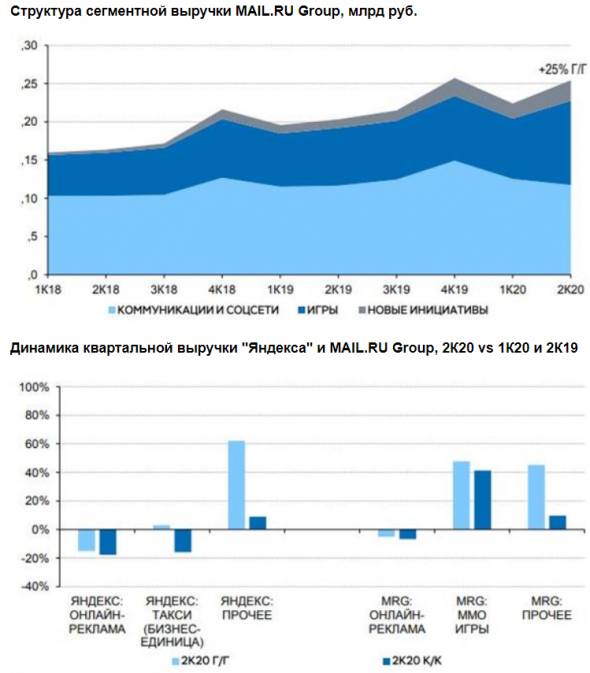

Mail.ru Group (MRG) опубликовала финансовые результаты за 2К20, которые намного превзошли как наши оценки, так и консенсус-прогноз: на 10-11% – по выручке, на 29-31% – по EBITDA и на 81% – по чистой прибыли.

Выручка в 2К20 выросла на 26% г/г, причем существенный вклад внесли практически все направления бизнеса, наибольший, в частности, — сегменты игр и онлайн-образования. Приятно удивила интернет-реклама: доходы от нее упали всего на 5% г/г, тогда как рынок в целом показал более чем 15%-ное снижение.

В результате рентабельность по EBITDA осталась на уровне 29,5%, то есть всего на 6 пунктов ниже показателя за 2К19. В целом представленные цифры подтверждают наше мнение об MRG как об одном из основных бенефициаров продолжающегося бума на российском онлайн-рынке. Особо отметим возможное включение акций MRG в индекс MSCI Russia (возможно, в этом году) в качестве еще одного важного фактора для динамики ее акций.

После пересмотра в сторону повышения наших финансовых прогнозов и оценок мы поднимаем целевую цену компании до 34 долл./ДР, что подразумевает наличие потенциала роста на 27%. Рекомендация остается прежней – «ЛУЧШЕ РЫНКА».

( Читать дальше )

Выручка в 2К20 выросла на 26% г/г, причем существенный вклад внесли практически все направления бизнеса, наибольший, в частности, — сегменты игр и онлайн-образования. Приятно удивила интернет-реклама: доходы от нее упали всего на 5% г/г, тогда как рынок в целом показал более чем 15%-ное снижение.

В результате рентабельность по EBITDA осталась на уровне 29,5%, то есть всего на 6 пунктов ниже показателя за 2К19. В целом представленные цифры подтверждают наше мнение об MRG как об одном из основных бенефициаров продолжающегося бума на российском онлайн-рынке. Особо отметим возможное включение акций MRG в индекс MSCI Russia (возможно, в этом году) в качестве еще одного важного фактора для динамики ее акций.

После пересмотра в сторону повышения наших финансовых прогнозов и оценок мы поднимаем целевую цену компании до 34 долл./ДР, что подразумевает наличие потенциала роста на 27%. Рекомендация остается прежней – «ЛУЧШЕ РЫНКА».

( Читать дальше )

Новости рынков |Возможное включение бумаг Mail.ru в базу индекса MSCI в ноябре послужит катализатором их роста - Sberbank CIB

- 24 июля 2020, 21:06

- |

Мы подтверждаем рекомендацию «покупать» бумаги Mail.ruGroup и повышаем номинированную в рублях целевую цену на 22% до 2 531 руб. за ГДР, что при текущем обменном курсе предполагает $35,67 за ГДР, торгующуюся в Лондоне (т. е. рост составил 11%).

Основанием для повышения целевой цены стал выход сильных результатов за 2К20. Вместе с тем мы полагаем, что рост вовлеченности, который наблюдался во время карантина, должен со временем привести к улучшению монетизации по всем направлениям бизнеса Mail.ru Group. Следующий катализатор, за которым следует наблюдать, — это возможное включение бумаг группы в расчетную базу индекса MSCI по итогам ноябрьского пересмотра.

Сильные результаты за 2К20 спровоцировали повышение прогнозов прибыли. Результаты Mail.ru Group за 2К20 превысили консенсус-оценки Интерфакса на 10,1% в части выручки и на 31,1% — в части EBITDA. Относительно 2К19 выручка увеличилась на 25,5% до 25,4 млрд руб., EBITDA — на 3,9% до 7,5 млрд руб. (при снижении рентабельности на 6,1 п. п. до 29,5%) на фоне изменений в структуре выручки в пользу более низкомаржинального сегмента игр. Выход сильных результатов за 2К20 побудил нас повысить прогноз выручки на 2020 год на 6%, скорректированной EBITDA — на 15%. Mail.ruGroup прогнозирует, что в 2020 году сопоставимая выручка увеличится примерно на 14-19% и превысит 100 млрд руб.; мы сейчас ожидаем, что данный показатель будет равен 103 млрд руб. Компания прогнозирует снижение рентабельности (согласно нашим текущим оценкам, рентабельность по EBITDA составит 28,4%, на 6,8 п. п. меньше, чем годом ранее, при EBITDA на уровне 29,2 млрд руб. против консенсус-оценки Bloomberg на уровне 28,3 млрд руб.). Факторами, которые обусловят нисходящую динамику, станут структура выручки и инвестиции (в том числе инициативы по поддержанию бизнеса во время эпидемии COVID-19 на сумму 1 млрд руб.); вероятно, в 2021 году влияние этих факторов исчезнет.

( Читать дальше )

Основанием для повышения целевой цены стал выход сильных результатов за 2К20. Вместе с тем мы полагаем, что рост вовлеченности, который наблюдался во время карантина, должен со временем привести к улучшению монетизации по всем направлениям бизнеса Mail.ru Group. Следующий катализатор, за которым следует наблюдать, — это возможное включение бумаг группы в расчетную базу индекса MSCI по итогам ноябрьского пересмотра.

Сильные результаты за 2К20 спровоцировали повышение прогнозов прибыли. Результаты Mail.ru Group за 2К20 превысили консенсус-оценки Интерфакса на 10,1% в части выручки и на 31,1% — в части EBITDA. Относительно 2К19 выручка увеличилась на 25,5% до 25,4 млрд руб., EBITDA — на 3,9% до 7,5 млрд руб. (при снижении рентабельности на 6,1 п. п. до 29,5%) на фоне изменений в структуре выручки в пользу более низкомаржинального сегмента игр. Выход сильных результатов за 2К20 побудил нас повысить прогноз выручки на 2020 год на 6%, скорректированной EBITDA — на 15%. Mail.ruGroup прогнозирует, что в 2020 году сопоставимая выручка увеличится примерно на 14-19% и превысит 100 млрд руб.; мы сейчас ожидаем, что данный показатель будет равен 103 млрд руб. Компания прогнозирует снижение рентабельности (согласно нашим текущим оценкам, рентабельность по EBITDA составит 28,4%, на 6,8 п. п. меньше, чем годом ранее, при EBITDA на уровне 29,2 млрд руб. против консенсус-оценки Bloomberg на уровне 28,3 млрд руб.). Факторами, которые обусловят нисходящую динамику, станут структура выручки и инвестиции (в том числе инициативы по поддержанию бизнеса во время эпидемии COVID-19 на сумму 1 млрд руб.); вероятно, в 2021 году влияние этих факторов исчезнет.

( Читать дальше )

Новости рынков |Mail.ru Group представила сильные результаты по итогам 2 квартала - Промсвязьбанк

- 24 июля 2020, 18:52

- |

Выручка Mail.ru Group во II квартале выросла на 25,5%

Совокупная сегментная выручка Mail.ru Group по МСФО во II квартале 2020 года по сравнению с показателем за аналогичный период прошедшего года выросла на 25,5% и составила 25,4 млрд руб. Об этом говорится в сообщении компании. Показатель EBITDA по итогам апреля — июня вырос на 3,9% и составил 7,5 млрд руб. Совокупная чистая прибыль Mail.ru Group увеличилась на 8,2% и достигла 3,5 млрд руб. По итогам первого полугодия 2020 года совокупная сегментная выручка Mail.ru Group выросла на 20%, до 47,7 млрд руб. EBITDA увеличился на 4% и составил 13,2 млрд руб., чистая прибыль снизилась на 6,1%, до 5,7 млрд руб. Чистая задолженность без учета обязательств по аренде на 30 июня 2020 года составила 8,2 млрд руб.

Совокупная сегментная выручка Mail.ru Group по МСФО во II квартале 2020 года по сравнению с показателем за аналогичный период прошедшего года выросла на 25,5% и составила 25,4 млрд руб. Об этом говорится в сообщении компании. Показатель EBITDA по итогам апреля — июня вырос на 3,9% и составил 7,5 млрд руб. Совокупная чистая прибыль Mail.ru Group увеличилась на 8,2% и достигла 3,5 млрд руб. По итогам первого полугодия 2020 года совокупная сегментная выручка Mail.ru Group выросла на 20%, до 47,7 млрд руб. EBITDA увеличился на 4% и составил 13,2 млрд руб., чистая прибыль снизилась на 6,1%, до 5,7 млрд руб. Чистая задолженность без учета обязательств по аренде на 30 июня 2020 года составила 8,2 млрд руб.

Компания Mail.ru представила сильные результаты по итогам 2 квартала, несмотря на пандемию коронавируса и снижение рекламного рынка в России. В условиях пандемии выросла востребованность игр, онлайн-образования и решений для бизнеса, в том числе облачных технологий, что позволило компенсировать давление на рекламную выручку во 2 квартале 2020 года. Ожидаем улучшения ситуации в экономике во 2 полугодии и полагаем, что по итогам года компания способна выйти на уровень выручки более 100 млрд руб., что соответствует прогнозам до начала пандемии и позитивно отразится на курсовой стоимости акций.Промсвязьбанк

Новости рынков |Рекомендация для бумаг Mail.ru остается покупать с целевой ценой $32 за ГДР - Велес Капитал

- 23 июля 2020, 17:20

- |

Группа Mail.ru сегодня представила свои финансовые результаты за 2К 2020 г. Несмотря на пандемию и падение рекламного рынка в России компании удалось продемонстрировать сильные показатели, особенно в игровом сегменте, образовательных сервисах и Food Tech. Выручка и EBITDA заметно превзошли наши прогнозы и ожидания рынка. Менеджмент предполагает, что выручка по итогам года составит более 100 млрд руб., что сопоставимо с прогнозом до пандемии на уровне 103-105 млрд руб. Рентабельность ожидается ниже прошлого года в силу изменения состава выручки и инвестиций.

Выручка в сегменте Communications and Social (C&S) выросла по итогам периода на 0,7% г/г даже не смотря на заметное падение рынка интернет-рекламы в России. Около 70% рекламной выручки группы пришлось на performance-рекламу, а доля МСБ составила менее 25% (16% у ВК), что, в том числе, позволило продемонстрировать результаты лучше среднерыночных.

Выручка «ВКонтакте» увеличилась более чем на 8% г/г, MAU в России на 5% г/г, время пользователей в сети на 14% г/г. Социальная сеть остается ядром строящейся экосистемы компании. Основным драйвером для выручки ОК стал рост IVAS. На фоне значительного увеличения времени, затрачиваемого пользователями на социальные сети, заметно возросли объемы платежей в играх, а также покупки стикеров и виртуальных подарков. Музыкальные сервисы напротив столкнулись с замедлением роста при снижении мобильности населения. Выручка Community IVAS увеличилась по итогам 2К на впечатляющие 17% г/г. Рентабельность EBITDA подразделения ожидаемо упала и составила 48,7% против 54,3% во 2К 2019 г.

( Читать дальше )

Выручка в сегменте Communications and Social (C&S) выросла по итогам периода на 0,7% г/г даже не смотря на заметное падение рынка интернет-рекламы в России. Около 70% рекламной выручки группы пришлось на performance-рекламу, а доля МСБ составила менее 25% (16% у ВК), что, в том числе, позволило продемонстрировать результаты лучше среднерыночных.

Выручка «ВКонтакте» увеличилась более чем на 8% г/г, MAU в России на 5% г/г, время пользователей в сети на 14% г/г. Социальная сеть остается ядром строящейся экосистемы компании. Основным драйвером для выручки ОК стал рост IVAS. На фоне значительного увеличения времени, затрачиваемого пользователями на социальные сети, заметно возросли объемы платежей в играх, а также покупки стикеров и виртуальных подарков. Музыкальные сервисы напротив столкнулись с замедлением роста при снижении мобильности населения. Выручка Community IVAS увеличилась по итогам 2К на впечатляющие 17% г/г. Рентабельность EBITDA подразделения ожидаемо упала и составила 48,7% против 54,3% во 2К 2019 г.

( Читать дальше )

Новости рынков |Выручка Mail.ru Group в 2020 году может превысить 100 млрд рублей - Атон

- 23 июля 2020, 10:56

- |

Mail.Ru Group опубликовала финансовые результаты за 2К20

Совокупная сегментная выручка группы за 2К20 на основе pro-forma составила 25.4 млрд руб. (+9% против АТОНа и +10% против консенсуса Интерфакса), показав ускоренный рост на уровне 25.5% (против 14.3% в 1К20 и 22.9% во 2К19). Выручка Вконтакте выросла на 8% г/г. Выручка от онлайн-рекламы увеличилась на 1.8%, заметно замедлившись с 9.3% в 1К20. Выручка от MMO-игр выросла на 47.7% г/г до 6.9 млрд руб. против роста на 11.5% в 1К20 в свете повышенной активности пользователей во 2К20 и запуска новых игр. Выручка IVAS (платные услуги в соцсетях) увеличилась на 16.7% г/г (с 10.6% в 1К20). EBITDA достигла 7.5 млрд руб. (+18% против АТОНа и +31% против консенсуса Интерфакса), а рентабельность EBITDA составила 29.5%.

Совокупная сегментная выручка группы за 2К20 на основе pro-forma составила 25.4 млрд руб. (+9% против АТОНа и +10% против консенсуса Интерфакса), показав ускоренный рост на уровне 25.5% (против 14.3% в 1К20 и 22.9% во 2К19). Выручка Вконтакте выросла на 8% г/г. Выручка от онлайн-рекламы увеличилась на 1.8%, заметно замедлившись с 9.3% в 1К20. Выручка от MMO-игр выросла на 47.7% г/г до 6.9 млрд руб. против роста на 11.5% в 1К20 в свете повышенной активности пользователей во 2К20 и запуска новых игр. Выручка IVAS (платные услуги в соцсетях) увеличилась на 16.7% г/г (с 10.6% в 1К20). EBITDA достигла 7.5 млрд руб. (+18% против АТОНа и +31% против консенсуса Интерфакса), а рентабельность EBITDA составила 29.5%.

Mail.Ru Group опубликовала сильные результаты за 2К20 — выручка и EBITDA значительно превысили наши ожидания и консенсус. Замедление роста доходов от рекламы было полностью компенсировано результатами игрового сегмента, IVAS и других инициатив. Сегодня MRG проведет телеконференцию, на которой мы сосредоточимся на ожиданиях относительно тренда восстановления доходов от рекламы, а также на обновленной информации по динамике игрового сегмента и выпускам игр. MRG прогнозирует, что ее выручка в 2020 превысит 100 млрд руб. Компания торгуется консенсусом-мультипликатором EV/EBITDA 15.2x против своего 2-летнего среднего показателя 10.8x.Атон

Новости рынков |Краткосрочные перспективы Mail.ru Group остаются слабыми - Атон

- 22 июля 2020, 21:40

- |

Усиление конкуренции со стороны интернет-игроков ухудшает долгосрочные перспективы роста сегмента соцсетей Mail.Ru. Рост клиентской базы в соцсетях, скорее всего, будет ограниченным ввиду усиления конкуренции за охват аудитории, хотя MRG все еще сохраняет среднесрочный потенциал монетизации с учетом: 1) потенциала синергии между экосистемой VK и другими продуктами; 2) амбициозного плана по росту выручки VK до 37 млрд руб. в 2022.

Доходы от рекламы в 1П20 продемонстрируют слабый рост на фоне влияния COVID-19 и отрицательной динамики во 2К20. Первые негативные последствия режима изоляции в марте выразились в замедлении роста выручки от рекламы за 1К20 до 8.8% г/г (против +15.4% в 2019). С учетом ориентации MRG на соцсети и заинтересованности в развитии видеоплатформ, компания сохраняет привлекательные долгосрочные перспективы в рекламном бизнесе. Однако отток пользователей и усиление конкуренции со стороны новых социальных сетей, таких как Tik Tok, могут быть сопряжены с рисками, которые трудно будет снизить в долгосрочной перспективе.

( Читать дальше )

Доходы от рекламы в 1П20 продемонстрируют слабый рост на фоне влияния COVID-19 и отрицательной динамики во 2К20. Первые негативные последствия режима изоляции в марте выразились в замедлении роста выручки от рекламы за 1К20 до 8.8% г/г (против +15.4% в 2019). С учетом ориентации MRG на соцсети и заинтересованности в развитии видеоплатформ, компания сохраняет привлекательные долгосрочные перспективы в рекламном бизнесе. Однако отток пользователей и усиление конкуренции со стороны новых социальных сетей, таких как Tik Tok, могут быть сопряжены с рисками, которые трудно будет снизить в долгосрочной перспективе.

( Читать дальше )

Новости рынков |Рунет - лакомый кусок российского рынка для инвесторов - Атон

- 22 июля 2020, 17:05

- |

Мы сохраняем позитивный взгляд на интернет- и медиа-сектор, несмотря на негативный эффект от пандемии в краткосрочной перспективе. На рынке онлайн-рекламы сохраняются хорошие перспективы (CAGR 15.5% в 2020-23), несмотря на сильное замедление роста в ближайшее время (+3.7% г/г в 2020 против 20.2% в 2019).

Ключевое следствие пандемии – более глубокая цифровизация и ускоренный переход пользователей в «цифру». Мобильные сервисы, услуги доставки, социальные услуги в интернете, онлайнмедиа и игры – главные бенефициары кризиса, основным итогом которого станет ускорение роста ключевых вертикалей в долгосрочной перспективе, что, как мы считаем, оправдывает рост премий в акциях интернет-компаний (против мировых аналогов), пусть даже с исторической точки зрения мультипликаторы выглядят завышенными.

( Читать дальше )

Ключевое следствие пандемии – более глубокая цифровизация и ускоренный переход пользователей в «цифру». Мобильные сервисы, услуги доставки, социальные услуги в интернете, онлайнмедиа и игры – главные бенефициары кризиса, основным итогом которого станет ускорение роста ключевых вертикалей в долгосрочной перспективе, что, как мы считаем, оправдывает рост премий в акциях интернет-компаний (против мировых аналогов), пусть даже с исторической точки зрения мультипликаторы выглядят завышенными.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по «Яндексу» (цель – $62) и Mail.ru Group (цель – $31), учитывая хорошие перспективы долгосрочного роста основного бизнеса и новых инициатив компаний, но снижаем рейтинг HeadHunter до НЕЙТРАЛЬНО (цель – $22) с учетом возросшей конкуренции на рынке и уже заложенных в котировки перспектив внутреннего роста.Атон

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс