SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |По эффективности Лента опередила Х5 Retail Group

- 19 апреля 2018, 13:15

- |

Выручка «Ленты» в первом квартале 2018 года выросла на 19,9% — до 93,4 млрд рублей, следует из отчета ритейлера.

В первом квартале средний чек в гипермаркетах вырос на 2,5% до 1 155 рублей. При этом LFL средний чек в гипермаркетах увеличился на 5,4%. Разница в темпе обусловлена высокой долей новых магазинов, которые еще не вошли в LFL панель. Средний чек в супермаркетах снизился в первом квартале на 8,6% до 522 рублей, в то время как LFL средний чек вырос на 1,5%. Как и в гипермаркетах, разница в динамике обусловлена большой долей новых магазинов, которые еще не вошли в панель для расчета LFL показателей.

Рынок продолжает рост, поводом для которого остаются повышение цен на нефть и промышленные металлы. Нефть подорожала до $74 за баррель, а алюминий вырос в цене до $2650 за тонну. В лидерах роста на слухах о переговорах с китайскими партнерами о возможности обхода санкций оказались акции RusAl. На мой взгляд, пока подобный обход малореалистичен, так как при желании можно установить производителя металла, но учитывая, что цена на алюминий сейчас на 65% выше производственной себестоимости RusAl, шансы компании пробиться на рынок остаются.

( Читать дальше )

В первом квартале средний чек в гипермаркетах вырос на 2,5% до 1 155 рублей. При этом LFL средний чек в гипермаркетах увеличился на 5,4%. Разница в темпе обусловлена высокой долей новых магазинов, которые еще не вошли в LFL панель. Средний чек в супермаркетах снизился в первом квартале на 8,6% до 522 рублей, в то время как LFL средний чек вырос на 1,5%. Как и в гипермаркетах, разница в динамике обусловлена большой долей новых магазинов, которые еще не вошли в панель для расчета LFL показателей.

Рынок продолжает рост, поводом для которого остаются повышение цен на нефть и промышленные металлы. Нефть подорожала до $74 за баррель, а алюминий вырос в цене до $2650 за тонну. В лидерах роста на слухах о переговорах с китайскими партнерами о возможности обхода санкций оказались акции RusAl. На мой взгляд, пока подобный обход малореалистичен, так как при желании можно установить производителя металла, но учитывая, что цена на алюминий сейчас на 65% выше производственной себестоимости RusAl, шансы компании пробиться на рынок остаются.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |В 2018 году X5 Retail Group сохранит свои лидирующие позиции в секторе

- 17 апреля 2018, 15:51

- |

По сообщению газеты «Ведомости», новым коммерческим директором X5 Retail Group назначен Йоханнес Толай.

С 1987 г. Йоханнес Толай работал в немецкой сети гипермаркетов Globus и в том числе руководил выходом этой компании на российский рынок. К 2015 г. сеть Глобус стала одной из 10 крупнейших в России. С точки зрения стоимости для потребителей мы считаем ее одной из наиболее привлекательных в формате гипермаркетов – включая самый широкий ассортимент и эффективность управления им.

В своей новой роли в X5 Retail Group Толай будет отвечать за коммерческое развитие всех трех форматов сети, прямой импорт и работу зарубежных офисов компании. На наш взгляд, существуют три направления коммерческой деятельности, оптимизация которых могла бы существенно улучшить финансовые показатели компании. Прежде всего, будущий успех X5 Retail мы связываем с внедрением инновационных инструментов, основанных на индивидуализации покупательского опыта в зависимости от расположения каждого конкретного магазина с целью повышения продаж и сокращения доли промо-акций (по последним данным, достигшей порядка 30%). К двум другим направлениям, повышающим инвестиционную привлекательность компании, мы бы отнесли дальнейшую консолидацию закупок и унификацию рекламных акций по всем трем форматам.

( Читать дальше )

С 1987 г. Йоханнес Толай работал в немецкой сети гипермаркетов Globus и в том числе руководил выходом этой компании на российский рынок. К 2015 г. сеть Глобус стала одной из 10 крупнейших в России. С точки зрения стоимости для потребителей мы считаем ее одной из наиболее привлекательных в формате гипермаркетов – включая самый широкий ассортимент и эффективность управления им.

В своей новой роли в X5 Retail Group Толай будет отвечать за коммерческое развитие всех трех форматов сети, прямой импорт и работу зарубежных офисов компании. На наш взгляд, существуют три направления коммерческой деятельности, оптимизация которых могла бы существенно улучшить финансовые показатели компании. Прежде всего, будущий успех X5 Retail мы связываем с внедрением инновационных инструментов, основанных на индивидуализации покупательского опыта в зависимости от расположения каждого конкретного магазина с целью повышения продаж и сокращения доли промо-акций (по последним данным, достигшей порядка 30%). К двум другим направлениям, повышающим инвестиционную привлекательность компании, мы бы отнесли дальнейшую консолидацию закупок и унификацию рекламных акций по всем трем форматам.

( Читать дальше )

Новости рынков |X5 Retail Group объявила о выплате дивидендов

- 30 марта 2018, 20:03

- |

Х5 опубликовала финансовые результаты за IV кв. 2017 г.

Чистая прибыль ритейлера увеличилась на 124% относительно IV кв. 2016 г., до 5,4 млрд руб. Выручка выросла до 361,7 млрд руб. (+23% г/г). Рост доходов компании обеспечен в основном за счет торговых сетей «Пятерочка» и «Перекресток» (рост продаж данного сегмента за отчетный период составил 26% и 22,4% соответственно).

Скорректированный показатель EBITDA увеличился до 24,1 млрд руб. (+4,6% относительно аналогичного периода прошлого года). EBITDA margin составила 6,7%, снижение на 1,1 п.п. относительно IV кв. 2016 г.

Общий долг компании за год увеличился на 24,5% и достиг 194,3 млрд руб. При этом, соотношение Net Debt/EBITDA сократилось до 1,73х с прошлогодних 1,81х. Долговые обязательства компании полностью номинированы в рублях.

Напомним:

C 1 февраля 2018 г. Московская биржа допустила GDR X5 к торгам. Бумаги торгуются под тикером FIVE.

Листинг на Московской бирже увеличивает шансы на включение акций в индексы MSCI.

( Читать дальше )

Чистая прибыль ритейлера увеличилась на 124% относительно IV кв. 2016 г., до 5,4 млрд руб. Выручка выросла до 361,7 млрд руб. (+23% г/г). Рост доходов компании обеспечен в основном за счет торговых сетей «Пятерочка» и «Перекресток» (рост продаж данного сегмента за отчетный период составил 26% и 22,4% соответственно).

Скорректированный показатель EBITDA увеличился до 24,1 млрд руб. (+4,6% относительно аналогичного периода прошлого года). EBITDA margin составила 6,7%, снижение на 1,1 п.п. относительно IV кв. 2016 г.

Общий долг компании за год увеличился на 24,5% и достиг 194,3 млрд руб. При этом, соотношение Net Debt/EBITDA сократилось до 1,73х с прошлогодних 1,81х. Долговые обязательства компании полностью номинированы в рублях.

Напомним:

C 1 февраля 2018 г. Московская биржа допустила GDR X5 к торгам. Бумаги торгуются под тикером FIVE.

Листинг на Московской бирже увеличивает шансы на включение акций в индексы MSCI.

( Читать дальше )

Новости рынков |Х5 Retail Group - готовность компании выплатить дивиденды в размере 69% от чистой прибыли

- 30 марта 2018, 12:38

- |

Х5 в IV квартале увеличила чистую прибыль в 2,2 раза, до 5,4 млрд рублей

Х5 Retail Group в IV квартале 2017 года увеличила чистую прибыль по МСФО в 2,2 раза по сравнению с показателем за IV квартал 2016 года, до 5,42 млрд рублей, сообщила компания. EBITDA увеличилась на 19,6%, до 23,8 млрд рублей, рентабельность EBITDA составила 6,6% против 6,8% годом ранее. Выручка Х5 в октябре-декабре увеличилась на 23%, до 361,705 млрд рублей. По итогам 2017 года чистая прибыль ритейлера повысилась на 40,8%, до 31,394 млрд рублей.

Х5 Retail Group в IV квартале 2017 года увеличила чистую прибыль по МСФО в 2,2 раза по сравнению с показателем за IV квартал 2016 года, до 5,42 млрд рублей, сообщила компания. EBITDA увеличилась на 19,6%, до 23,8 млрд рублей, рентабельность EBITDA составила 6,6% против 6,8% годом ранее. Выручка Х5 в октябре-декабре увеличилась на 23%, до 361,705 млрд рублей. По итогам 2017 года чистая прибыль ритейлера повысилась на 40,8%, до 31,394 млрд рублей.

Х5 продемонстрировал сильные результаты по итогам 2017 года, но вполне ожидаемые рынка. Сюрпризом для инвесторов стало заявление о готовности выплатить дивиденды в размере 69% от чистой прибыли или 21,6 млрд руб. Это дает доходность по акциям в 4,1%, что немного, но для компании, которую инвесторы рассматривают как историю роста, уровень хороший. Х5 дал оценку продаж по итогам 1 кв. 2018 года, рост на 20%. Однако сопоставимые продажи увеличились всего на 0,5%, т.е. динамика выручки обеспечивается в основном новыми открытиямиПромсвязьбанк

Новости рынков |Хорошие результаты Х5 и новая дивидендная политика должны привлечь инвесторов

- 30 марта 2018, 10:39

- |

X5 опубликовала хорошие результаты за 4К17: EBITDA выросла на 20% г/г, чистая прибыль – на 124% г/г

X5 показала устойчивый рост общей выручки на 23% г/г в 4К17. В годовом исчислении выручка группы выросла на 25.3% до 1.3 трлн руб. благодаря устойчивой LfL-динамике (сопоставимые продажи достигли роста 5.4% г/г в 2017) и значительному росту торговых площадей (+ 27.4% г/г). Валовая рентабельность в 4К17 сократилась на 52 бп, что отражает увеличение доли сегмента дискаунтеров в продажах группы, а также увеличение инвестиций в развитие программ лояльности и расширение ассортимента. В 4К17 операционная рентабельность находилась под давлением из-за усиления конкуренции, слабого макроэкономического фона и увеличения доли промо-активности. Скорректированная рентабельность EBITDA снизилась на 117 бп в 4К17, но осталась стабильной на уровне 7.7% в 2017. FCF компании упал на 25.9 млрд руб. до минус 19.7 млрд руб., что объясняется увеличением инвестиций в чистый оборотный капитал, который вырос на 13.5 млрд руб., чтобы соответствовать требованиям нового закона о торговле. Совет рекомендовал выплатить 69% чистой прибыли за 2017 году в качестве дивидендов. Это соответствует общей сумме 21.6 млрд руб. или 79.5 руб. на GDR, что предполагает дивидендную доходность около 4.2%.

( Читать дальше )

X5 показала устойчивый рост общей выручки на 23% г/г в 4К17. В годовом исчислении выручка группы выросла на 25.3% до 1.3 трлн руб. благодаря устойчивой LfL-динамике (сопоставимые продажи достигли роста 5.4% г/г в 2017) и значительному росту торговых площадей (+ 27.4% г/г). Валовая рентабельность в 4К17 сократилась на 52 бп, что отражает увеличение доли сегмента дискаунтеров в продажах группы, а также увеличение инвестиций в развитие программ лояльности и расширение ассортимента. В 4К17 операционная рентабельность находилась под давлением из-за усиления конкуренции, слабого макроэкономического фона и увеличения доли промо-активности. Скорректированная рентабельность EBITDA снизилась на 117 бп в 4К17, но осталась стабильной на уровне 7.7% в 2017. FCF компании упал на 25.9 млрд руб. до минус 19.7 млрд руб., что объясняется увеличением инвестиций в чистый оборотный капитал, который вырос на 13.5 млрд руб., чтобы соответствовать требованиям нового закона о торговле. Совет рекомендовал выплатить 69% чистой прибыли за 2017 году в качестве дивидендов. Это соответствует общей сумме 21.6 млрд руб. или 79.5 руб. на GDR, что предполагает дивидендную доходность около 4.2%.

( Читать дальше )

Новости рынков |Х5 Retail Group сохраняет высокие темпы роста бизнеса

- 21 марта 2018, 13:24

- |

X5 Retail Group планирует размещение облигаций.

Икс 5 Финанс (SPV-компания X5 Retail Group) планирует провести 22 марта сбор заявок инвесторов на новый выпуск облигаций серии 001Р-03 объемом 10 млрд руб. Ориентир ставки купона установлен в размере 7,00-7,15% годовых, что соответствует доходности к оферте через 2 года на уровне 7,12-7,28% годовых. По выпуску предусмотрено поручительство материнской компании X5 Retail Group N.V. и АО «Торговый дом „Перекресток“.

Икс 5 Финанс (SPV-компания X5 Retail Group) планирует провести 22 марта сбор заявок инвесторов на новый выпуск облигаций серии 001Р-03 объемом 10 млрд руб. Ориентир ставки купона установлен в размере 7,00-7,15% годовых, что соответствует доходности к оферте через 2 года на уровне 7,12-7,28% годовых. По выпуску предусмотрено поручительство материнской компании X5 Retail Group N.V. и АО «Торговый дом „Перекресток“.

Маркетируемый уровень доходности выпуска Икс 5 содержит премию к ОФЗ в размере 72 – 88 б.п. С учетом сильных кредитных метрик компании мы считаем объявленный прайсинг интересным на всем диапазоне. По данным МСФО за 9м2017 г. долговая нагрузка X5 Retail Group находилась на низком уровне. Показатель Чистый долг / EBITDA составил 1,74х. При значительных масштабах бизнеса Компания сохраняет высокие темпы роста бизнеса. Выручка за 2017 г. выросла на 25,5% до 1 287 млрд руб., торговая площадь увеличилась на 27% до 5,48 млн кв.м.Промсвязьбанк

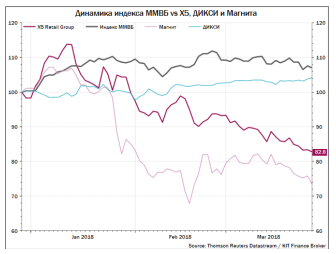

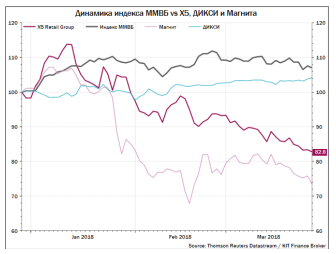

Новости рынков |Дисконт Магнита к X5 может затянуться на кварталы

- 21 февраля 2018, 20:53

- |

Сохраняется дисконт «Магнита» к X5.

УК «РОНИН Траст»

Думаю, что этот процесс может затянуться на кварталы (если не на годы), т.к. сначала рынок должен увидеть восстановление позиций «Магнита» в плане эффективности (рентабельности) и темпов роста выручки, понять стратегию его дальнейшего движения развития (органический рост либо же M&A) и оценить влияние этой стратегии на финансовую устойчивость. Поскольку в то же время и X5, вероятно, не будет стоять на месте, то что-либо спрогнозировать по времени очень сложно.Верхоланцев Андрей

УК «РОНИН Траст»

Новости рынков |ВТБ может стать для Магнита денежным мешком

- 16 февраля 2018, 19:24

- |

Сегодня на российском рынке мы видим довольно неплохой рост, но есть две акции, которые сильно выделяются, это, конечно, бумаги «Магнита» и «Норильского никеля». Они самые активные по объему, это такой сильный минусу, который уравновешивает индекс.

Что касается «Норникеля», то пока у нас слишком мало информации, чтобы делать долгосрочные выводы.

Инвесторы беспокоятся, что нарушится существующий баланс между двумя контрагентами, «Интерросом» и «РУСАЛом».

Сейчас этим балансом является Роман Абрамович. Если он уйдет, то могут быть пересмотрены многие соглашения, например, вопрос о дивидендах. Именно поэтому реакция такая негативная. К слову, еще вчера акции технически выглядели на падение, сегодня они в любом случае были бы в минусе, но, конечно, не так драматично. 99% происходящего связано с информационным фоном, сейчас возник некий вакуум неопределённости, он заполняется снижением.

Ситуация с «Магнитом» более сложная, произошло довольно шокирующее в некоторым смысле событие. Акционер до последнего ничего не говорил о том, что он собирается продавать свой основной пакет. Поэтому сейчас люди, конечно, сильно удивились и расстроились, На мой взгляд, существует две основные причины этой реакции рынка.

( Читать дальше )

Что касается «Норникеля», то пока у нас слишком мало информации, чтобы делать долгосрочные выводы.

Инвесторы беспокоятся, что нарушится существующий баланс между двумя контрагентами, «Интерросом» и «РУСАЛом».

Сейчас этим балансом является Роман Абрамович. Если он уйдет, то могут быть пересмотрены многие соглашения, например, вопрос о дивидендах. Именно поэтому реакция такая негативная. К слову, еще вчера акции технически выглядели на падение, сегодня они в любом случае были бы в минусе, но, конечно, не так драматично. 99% происходящего связано с информационным фоном, сейчас возник некий вакуум неопределённости, он заполняется снижением.

Ситуация с «Магнитом» более сложная, произошло довольно шокирующее в некоторым смысле событие. Акционер до последнего ничего не говорил о том, что он собирается продавать свой основной пакет. Поэтому сейчас люди, конечно, сильно удивились и расстроились, На мой взгляд, существует две основные причины этой реакции рынка.

( Читать дальше )

Новости рынков |Возможна синергия проданного пакета Магнита и доли ВТБ Капитала в Ленте

- 16 февраля 2018, 15:23

- |

Сергей Галицкий, основатель и крупнейший акционер «Магнита», намерен сложить с себя полномочия генерального директора и члена совета директоров компании, говорится в заявлении «Магнита».

Группа ВТБ подписала соглашение с владельцем компании «Магнит» Сергеем Галицким о приобретении у него 29,1% пакета акций ритейлера (29 656 200 акций).

Сегодня стало известно, что банк ВТБ купит 29,1% акций ритейлера «Магнит». В результате пакет основателя и совладельца этой розничной сети Сергея Галицкого уменьшится до 3%.

В последнее время акции «Магнита» находились под давлением продавцов – за пять последних месяцев они упали на 50%. До этого, в период с 2009 по 2014 года, акции «Магнита» демонстрировали экспоненциальный рост (в 15 раз за пять лет). Инвесторы (особенно зарубежные) любили компанию за агрессивную стратегию развития и рыночную открытость. Но с тех пор конкуренция в российском секторе ритейла усилилась: по темпам роста и капитализации розничную сеть «Магнит» обошла X5 Retail Group. Соответственно, и инвесторы изменили своё отношение к «Магниту». Это могло стать стимулом для Сергея Галицкого продать актив, тем более что появился интерес со стороны покупателя.

( Читать дальше )

Группа ВТБ подписала соглашение с владельцем компании «Магнит» Сергеем Галицким о приобретении у него 29,1% пакета акций ритейлера (29 656 200 акций).

Сегодня стало известно, что банк ВТБ купит 29,1% акций ритейлера «Магнит». В результате пакет основателя и совладельца этой розничной сети Сергея Галицкого уменьшится до 3%.

В последнее время акции «Магнита» находились под давлением продавцов – за пять последних месяцев они упали на 50%. До этого, в период с 2009 по 2014 года, акции «Магнита» демонстрировали экспоненциальный рост (в 15 раз за пять лет). Инвесторы (особенно зарубежные) любили компанию за агрессивную стратегию развития и рыночную открытость. Но с тех пор конкуренция в российском секторе ритейла усилилась: по темпам роста и капитализации розничную сеть «Магнит» обошла X5 Retail Group. Соответственно, и инвесторы изменили своё отношение к «Магниту». Это могло стать стимулом для Сергея Галицкого продать актив, тем более что появился интерес со стороны покупателя.

( Читать дальше )

Новости рынков |Для ВТБ большая удача купить контроль в "Магните" за половину годовой выручки сети

- 16 февраля 2018, 15:04

- |

Сергей Галицкий, основатель и крупнейший акционер «Магнита», намерен сложить с себя полномочия генерального директора и члена совета директоров компании, говорится в заявлении «Магнита».

Группа ВТБ подписала соглашение с владельцем компании «Магнит» Сергеем Галицким о приобретении у него 29,1% пакета акций ритейлера (29 656 200 акций). Сумма сделки составит порядка 138 млрд рублей, говорится в сообщении банка. Для закрытия сделки потребуется получение согласования Федеральной антимонопольной службы РФ.

ИК «Фридом Финанс»

Группа ВТБ подписала соглашение с владельцем компании «Магнит» Сергеем Галицким о приобретении у него 29,1% пакета акций ритейлера (29 656 200 акций). Сумма сделки составит порядка 138 млрд рублей, говорится в сообщении банка. Для закрытия сделки потребуется получение согласования Федеральной антимонопольной службы РФ.

Я полагаю, что негатив для миноритариев «Магнита» и ВТБ закончился. Да, купленный пакет менее 30%, что избавляет ВТБ от необходимости делать оферту миноритариям. Пакет продан вблизи текущей цены, то есть без существенного дисконта. Резкая реакция рынка сейчас обусловлена не столько небольшой разницей между ценой закрытия и продажи, сколько тем, что миллиардер Сергей Галицкий решил продать свой пакет именно сейчас, а не летом прошлого года, когда он стоил почти в три раза дороже. Но негатив быстро забудется.Ващенко Георгий

Я ожидаю резкого спекулятивного роста бумаг «Магнита» и ВТБ до конца дня. Купить контроль в одной из крупнейших торговых сетей за половину его годовой выручки — большая удача. У «Магнита» сейчас не особо высокая долговая нагрузка — менее 2хEBITDA, а по ряду мультипликаторов он стоит дешевле Х5.

Даже то, что акции могут потерять долю в индексах в пользу Х5, и ухудшение операционных показателей не может объяснить обвального падения котировок. Спекулятивный отскок в бумагах «Магнита» и ВТБ, на мой взгляд, может быть значительным и способен продолжаться несколько недель.

Банк, скорее всего, не будет долгосрочным инвестором, а продаст эти бумаги спустя полгода-год, если они за это время вырастут на 30-50%. Вероятными покупателями, на мой взгляд, могут быть иностранные фонды из стран Азии и Ближнего Востока, но не исключены и другие варианты.

Индекс наиболее ликвидных бумаг сегодня снижается, вниз его тянут котировки «Магнита» и ГМК. Бумаги ГМК падают на слухах о конфликте между акционерами и борьбе за долю одного их них. Однажды владельцы уже ссорились, но в итоге им удалось достичь соглашения, в том числе, по вопросам дивидендной политики. Я ожидаю, что бумаги ГМК продолжат коррекцию, с технической точки зрения, целью коррекции может стать уровень 10500 руб. на горизонте 3-4 недель.

Рынок в целом, на мой взгляд, сегодня будет снижаться, хотя единой динамики не будет. Нефть продолжает рост, на этом фоне рубль укрепляется. Однако, шансов достичь отметки 56 у пары USD/RUB, на мой взгляд, сегодня мало. Вообще, укрепление рубля, скорее всего, будет краткосрочным. На текущем уровне у участников усиливается спрос на валюту. Фонды, ориентированные на российский рынок, демонстрировали отток. На предстоящей неделе курс, по моему мнению, будет преимущественно в диапазоне 57-58,5.

ИК «Фридом Финанс»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс