SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Решение о допэмиссии не так негативно для Аэрофлота, как показалось рынку - Велес Капитал

- 19 июня 2020, 13:45

- |

По данным Reuters, правительство обсуждает вопрос о докапитализации Аэрофлота через допэмиссию акций. Предполагается, что сумма размещения составит 80 млрд руб., из которых РФ купит акции на 50 млрд руб., а остальные выкупят ВТБ и РФПИ в равных пропорциях. Несмотря на то, что ни одна из сторон потенциальной сделки не подтвердила данную информацию, мы считаем необходимым рассмотреть ее эффект на котировки.

Мы считаем, что решение о допэмиссии не так негативно для «Аэрофлота», как показалось рынку. В условиях острого кризиса сектора авиаперевозок привлечение денежных средств через выпуск акционерного капитала способно снизить долговую нагрузку компании и обеспечить ей преимущество на рынке в долгосрочной перспективе.ИК «Велес Капитал»

- комментировать

- Комментарии ( 1 )

Новости рынков |Эмиссия новых акций Аэрофлота может нести дополнительные риски для миноритариев - Газпромбанк

- 18 июня 2020, 12:39

- |

Правительство обсуждает возможность дополнительной эмиссии акций «Аэрофлота» на 80 млрд руб., согласно сообщениям Коммерсанта и Рейтерс, которые не указывают свои источники. Обсуждаемый сценарий предусматривает что правительство РФ может приобрести выпущенные акции «Аэрофлота» на сумму до 50 млрд руб., в то время как ВТБ и РФПИ – еще на 30 млрд руб.

Мы отмечаем, что факт обсуждения возможности дополнительной эмиссии акций не получил подтверждения из официальных источников. При этом гипотетическая эмиссия новых акций «Аэрофлота» может нести дополнительные риски для миноритариев компании как из-за возможного сокращения их доли, так и вследствие снижения готовности государства направлять существенные суммы на выплату дивидендов после осуществления докапитализации компании за счет средств правительства.

( Читать дальше )

Мы отмечаем, что факт обсуждения возможности дополнительной эмиссии акций не получил подтверждения из официальных источников. При этом гипотетическая эмиссия новых акций «Аэрофлота» может нести дополнительные риски для миноритариев компании как из-за возможного сокращения их доли, так и вследствие снижения готовности государства направлять существенные суммы на выплату дивидендов после осуществления докапитализации компании за счет средств правительства.

Снижение доли миноритарных акционеров может произойти вследствие выпуска новых акций, объем которого может составлять ~85% существующего уставного капитала (исходя из предположения, что цена размещения может быть близка к текущей рыночной цене). В этом случае доля миноритарных акционеров (без учета казначейских акций и акций, принадлежащих Ростехнологиям) может снизиться c ~41% до ~22%. При этом доля государства может увеличиться с 51% до 56%, в то время как ВТБ и РФПИ могут получить во владение ~17%.Гончаров Игорь

( Читать дальше )

Новости рынков |Допэмиссия акций Аэрофлота - необходимый шаг для поддержки компании - Атон

- 18 июня 2020, 11:35

- |

Правительство рассматривает возможность допэмиссии акций Аэрофлота

Коммерсант и Reuters сообщают, что правительство рассматривает возможность выпуска новых акций Аэрофлота на сумму 80 млрд руб., чтобы поддержать компанию в сложный кризисный период. Правительство предоставит 50 млрд руб., в то время как ВТБ и РФПИ могут проинвестировать еще 30 млрд руб. Цена акций для допэмиссии пока не определена, однако, если исходить из текущей цены акций компании (85 руб.), доля государства может увеличиться до 56.4%, ВТБ/РФПИ получат в Аэрофлоте 17.2%, тогда как доля миноритарных акционеров будет размыта (если они не примут участия в сделке) до 26.4%.

Коммерсант и Reuters сообщают, что правительство рассматривает возможность выпуска новых акций Аэрофлота на сумму 80 млрд руб., чтобы поддержать компанию в сложный кризисный период. Правительство предоставит 50 млрд руб., в то время как ВТБ и РФПИ могут проинвестировать еще 30 млрд руб. Цена акций для допэмиссии пока не определена, однако, если исходить из текущей цены акций компании (85 руб.), доля государства может увеличиться до 56.4%, ВТБ/РФПИ получат в Аэрофлоте 17.2%, тогда как доля миноритарных акционеров будет размыта (если они не примут участия в сделке) до 26.4%.

Это необходимый шаг для поддержки компании. Размер планируемого вливания денежных должен оказаться достаточным для компенсации текущих потерь Аэрофлота. Мы ожидаем, что акции окажутся под давлением в ближайшее время из-за риска размывания.Атон

Новости рынков |Банковский кризис пока откладывается - Финам

- 10 июня 2020, 14:07

- |

Банковский кризис пока откладывается. Во-первых, банковская система России в текущий кризис вошла с достаточно сильными показателями, прибыль последних лет вполне может компенсировать ухудшение кредитных портфелей во втором квартале.

Также стоит сказать, что за последнее десятилетие глобальная чистка банковской системы не оставила не только слабых звеньев, но и усилила влияние и контроль государства в этом сегменте экономики. Так что на крупные убытки имеют право только банки с госучастием, но их просчеты государство вполне способно компенсировать очередными траншами поддержки.

ИК «Финам»

Также стоит сказать, что за последнее десятилетие глобальная чистка банковской системы не оставила не только слабых звеньев, но и усилила влияние и контроль государства в этом сегменте экономики. Так что на крупные убытки имеют право только банки с госучастием, но их просчеты государство вполне способно компенсировать очередными траншами поддержки.

Во-вторых, убытки банков от снижения качества кредитных портфелей мы увидим только в конце года, и если к этому моменту не разразится глобальный экономический кризис, то можно будет не принимать в расчет текущие проблемы банковской системы и снижение прибыли.Кабаков Ярослав

ИК «Финам»

Новости рынков |Финансовый сектор к кризису готов - Атон

- 04 июня 2020, 16:23

- |

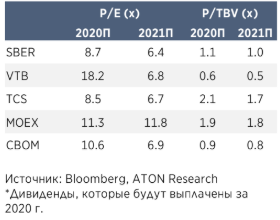

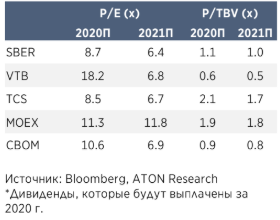

Экономический кризис, вызванный распространением коронавируса, вынудил нас пересмотреть прогнозы и оценку российского финансового сектора. Ключевой момент заключается в том, что чистая прибыль банков в этом году существенно сократится из-за резкого роста отчислений в резервы. Однако, нынешний кризис не будет иметь разрушительных последствий, в отличие от предыдущих, в том числе, благодаря мягкой денежно- кредитной политике ЦБ и его жесткого регулирования в последние годы. Мы понижаем рейтинг Сбербанка до НЕЙТРАЛЬНО с ВЫШЕ РЫНКА, подтверждаем рейтинг НЕЙТРАЛЬНО для ВТБ и рейтинги ВЫШЕ РЫНКА для TCS Group и Московской биржи. Мы также начинаем аналитическое покрытие МКБ.

( Читать дальше )

( Читать дальше )

Новости рынков |Реальное ухудшение качества кредитов ВТБ пока не ощутимо - Альфа-Банк

- 03 июня 2020, 15:42

- |

ВТБ вчера представил финансовые результаты за апрель 2020 г. Чистая прибыль находилась под давлением снижения комиссионных доходов, убытка по непрофильным активам и отчислений в резервы. В то же время благодаря устойчивости чистой процентной маржи (на фоне более дешевой стоимости фондирования) прибыль банка осталась в положительной зоне.

Отчисления в резервы в апреле ненамного превзошли уровень 1К20, что является хорошей новостью, однако, с другой стороны, это может указывать на менее консервативную политику по резервам ВТБ в сравнении со Сбербанком. Мы все еще можем наблюдать дальнейшее увеличение отчислений в резервы в ближайшие месяцы, тогда как масштаб кредитных убытков может в полной мере проявиться в конце лета.

Мягкая монетарная политика, вероятно, будет оказывать поддержку ЧПМ в части фондирования на протяжении всего 2020 г. (тогда как дополнительную поддержку окажет временное снижение отчислений в АСВ). Тем не менее, в среднесрочной и долгосрочной перспективе мы считаем, что это предусматривает структурно более низкие уровни ЧПМ и ROE для ВТБ и других анализируемых нами банков. По нашей оценке, ВТБ торгуется по коэффициенту 0,5x P/TBV 2020П и 1,4x P/PPOP, что предусматривает дисконт 17-25% к историческим уровням этих мультипликаторов. Динамика коэффициента достаточности капитала N20 – важный показатель для наблюдения инвесторов в краткосрочной перспективе, так как он отражает способность банка выплатить дивиденды за 2019 г.

( Читать дальше )

Отчисления в резервы в апреле ненамного превзошли уровень 1К20, что является хорошей новостью, однако, с другой стороны, это может указывать на менее консервативную политику по резервам ВТБ в сравнении со Сбербанком. Мы все еще можем наблюдать дальнейшее увеличение отчислений в резервы в ближайшие месяцы, тогда как масштаб кредитных убытков может в полной мере проявиться в конце лета.

Мягкая монетарная политика, вероятно, будет оказывать поддержку ЧПМ в части фондирования на протяжении всего 2020 г. (тогда как дополнительную поддержку окажет временное снижение отчислений в АСВ). Тем не менее, в среднесрочной и долгосрочной перспективе мы считаем, что это предусматривает структурно более низкие уровни ЧПМ и ROE для ВТБ и других анализируемых нами банков. По нашей оценке, ВТБ торгуется по коэффициенту 0,5x P/TBV 2020П и 1,4x P/PPOP, что предусматривает дисконт 17-25% к историческим уровням этих мультипликаторов. Динамика коэффициента достаточности капитала N20 – важный показатель для наблюдения инвесторов в краткосрочной перспективе, так как он отражает способность банка выплатить дивиденды за 2019 г.

( Читать дальше )

Новости рынков |Яндекс и Сбербанк близки к разводу - Альфа-Банк

- 03 июня 2020, 15:06

- |

«Яндекс» и «Сбербанк» предположительно готовятся к сделке по разделению совместно принадлежащих им интернет-активов – СП «Яндекс.Маркет» и «Яндекс.Деньги»; стороны находятся на завершающем этапе подготовки соглашений; информация о сделке должна появиться в ближайшие время. «Яндекс», вероятно, приобретет 45% акций «Яндекс.Маркета» у «Сбербанка» за денежные средства (консолидируя в результате сделки 90% акций компании), тогда как «Сбербанк» получит 100% «Яндекс.Деньги». «Яндекс» также может объявить об SPO до 5% акций класса A.

Мы считаем, что сделка негативно повлияет на EBITDA и денежные потоки Яндекса в будущем, так как «Яндекс.Маркет» остается на этапе активных инвестиций, тогда как конкуренция на российском рынке ecommerce не демонстрирует признаков смягчения, и многие игроки (Wildberries, Ozon, AER) претендуют на роль русского Amazon. Кроме того, потребности в денежных средствах на развитие «Яндекс.Маркет», вероятно, придутся на период инвестиций в строительство новой штаб-квартиры «Яндекса», что ухудшает перспективы СДП на 2021 г.

( Читать дальше )

Мы считаем, что сделка негативно повлияет на EBITDA и денежные потоки Яндекса в будущем, так как «Яндекс.Маркет» остается на этапе активных инвестиций, тогда как конкуренция на российском рынке ecommerce не демонстрирует признаков смягчения, и многие игроки (Wildberries, Ozon, AER) претендуют на роль русского Amazon. Кроме того, потребности в денежных средствах на развитие «Яндекс.Маркет», вероятно, придутся на период инвестиций в строительство новой штаб-квартиры «Яндекса», что ухудшает перспективы СДП на 2021 г.

( Читать дальше )

Новости рынков |ВТБ негативно спозиционирован под укрепление рубля - Газпромбанк

- 03 июня 2020, 14:13

- |

ВТБ опубликовал неаудированные результаты деятельности по МСФО за 4М20.

— Чистая прибыль за 4М20 составила 40,7 млрд руб. (-19,2% г/г), при этом в апреле прибыль упала до 0,9 млрд руб. При уверенно позитивной динамике процентного дохода, в апреле мы увидели предсказуемую просадку комиссий на фоне ограничений, связанных с пандемией. Также давление оказали прочие операционные статьи, вероятно, связанные с валютной переоценкой, так как ВТБ негативно спозиционирован под укрепление рубля.

— Отчисления в резервы (РВПС) остаются основным фактором давления, хотя резкого роста в апреле мы не видели (стоимость риска – 1,7%). За 4М20 изменение риска составило 62,9 млрд руб. при стоимости риска 1,6%. Доля проблемных кредитов (NPL) растет, но медленно (+0,1 п.п. м/м до 5,0%).

— Кредитный портфель вырос без учета валютной переоценки на 0,8% в корпоративном сегменте и на 0,4% в рознице. Аналогичными темпами растет и депозитный портфель.

«Газпромбанк»

— Чистая прибыль за 4М20 составила 40,7 млрд руб. (-19,2% г/г), при этом в апреле прибыль упала до 0,9 млрд руб. При уверенно позитивной динамике процентного дохода, в апреле мы увидели предсказуемую просадку комиссий на фоне ограничений, связанных с пандемией. Также давление оказали прочие операционные статьи, вероятно, связанные с валютной переоценкой, так как ВТБ негативно спозиционирован под укрепление рубля.

— Отчисления в резервы (РВПС) остаются основным фактором давления, хотя резкого роста в апреле мы не видели (стоимость риска – 1,7%). За 4М20 изменение риска составило 62,9 млрд руб. при стоимости риска 1,6%. Доля проблемных кредитов (NPL) растет, но медленно (+0,1 п.п. м/м до 5,0%).

— Кредитный портфель вырос без учета валютной переоценки на 0,8% в корпоративном сегменте и на 0,4% в рознице. Аналогичными темпами растет и депозитный портфель.

Эффект на акции. Апрельская отчетность показала предсказуемое ухудшение на негативном сочетании рыночных факторов. При этом рост резервирования остается умеренным, и стоимость риска – даже с учетом макробуферов – пока не достигает даже 2%, что может свидетельствовать о более длинном будущем цикле резервирования у ВТБ по сравнению со Сбербанком. Мы считаем результаты нейтральными.Клапко Андрей

«Газпромбанк»

Новости рынков |Пандемия COVID-19 создает возможности для расширения бизнеса Яндекса - Атон

- 03 июня 2020, 13:36

- |

Яндекс может реструктурировать долю владения в СП со сбербанком

Интернет-издание The Bell сообщило со ссылкой на свои источники, что Яндекс ищет варианты прекращения партнерства со Сбербанком по двум проектам — Яндекс.Маркет и Яндекс.Деньги. Одной из причин прекращения партнерства в рамках СП стало постоянное дублирование и конкуренция СП Яндекса и Сбербанка с независимыми проектами сторон. Обе стороны подтвердили потенциальную сделку, по условиям которой: Яндекс полностью возьмет на себя проект Яндекс.Маркет, включающий в себя одноименный сайт поиска и сравнения цен на товары, и онлайн-магазин Beru. На сегодняшний день Яндекс и Сбербанк владеют по 45% в платформе (10% используется в рамках программы мотивации сотрудников). Сбербанк выкупит 25% долю Яндекса в проекте Яндекс.Деньги. Это снимет с Яндекса действующее ограничение на самостоятельное развитие других финтех-проектов. Параллельно Яндекс также планирует привлечь дополнительные средства за счет размещения 5% акций класса А. Среди возможных инвесторов — инвесткомпания Millhouse Capital, управляющая активами Романа Абрамовича, и ВТБ.

( Читать дальше )

Интернет-издание The Bell сообщило со ссылкой на свои источники, что Яндекс ищет варианты прекращения партнерства со Сбербанком по двум проектам — Яндекс.Маркет и Яндекс.Деньги. Одной из причин прекращения партнерства в рамках СП стало постоянное дублирование и конкуренция СП Яндекса и Сбербанка с независимыми проектами сторон. Обе стороны подтвердили потенциальную сделку, по условиям которой: Яндекс полностью возьмет на себя проект Яндекс.Маркет, включающий в себя одноименный сайт поиска и сравнения цен на товары, и онлайн-магазин Beru. На сегодняшний день Яндекс и Сбербанк владеют по 45% в платформе (10% используется в рамках программы мотивации сотрудников). Сбербанк выкупит 25% долю Яндекса в проекте Яндекс.Деньги. Это снимет с Яндекса действующее ограничение на самостоятельное развитие других финтех-проектов. Параллельно Яндекс также планирует привлечь дополнительные средства за счет размещения 5% акций класса А. Среди возможных инвесторов — инвесткомпания Millhouse Capital, управляющая активами Романа Абрамовича, и ВТБ.

( Читать дальше )

Новости рынков |Опубликованные результаты ВТБ предварительные и неаудированные - Атон

- 03 июня 2020, 12:57

- |

ВТБ представил неаудированные результаты по МСФО за апрель/4M20

Банк заработал 0.9 млрд руб. чистой прибыли (-77% г/г), ROE составил всего 0.6%. Чистый процентный доход увеличился на 17.7% г/г до 42 млрд руб., процентная маржа составила 3.7%. Комиссионный доход сократился на 20% до 6.6 млрд руб. Расходы на создание резервов на возможные потери по ссудам выросли на 28% г/г до 17.3 млрд руб., стоимость риска составила 1.7%. Операционные расходы увеличились на 2.3% до 22.3 млрд руб. (соотношение затраты/доход на уровне 54.8%). Совокупные активы выросли с начала года на 5.6% до 16.6 трлн руб. в основном за счет ослабления рубля. Доля неработающих кредитов увеличилась на 0.1 бп м/м до 5%. Чистая прибыль банка за 4М20 снизилась на 19% г/г до 40.7 млрд руб., что подразумевает ROE на уровне 7.2%. ЧПМ составила 3.6%, а стоимость риска — 1.6%.

Банк заработал 0.9 млрд руб. чистой прибыли (-77% г/г), ROE составил всего 0.6%. Чистый процентный доход увеличился на 17.7% г/г до 42 млрд руб., процентная маржа составила 3.7%. Комиссионный доход сократился на 20% до 6.6 млрд руб. Расходы на создание резервов на возможные потери по ссудам выросли на 28% г/г до 17.3 млрд руб., стоимость риска составила 1.7%. Операционные расходы увеличились на 2.3% до 22.3 млрд руб. (соотношение затраты/доход на уровне 54.8%). Совокупные активы выросли с начала года на 5.6% до 16.6 трлн руб. в основном за счет ослабления рубля. Доля неработающих кредитов увеличилась на 0.1 бп м/м до 5%. Чистая прибыль банка за 4М20 снизилась на 19% г/г до 40.7 млрд руб., что подразумевает ROE на уровне 7.2%. ЧПМ составила 3.6%, а стоимость риска — 1.6%.

Результаты смешанные, но основные тенденции соответствуют ожиданиям. Положительным моментом является по-прежнему хорошая динамика доходов от основной деятельности за счет значительного роста маржи, при этом основное давление на чистую прибыль ожидаемо оказывает рост стоимости риска. Опубликованные результаты предварительные и неаудированные и на них инвесторы обычно не обращают большого внимания.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс