Блог им. spydell-telegram |Так ли важен корпоративный кредит с точки зрения инвестиционных циклов?

- 12 декабря 2024, 12:03

- |

● Первый аргумент от ЦБ: Кредитование является важным, но не основным источником финансирования инвестиций в основной капитал. В структуре источников финансирования инвестиций в России доля банковских кредитов исторически невысока, занимая порядка 10%. Вместе с тем в текущих условиях рост кредитования способствует структурной перестройке экономики.

● Второй аргумент: Структура кредитных портфелей банков поменялась в пользу растущих отраслей. Это лишний раз подтверждает, что ставки в экономике не препятствуют развитию корпоративного сектора в целом.

По эффективности трансмиссионного механизма ДКП – почему ставка растет, а кредиты не замедляются?

Сейчас нет задержек в трансмиссии ДКП в ДКУ (процентный канал демонстрируют свою эффективность), т.к.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. spydell-telegram |Кредитная активность юрлиц в России достигла невиданных масштабов.

- 27 ноября 2024, 11:33

- |

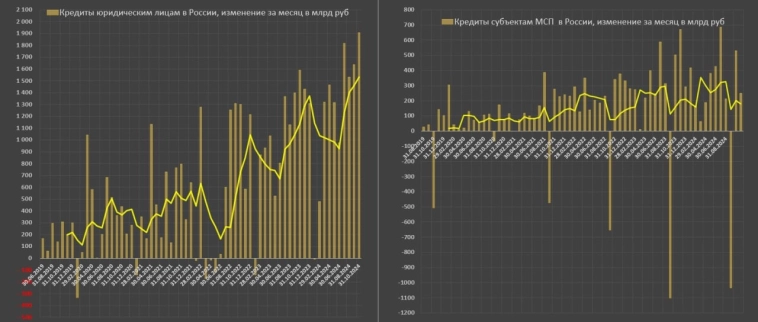

Рекордное в современной России ужесточение финансовых условий никак не влияет на кредитную активность бизнеса – поглощают кредиты, как не в себя.

Чистый прирост кредитов российских юрлиц достиг абсолютного рекорда в октябре – 1.9 трлн руб за месяц, обновив рекорд в июл.24 (1.82 трлн).

Нового рекорда в октябре достигла кредитная активность за 3 месяца (1.69 трлн среднемесячного прироста кредитования) vs предыдущего рекорда 1.47 трлн в ноя.23 и также новый рекорд установлен по 6-месячному импульсу – 1.53 трлн в среднем за месяц vs прошлого пика на уровне 1.37 трлн в дек.23.

С начала года чистый прирост кредитования составил 12.5 трлн vs 9.5 трлн руб за аналогичный период годом ранее.

Это очень много, т.к. за весь 2023 год кредитование юрлиц выросло на 12.3 трлн (тогда казался невероятный темп), в 2022 – 7.3 трлн, в 2021 – 5.5 трлн, а в 2020 – 4 трлн. Сейчас за пару месяцев берут столько же кредитов, сколько за весь 2020 год.

Кредитная активность выросла в разы, причем по максимальным (в современной истории) ставкам, а свыше половины всех кредитов берутся по плавающим ставкам.

( Читать дальше )

Блог им. spydell-telegram |Гипотетический сценарий о поражении в правах по использованию рублевых депозитов в России

- 25 ноября 2024, 13:55

- |

Возможен ли такой сценарий? Лично я считаю вероятность близкую к нулю, объясню причины.

Но сначала немного вспомнить историю … были ли в мире прецеденты? Были:

/>/>🔘США в марте 1933 по указу Рузвельта были объявлены банковские каникулы примерно на неделю для избежания кризиса ликвидности после набегов на банки.

/>/>🔘Исландия в 2008: после коллапса трех основных банков правительство ввело ограничения на движение капитала, на переводы за границу и лимиты на снятие средств.

/>/>🔘Кипр в 2013: введены ограничения на снятие наличных (до 300 евро в день) и на переводы средств за границу плюс заморозка крупных депозитов в рамках планов по реструктуризации крупных банков из-за последствий долгового кризиса в Европе 2010-2011.

/>/>🔘Греция в 2015: закрытие банков на три недели, дневной лимит на снятие наличных в размере 60 евро, который позже был изменен на недельный лимит, ограничения на трансграничные переводы.

( Читать дальше )

Блог им. spydell-telegram |Свыше 53% всех корпоративных кредитов в России с плавающими ставками – новый рекорд!

- 09 октября 2024, 09:53

- |

Почти 40 трлн руб корпоративных кредитов имеют плавающую или переменную ставку и значительная часть (свыше 91.4%) от этого объема напрямую привязана к ключевой ставке Банка России, остальная часть прямо или косвенно привязана к бенчмаркам денежного рынка и как следствие к КС ЦБ.

Необходимо учитывать, что кредитный договор учитывает ключевую ставку ЦБ + дополнительный балансирующий коэффициент, привязанный к качеству и типу заемщика. Для крупных и надежных заемщиков обычно КС + 2-3%, а для заемщиков с высоким кредитным риском конечные ставки могут быть КС+ 6-10%.

В начале 2024 только 49% кредитов были по плавающим ставкам, а с момента начала цикла ужесточения ДКП (с авг.23) было «лишь» 45.8% кредитов с переменными ставками, для сравнения, в 2019 – 30.1%, в 2020 – 34.2%, в 2021 – 37.8%, в 2022 – 41.3%, в 2023 – 46.4%.

Фиксированные ставки обеспечивают стабильность и предсказуемость платежей, не требуют создания финансовых резервов для покрытия возможного роста ставок и по своей сути менее рискованные, т.к. не предполагают хэджирования процентных рисков и как следствие – будущий денежный поток прогнозируем в момент подписания кредитного договора.

( Читать дальше )

Блог им. spydell-telegram |Как распределяются сбережения населения России?

- 09 августа 2024, 11:33

- |

С начала СВО сбережения населения составили 26.3 трлн руб, среди тех, которые были распределены в финансовые активы, за последний год – 14.6 трлн, а за 1П24 – 5.4 трлн.

Чистое распределение сбережений с накопленным итогом с начала 2022 представлено на графиках, но интересны события за последний год, т.к. сильные движения по ставкам начались с августа 2023.

За последний год из 14.6 трлн сбережений, распределенных в финансовые активы, в рублевые депозиты ушло 11.2 трлн или почти 77% от всего потока, а в 1П24 рублевые депозиты замкнули 5.17 трлн из 5.37 трлн общего потока или 96.3% — невероятно!

Отмечается ускоренный приток в облигации на 384 млрд, который начался с фев.24 и продолжается, по крайней мере, до июн.24. Одновременно с этим обнулился денежный поток в акции и паи (резидентов и нерезидентов).

Учитывая, что фонды денежного рынка концентрируют значительный объем ликвидности (входят в раздел «акции и паи»), по акциям ситуация совсем скверная, что видно по динамике рынка, который грохнулся на 20% с максимумов мая.

( Читать дальше )

Блог им. spydell-telegram |Депозиты населения РФ к началу мая 2024 достигли рекордной отметки в 46.4 трлн руб.

- 03 июня 2024, 10:01

- |

Как минимум, еще 4.1 трлн в рублевом выражении валютных депозитов в российских банках и еще 16.7 трлн руб наличности вне кассы банковской системы, из которых 15.7 трлн руб по оценкам находится на руках у населения.

Соответственно, внутри российской банковской системы концентрируется свыше 66.2 трлн руб денежных активов. Все это без учета иностранной наличной валюты, валютных депозитов вне российских банков и крипты.

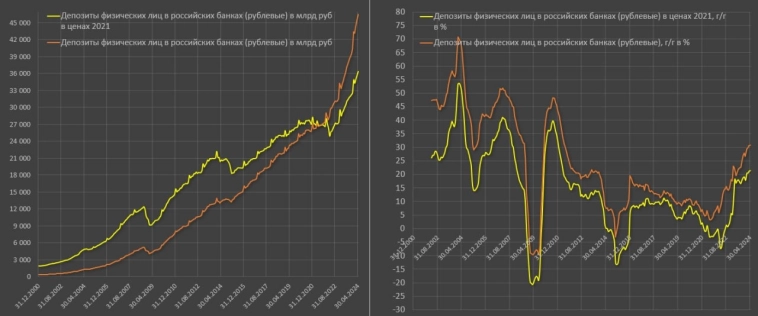

Что касается рублевых депозитов, темп прироста невероятный – 30.8% по номиналу за год и это максимальные темпы с мая 2011.

С 2010 по 2019 среднегодовой прирост рублевых депозитов (по номиналу) был 16.5%, в этом диапазоне было два периода высокой интенсивности: с 2010 по 2013 со среднегодовым приростом на 25.6% и с 2017 по 2019 с приростом всего на 11.4%.

С начала СВО рублевые депозиты выросли ровно на 18 трлн руб. Для сравнения, с начала основания российской банковской системы до сентября 2008 накопленный прирост депозитов был всего 5.1 трлн. С дек.09 по фев.22 (более, чем за 12 лет) депозиты выросли на 22.8 трлн (около 150 млрд в месяц), а за последний год сразу +9 трлн (750 млрд в месяц).

( Читать дальше )

Блог им. spydell-telegram |Стремительно растет закредитованность населения России.

- 03 апреля 2024, 10:41

- |

Последний подробный обзор Банка России свидетельствует о высоких темпах роста задолженности:

• Общее количество заемщиков – 50 млн человек (+4.7 млн за год), которые имеют 34.8 трлн кредитов (+6.4 трлн за год).

• Основной прирост заемщиков в банковском кредите – 42 млн всего (+4.1 млн за год), банковский плюс микрофинансовые организации (МФО) – 3.9 млн (+0.4 млн за год), а только в МФО – 4 млн (+0.1 млн за год).

• Половина от всей задолженности приходится на заемщиков с множественными кредитами (ипотека + потребительский кредит), которых– 6 млн человек (+1.1 млн за год и +1.8 млн за два года), а средний долг на одного заемщика – 950 тыс руб для получивших необеспеченный кредит.

• Ипотечный заемщик имеет среднюю задолженность 3.7 млн руб по всей России, что на 0.5 млн руб выше, чем годом ранее и на 1.1 млн выше, чем два года назад.

• У 75% заемщиков ипотечный кредит не превышает 3 млн руб, треть имеют остаток менее 1 млн руб, а задолженность более 5 млн руб у 1.1 млн человек, более 10 млн руб – 0.3 млн (2% от всех заемщиков, но которые формируют 10% ипотечного портфеля банков), а более 15 млн руб – 0.1 млн человек.

( Читать дальше )

Блог им. spydell-telegram |Очередной банк в США коллапсирует в годовщину банкротства SVB – снова экстренная программа спасения банков в США.

- 07 марта 2024, 15:25

- |

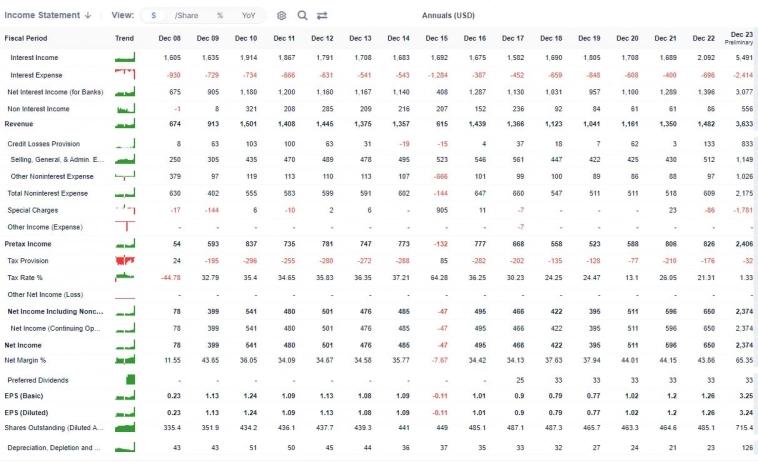

New York Community Bancorp рухнул почти в два раза до 30 летнего минимума в первую половину дня 6 марта (обвалился в 6 раз с начала года и в 20 раз с максимумов) на сообщениях в СМИ о срочной необходимости докапитализации.

Торги остановили и спустя два часа возобновили с ростом в два раза от минимумов дня (в конце торгов нормализовались).

Появился спаситель в лице бывшего главы Минфина США Стивена Мнучина и бывшего валютного контролера в администрации Трампа — Джозефа Оттинга, которые войдут в совет директоров банка.

Под крышей и покровительством Мнучина привлекли инвестфонды, такие как Liberty Strategic Capital, Hudson Bay Capital, Reverence Capital Partners, Citadel Securities и другие, которые инвестируют более 1 млрд долл в капитал New York Community Bancorp (NYCB).

Причем докапитализировать будут по цене в 2 бакса, что в 5 раз ниже стоимости банка в начале года.

На самом деле, все это фарс.

Кредиты банка составляют 85.8 млрд при активах 116.3 млрд, т.е. почти ¾ от всех активов концентрируются в кредитах, что сильно отличается от крупнейших банков. Например, JPM – 33%, Wells Fargo – 46%, Citi – 28%, Bank of America – 32% доля кредитов в активах.

( Читать дальше )

Блог им. spydell-telegram |В российских банках существенно изменилась структура фондирования за последние два года.

- 06 февраля 2024, 13:26

- |

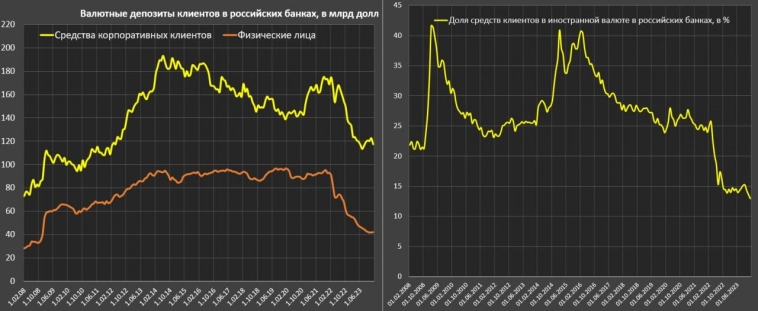

В 2021 году средняя доля средств клиентов в иностранной валюте была 25.3%, в 2022 году снизилась до 18.2%, в 2023 – 14.3% и новый минимум к январю 2024 – всего 12.9%. Такой низкой доли депозитов в иностранной валюте не было, как минимум, за последние 20 лет.

На самом деле, тенденция положительная и это процесс «взросления» банковской системы, т.к. обычно только в развивающихся странах высокая доля фондирования в иностранной валюте, тогда как мировая практика заключается в том, что национальные банки имеют доминирующее фондирование в нацвалюте – так в США и Европе.

Санкции стран Запада сделали невозможным для российских банков эффективное и бесперебойное фондирование на межбанке с иностранными контрагентами. Следовательно, невозможность управление валютной позицией вынудило российские банки прямо или косвенно отказываться от практики привлечения средств в иностранной валюте.

Сейчас российские банки имеют 117 млрд (минимум с 2012) корпоративных депозитов в иностранной валюте по сравнению с 175 млрд до СВО и 195 млрд на пике в 2014.

( Читать дальше )

Блог им. spydell-telegram |Чистая прибыль российских банков за последние 12 месяцев составила рекордные 3.4 трлн руб, что на 42% выше 2021.

- 26 июля 2023, 15:26

- |

Банки вернулись к прибыли с июля 2022 и идут достаточно ровно, т.к за 2П 2022 прибыль составила 1.72 трлн, а за 1П 2023 – 1.7 трлн, что намного выше 1П 2021 – 1.2 трлн.

Первое полугодие 2022 было разгромным – убыток в 1.5 трлн, где пик концентрации убытков был в марте (348 млрд потерь) и в апреле 2022 (убыток в 898 млрд).

Поэтому ожидания ЦБ, что прибыль по итогам 2023 приблизится к 2021 являются некорректными (прибыль за 12 месяцев в 1.4 раза выше 2021) или … может быть мы чего то не знаем? Чтобы приблизиться к 2021 нужно 2П 2023 завершить с результатом 0.5-0.7 трлн, что втрое хуже 2П 2022 и 1П 2023.

Главный источник роста прибыли – это изменение финансового результата по валюте и производным в плюс 1.8 трлн (в прошлом году был убыток в 1.2 трлн за первое полугодие, а в этом прибыль в 0.6 трлн).

Второй по значимости источник роста прибыли – снижение отчислений в резервы на кредитные потери почти на 1 трлн (было 1650 млрд, а стало 770 млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс