SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. spydell-telegram

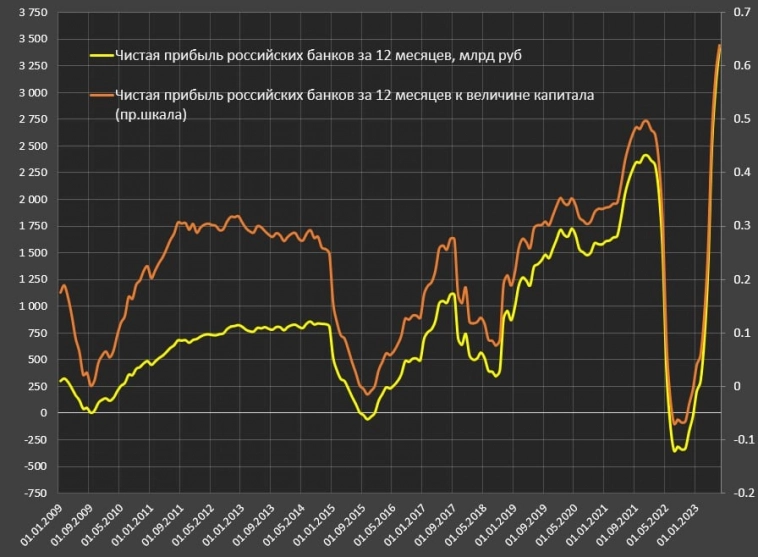

Чистая прибыль российских банков за последние 12 месяцев составила рекордные 3.4 трлн руб, что на 42% выше 2021.

- 26 июля 2023, 15:26

- |

Банки вернулись к прибыли с июля 2022 и идут достаточно ровно, т.к за 2П 2022 прибыль составила 1.72 трлн, а за 1П 2023 – 1.7 трлн, что намного выше 1П 2021 – 1.2 трлн.

Первое полугодие 2022 было разгромным – убыток в 1.5 трлн, где пик концентрации убытков был в марте (348 млрд потерь) и в апреле 2022 (убыток в 898 млрд).

Поэтому ожидания ЦБ, что прибыль по итогам 2023 приблизится к 2021 являются некорректными (прибыль за 12 месяцев в 1.4 раза выше 2021) или … может быть мы чего то не знаем? Чтобы приблизиться к 2021 нужно 2П 2023 завершить с результатом 0.5-0.7 трлн, что втрое хуже 2П 2022 и 1П 2023.

Главный источник роста прибыли – это изменение финансового результата по валюте и производным в плюс 1.8 трлн (в прошлом году был убыток в 1.2 трлн за первое полугодие, а в этом прибыль в 0.6 трлн).

Второй по значимости источник роста прибыли – снижение отчислений в резервы на кредитные потери почти на 1 трлн (было 1650 млрд, а стало 770 млрд).

Третий по значимости источник – существенный рост ЧПД на 51% с 1.8 до 2.7 трлн или плюс 0.9 трлн. Однако, сравнение с прошлым годом будет некорректным, т.к. у банков был процентный разрыв (резкий рост расходов по депозитам из-за повышения ставки до 20% при невозможности одномоментно балансировать доходами по кредитам).

Чистый комиссионный доход, операционные и прочие расходы дали отрицательный результат в 0.4 трлн в сравнении 1П 2023 и 1П 2022.

На данный момент основной среднесрочный риск для банков – это снижение процентной маржинальности из-за обострения конкуренции за депозитную базу и заемщиков и рост просрочек по кредитам.

Обычно сверхинтенсивные фазы расширения кредитов почти всегда заканчивались кризисом. Посмотрим, сколько удержатся на этот раз.

t.me/spydell_finance/3832

4.7К

8 комментариев

+1

Подозреваю. что главный источник прибыли банков это махинации с кодами валют… имхо

- 26 июля 2023, 15:34

starichello, с какими кодами валют? Советскими рублями вместо российских последеноминационных рассчитываются?

- 26 июля 2023, 16:19

John Wayne, 810 RUR, 643 RUB, ББР (фантик) и SUR.

- 26 июля 2023, 18:42

starichello, я только не понимаю, как банки на этом могли заработать?

- 26 июля 2023, 22:35

Сергей Сергаев, тут интереснее в целом смотреть на ROA, который в районе 3% с хвостиком, что норм. Банковский сектр с нашим консервативным подходом обречен на рост.

- 26 июля 2023, 19:40

Делиться надо, как говорил Лифшиц. С вкладчиками, а то сговорились — зажали ставки.

- 26 июля 2023, 19:51

Читайте на SMART-LAB:

Вы думаете, сейчас хорошее время возвращаться к валюте?

Разделяете ли вы мои рублевые опасения (они здесь: smart-lab.ru/company/ivolga_capital/blog/1275569.php )?

Телеграм: @AndreyHohrin...

07:12

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- DeepSeek

- eurrub

- first republic bank

- IMOEX

- M2

- NASDAQ

- nvidia

- S&P500

- S@P500

- акции

- акции США

- банки

- бизнес

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- геополитика

- ГМК Норникель

- денежная масса России

- денежно-кредитная политика

- деньги

- Дефицит бюджета

- дивиденды

- ДКП

- долговой рынок США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- ЗОЛОТО

- Израиль

- ИИ

- импорт

- инаугурация Трампа

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- Иран

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- криптовалюта

- ликвидность

- М2

- М2 РФ

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- Ормузский пролив

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- пошлины США

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- серебро

- ставка ФРС США

- ставка ЦБ

- США

- Торговые войны

- торговый баланс

- Трамп

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- юань

- Яндекс