Блог им. spydell-telegram |Стремительно растет закредитованность населения России.

- 03 апреля 2024, 10:41

- |

Последний подробный обзор Банка России свидетельствует о высоких темпах роста задолженности:

• Общее количество заемщиков – 50 млн человек (+4.7 млн за год), которые имеют 34.8 трлн кредитов (+6.4 трлн за год).

• Основной прирост заемщиков в банковском кредите – 42 млн всего (+4.1 млн за год), банковский плюс микрофинансовые организации (МФО) – 3.9 млн (+0.4 млн за год), а только в МФО – 4 млн (+0.1 млн за год).

• Половина от всей задолженности приходится на заемщиков с множественными кредитами (ипотека + потребительский кредит), которых– 6 млн человек (+1.1 млн за год и +1.8 млн за два года), а средний долг на одного заемщика – 950 тыс руб для получивших необеспеченный кредит.

• Ипотечный заемщик имеет среднюю задолженность 3.7 млн руб по всей России, что на 0.5 млн руб выше, чем годом ранее и на 1.1 млн выше, чем два года назад.

• У 75% заемщиков ипотечный кредит не превышает 3 млн руб, треть имеют остаток менее 1 млн руб, а задолженность более 5 млн руб у 1.1 млн человек, более 10 млн руб – 0.3 млн (2% от всех заемщиков, но которые формируют 10% ипотечного портфеля банков), а более 15 млн руб – 0.1 млн человек.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 36 )

Блог им. spydell-telegram |Очередной банк в США коллапсирует в годовщину банкротства SVB – снова экстренная программа спасения банков в США.

- 07 марта 2024, 15:25

- |

New York Community Bancorp рухнул почти в два раза до 30 летнего минимума в первую половину дня 6 марта (обвалился в 6 раз с начала года и в 20 раз с максимумов) на сообщениях в СМИ о срочной необходимости докапитализации.

Торги остановили и спустя два часа возобновили с ростом в два раза от минимумов дня (в конце торгов нормализовались).

Появился спаситель в лице бывшего главы Минфина США Стивена Мнучина и бывшего валютного контролера в администрации Трампа — Джозефа Оттинга, которые войдут в совет директоров банка.

Под крышей и покровительством Мнучина привлекли инвестфонды, такие как Liberty Strategic Capital, Hudson Bay Capital, Reverence Capital Partners, Citadel Securities и другие, которые инвестируют более 1 млрд долл в капитал New York Community Bancorp (NYCB).

Причем докапитализировать будут по цене в 2 бакса, что в 5 раз ниже стоимости банка в начале года.

На самом деле, все это фарс.

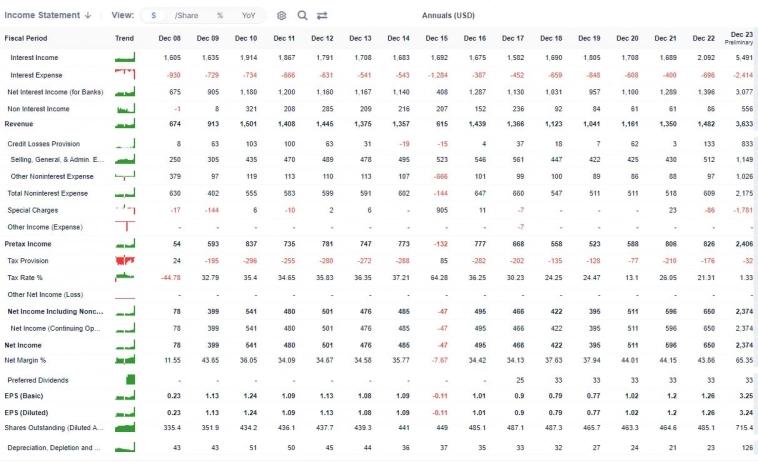

Кредиты банка составляют 85.8 млрд при активах 116.3 млрд, т.е. почти ¾ от всех активов концентрируются в кредитах, что сильно отличается от крупнейших банков. Например, JPM – 33%, Wells Fargo – 46%, Citi – 28%, Bank of America – 32% доля кредитов в активах.

( Читать дальше )

Блог им. spydell-telegram |В российских банках существенно изменилась структура фондирования за последние два года.

- 06 февраля 2024, 13:26

- |

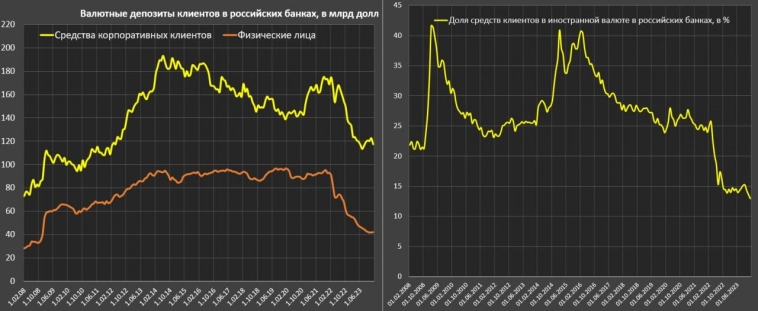

В 2021 году средняя доля средств клиентов в иностранной валюте была 25.3%, в 2022 году снизилась до 18.2%, в 2023 – 14.3% и новый минимум к январю 2024 – всего 12.9%. Такой низкой доли депозитов в иностранной валюте не было, как минимум, за последние 20 лет.

На самом деле, тенденция положительная и это процесс «взросления» банковской системы, т.к. обычно только в развивающихся странах высокая доля фондирования в иностранной валюте, тогда как мировая практика заключается в том, что национальные банки имеют доминирующее фондирование в нацвалюте – так в США и Европе.

Санкции стран Запада сделали невозможным для российских банков эффективное и бесперебойное фондирование на межбанке с иностранными контрагентами. Следовательно, невозможность управление валютной позицией вынудило российские банки прямо или косвенно отказываться от практики привлечения средств в иностранной валюте.

Сейчас российские банки имеют 117 млрд (минимум с 2012) корпоративных депозитов в иностранной валюте по сравнению с 175 млрд до СВО и 195 млрд на пике в 2014.

( Читать дальше )

Блог им. spydell-telegram |Чистая прибыль российских банков за последние 12 месяцев составила рекордные 3.4 трлн руб, что на 42% выше 2021.

- 26 июля 2023, 15:26

- |

Банки вернулись к прибыли с июля 2022 и идут достаточно ровно, т.к за 2П 2022 прибыль составила 1.72 трлн, а за 1П 2023 – 1.7 трлн, что намного выше 1П 2021 – 1.2 трлн.

Первое полугодие 2022 было разгромным – убыток в 1.5 трлн, где пик концентрации убытков был в марте (348 млрд потерь) и в апреле 2022 (убыток в 898 млрд).

Поэтому ожидания ЦБ, что прибыль по итогам 2023 приблизится к 2021 являются некорректными (прибыль за 12 месяцев в 1.4 раза выше 2021) или … может быть мы чего то не знаем? Чтобы приблизиться к 2021 нужно 2П 2023 завершить с результатом 0.5-0.7 трлн, что втрое хуже 2П 2022 и 1П 2023.

Главный источник роста прибыли – это изменение финансового результата по валюте и производным в плюс 1.8 трлн (в прошлом году был убыток в 1.2 трлн за первое полугодие, а в этом прибыль в 0.6 трлн).

Второй по значимости источник роста прибыли – снижение отчислений в резервы на кредитные потери почти на 1 трлн (было 1650 млрд, а стало 770 млрд).

( Читать дальше )

Блог им. spydell-telegram |QE в России. «Почему одним можно, а другим нельзя?

- 08 декабря 2022, 16:42

- |

Многие задавались справедливым вопросом. Если США, Япония, Еврозона и Великобритания лупят эмиссией во все стороны, чем Россия хуже?

Данный механизм был табу у Центробанка, опасаясь утечек капитала и разгона инфляции. Если с хаотичным выводом капитала относительно разобрались, по крайней мере, в юрисдикцию недружественных стран, а с инфляцией еще есть вопросы.

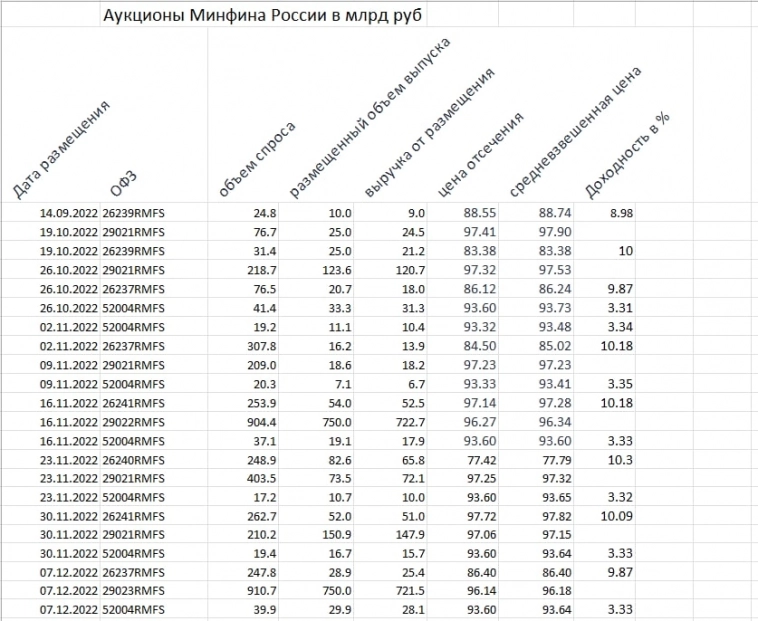

Как известно, Минфин в ноябре вышел на очень крупные размещения, одни из максимальных за месяц и рекордные за всю историю в рамках одного размещения. Вчера (7 декабря) этот трюк был повторен, причем в полном соответствии с изначальной схемой.

Размещения флоутера (с переменной ставкой) 29023 с погашением в 2034 году состоялось очень успешно на невероятную сумму в 750 млрд руб по номиналу по средневзвешенной цене в 96.18 с конечной выручкой для Минфина в 721.5 млрд (разница ушла покупателям).

( Читать дальше )

Блог им. spydell-telegram |Положительный кредитный импульс в России продолжается.

- 20 октября 2022, 15:47

- |

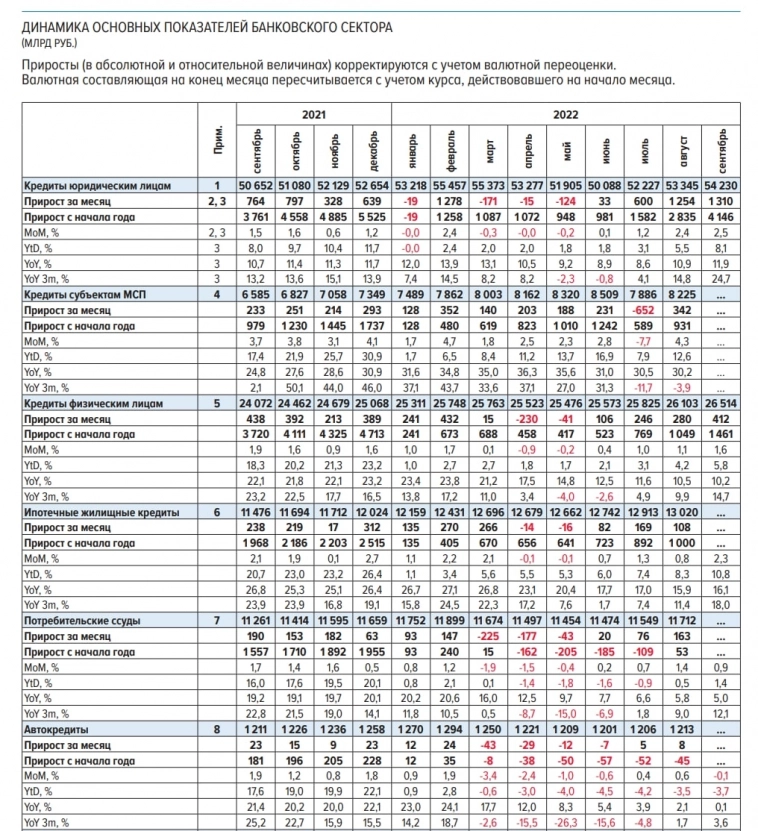

Согласно последним данным ЦБ, завершился делевередж (сокращение долговой нагрузки) с марта по июнь, а с июля идет резкое ускорение кредитования.

Кредиты юрлицам в июле выросли на существенные 1.2% за месяц, в августе +2.4% м/м и еще сильнеев сентябре – плюс 2.5% м/м, кредитный импульс за три месяца составляет невероятные 25% в годовом выражении, что является одним из самых значительных импульсов (за три месяца) десятилетия!

С учетом валютной переоценки было распределено свыше 4 трлн кредитов за 3 месяца. Несмотря на серьезный провал марта-июня, годовая динамика восстановилась до 11.9%, что соответствует 2021 году, а накопленный прирост кредитов за первые 9 месяцев составляет 4.1 трлн против 3.8 трлн в прошлом году и весь прирост обеспечен июлем-сентябрем!

( Читать дальше )

Блог им. spydell-telegram |Ситуация с ликвидностью в банковской системе России ухудшается, но не выходит за рамки допустимого.

- 04 октября 2022, 11:53

- |

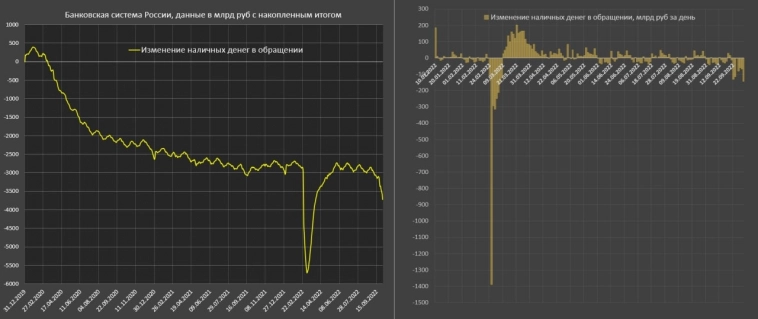

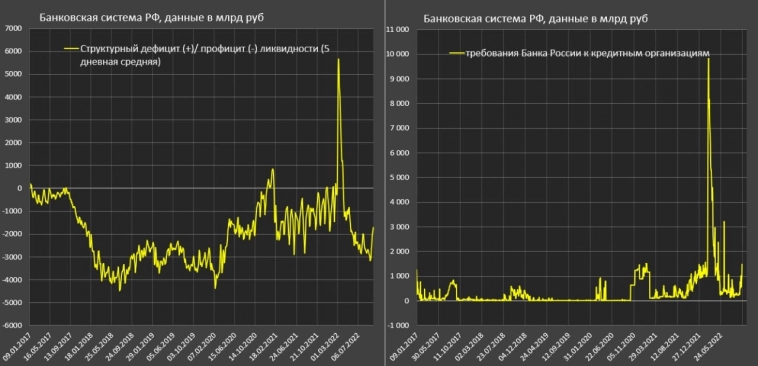

«Срыв» произошел после новостей о мобилизации, где потребность в ликвидности начала резко расти. До 21 сентября средний объем требований Банка России к кредитным организациям составлял 250 млрд руб, к 3 октября требования выросли до 1.5 трлн руб.

Под требованиями понимается весь совокупный объем кредитных программ от Банка России в пользу кредитных организаций России по всем видам обеспечения и срокам.

Насколько значительны подобные требования? Это максимальные кредитные программы с 15 июня 2022, но несопоставимо ниже в сравнении с шоком после СВО, когда в совокупности по всем кредитным линиям Ценробанка было запрошено почти 10 трлн руб.

( Читать дальше )

Блог им. spydell-telegram |Понижение ставки оптимально до 8-8.5%

- 09 июня 2022, 16:22

- |

Чтобы сбалансировать долговые и денежные рынки, сведя спрэды между краткосрочными бумагами и индикаторами денежного рынка к нулю, программа минимум для ЦБ на завтра – это понижение ставки с 11% до 9.5%, что будет соответствовать профилю рынка ОФЗ.

Однако, подобный маневр со стороны ЦБ (снижение с 11% до 9.5%) покажет, что Центробанк занял вредительскую выжидательную позицию (учитывая композицию фактор риска и контекст ситуации), когда рынок подталкивает ЦБ принудительно к действиями, тогда как должно быть наоборот – ЦБ должен самостоятельно давать сигналы рынку.

Следовательно, учитывая

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс