Блог им. sky999 |Несколько слов о состоянии банковской системы в США

- 30 ноября 2020, 22:30

- |

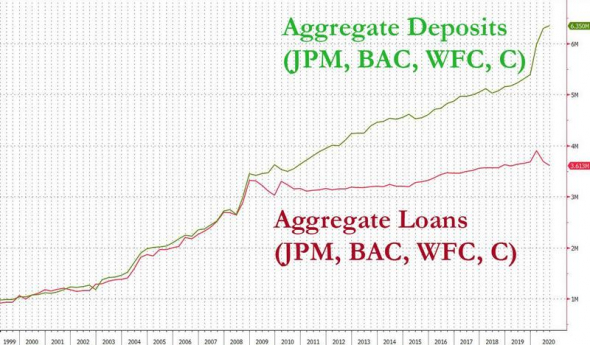

Думаю имеет смысл обозначить ключевую тенденцию в банковской системе Соединенных Штатов, которая имела место на протяжении как минимум последнего десятилетия. Если коротко — она больше не работает. И вот несколько простых фактов подтверждающих этот ужасный вывод.

Во-первых, займы большой четверки (JPM, Bank of America, Wells Fargo, Citi) стагнируют на протяжении последнего десятилетия. При этом депозиты на их счетах продолжают расти:

(Займы «большой четверки» банков США стагнируют на протяжении последнего десятилетия (красная линия).

Во-вторых, скорость обращения денег, рассчитанная по агрегату М2, падает уже два десятилетия. И программы QE от ФРС значительно ускорили этот процесс (стимулируя рост депозитов в банковской системе):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. sky999 |Коротко о рынке — назрела коррекция?

- 26 ноября 2020, 17:29

- |

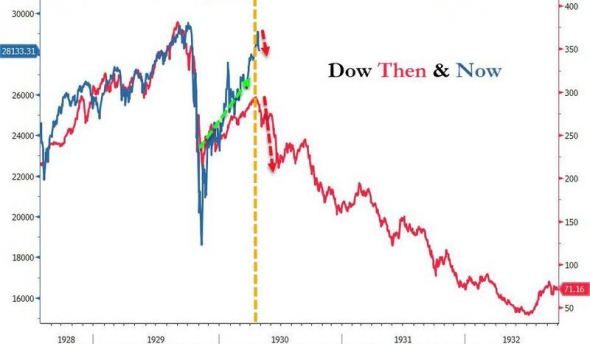

Несколько слов о текущей ситуации на рынке. Предварительные итоги выборов в США были оценены инвесторами более чем позитивно, и это позволило фондовым индексам покорить очередные исторические максимумы:

(Американский фондовый индекс Dow Jones покорил историческую отметку в 30 000 пунктов.)

Рекорд поставил приток средств на мировые фондовые рынки. За последние две недели ноября он достиг максимального значения с момента ведения этой статистики:

( Читать дальше )

Блог им. sky999 |Время покупать Америку?

- 01 ноября 2020, 12:05

- |

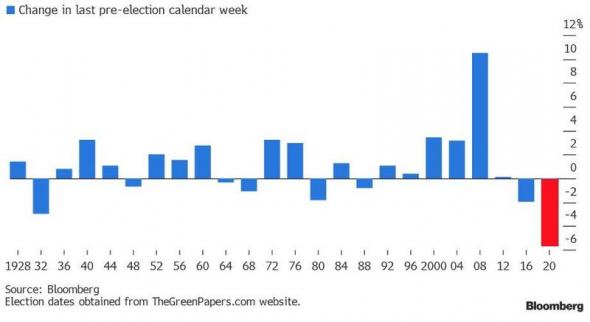

В связи с неумолимо надвигающимися выборами фондовый рынок США испытал настоящий шквал распродаж на прошедшей неделе. Ирония в том, что это привело к значительному расхождению капитализации фондовых индексов с динамикой совокупного баланса крупнейших ЦБ мира:

(Распродажа фондовых рынков по всему миру в преддверии выборов в США привела к значительному расхождению их капитализации с динамикой совокупного баланса крупнейших ЦБ мира.)

Сам S&P500 пережил сильнейшее падение в течение календарной недели перед выборами за всю историю наблюдений:

( Читать дальше )

Блог им. sky999 |Несколько слов о предстоящих выборах в США

- 25 октября 2020, 18:18

- |

Думаю стоит высказать свое мнение относительно предстоящих в самое ближайшее время выборов президента Трампа. Но для начала немного занимательной статистики с ZeroHedge.

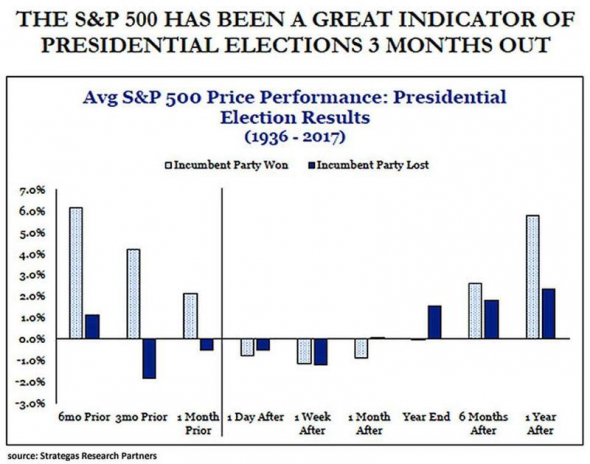

Динамика S&P500 в предвыборные годы служит неплохим индикатором результатов президентской гонки. Данные за последние сто лет однозначно свидетельствуют о том, что поражению правящей партии предшествовала слабость фондового рынка в течение шести месяцев до дня голосования:

(Поражению правящей партии на выборах в США (темные столбцы) предшествует слабость фондового рынка на протяжении шести месяцев до дня голосования (приведена усредненная ценовая динамика за 6, 3 и 1 месяц до и после дня голосования).

Также стоит отметить, что уверенный рост стоимости акций в случае победы действующего президента начинался спустя полгода после даты голосования и был более выраженным, чем в случае его поражения.

( Читать дальше )

Блог им. sky999 |На фондовом рынке США активизировались инсайдеры?

- 22 октября 2020, 13:39

- |

Крупный игрок соорудил медвежий пут-сперд в февральских и мартовских опционах на VIX. Он купил ближние путы со страйком 21 и продал дальние со страйком на 17. Эта конструкция может отражать ожидания снижения волатильности на фондовом рынке США после выборов и умеренное восстановление экономики. Ставка очень ювелирная и, весьма возможно, основанная на инсайде относительно результатов выборов в США. Сделка предполагает постепенную нормализацию экономики в начале 2021 и судя по всему это ставка на победу Трампа...

(Инсайдер соорудил медвежий пут-спред в февральских и мартовских опционах на VIX.)

______

мой блог/яндекс–дзен/телеграм

Блог им. sky999 |Фондовый рынок США — что дальше?

- 28 сентября 2020, 21:35

- |

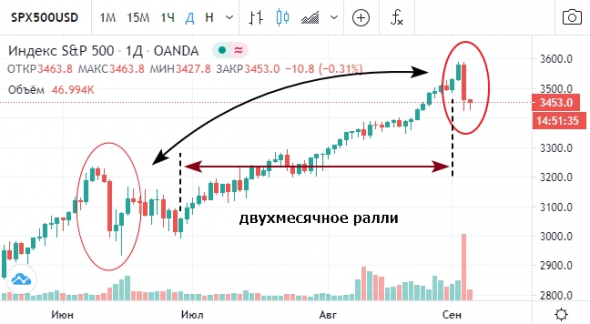

Немного мыслей о возможном развитии событий на фондовом рынке США. Осталось несколько дней до конца финансового года — переломной точки, после которой значительно растут шансы завершения сентябрьской коррекции и начала очередного раунда безудержного роста.

Это весьма удачно отметил один из моих читателей в предыдущей публикации на Smart-Lab. «Одно из основных правил по перекладке фьючерсных контрактов гласит — максимум предшествовавший ролловеру должен быть взят после него»:

(Одно из основных правил по перекладке фьючерсных контрактов гласит — максимум предшествовавший ролловеру должен быть взят после него.)

В понедельник 28 сентября состоятся первые дебаты между Трампом и Байденом. Они должны показать насколько близко («closely contested») кандидаты идут в предвыборной гонке. Исторически, паттерн фондового рынка заметно отличается для случаев ожесточенной борьбы между кандидатами или уверенного лидерства одного из них:

( Читать дальше )

Блог им. sky999 |Мое вью по рынку в паре графиков

- 07 сентября 2020, 17:05

- |

Ожидания:

(Ожидаемая большинством инвесторов динамика фондового рынка США.)

Реальность:

( Читать дальше )

Блог им. sky999 |Фондовый рынок США — время покупать акции?

- 24 августа 2020, 10:46

- |

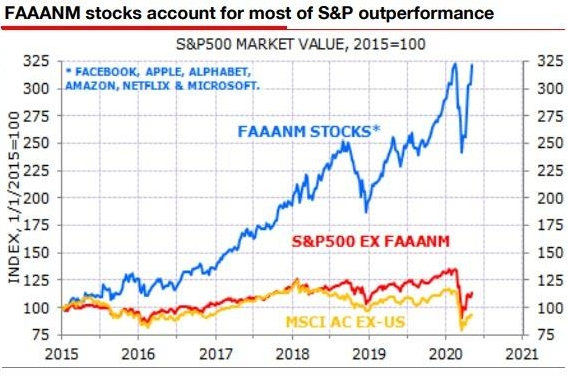

Думаю имеет смысл высказать несколько предположений о процессах, происходящих на фондовом рынке США. Ранее, я уже писал о том, что его динамика все в большей степени зависит от притока капитала в акции нескольких высокотехнологичных компаний («Рынок шести компаний»). Убери этот локомотив — и все начинает выглядеть совершенно иначе:

(Динамика американского фондового индекса S&P500 без компаний группы FAAANM (Facebook, Apple, Alphabet-Google, Amazon, Netflix и Microsoft) выглядит блекло.)

От безудержного роста последних лет не остается и следа, вялая динамика на фоне бесконечных мер монетарного (и фискального, спасибо Трампу) стимулирования. Индекс MSCI World без учета компаний США выглядит еще печальней.

Это подводит нас к простой мысли — фондовый рынок превращается в финансовую олигополию, где узкий круг транснациональных корпораций задает тон всем происходящим процессам. Причем рост капитализации уже этих компаний перестает быть только рыночным процессом и становится

( Читать дальше )

Блог им. sky999 |Ситуация с долларом выходит из-под контроля?

- 05 августа 2020, 17:02

- |

Безумие на финансовых рынках продолжается. И я даже не о продолжающемся росте американского индекса S&P500, напоминающем пир во время чумы (COVID-19). Этим уже никого не удивить, я прекрасно помню, как некоторые инвесторы шортили американский рынок от 2000 и выше в 2016 (и что с ними потом стало):

(Короткие позиции по американскому фондовому рынку в 2016 году довели до разорения многих трейдеров.)

Речь о другом. S&P500 растет на 0,5%, но золото прибавляет более 1%, индекс доллара падает на 0,6%. То что происходит с золотом в последний месяц просто шокирует!

( Читать дальше )

Блог им. sky999 |Момент истины

- 01 августа 2020, 00:30

- |

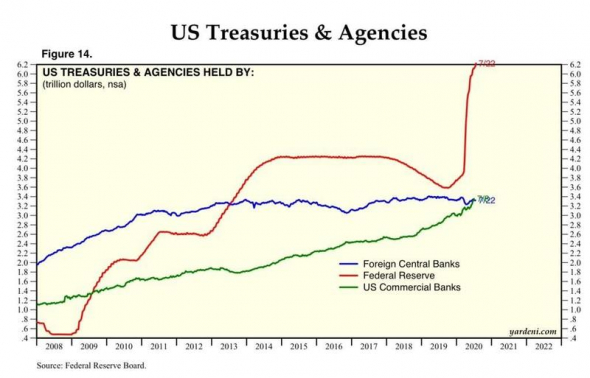

На ZeroHedge многократно выкладывали график, наглядно отображающий дисбаланс между долговым и фондовым рынком США, возникший в последние месяцы. Произошедшее восстановление стоимости акций не сопровождалось хотя бы минимальным изменением доходности трежерис:

(Восстановление фондового рынка США в последние месяцы не сопровождалось даже минимальным ростом доходности трежерис.)

Это, впрочем, легко объясняется тем объемом ликвидности, которое ФРС предоставило на рынок госдолга, фактически занимаясь его монетизацией. Стоимость государственных обязательств, находящихся на балансе Федрезерва, достигла фантастических $6,2 трлн!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс