Блог им. sfbankir |Конец кредитно-картово-депозитным каруселям?

- 02 октября 2024, 09:03

- |

В концепции как это сделать:

— ввести кратную надбавку за риск по кэшевым кредитным продуктам (чтоб не за счёт клиентов, а за счёт собственного капитала банка такие продукты финансировались)

— ограничить сьем и перевод с кредитных карт директивно

— заставить банки ввести добровольно-принудительно «самоограничения» и заградительные тарифы на такие продукты

— внести поправку в НК в части экономической выгоды от Грейс периодов, необлагаемой НДФЛ

Ждём пресс-релизов на днях

-

- комментировать

- ★5

- Комментарии ( 160 )

Блог им. sfbankir |Новый порядок расчета курса ЦБ (обсуждем драфт)

- 07 августа 2024, 11:24

- |

-------

3.1.2. В случае отсутствия данных, указанных в подпункте 3.1.1 настоящего пункта, – на основе представленных в составе отчетности кредитных организаций данных о сделках, заключенных не менее чем тремя 2 разными парами кредитных организаций (при условии, что на одну кредитную организацию приходится не более 75 процентов от общего объема соответствующих сделок в иностранной валюте) в течение текущего дня до 15 часов 30 минут по московскому времени на валютных рынках по иностранной валюте за рубли со сроком расчетов «завтра», курс каждой из которых рассчитывается по формуле:

3.2. В случае отсутствия данных, указанных в подпункте 3.1.1 настоящего пункта, и данных, указанных в подпункте 3.1.2 настоящего пункта, – на основе данных о курсе иностранной валюты по отношению к рублю, рассчитанном по данным совокупных ц

( Читать дальше )

Блог им. sfbankir |ЦБ опубликовал данные о финансово-банковском секторе за март 2023 года.

- 21 апреля 2023, 22:44

- |

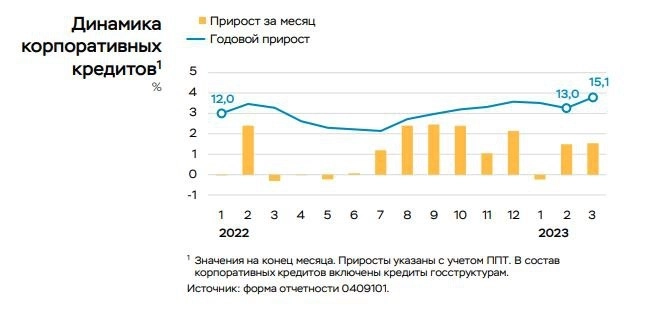

ЦБ опубликовал данные о финансово-банковском секторе за март 2023 года.

По многим показателям был зафиксирован рост.

( Читать дальше )

Блог им. sfbankir |Обзор банковского сектора 2022, мартовский выпуск. Саммари

- 07 марта 2023, 13:19

- |

— В 2022 году банкам удалось выйти на прибыль в 203 млрд руб.

Доля прибыльных КО в активах сектора составила 78%, а их количество – почти 300.

— Ипотека была главным драйвером роста розничного кредитования в 2022 году (+2,4 трлн руб., или +20,4% ), потребительское кредитование выросло несущественно (+0,3 трлн руб., или +2,7%), а портфель автокредитов немного сжался (-47 млрд руб., или -3,7%).

— Вызывает беспокойство ухудшение качества ипотечных выдач, что свидетельствует о снижении платежеспособного спроса. В 2022 году портфель кредитов компаниям заметно вырос (+7,2 трлн руб., или 14,3%), в основном за счет замещений внешних долгов, финансирования застройщиков жилья, промышленных и торговых компаний. Нефтегазовые и горно-металлургические компании активно конвертировали валютные кредиты в рублевые, но почти не нарастили долг перед банками. Качество кредитов ожидаемо ухудшилось, но осталось приемлемым с учетом созданных резервов.

— В 2022 году банки значительно нарастили вложения в ОФЗ (+2,1 трлн руб.), обеспечив основной спрос на рекордный объем размещения ОФЗ Минфином России (на 3,3 трлн руб.).

( Читать дальше )

Блог им. sfbankir |Банки понесли убытки от переоценки длинной ОВП на фоне укрепления рубля

- 07 марта 2023, 13:03

- |

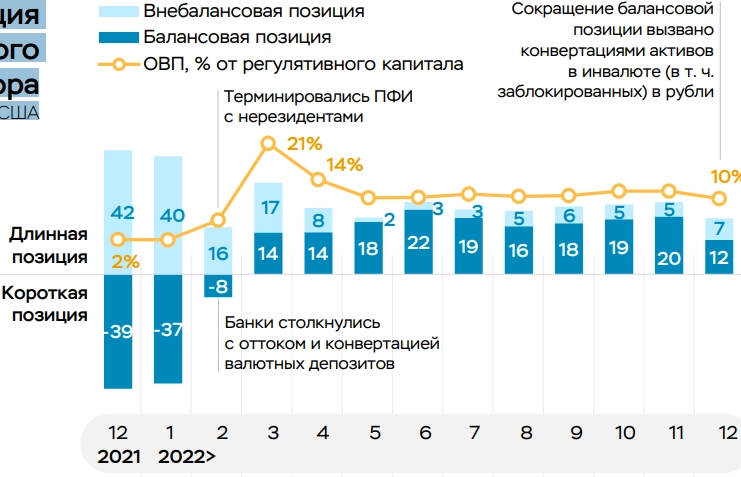

• В феврале – марте банки (в основном из числа включенных в SDN) столкнулись с оттоками валютных клиентских средств, для покрытия которых они покупали валюту на рынке за рубли. Это привело к тому, что балансовая позиция сектора стала длинной (14 млрд долл. США).

• При этом хеджирующие сделки с нерезидентами к моменту пикового обесценения рубля в марте не полностью закрылись. В итоге общая длинная валютная позиция в этот момент превысила 30 млрд долл. США.

• Дальнейшее укрепление рубля привело к признанию отрицательной валютной переоценки в совокупности с результатами от ПФИ и прочих валютных операций ~1 трлн руб. за 1п22, но в 2п22 ослабление рубля снизило этот убыток до 0,4 трлн руб. за 2022 год.

Валютная позиция банковского сектора млрд долл. США

Финансовый результат от переоценки инвалюты, драгметаллов и ПФИ без учета доходов от конверсионных операций млрд руб.

( Читать дальше )

Блог им. sfbankir |«Пока это абсолютно необходимая мера»: Силуанов и Набиуллина призвали на помощь нефтеюань

- 11 января 2023, 18:33

- |

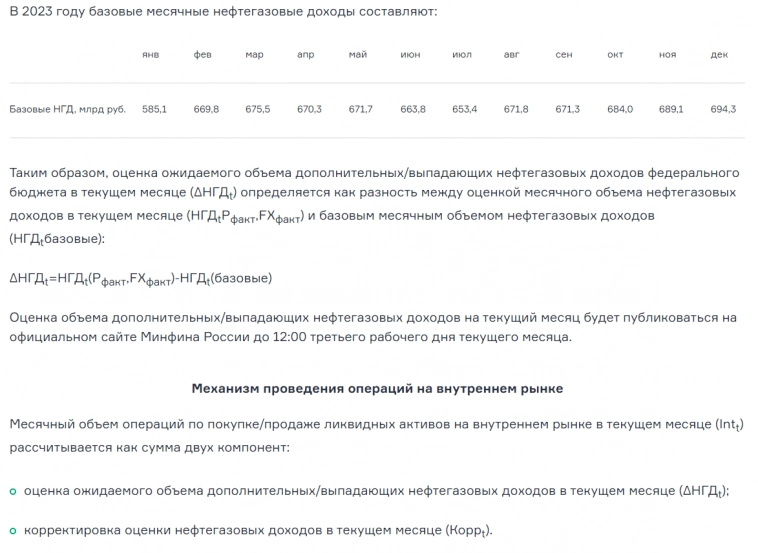

Банк России в соответствии с опубликованным Минфином России порядком возобновит c 13 января 2023 года проведение операций по покупке (продаже) иностранной валюты на внутреннем валютном рынке в рамках реализации Минфином России механизма бюджетного правила.

Операции будут проводиться в валютной секции Московской Биржи в инструменте «китайский юань — рубль» со сроком расчетов «завтра» (CNYRUB_TOM).

В целях минимизации влияния указанных операций на динамику валютного курса Банк России будет покупать (продавать) иностранную валюту на рынке равномерно в течение каждого торгового дня месяца.

При этом подходы Банка России к проведению денежно-кредитной политики в условиях применения механизма бюджетного правила не меняются. Банк России сохраняет возможность проведения операций на валютном рынке в целях поддержания финансовой стабильности.

пруф — www.cbr.ru/press/event/?id=14471

Блог им. sfbankir |Майнерам на заметку

- 24 ноября 2022, 16:53

- |

О внесении изменений в Федеральный закон

«О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты

Российской Федерации»

sozd.duma.gov.ru/bill/237585-8

Проект федерального закона «О внесении изменений в Федеральный закон «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» (далее – законопроект) разработан в целях закрепления в законодательстве Российской Федерации порядка и условий по созданию (распределению) цифровой валюты («криптовалюты»).

В соответствии с нормами Федерального закона «О цифровых финансовых активах, цифровой валюте и о внесении изменений

в отдельные законодательные акты Российской Федерации» регулирование вопросов, связанных с выпуском и оборотом цифровых валют должно быть обеспечено в рамках дополнительного законодательного регулирования, которое на данный момент отсутствует.

( Читать дальше )

Блог им. sfbankir |DeFi что это за зверь такой ??? Версия ЦБ РФ. обсуждаем

- 07 ноября 2022, 17:10

- |

В рамках настоящего доклада предметом анализа являются именно DeFi как модель организации финансов безотносительно типа используемых в рамках децентрализованных приложений средств платежа или блокируемых активов.

Инструменты DeFi позволяют совершать операции, по экономическому содержанию соответствующие кредитованию, страхованию, управлению активами, и другие сделки с использованием криптоактивов

Вышел свежий обзор ЦБ

( Читать дальше )

Блог им. sfbankir |Инсайдерам может быть открыт путь на рынок

- 13 октября 2022, 19:23

- |

Председатель наблюдательного совета Мосбиржи Сергей Швецов предложил снять с чиновников ограничения на покупку ценных бумаг. В нынешнее время, когда фондовый рынок покинули многие участники, «важен каждый инвестор», объяснил он свою инициативу. Швецов считает, что, покупая акции, чиновники будут «нести через свой кошелек ответственность».

«Я переживал последние 20 лет, что не могу быть инвестором», — сказал глава набсовета Мосбиржи на конференции НАУФОР в Екатеринбурге. Сам Швецов много лет занимал руководящие посты в Банке России. По его мнению, нужно отменить «ненужные ограничения для чиновников покупать акции и облигации»

Блог им. sfbankir |Бэнкинг по-русски: ЦБ раскрывает Механизм «льготной ипотеки от застройщика»

- 12 октября 2022, 20:50

- |

Механизм «льготной ипотеки от застройщика»

Экстремально низкие ставки по программам «льготной ипотеки от застройщика» достигаются за счет завышения стоимости квартиры для покупателя (заемщика) и выплаты застройщиком банку этой разницы в составе комиссии для компенсации его выпадающих доходов, а также использования субсидируемой ставки от государства.

Рассмотрим факторы снижения ставки более детально:

— 1. Во-первых, покупателю (заемщику) квартира продается по цене на 20–30% выше, чем если бы он покупал ее за наличные, а также используя классическую или льготную ипотеку от государства. Эта разница передается застройщиком в виде комиссии банку, чтобы компенсировать выпадающие процентные доходы.

Комиссия застройщика может быть выше, если он даст реальную субсидию от себя, но большая часть комиссии оплачивается самим покупателем.

Иными словами, основная нагрузка все равно ложится на клиента, просто

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс