SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Как выглядит «дефицит предложения» в предстоящих продажах жилья (перевод с elliottwave com)

- 30 августа 2024, 13:12

- |

Мы постоянно слышим, что рынок недвижимости в порядке. Но так ли это? Возможно, вместо этого давайте «послушаем» Мюррея Ганна из августовского Global Rates & Money Flows 2024 года. Это неутешительная картина.

Число неоконченных сделок по продаже жилья в США зависло на самом низком уровне за всю историю, который наблюдался в 2020 году, когда мир поразила пандемия Covid. В то время продажи домов упали, потому что никто не хотел покупать новый дом. Текущая ситуация немного отличается.

Число неоконченных сделок по продаже жилья в США зависло на самом низком уровне за всю историю, который наблюдался в 2020 году, когда мир поразила пандемия Covid. В то время продажи домов упали, потому что никто не хотел покупать новый дом. Текущая ситуация немного отличается.

( Читать дальше )

Число неоконченных сделок по продаже жилья в США зависло на самом низком уровне за всю историю, который наблюдался в 2020 году, когда мир поразила пандемия Covid. В то время продажи домов упали, потому что никто не хотел покупать новый дом. Текущая ситуация немного отличается.

Число неоконченных сделок по продаже жилья в США зависло на самом низком уровне за всю историю, который наблюдался в 2020 году, когда мир поразила пандемия Covid. В то время продажи домов упали, потому что никто не хотел покупать новый дом. Текущая ситуация немного отличается.( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. ruh666 |Ипотечный хак: покупатели жилья получают низкие ставки, находя приемлемые кредиты

- 30 июля 2024, 11:33

- |

В сочетании с упрямо высокими ценами на жилье, более высокие процентные ставки по ипотеке отбрасывают покупателей жилья назад. Многие находчивые охотники за домами делают обходной маневр вокруг этой вдвойне пугающей динамики — ищут продавцов, которые имеют предполагаемые ипотечные кредиты с низкой ставкой. Как следует из названия, предполагаемая ипотека — это та, которая позволяет покупателю по сути встать на место продавца, взяв на себя кредит как есть — с той же процентной ставкой, платежом и графиком. Вообще говоря, единственными предполагаемыми кредитами являются те, которые подкреплены федеральным агентством, таким как Департамент по делам ветеранов (VA) или Федеральное управление жилищного строительства (FHA). Под «подкрепленными» мы подразумеваем кредиты, по которым правительство — действуя далеко за пределами Конституции — гарантирует кредиторам, что они будут полностью возмещены в случае дефолта заемщика.

Примерно 80% непогашенных ипотечных кредитов VA имеют ставку ниже 5%.

Примерно 80% непогашенных ипотечных кредитов VA имеют ставку ниже 5%.

( Читать дальше )

Примерно 80% непогашенных ипотечных кредитов VA имеют ставку ниже 5%.

Примерно 80% непогашенных ипотечных кредитов VA имеют ставку ниже 5%.( Читать дальше )

Блог им. ruh666 |Продажи новых домов в США неожиданно упали в июне, а уверенность покупателей жилья упала до рекордного минимума

- 25 июля 2024, 11:25

- |

После разочаровывающего спада продаж существующих домов в июне продажи новых домов только подтвердили замедление, упав на 0,6% в месячном исчислении (что заметно ниже ожидаемых 3,4% в месячном исчислении), а также претерпели существенный пересмотр в сторону понижения в мае с -11,3% в месячном исчислении до -14,9% в месячном исчислении. Это оставляет продажи новых домов на 7,4% ниже в годовом исчислении...

В результате этого сдвига показатель SAAR по продажам нового жилья снизился до 617 тыс. — по сути, он не изменился с 2016 года...

В результате этого сдвига показатель SAAR по продажам нового жилья снизился до 617 тыс. — по сути, он не изменился с 2016 года...

( Читать дальше )

В результате этого сдвига показатель SAAR по продажам нового жилья снизился до 617 тыс. — по сути, он не изменился с 2016 года...

В результате этого сдвига показатель SAAR по продажам нового жилья снизился до 617 тыс. — по сути, он не изменился с 2016 года...( Читать дальше )

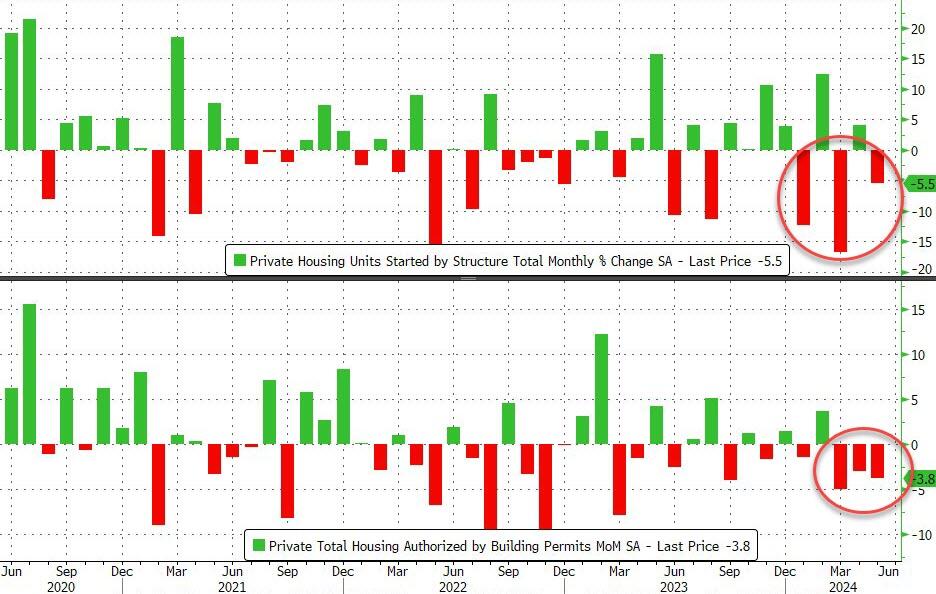

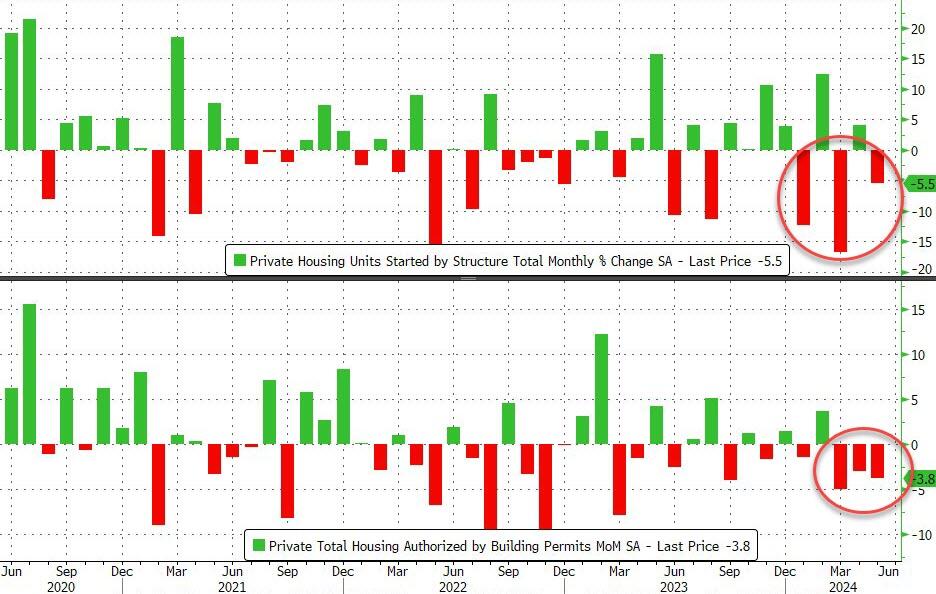

Блог им. ruh666 |Начала строительства жилья и разрешения на строительство в США упали до минимумов COVID-локдаунов

- 21 июня 2024, 10:59

- |

Несмотря на отвратительное потребительское доверие и стремительный рост ипотечных ставок, аналитики ожидали небольшого подъема в мае (после неутешительных апрельских промахов) в сфере ввода жилья и выдачи разрешений на строительство. Они ошиблись… снова… так как и число начатых строительств, и число разрешений на строительство упали (-5,5% месяц-к-месяцу и -3,8% месяц-к-месяцу соответственно)...

Это было третье месячное падение разрешений (более перспективных) подряд. Что еще хуже, апрельские данные по началам строительства жилья были пересмотрены в меньшую сторону (с +5,7% до +4,1%), что еще больше ухудшило ситуацию. Это привело к тому, что показатели SAAR для начал и разрешений стали самыми низкими со времен спада COVID...

Это было третье месячное падение разрешений (более перспективных) подряд. Что еще хуже, апрельские данные по началам строительства жилья были пересмотрены в меньшую сторону (с +5,7% до +4,1%), что еще больше ухудшило ситуацию. Это привело к тому, что показатели SAAR для начал и разрешений стали самыми низкими со времен спада COVID...

( Читать дальше )

Это было третье месячное падение разрешений (более перспективных) подряд. Что еще хуже, апрельские данные по началам строительства жилья были пересмотрены в меньшую сторону (с +5,7% до +4,1%), что еще больше ухудшило ситуацию. Это привело к тому, что показатели SAAR для начал и разрешений стали самыми низкими со времен спада COVID...

Это было третье месячное падение разрешений (более перспективных) подряд. Что еще хуже, апрельские данные по началам строительства жилья были пересмотрены в меньшую сторону (с +5,7% до +4,1%), что еще больше ухудшило ситуацию. Это привело к тому, что показатели SAAR для начал и разрешений стали самыми низкими со времен спада COVID...( Читать дальше )

Блог им. ruh666 |Недвижимость: Да, цены следуют за продажами (перевод с elliottwave com)

- 29 мая 2024, 10:42

- |

Мы уже видели это раньше: 23% американцев «вверх тормашками» в своих ипотечных кредитах.Американский рынок жилья демонстрирует серьезные признаки слабости. Узнайте о сходстве с большим жилищным крахом, который начался более 15 лет назад. На этом графике показан спад, который уже стал крупнейшим, по крайней мере, с 1960-х годов.

История показывает, что цены на жилье следуют за продажами. Например, на пике предыдущего жилищного пузыря в нашем Elliott Wave Financial Forecast на январь 2006 года говорилось: «Продажи жилья сейчас падают повсеместно». По мере того как шли месяцы в 2006 году, падение цен на жилье следовало за ними. Вот, например, новость от 26 октября 2006 года из Marketwatch: «Застройщики снижают цены, чтобы продать больше домов. Цены падают самыми быстрыми темпами за 36 лет. Как мы знаем, это было начало крупного жилищного кризиса, который растянулся на годы.

История показывает, что цены на жилье следуют за продажами. Например, на пике предыдущего жилищного пузыря в нашем Elliott Wave Financial Forecast на январь 2006 года говорилось: «Продажи жилья сейчас падают повсеместно». По мере того как шли месяцы в 2006 году, падение цен на жилье следовало за ними. Вот, например, новость от 26 октября 2006 года из Marketwatch: «Застройщики снижают цены, чтобы продать больше домов. Цены падают самыми быстрыми темпами за 36 лет. Как мы знаем, это было начало крупного жилищного кризиса, который растянулся на годы.

Переходим к нынешнему рынку жилья США. В нашем Elliott Wave Financial Forecast на февраль 2024 года отмечается: „Продажи существующих домов упали до 4,01 миллиона долларов в 2023 году, что является самым низким годовым показателем с 1995 года. Снижение на 18,7% с 2022 по 2023 год стало самым большим годовым падением с 2007 года“. В нашем майском Elliott Wave Financial Forecast мы приводим этот график и комментарии:

( Читать дальше )

История показывает, что цены на жилье следуют за продажами. Например, на пике предыдущего жилищного пузыря в нашем Elliott Wave Financial Forecast на январь 2006 года говорилось: «Продажи жилья сейчас падают повсеместно». По мере того как шли месяцы в 2006 году, падение цен на жилье следовало за ними. Вот, например, новость от 26 октября 2006 года из Marketwatch: «Застройщики снижают цены, чтобы продать больше домов. Цены падают самыми быстрыми темпами за 36 лет. Как мы знаем, это было начало крупного жилищного кризиса, который растянулся на годы.

История показывает, что цены на жилье следуют за продажами. Например, на пике предыдущего жилищного пузыря в нашем Elliott Wave Financial Forecast на январь 2006 года говорилось: «Продажи жилья сейчас падают повсеместно». По мере того как шли месяцы в 2006 году, падение цен на жилье следовало за ними. Вот, например, новость от 26 октября 2006 года из Marketwatch: «Застройщики снижают цены, чтобы продать больше домов. Цены падают самыми быстрыми темпами за 36 лет. Как мы знаем, это было начало крупного жилищного кризиса, который растянулся на годы.Переходим к нынешнему рынку жилья США. В нашем Elliott Wave Financial Forecast на февраль 2024 года отмечается: „Продажи существующих домов упали до 4,01 миллиона долларов в 2023 году, что является самым низким годовым показателем с 1995 года. Снижение на 18,7% с 2022 по 2023 год стало самым большим годовым падением с 2007 года“. В нашем майском Elliott Wave Financial Forecast мы приводим этот график и комментарии:

( Читать дальше )

Блог им. ruh666 |Equifax слишком высоко оценена (волновой анализ Эллиотта)

- 29 апреля 2024, 15:47

- |

Компания Equifax, входящая в «большую тройку» мировых агентств кредитных историй, не может обойтись без современной экономики. Каждому выданному кредиту предшествует (или, по крайней мере, должна предшествовать) всесторонняя проверка кредитоспособности заемщика. Equifax, Experian и TransUnion делают эту проверку возможной, собирая и агрегируя информацию о сотнях миллионов людей. Когда экономика растет, увеличивается количество выдаваемых кредитов, поэтому неудивительно, что спрос на кредитные проверки также увеличивается. Компания Equifax является прямым бенефициаром таких тенденций. Бум ликвидности, вызванный фискальными и монетарными стимулами во время пандемии, привел к резкому увеличению спроса на кредиты, в том числе на жилье и автомобили, что способствовало росту финансовых показателей компании. Но ситуация меняется на противоположную, когда экономика начинает остывать и спрос на кредиты снижается. Именно об этом Equifax предупредила в своем последнем отчете о прибылях.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Не так быстро, приятель (перевод с elliottwave com)

- 19 августа 2020, 17:37

- |

Сокращенное первичное публичное размещение акций может быть признаком того, что реальность наступила.

Раньше в Европейском туре участвовал профессиональный гольфист из Швеции по имени Никлас Фаст (произносится как Быстрый). Он был настолько медленным игроком, что его прозвище в туре было Notso. Я думал об этом сегодня, когда читал о событиях в сфере IPO.

Quicken Loans, крупнейший поставщик ипотечных кредитов в США, стремится привлечь капитал с рынков с помощью первичного публичного предложения (IPO). Первоначально планировавший продать 150 миллионов акций по цене от 20 до 22 долларов за акцию, получив около 3,3 миллиарда долларов, Quicken, согласно статье в FT, теперь решил продать 110 миллионов акций по цене около 18 долларов за акцию. Это принесет «всего» 2 миллиарда долларов. Почему сниженная цена и размер?

Это может быть признаком того, что потенциальные инвесторы Quicken обеспокоены перспективами экономики США, особенно рынка жилья, где миллионы людей изо всех сил пытаются обслуживать свой ипотечный долг. Как показано на диаграмме ниже, ценные бумаги с ипотечным покрытием стабильно отстают с 2016 года. Это, безусловно, еще одно свидетельство того, что, хотя фондовый рынок кажется сильным, это иллюзия, созданная лишь несколькими крупными технологическими компаниями. Подавляющее большинство рынка (то есть экономики) испытывает трудности.

( Читать дальше )

Раньше в Европейском туре участвовал профессиональный гольфист из Швеции по имени Никлас Фаст (произносится как Быстрый). Он был настолько медленным игроком, что его прозвище в туре было Notso. Я думал об этом сегодня, когда читал о событиях в сфере IPO.

Quicken Loans, крупнейший поставщик ипотечных кредитов в США, стремится привлечь капитал с рынков с помощью первичного публичного предложения (IPO). Первоначально планировавший продать 150 миллионов акций по цене от 20 до 22 долларов за акцию, получив около 3,3 миллиарда долларов, Quicken, согласно статье в FT, теперь решил продать 110 миллионов акций по цене около 18 долларов за акцию. Это принесет «всего» 2 миллиарда долларов. Почему сниженная цена и размер?

Это может быть признаком того, что потенциальные инвесторы Quicken обеспокоены перспективами экономики США, особенно рынка жилья, где миллионы людей изо всех сил пытаются обслуживать свой ипотечный долг. Как показано на диаграмме ниже, ценные бумаги с ипотечным покрытием стабильно отстают с 2016 года. Это, безусловно, еще одно свидетельство того, что, хотя фондовый рынок кажется сильным, это иллюзия, созданная лишь несколькими крупными технологическими компаниями. Подавляющее большинство рынка (то есть экономики) испытывает трудности.

( Читать дальше )

Блог им. ruh666 |Хруст кредитной дефляции в Великобритании (перевод с deflation com)

- 14 июля 2020, 13:25

- |

Ипотечные кредиторы уже отступают в Британии.

Отрицательный капитал — великолепно двуличная фраза. Он используется для описания ситуации, при которой стоимость актива, который был приобретен заемщиком, упала ниже суммы задолженности. По сути, это санированный термин для описания части дефляции долга. Отрицательный капитал был в Великобритании во время безудержного спада в начале 1990-х годов, когда цены на недвижимость рухнули, в результате чего люди были должны больше, чем их стоимость жилья. Это также возникло после Великого финансового кризиса 2008 года, и похожая ситуация может возникнуть уже сейчас.

С развалом экономики Великобритании, фактом, признанным канцлером казначейства сегодня, когда он обнародовал планы попытаться смягчить его, весьма вероятна дефляция цен на активы. Цены на жилье уже снижаются, и в настоящее время появляются свидетельства того, что ипотечные кредиторы начинают сокращать кредитование. Nationwide, один из крупнейших британских ипотечных игроков, утроил минимальный депозит, который покупатели-новички должны получить, прежде чем получить кредит. Раньше покупателям приходилось вкладывать 5% от стоимости недвижимости, но теперь он повышен до 15%. Nationwide заявила, что этот шаг направлен на то, чтобы в первый раз защитить покупателей от перспективы отрицательного капитала, когда цены на жилье упадут, но это явный признак того, что отношение к кредиту меняется. Nationwide беспокоится о ценах на недвижимость и не хочет предоставлять кредит рискованным заемщикам. Это то, что происходит в условиях кредитного кризиса.

( Читать дальше )

Отрицательный капитал — великолепно двуличная фраза. Он используется для описания ситуации, при которой стоимость актива, который был приобретен заемщиком, упала ниже суммы задолженности. По сути, это санированный термин для описания части дефляции долга. Отрицательный капитал был в Великобритании во время безудержного спада в начале 1990-х годов, когда цены на недвижимость рухнули, в результате чего люди были должны больше, чем их стоимость жилья. Это также возникло после Великого финансового кризиса 2008 года, и похожая ситуация может возникнуть уже сейчас.

С развалом экономики Великобритании, фактом, признанным канцлером казначейства сегодня, когда он обнародовал планы попытаться смягчить его, весьма вероятна дефляция цен на активы. Цены на жилье уже снижаются, и в настоящее время появляются свидетельства того, что ипотечные кредиторы начинают сокращать кредитование. Nationwide, один из крупнейших британских ипотечных игроков, утроил минимальный депозит, который покупатели-новички должны получить, прежде чем получить кредит. Раньше покупателям приходилось вкладывать 5% от стоимости недвижимости, но теперь он повышен до 15%. Nationwide заявила, что этот шаг направлен на то, чтобы в первый раз защитить покупателей от перспективы отрицательного капитала, когда цены на жилье упадут, но это явный признак того, что отношение к кредиту меняется. Nationwide беспокоится о ценах на недвижимость и не хочет предоставлять кредит рискованным заемщикам. Это то, что происходит в условиях кредитного кризиса.

( Читать дальше )

Блог им. ruh666 |Банки начали повышать ставки ипотеки из-за ослабления рубля

- 14 марта 2020, 20:50

- |

«Юникредит банк» повысил ставки по всем ипотечным кредитам на 1,5 п. п. до 10,4‒13,5% годовых. Транскапиталбанке (ТКБ) повысил ставки по всем программам, кроме «семейной ипотеки», на 1,5 п. п. до 9,99‒10,29%. Также он поднял ставку кредита на любые цели под залог имеющегося жилья на 1,5 п. п. до 15,49‒16,49%.

Другие крупные банки пока только готовятся к повышению ставок. Среди них - Абсолют Банк, Альфа-банк, «ФК Открытие» и Росбанк.

Другие крупные банки пока только готовятся к повышению ставок. Среди них - Абсолют Банк, Альфа-банк, «ФК Открытие» и Росбанк.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс