SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Объём РЕПО ФРС сегодня $42 млрд., спрос на финансирование ослабевает

- 02 октября 2019, 19:10

- |

На следующий день после того, как ФРС удивил, когда он принял $ 55 млрд. в качестве обеспечения в своей первой операции репо после печально известного кризиса ликвидности в конце квартала, эта сумма была чуть выше, чем в первом репо ФРС, заключенном в середине сентября после 10+ годовой перерыв (53,2 млрд долл.), некоторые считали её слишком высокой для нового месяца, пока 139 млрд долл. по-прежнему были заключены в двухнедельных репо, ФРС завершила вторую операцию репо овернайт в октябре, которая подтвердила, что недавняя паника, похоже, снова ослабевает, поскольку было предоставлено (и принято) обеспечение в размере 42,05 млрд. долл. США, что на 13 млрд. долл. США меньше по сравнению с 54,85 млрд. долл. США вчера. Структура репо показала, что, в то время как залоговое обеспечение в казначейских облигациях сократилось с 50 млрд. до 35 млрд. долл. США, MBS немного выросло с 4,75 млрд. долл. США до 7,05 млрд. долл. США.

Структура репо показала, что, в то время как залоговое обеспечение в казначейских облигациях сократилось с 50 млрд. до 35 млрд. долл. США, MBS немного выросло с 4,75 млрд. долл. США до 7,05 млрд. долл. США.

( Читать дальше )

Структура репо показала, что, в то время как залоговое обеспечение в казначейских облигациях сократилось с 50 млрд. до 35 млрд. долл. США, MBS немного выросло с 4,75 млрд. долл. США до 7,05 млрд. долл. США.

Структура репо показала, что, в то время как залоговое обеспечение в казначейских облигациях сократилось с 50 млрд. до 35 млрд. долл. США, MBS немного выросло с 4,75 млрд. долл. США до 7,05 млрд. долл. США.( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Блог им. ruh666 |На рекордном уровне доллара Трамп разнёс ФРС в твиттере

- 01 октября 2019, 19:19

- |

На фоне мрачных производственных данных и стремительного роста курса доллара по отношению к мировым фиатным валютам президент Трамп обрушился на тех, кто, по его мнению, несет ответственность ...

«Как я и предсказывал, Джей Пауэлл и Федеральная резервная система позволили доллару стать настолько сильным, особенно по отношению ко ВСЕМ другим валютам, что это негативно сказалось на наших производителях. Ставка ФРС слишком высока. Они являются худшими врагами, они не отдают себе отчёт. Ничтожества!

Естественно, с широким индексом доллара на рекордно высоком уровне ...

( Читать дальше )

Блог им. ruh666 |Ставка РЕПО выросла, когда ФРС приняла $63,5 млрд в обеспечение в последний день третьего квартала

- 30 сентября 2019, 19:09

- |

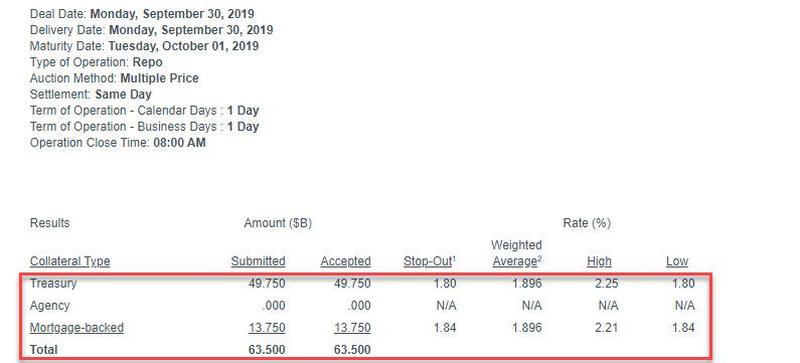

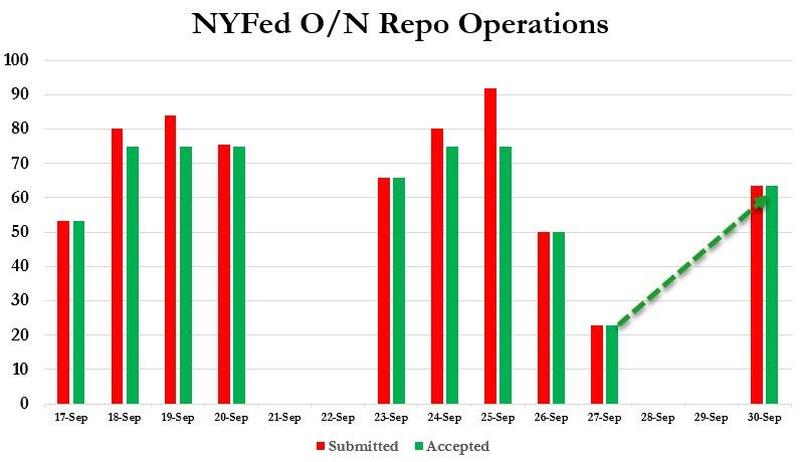

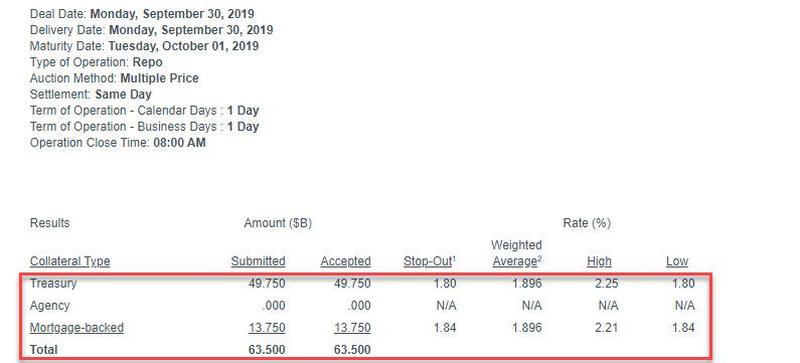

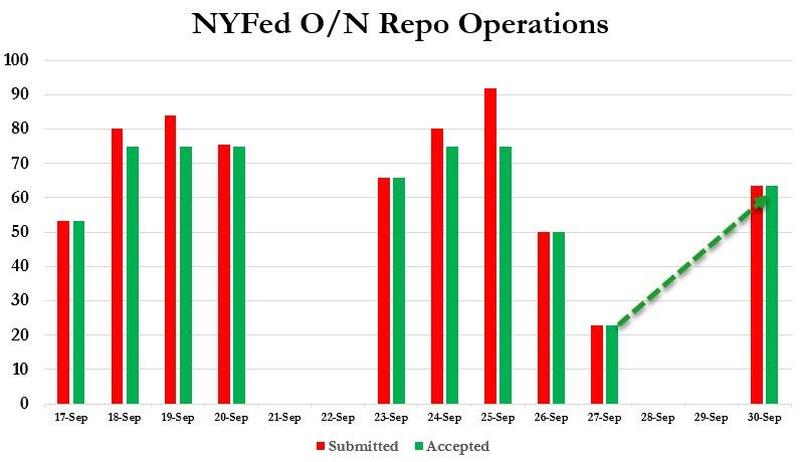

С учетом того, что потребнось в финансировании на конец квартала якобы сократилась благодаря трем 2-недельным операциям срочного репо на прошлой неделе, несколько минут назад ФРС Нью-Йорка объявила, что в ходе заключительной операции репо овернайт в этом квартале дилеры предоставили в качестве обеспечения 63,5 млрд. долларов США (49,75 млрд. долларов США в TSY, $ 13,75 млрд. В MBS) ...

… которое было третьим подряд недодписанным репо «овернайт», но в котором участвовало значительно больше, чем в пятницу $ 22,7 млрд.

… которое было третьим подряд недодписанным репо «овернайт», но в котором участвовало значительно больше, чем в пятницу $ 22,7 млрд.

( Читать дальше )

… которое было третьим подряд недодписанным репо «овернайт», но в котором участвовало значительно больше, чем в пятницу $ 22,7 млрд.

… которое было третьим подряд недодписанным репо «овернайт», но в котором участвовало значительно больше, чем в пятницу $ 22,7 млрд.

( Читать дальше )

Блог им. ruh666 |Ложь, большая ложь и корреляции. Не всегда доверяйте красивым графикам (перевод с elliottwave com)

- 25 сентября 2019, 13:08

- |

Вмешательство ФРС на прошлой неделе в денежные рынки вызвало возобновление интереса к сложностям банковской системы. Сегодня я наткнулся на статью, в которой обсуждается взаимосвязь между долларом США и суммой избыточных резервов *, которую коммерческие банки хранят в ФРС. Как видно из приведенной ниже диаграммы, между темпами роста избыточных резервов и долларом США существует тесная взаимосвязь. По мере того, как резервы уменьшаются, валютная стоимость доллара США растет. С другой стороны, по мере того, как резервы увеличиваются, обменная стоимость доллара США обесценивается. Логика, используемая для объяснения этого, состоит в том, что, поскольку резервы снижаются, в системе становится меньше долларов, и, следовательно, доллар дорожает в цене. С другой стороны, по мере появления новых резервов доллар обесценивается. Похоже, это простое уравнение спроса и предложения, и всё выглядит красиво. Увы, это еще не все, что нужно.

Видите ли, корреляции растут и уменьшаются, и эта кажущаяся корреляция выглядит не так хорошо, если мы посмотрим на историю до 2014 года. На самом деле, отношения между избыточными резервами и долларом могут полностью измениться. В 2008 году, когда Федеральная резервная система наводнила рынок ликвидностью (а избыточные резервы увеличивались), доллар США фактически повысился в цене. По общему признанию, это было совпадением и без эффекта запаздывания, но дело в том, что во времена стресса очевидные корреляции могут значительно разрушиться. Вполне возможно, что после кризиса 2008 года динамика резервов и доллара каким-то образом стала симбиотической, но я бы не стал на это ставить. Я всегда предпочел бы поставить на волны Эллиотта.

( Читать дальше )

Видите ли, корреляции растут и уменьшаются, и эта кажущаяся корреляция выглядит не так хорошо, если мы посмотрим на историю до 2014 года. На самом деле, отношения между избыточными резервами и долларом могут полностью измениться. В 2008 году, когда Федеральная резервная система наводнила рынок ликвидностью (а избыточные резервы увеличивались), доллар США фактически повысился в цене. По общему признанию, это было совпадением и без эффекта запаздывания, но дело в том, что во времена стресса очевидные корреляции могут значительно разрушиться. Вполне возможно, что после кризиса 2008 года динамика резервов и доллара каким-то образом стала симбиотической, но я бы не стал на это ставить. Я всегда предпочел бы поставить на волны Эллиотта.

( Читать дальше )

Блог им. ruh666 |Очередная ложь о денежной системе на Смартлабе

- 19 сентября 2019, 22:53

- |

Наткнулся на пост о том, что Кеннеди убили якобы за то, что он подписал исполнительный приказ №11110, дававший правительству США право выпускать деньги в обход Федерального резервного банка, который до тех пор поставлял деньги правительству Штатов под проценты. Буквально сегодня делал видео о том, что не важно, выпускает деньги само правительство или ФРС. Правда забыл упомянуть, что правительство не платит никаких процентов ФРС, оно их рефинансирует, потому что думал, что это и так понятно.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Итоги недели 19.09.2019. Трамп vs ФРС. Курс доллара и нефть

- 19 сентября 2019, 19:09

- |

Решение ФРС по ставке, реакция Трампа и зачем им всё это нужно

Немного теории (происхождение денег и процентной ставки, откуда взялась ФРС и является ли она и другие ЦБ независимыми)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Немного теории (происхождение денег и процентной ставки, откуда взялась ФРС и является ли она и другие ЦБ независимыми)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Блог им. ruh666 |ФРС: будет ли ещё снижение ставки в этом году?

- 19 сентября 2019, 13:08

- |

Вероятность того, что ставка будет снижена в октябре, составляет около 40%.

На декабрь вероятность того, что ставка будет ниже, чем сейчас, около 55%, что останется прежней — около 45%

На декабрь вероятность того, что ставка будет ниже, чем сейчас, около 55%, что останется прежней — около 45%

( Читать дальше )

На декабрь вероятность того, что ставка будет ниже, чем сейчас, около 55%, что останется прежней — около 45%

На декабрь вероятность того, что ставка будет ниже, чем сейчас, около 55%, что останется прежней — около 45%

( Читать дальше )

Блог им. ruh666 |Трамп о решении ФРС

- 18 сентября 2019, 21:40

- |

Jay Powell and the Federal Reserve Fail Again. No “guts,” no sense, no vision! A terrible communicator!

Джей Пауэлл и Федеральный резерв снова облажались. Кишка тонка, нет смысла, нет видения! Ужасный коммуникатор!

Джей Пауэлл и Федеральный резерв снова облажались. Кишка тонка, нет смысла, нет видения! Ужасный коммуникатор!

Блог им. ruh666 |Сегодняшние решение ФРС по ставке. Давненько такого не было

- 18 сентября 2019, 16:13

- |

Что-то не припомню в обозримом прошлом, чтобы в день решения ФРС по ставке была такая интрига, вероятность 50 на 50.

Да и на октябрь ясности маловато, около 70% вероятности, что ставка будет ниже, около 30% — останется на месте.

Да и на октябрь ясности маловато, около 70% вероятности, что ставка будет ниже, около 30% — останется на месте.

( Читать дальше )

Да и на октябрь ясности маловато, около 70% вероятности, что ставка будет ниже, около 30% — останется на месте.

Да и на октябрь ясности маловато, около 70% вероятности, что ставка будет ниже, около 30% — останется на месте.

( Читать дальше )

Блог им. ruh666 |Трамп обеспокоен состоянием экономики США

- 08 сентября 2019, 11:59

- |

Президент Дональд Трамп обеспокоен состоянием экономики США и поручил своим помощникам разработать предложения для повышения доверия американцев к национальной экономике, рассказывает телеканал CNN. Среди обсуждаемых мер — снижение налогов, обновленная версия Североамериканского соглашения о свободной торговле между США, Канадой и Мексикой и давление на ФРС с целью снизить ключевую ставку. Также Трамп признает, что затянувшаяся торговая война, вероятно, не лучшая политическая стратегия, но считает эти действия необходимыми для страны.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс