SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Вот что сигнализировало об окончании восходящего тренда на фондовом рынке (перевод с elliottwave com

- 16 марта 2020, 20:31

- |

Когда публика полностью придерживается тенденции… эта тенденция иссыхает

При анализе фондового рынка мы смотрим на более 100 индикаторов.

При анализе фондового рынка мы смотрим на более 100 индикаторов.

Что ж, сразу после начала нового года одна из вещей, которая бросилась в глаза аналитикам EWI, заключалась в том, что публика яростно впрыгивала в восходящий тренд фондового рынка (тогда).

Действительно, в неделю с 17 января покупки опционов колл у мелких трейдеров подскочили до 46%, самого высокого уровня после показа 47% в течение недель 12 октября 2007 года и 2 ноября 2007 года. Показатели октября 2007 года совпали с началом снижения на 54% в Доу. Максимальный рекорд покупок колл у мелких трейдеров в марте и апреле 2000 года составил 52%, что совпало с очередной исторической вершиной фондового рынка.

Наш февральский финансовый прогноз по волнам Эллиотта, опубликованный 7 февраля, упомянул скачок в покупке мелких трейдеров и сказал:

Общественность, как правило, наиболее полно придерживается тенденции, когда она приближается к своему концу.

( Читать дальше )

При анализе фондового рынка мы смотрим на более 100 индикаторов.

При анализе фондового рынка мы смотрим на более 100 индикаторов.Что ж, сразу после начала нового года одна из вещей, которая бросилась в глаза аналитикам EWI, заключалась в том, что публика яростно впрыгивала в восходящий тренд фондового рынка (тогда).

Действительно, в неделю с 17 января покупки опционов колл у мелких трейдеров подскочили до 46%, самого высокого уровня после показа 47% в течение недель 12 октября 2007 года и 2 ноября 2007 года. Показатели октября 2007 года совпали с началом снижения на 54% в Доу. Максимальный рекорд покупок колл у мелких трейдеров в марте и апреле 2000 года составил 52%, что совпало с очередной исторической вершиной фондового рынка.

Наш февральский финансовый прогноз по волнам Эллиотта, опубликованный 7 февраля, упомянул скачок в покупке мелких трейдеров и сказал:

Общественность, как правило, наиболее полно придерживается тенденции, когда она приближается к своему концу.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Блог им. ruh666 |Настоящий катализатор нефтяного краха - это не то, что вы думаете (перевод с elliottwave com)

- 16 марта 2020, 16:05

- |

Паттерны психологии инвестора нарисовали медвежью картину для нефти… еще в январе

«Кровавая баня» (Fortune)«Расплавление» (The Hill)«Авария» (Bloomberg)«Уничтожение спроса» (Forbes) — все они описывают недавние результаты на наиболее активно торгуемом товарном рынке в мире: сырая нефть.

9 марта нефть NYMEX претерпела самые крутые однодневные распродажи со времен войны в Персидском заливе 1991 года, в результате чего ее мартовские потери достигли 30% плюс, а цены достигли четырехлетнего минимума около 30 долларов за баррель.

При последней проверке (список постоянно расширяется!) Основные эксперты назвали ЧЕТЫРЕ главных катализатора неустанного падения нефти:

При последней проверке (список постоянно расширяется!) Основные эксперты назвали ЧЕТЫРЕ главных катализатора неустанного падения нефти:

1. Коронавирусные страхи и последующее сокращение спроса на поездки и топливо. Первые официальные ограничения на поездки начинаются 23 января в Ухане, Китай, а Всемирная организация здравоохранения объявляет COVID-19 чрезвычайной ситуацией в области здравоохранения 31 января.

( Читать дальше )

«Кровавая баня» (Fortune)«Расплавление» (The Hill)«Авария» (Bloomberg)«Уничтожение спроса» (Forbes) — все они описывают недавние результаты на наиболее активно торгуемом товарном рынке в мире: сырая нефть.

9 марта нефть NYMEX претерпела самые крутые однодневные распродажи со времен войны в Персидском заливе 1991 года, в результате чего ее мартовские потери достигли 30% плюс, а цены достигли четырехлетнего минимума около 30 долларов за баррель.

При последней проверке (список постоянно расширяется!) Основные эксперты назвали ЧЕТЫРЕ главных катализатора неустанного падения нефти:

При последней проверке (список постоянно расширяется!) Основные эксперты назвали ЧЕТЫРЕ главных катализатора неустанного падения нефти:1. Коронавирусные страхи и последующее сокращение спроса на поездки и топливо. Первые официальные ограничения на поездки начинаются 23 января в Ухане, Китай, а Всемирная организация здравоохранения объявляет COVID-19 чрезвычайной ситуацией в области здравоохранения 31 января.

( Читать дальше )

Блог им. ruh666 |Трамп объявил режим ЧС, а рынок подрос. Удивлены? А я нет!

- 14 марта 2020, 00:02

- |

Президент США Дональд Трамп объявил режим чрезвычайной ситуации в стране из-за распространения нового коронавируса. Об этом он сообщил в ходе пресс-конференции, посвященной COVID-19, рассказывает CNN. По словам президента, в будущем ситуация с распространением вируса может ухудшиться. «Следующие восемь недель критичны», — сказал он.

А рынок взял и подрос. Дело в том, что вчера предположительно закончена волна 3). Коррекция к ней должна была зайти в район волны 4, что и произошло (возможно, что это не 1)-2)-3), а последовательность первых-вторых, область волны 4 была минимальной целью восходящей коррекции). Разметки в старших размерностях здесь.

( Читать дальше )

А рынок взял и подрос. Дело в том, что вчера предположительно закончена волна 3). Коррекция к ней должна была зайти в район волны 4, что и произошло (возможно, что это не 1)-2)-3), а последовательность первых-вторых, область волны 4 была минимальной целью восходящей коррекции). Разметки в старших размерностях здесь.

( Читать дальше )

Блог им. ruh666 |Dow Jones и S&P 500, скорее всего, ещё не допадали

- 13 марта 2020, 20:33

- |

Если мы посмотрим на график фьючерса Dow Jones, то увидим, что минимум декабря 2018 года пробит, то есть коррекция с верхов 2018 — иррегулярная плоская (сходящийся треугольник уже можно исключить, расходящиеся крайне редки). В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

( Читать дальше )

В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

( Читать дальше )

Блог им. ruh666 |Прогноз Dow Jones Industrial Average и S&P 500 (перевод с elliottwave com)

- 13 марта 2020, 16:24

- |

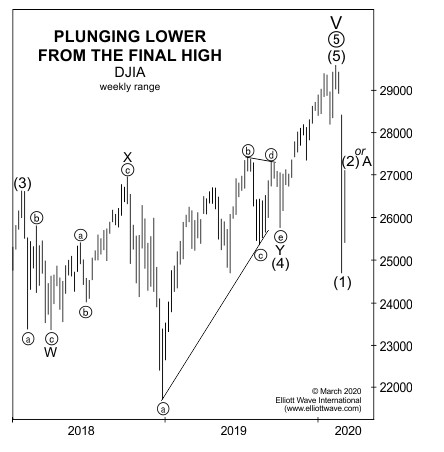

Когда EWFF вышел в прошлом месяце, промышленный индекс Доу-Джонса только что завершил четыре последовательных открытия с гэпами вверх, подняв индекс до новых максимумов. Тем не менее, три графика, которые мы опубликовали на странице 2 этого выпуска, показали полное пятиволновое продвижение в начальной и средней размерности. Другими словами, мы оценилирост как окончательный. 12 февраля Dow достиг вершины в 29 568,50, в то время как S&P 500 продержался на несколько дней дольше, достигнув максимума в 3393,52 19 февраля. Медвежьи рынки всегда покрывают большую площадь за более короткий период времени, чем бычьи, поэтому мы имеем заранее готовил читателей к тому, что последует за завершением пятой волны в нескольких размерностях тренда. DJIA снизился на 17% за одиннадцать торговых дней. Как правило, самые сильные и быстрые ходы происходят в третьей волне пятиволновой модели, но первоначальное падение рынка с февральской вершины было настолько быстрым и резким, что Bloomberg назвал его «статистикой настолько шокирующей, что в нее трудно поверить». Это было наихудшее недельное снижение в процентах с недели 10 октября 2008 года, попавшее в середину (третья третья волна) Великого кредитного кризиса.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Глобальный разворот рынков (таки объявил в очередной раз Пректер-elliottwave com)

- 12 марта 2020, 15:36

- |

Ещё в конце лета Пректер размечал (тогда ещё предполагаемое) текущее падение рынка как часть волны (4)

Но не удержался и снова поставил окончание большого суперцикла на последнем максимуме, что видно из раздела «Акции США» Финансового прогноза за март 2020 (о бесплатном доступе к нему здесь).

Я всё-таки считаю, что текущее падение — часть волны (4), скорее всего, плоской, но, возможно, сходящегося треугольника. Кроме того, вершина перед глобальным разворотом должна сопровождаться тотальной эйфорией, чего в этот раз мы не видели.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и

( Читать дальше )

Блог им. ruh666 |Европа: «Волатильность становится вирусной». (перевод с elliottwave com)

- 11 марта 2020, 20:29

- |

Европейский финансовый прогноз на март 2020 года, выдержка «Унция предупреждений ...»  Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

( Читать дальше )

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

( Читать дальше )

Блог им. ruh666 |Bank of America потерял 30%, но сначала отправил предупреждение

- 10 марта 2020, 15:55

- |

Паника коронавируса в сочетании с чрезвычайным снижением ставки ФРС на 50 базисных пунктов привели к быстрому падению акций банков. Bank of America, один из «слишком крупных, чтобы обанкротиться», упал почти на 30% по сравнению с максимумом декабря 2019 года. Однако BAC находится в гораздо лучшей финансовой форме, чем десять лет назад. Фактически, компания казалась настолько хорошей инвестицией, что Уоррен Баффет сделал ее вторым по величине холдингом в портфеле Berkshire Hathaway. Тем не менее, акции упали с 35,72 до 25,10 долл. Менее чем за три месяца. Очевидно, что проблема не в фундаментале Bank of America. Чтобы подготовиться к этому краху, инвесторы должны были обратить внимание на настроение рынка. Это то, что мы сделали, когда в последний раз писали об этой акции. Посмотрите на графмк ниже, опубликованную 22 октября 2019 года.

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.

( Читать дальше )

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.

За два полных месяца до того, как цена достигла пика, наш анализ волн Эллиотта выявил первые признаки. Акция росла в волне (5) импульсной модели, которая началась в 2011 году. Каждый импульс сопровождается коррекцией в другом направлении. Кроме того, волна (4) была треугольником, и треугольники предшествуют последней волне большей последовательности. Следовательно, мы подумали, что «волна (5) поднимет акции Bank of America до 35–36 долларов за акцию». С другой стороны, «следует ожидать трехволновую коррекцию обратно к поддержке волны (4) около $ 22» после окончания волны (5). Менее чем через три месяца обновленный график ниже показывает, что произошло.( Читать дальше )

Блог им. ruh666 |Слабость акций Disney, раскрытая паникой COVID-19

- 10 марта 2020, 11:44

- |

Паника коронавируса вызвала беспорядочную продажу практически каждой акции, независимо от позиции основной компании. Среди наиболее пострадавших акций «голубых фишек» был Уолт Дисней. Медвежья логика, лежащая в основе 28-процентной распродажи, заключается в том, что большую часть доходов Disney составляют фильмы и парки. Люди, опасающиеся заражения, предпочли бы остаться дома, чем пойти в кино или в тематический парк. Уолл-стрит быстро почувствовала опасность и поспешила продать. Интересно то, что анализ волн Эллиотта предвидел крах. График ниже, опубликованный 21 ноября 2019 года, объясняет как.

Дневной график Диснея выявил большую фигуру треугольника, которая полностью развивалась почти три года. Треугольники предшествуют финальной волне большей последовательности. Здесь мы подумали, что треугольник — это волна IV. Затем предполагалось, что следующим ралли будет волна V. Пять подволн волны V также были видны. Каждый импульс сопровождается коррекцией, поэтому мы думали, что медвежий разворот можно ожидать, когда волна (5) of V закончится. Три с половиной месяца спустя, вот как выглядит обновленный график Диснея:

Дневной график Диснея выявил большую фигуру треугольника, которая полностью развивалась почти три года. Треугольники предшествуют финальной волне большей последовательности. Здесь мы подумали, что треугольник — это волна IV. Затем предполагалось, что следующим ралли будет волна V. Пять подволн волны V также были видны. Каждый импульс сопровождается коррекцией, поэтому мы думали, что медвежий разворот можно ожидать, когда волна (5) of V закончится. Три с половиной месяца спустя, вот как выглядит обновленный график Диснея:

( Читать дальше )

Дневной график Диснея выявил большую фигуру треугольника, которая полностью развивалась почти три года. Треугольники предшествуют финальной волне большей последовательности. Здесь мы подумали, что треугольник — это волна IV. Затем предполагалось, что следующим ралли будет волна V. Пять подволн волны V также были видны. Каждый импульс сопровождается коррекцией, поэтому мы думали, что медвежий разворот можно ожидать, когда волна (5) of V закончится. Три с половиной месяца спустя, вот как выглядит обновленный график Диснея:

Дневной график Диснея выявил большую фигуру треугольника, которая полностью развивалась почти три года. Треугольники предшествуют финальной волне большей последовательности. Здесь мы подумали, что треугольник — это волна IV. Затем предполагалось, что следующим ралли будет волна V. Пять подволн волны V также были видны. Каждый импульс сопровождается коррекцией, поэтому мы думали, что медвежий разворот можно ожидать, когда волна (5) of V закончится. Три с половиной месяца спустя, вот как выглядит обновленный график Диснея:( Читать дальше )

Блог им. ruh666 |До распродажи этот индикатор показал «максимальный дневной скачок» за 10 лет (перевод с elliottwave

- 09 марта 2020, 15:16

- |

Откровенный взгляд на фондовый рынок… и «неожиданный»

Большинство инвесторов удивляются, когда на фондовом рынке происходит поворот большого тренда.

Основная причина в том, что большинство участников рынка имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Действительно, вместо того, чтобы проявлять осторожность, поскольку тенденция сохраняется, они, как правило, делают обратное и наращивают свои ожидания. Это относится как к нисходящему, так и восходящему тренду.

Основная причина в том, что большинство участников рынка имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Действительно, вместо того, чтобы проявлять осторожность, поскольку тенденция сохраняется, они, как правило, делают обратное и наращивают свои ожидания. Это относится как к нисходящему, так и восходящему тренду.

Давайте сначала рассмотрим пример, когда фондовый рынок находился в сильном нисходящем тренде. Как вы помните, последнее главное дно рынка произошло в марте 2009 года. Тогда медвежий рынок продолжался 17 месяцев.

За несколько дней до дна вышли следующие заголовки:

Дивиденды падают — ничего не видно (Seeking Alpha, 24 февраля 2009 г.)Медвежий Доу — 6000 и ниже (CNBC, 2 марта 2009 г.)

Как вы можете сказать, эти заголовки отражали ожидания того, что медвежий рынок сохранится. Вместо этого, март 2009 года ознаменовался началом самого длинного бычьего рынка в истории.

( Читать дальше )

Большинство инвесторов удивляются, когда на фондовом рынке происходит поворот большого тренда.

Основная причина в том, что большинство участников рынка имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Действительно, вместо того, чтобы проявлять осторожность, поскольку тенденция сохраняется, они, как правило, делают обратное и наращивают свои ожидания. Это относится как к нисходящему, так и восходящему тренду.

Основная причина в том, что большинство участников рынка имеют тенденцию линейно экстраполировать текущую тенденцию в будущее. Действительно, вместо того, чтобы проявлять осторожность, поскольку тенденция сохраняется, они, как правило, делают обратное и наращивают свои ожидания. Это относится как к нисходящему, так и восходящему тренду.Давайте сначала рассмотрим пример, когда фондовый рынок находился в сильном нисходящем тренде. Как вы помните, последнее главное дно рынка произошло в марте 2009 года. Тогда медвежий рынок продолжался 17 месяцев.

За несколько дней до дна вышли следующие заголовки:

Дивиденды падают — ничего не видно (Seeking Alpha, 24 февраля 2009 г.)Медвежий Доу — 6000 и ниже (CNBC, 2 марта 2009 г.)

Как вы можете сказать, эти заголовки отражали ожидания того, что медвежий рынок сохранится. Вместо этого, март 2009 года ознаменовался началом самого длинного бычьего рынка в истории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс