SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Mozgovik |Мечел опубликовал производственные результаты за 1 квартал 2024 года, как изменился потенциал акций?

- 06 июня 2024, 12:22

- |

Мечел опубликовал производственные результаты за 1 квартал 2024 года. давайте посмотрим как сейчас обстоят дела в компании и оценим дальнейшие перспективы акций

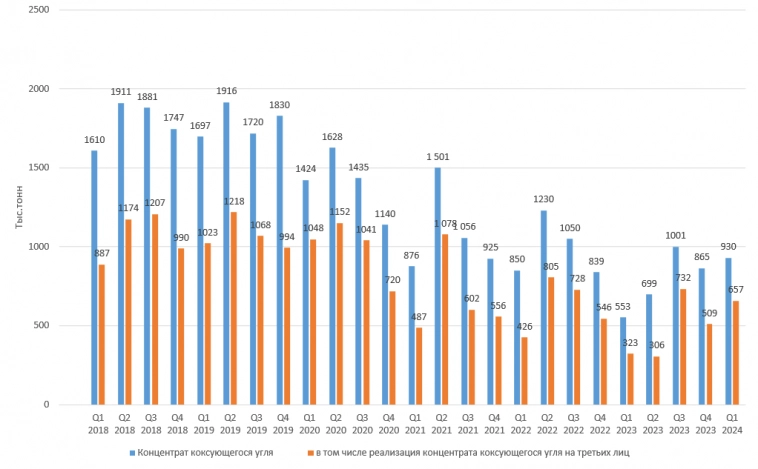

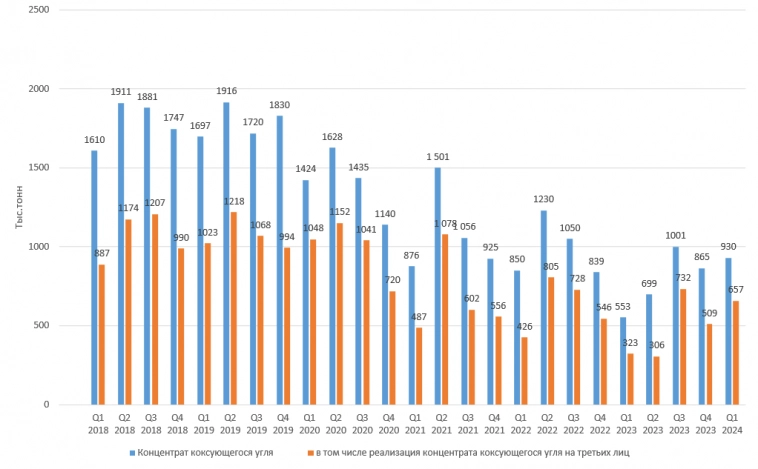

Реализация концентрата коксующегося угля в 1 кв. 2024 г. выросла на 8% по сравнению с 4 кв. 2023 года до 930 тыс. тонн

Рост вызван вовлечением ранее накопленных складских запасов и ростом добычи в разрезе «Нерюнгринский».

Продажи PCI снижаются уже четвёртый квартал подряд

( Читать дальше )

Реализация концентрата коксующегося угля в 1 кв. 2024 г. выросла на 8% по сравнению с 4 кв. 2023 года до 930 тыс. тонн

Рост вызван вовлечением ранее накопленных складских запасов и ростом добычи в разрезе «Нерюнгринский».

Продажи PCI снижаются уже четвёртый квартал подряд

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог компании Mozgovik |Как изменилась оценка привилегированных акций Мечела после публикации отчетности по РСБУ?

- 27 апреля 2024, 20:33

- |

Мечел опубликовал отчетность по РСБУ за 1 квартал 2024 года и привилегированные акции в моменте упали на более чем 5%. Давайте посмотрим что так напугало инвесторов и попробуем оценить перспективы.

Для начала посмотрим на саму отчетность👉

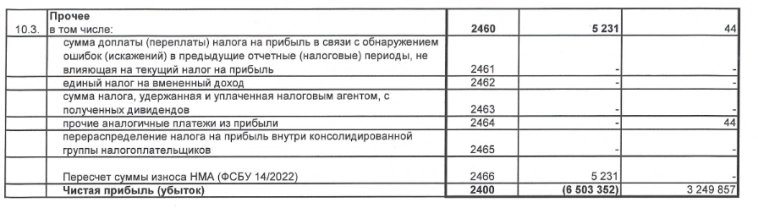

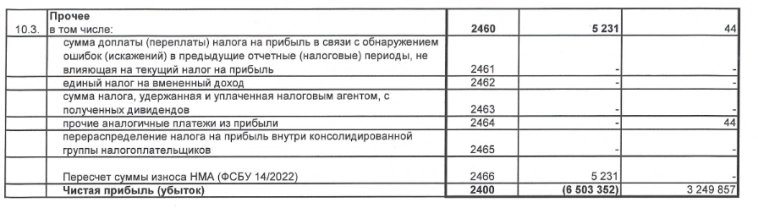

За первые 3 мес. 2024 года компания получила убыток в размере 6,5 млрд рублей против прибыли в размере 3,25 млрд рублей годом ранее.

Должен сразу сказать, что отчётность РСБУ не информативна и в отчётности МСФО картина может кардинально измениться.

Но в отчётности РСБУ можно посмотреть прибыль, которую компания может распределить среди акционеров👉

( Читать дальше )

Для начала посмотрим на саму отчетность👉

За первые 3 мес. 2024 года компания получила убыток в размере 6,5 млрд рублей против прибыли в размере 3,25 млрд рублей годом ранее.

Должен сразу сказать, что отчётность РСБУ не информативна и в отчётности МСФО картина может кардинально измениться.

Но в отчётности РСБУ можно посмотреть прибыль, которую компания может распределить среди акционеров👉

( Читать дальше )

Блог компании Mozgovik |ВСМПО - Ависма опубликовала отчётность по МСФО за 2023 год, как изменилась оценка её акций?

- 27 апреля 2024, 16:50

- |

ВСМПО — Ависма неожиданно опубликовала отчетность по итогам 2023 года, давайте посмотрим что сейчас происходит в компании и сравним с нашими прогнозами.

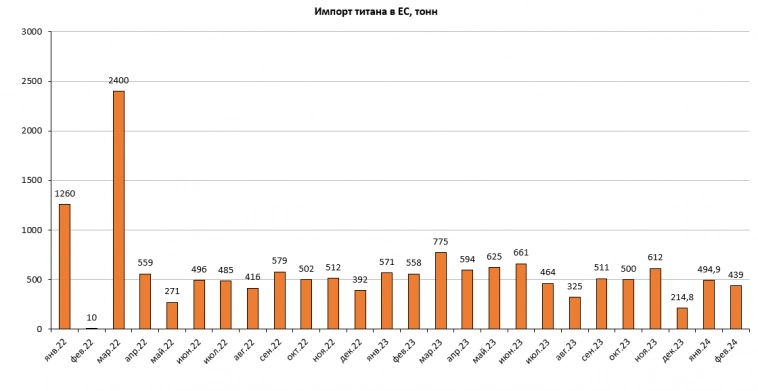

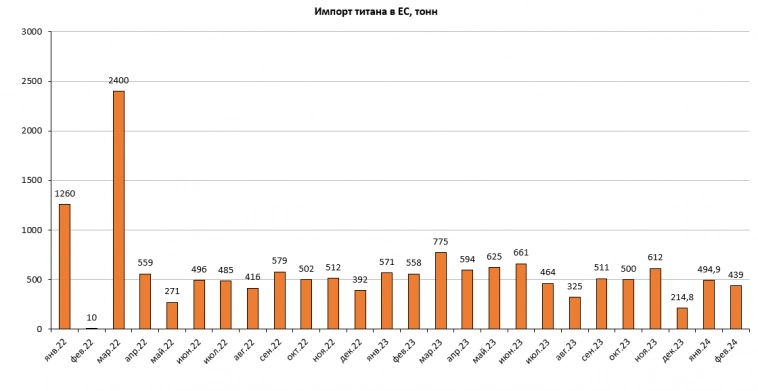

Компания не раскрывает операционных результатов, поэтому начнём мы с данных по импорту титана в ЕС👉

Поставки российского титана в ЕС в 2023 году снизились на 20% к 2022 году до 6410 тонн. Дело в том, что в марте 2022 года был чрезмерный рост потребления на фоне формирования запасов из-за возможного перебоя поставок (Boeing и Airbus планировали отказаться от российского титана).

Далее посмотрим на финансовые результаты 👉

( Читать дальше )

Компания не раскрывает операционных результатов, поэтому начнём мы с данных по импорту титана в ЕС👉

Поставки российского титана в ЕС в 2023 году снизились на 20% к 2022 году до 6410 тонн. Дело в том, что в марте 2022 года был чрезмерный рост потребления на фоне формирования запасов из-за возможного перебоя поставок (Boeing и Airbus планировали отказаться от российского титана).

Далее посмотрим на финансовые результаты 👉

( Читать дальше )

Блог компании Mozgovik |ММК раскрыл отчетность по итогам 1 кв. 2024 года, какие перспективы есть у акций?

- 25 апреля 2024, 17:13

- |

ММК опубликовала финансовые результаты за 1 кв. 2024 года. Ознакомимся с результатами и посмотрим как они повлияют на наши прогнозы.

В 1-м квартале 2024 г. выручка выросла на 25,5% г/г, до 192,9 млрд руб., в связи с ростом средней цены реализации. EBITDA выросла на 27,8% г/г, до 42,1 млрд рублей. FCF сократился на 40,5% г/г, до 7,9 млрд руб. из-за роста CAPEX и оборотного капитала.

Выручка совпала с ожиданиями, а EBITDA оказалась хуже на фоне падения рентабельности. Во 2 полугодии 2023 года рентабельность EBITDA была на уровне 26% (квартальные данные компания не представляла), а в 1 кв. 2024 рентабельность сократилось до 22%.

Судя по всему, на падение рентабельности оказали влияние снижение продаж премиальной продукции и рост затрат на основные сырьевые ресурсы.

Тем не менее, во 2 кв. ожидаю некоторое восстановление рентабельности EBITDA на фоне роста продаж премиальной продукции из-за окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления.

( Читать дальше )

В 1-м квартале 2024 г. выручка выросла на 25,5% г/г, до 192,9 млрд руб., в связи с ростом средней цены реализации. EBITDA выросла на 27,8% г/г, до 42,1 млрд рублей. FCF сократился на 40,5% г/г, до 7,9 млрд руб. из-за роста CAPEX и оборотного капитала.

Выручка совпала с ожиданиями, а EBITDA оказалась хуже на фоне падения рентабельности. Во 2 полугодии 2023 года рентабельность EBITDA была на уровне 26% (квартальные данные компания не представляла), а в 1 кв. 2024 рентабельность сократилось до 22%.

Судя по всему, на падение рентабельности оказали влияние снижение продаж премиальной продукции и рост затрат на основные сырьевые ресурсы.

Тем не менее, во 2 кв. ожидаю некоторое восстановление рентабельности EBITDA на фоне роста продаж премиальной продукции из-за окончания ремонтов в прокатном переделе и позитивной динамики металлопотребления.

( Читать дальше )

Блог компании Mozgovik |ЮГК опубликовала отчётность по итогам 2023 года, как изменится оценка компании?

- 24 апреля 2024, 19:42

- |

ЮГК объявила финансовые результаты по итогам 2023 года, полная версия будет опубликована 27.04.2024. Давайте посмотрим что поменялось в компании и сравним это с нашими ожиданиями.

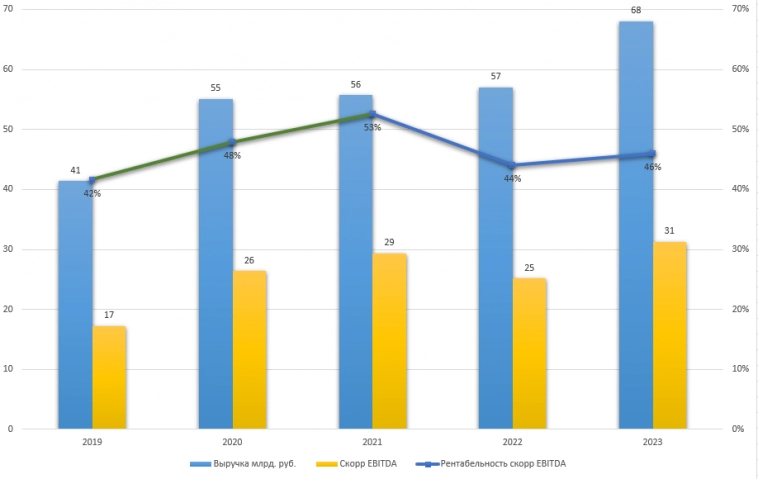

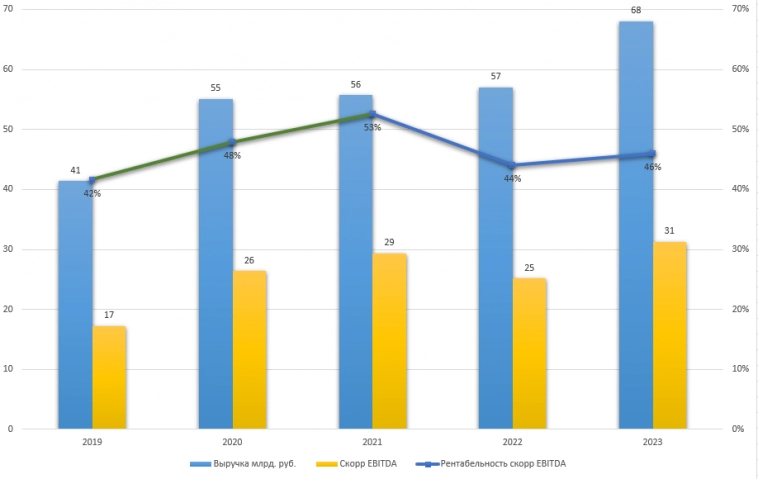

Выручка увеличилась на 19% год к году до 67,8 млрд рублей за счет роста цен на золото. Рост выручки также повлиял на рост скорректированной EBITDA до 30,9 млрд рублей. Рентабельность по EBITDA составила 46%.

Давайте также посмотрим на операционные результаты👉

( Читать дальше )

Выручка увеличилась на 19% год к году до 67,8 млрд рублей за счет роста цен на золото. Рост выручки также повлиял на рост скорректированной EBITDA до 30,9 млрд рублей. Рентабельность по EBITDA составила 46%.

Давайте также посмотрим на операционные результаты👉

( Читать дальше )

Блог компании Mozgovik |Северсталь опубликовала операционные и финансовые результаты за 1 кв. 2024 года, как изменилась оценка акций?

- 24 апреля 2024, 09:36

- |

Северсталь опубликовала операционные и финансовые результаты за 1 кв. 2024 года. Давайте посмотрим как обстоят дела в компании и как может измениться оценка акций.

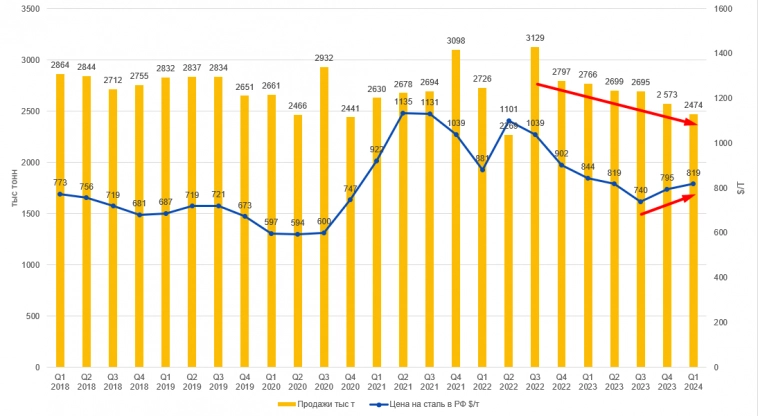

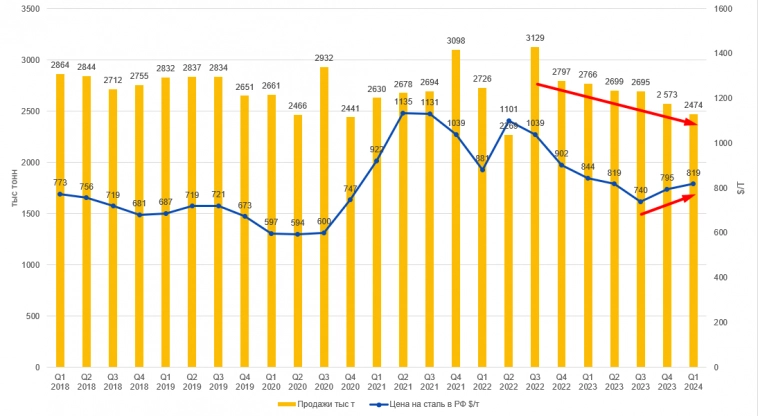

Для начала ознакомимся с динамикой продаж стальной продукции и цен на сталь 👉

Продажи снижаются непрерывно с 3 кв. 2022 года, в 1 кв. 2024 года продажи металлопродукции снизились на 11% г/г до 2,47 млн тонн на фоне накопления запасов слябов на период ремонта доменной печи № 5. Продажи горячекатаного проката снизились на 7% г/г до 1,19 млн тонн, из-за его перенаправления на дальнейшие переделы для увеличения производства и продаж продукции с высокой добавленной стоимостью.

Средние цены на сталь в 1 кв. 2024 года выросли на 24$ за тонну, рост цен наблюдается с 3-го квартала 2023 года.

Далее посмотрим на финансовые показатели 👉

( Читать дальше )

Для начала ознакомимся с динамикой продаж стальной продукции и цен на сталь 👉

Продажи снижаются непрерывно с 3 кв. 2022 года, в 1 кв. 2024 года продажи металлопродукции снизились на 11% г/г до 2,47 млн тонн на фоне накопления запасов слябов на период ремонта доменной печи № 5. Продажи горячекатаного проката снизились на 7% г/г до 1,19 млн тонн, из-за его перенаправления на дальнейшие переделы для увеличения производства и продаж продукции с высокой добавленной стоимостью.

Средние цены на сталь в 1 кв. 2024 года выросли на 24$ за тонну, рост цен наблюдается с 3-го квартала 2023 года.

Далее посмотрим на финансовые показатели 👉

( Читать дальше )

Блог компании Mozgovik |НЛМК опубликовал отчётность по МСФО за 2023 год, пора покупать акции?

- 17 апреля 2024, 11:56

- |

НЛМК опубликовал отчетность МСФО по итогам 2023 года. Давайте посмотрим как обстоят дела в компании и оценим потенциал акций.

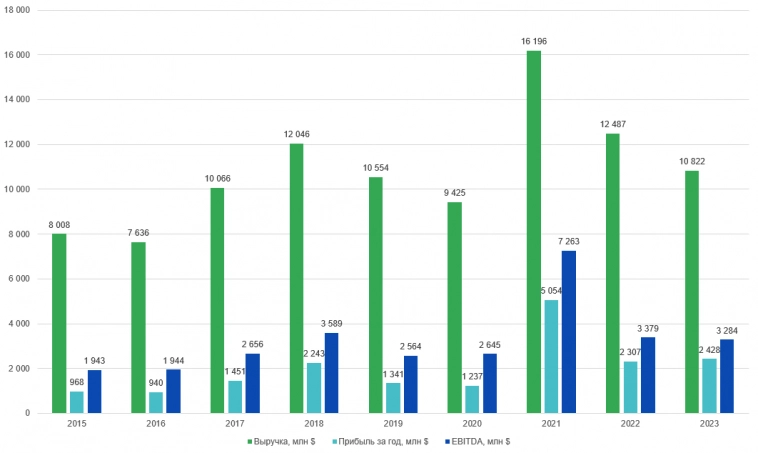

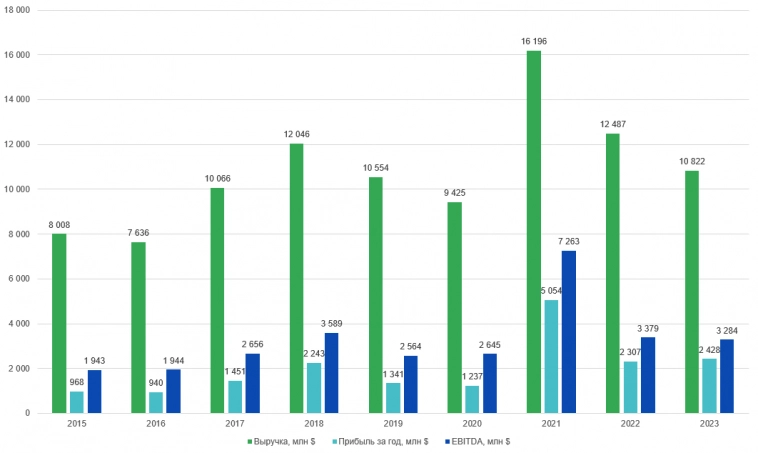

Чистая прибыль выросла на 5,2% и составила 2 428 млн $ по сравнению с 2 307 млн $ в 2022 году. Выручка группы за отчетный период уменьшилась на 13,3% по сравнению с 2022 годом и составила 10 822 млн $. На снижение выручки не в последнюю очередь повлияло снижение цен на металлопродукцию👉

( Читать дальше )

Чистая прибыль выросла на 5,2% и составила 2 428 млн $ по сравнению с 2 307 млн $ в 2022 году. Выручка группы за отчетный период уменьшилась на 13,3% по сравнению с 2022 годом и составила 10 822 млн $. На снижение выручки не в последнюю очередь повлияло снижение цен на металлопродукцию👉

( Читать дальше )

Блог компании Mozgovik |Селигдар опубликовал отчетность, как поменялся потенциал акций?

- 15 апреля 2024, 16:27

- |

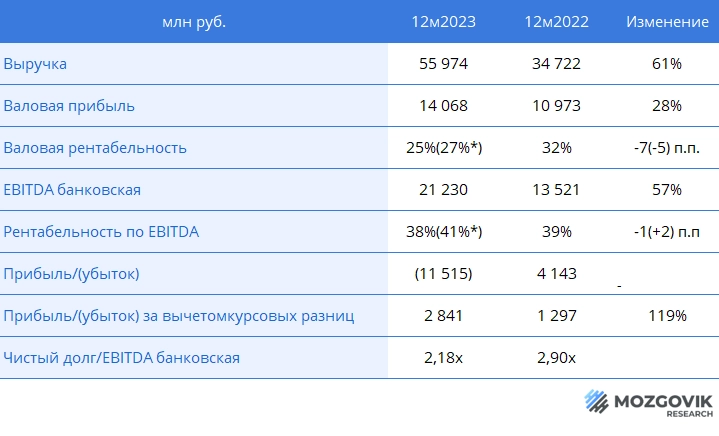

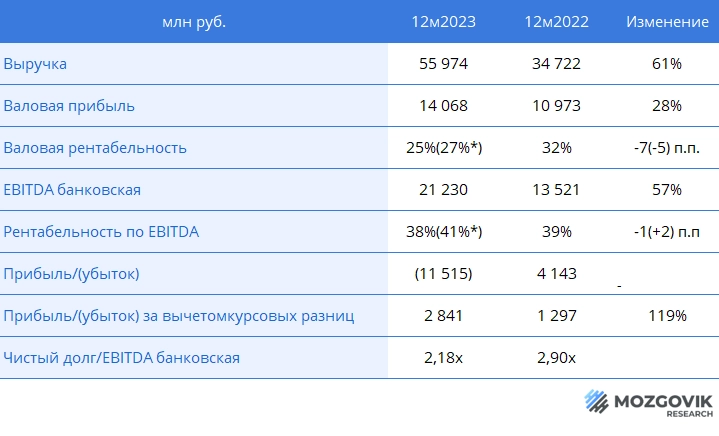

Селигдар опубликовал отчетность по итогам 2023 года. Давайте посмотрим насколько она соответствует нашим прогнозам и нужно ли пересматривать целевую цену по акциям.

Консолидированная выручка выросла на 61% год-к-году и составила 56,0 млрд рублей. EBITDA по итогам 12 месяцев 2023 года увеличился на 57% год-к-году и составила 18,5 млрд рублей. Реализация золота по итогам 12 месяцев выросла на 23% и составила 8881 кг.

Далее посмотрим на динамику финансовых показателей 👉

( Читать дальше )

Консолидированная выручка выросла на 61% год-к-году и составила 56,0 млрд рублей. EBITDA по итогам 12 месяцев 2023 года увеличился на 57% год-к-году и составила 18,5 млрд рублей. Реализация золота по итогам 12 месяцев выросла на 23% и составила 8881 кг.

Далее посмотрим на динамику финансовых показателей 👉

( Читать дальше )

Блог компании Mozgovik |Мечел потеряли более 9% после отчётности, чем вызван такой пессимизм?

- 22 февраля 2024, 20:36

- |

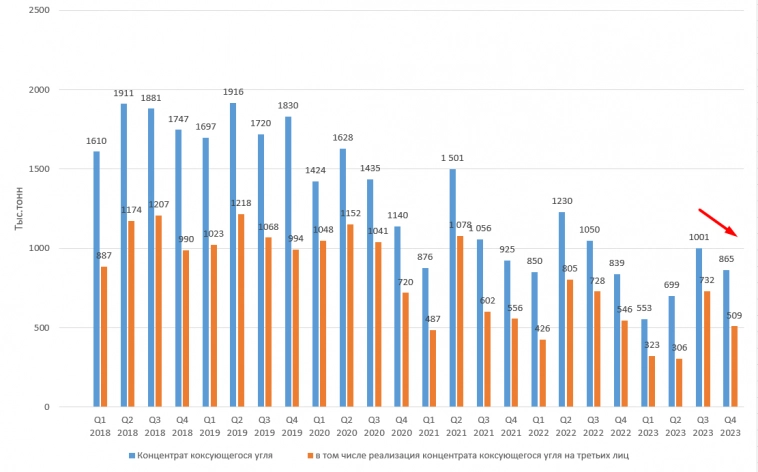

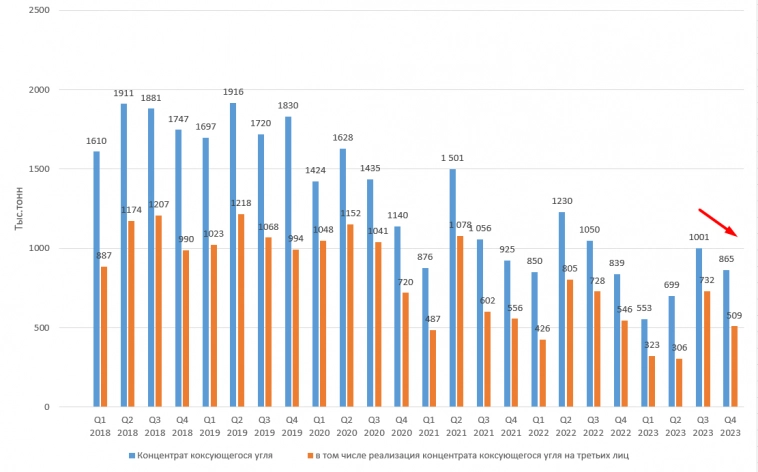

Мечел вчера опубликовал операционные и финансовые результаты за 2023 год.

С момента публикации отчетности обыкновенные акции Мечела потеряли более 9%, давайте попробуем разобраться в чём дело и посмотрим какой сейчас потенциал у акций.

Начнём с операционных результатов

Реализация концентрата коксующегося угля в 4 кв. 2024 г. снизилась по сравнению с 3 кв. 2023 года.

Это не вызывает удивления, так как исторически реализация в 4 кв. практически всегда была меньше чем в 3 кв.

Реализация Кокса в 4 кв. 2023 г. подросла по сравнению с 3 кв. 2023 года.

( Читать дальше )

С момента публикации отчетности обыкновенные акции Мечела потеряли более 9%, давайте попробуем разобраться в чём дело и посмотрим какой сейчас потенциал у акций.

Начнём с операционных результатов

Реализация концентрата коксующегося угля в 4 кв. 2024 г. снизилась по сравнению с 3 кв. 2023 года.

Это не вызывает удивления, так как исторически реализация в 4 кв. практически всегда была меньше чем в 3 кв.

Реализация Кокса в 4 кв. 2023 г. подросла по сравнению с 3 кв. 2023 года.

( Читать дальше )

Блог компании Mozgovik |ММК опубликовал отчётность по итогам 2023 года, насколько изменился потенциал акций?

- 06 февраля 2024, 19:29

- |

ММК опубликовал отчетность по итогам 2023 года, рекомендации дивидендов пока нет.

Давайте посмотрим на результаты и оценим насколько они могут повлиять на потенциал акций.

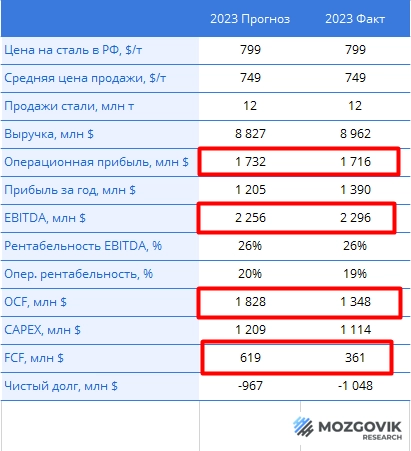

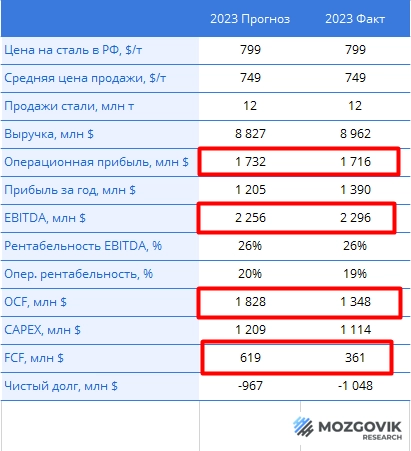

Перейдём сразу к главному, сравним прогноз с фактическими результатами.

У нас прогноз был в $ и нам нужно перевести фактическую отчетность в $. Компания любезно раскрыла в отчетности средний обменный курс для перевода в валюту представления 👉 85,18 руб.

(Свободный денежный поток) FCF оказался ниже прогнозного на 258 млн. $(-41%), и составил 361 млн.$.

Всему виной снижение денежных средств от операционной деятельности (OCF).

OCF снизился сильнее прогноза из-за изменений оборотного капитала.

Существенный вклад внесло увеличение торговой и прочей дебиторской задолженности(-275 млн.$), и увеличение запасов(-294 млн.$)

EBITDA и операционная прибыль совпали с прогнозом.

Компания не дала рекомендаций по дивидендам, но скорее всего СД рассмотрит этот вопрос в марте.

Если компания направит весь FCF за 2023 год на дивиденды, то итоговый дивиденд составит 2,75 руб. на акцию. Вполне вероятно, что компания доплатит какую-то сумму из FCF за 2022 год, но точный объем выплаты спрогнозировать проблематично.

( Читать дальше )

Давайте посмотрим на результаты и оценим насколько они могут повлиять на потенциал акций.

Перейдём сразу к главному, сравним прогноз с фактическими результатами.

У нас прогноз был в $ и нам нужно перевести фактическую отчетность в $. Компания любезно раскрыла в отчетности средний обменный курс для перевода в валюту представления 👉 85,18 руб.

(Свободный денежный поток) FCF оказался ниже прогнозного на 258 млн. $(-41%), и составил 361 млн.$.

Всему виной снижение денежных средств от операционной деятельности (OCF).

OCF снизился сильнее прогноза из-за изменений оборотного капитала.

Существенный вклад внесло увеличение торговой и прочей дебиторской задолженности(-275 млн.$), и увеличение запасов(-294 млн.$)

EBITDA и операционная прибыль совпали с прогнозом.

Компания не дала рекомендаций по дивидендам, но скорее всего СД рассмотрит этот вопрос в марте.

Если компания направит весь FCF за 2023 год на дивиденды, то итоговый дивиденд составит 2,75 руб. на акцию. Вполне вероятно, что компания доплатит какую-то сумму из FCF за 2022 год, но точный объем выплаты спрогнозировать проблематично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс