Блог им. proton |Говорить о перспективе провала нефти существенно ниже $30 пока совершенно преждевременно

- 12 марта 2020, 13:54

- |

Рассуждения с высоты птичьего полета, подготовленные для Центра энергетической экспертизы.

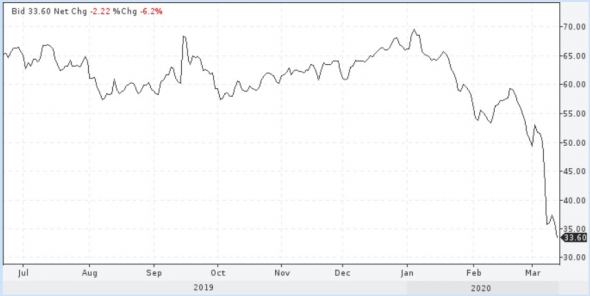

На нефтяном рынке коктейль накапливающегося избытка предложения в связи с продолжающимся несколько лет ростом добычи в ряде стран (а особенно в США) и стагнацией спроса (особенно в связи с разрастанием эпидемии коронавируса) требовал изрядной порции нейтрализатора. Таким нейтрализатором могли бы стать очередные сокращения добычи от ОПЕК+, которые активно обсуждались перед мартовской встречей стран соглашения. Однако из-за позиции России, не желавшей делать новые сокращения, ОПЕК+ вместо нейтрализатора добавила в этот коктейль взрывоопасный компонент разлада. После употребления рынком такого опасного коктейля последовала бурная реакция цен, потерявших в моменте до 30%.

Теперь по факту действие ограничения по добыче нефти странами ОПЕК+ в марте заканчивается и уже с апреля страны соглашения планируют выбросить на рынок дополнительные порции нефти. И нефтяной рынок в данном случае будет вести себя как чувствительная женщина, которая гораздо лучше запомнит неподаренные, чем подаренные розы.

( Читать дальше )

- комментировать

- 4.4К

- Комментарии ( 15 )

Блог им. proton |МЭА подновило видение нефтяных перспектив

- 14 ноября 2019, 08:17

- |

Базовый сценарий Международного энергетического агентства (МЭА) предполагает рост мирового спроса на нефть в мире к 2025 году на 6,8% относительно показателя 2018 года до уровней 103,5 МБ/д. (В прошлом году МЭА ожидало роста этого показателя до 102,4 МБ/д). К 2040 году МЭА ожидает роста спроса до 106,4 МБ/д при том, что в прошлогоднем прогнозе агентство ожидало роста спроса до 106,3 МБ/д. Как видим, МЭА стало более оптимистично смотреть на прогнозы роста. И это несмотря на то, что МЭА ждет снижения спроса на нефть в развитых странах. Рост спроса на нефть будет происходить в основном за счет роста развивающихся экономик.

Прогнозы спроса МЭА регулярно изменяются в основном за счет переоценок перспектив роста экономики. Важный фактор «подправления» прогнозов связан с перспективами развития возобновляемой энергетики и использования электромобилей. Пока подобного рода оценки фактического замедления мирового спроса на нефть кажутся правдоподобными. Хотя все же цена такого рода прогнозов не очень высока, поскольку жизнь богаче и разнообразнее и решительно вносит свои поправки даже в такие тяжеловесные тренды.

( Читать дальше )

Блог им. proton |Новые краски в нефтяных раскладах

- 17 сентября 2019, 08:23

- |

На рынке нефти бушуют страсти после атаки на заводы нефтеподготовки в Саудовской Аравии. Информация быстро изменяется, в том числе с оценками скорости восстановления объектов. Теперь главная линия напряжения это воинственный настрой США, которые на разных уровнях утверждают, что виноват в атаках Иран. Вот и президент США уже считает военные действия равнозначным ответом на атаку Saudi Aramco. По его словам «все выглядит так, как будто за атакой стоит Иран, хотя у США есть разная информация на этот счет». Так что игра с огнем продолжается и здесь еще будет много неожиданных поворотов. А цены нефти сохраняют и даже немного увеличивают возникшую премию нестабильности. Мы вместе с рынком будем продолжать отслеживать происходящие события.

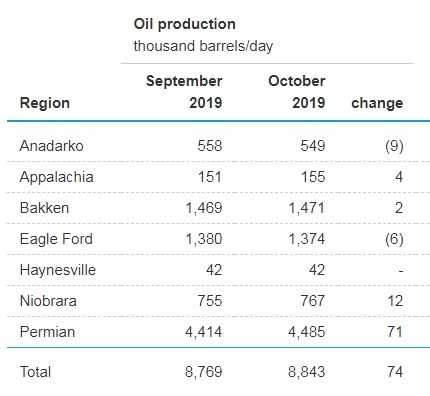

Немного отвлекаясь от «назлобы» дня несколько замечаний о другом важном параметре баланса спроса и предложения – динамике добычи нефти в США. В понедельник там вышел Drilling Productivity Report с обновленным видением EIA перспектив роста добычи в стране. Согласно их оперативным оценкам в октябре добыча на основных сланцевых полях в октябре вырастет еще на 74 тысячи баррелей в день. Как видим, ожидания по месячному росту добычи постепенно становятся все более скромными.

( Читать дальше )

Блог им. proton |ОПЕК+ считает преждевременным ставить вопрос о дополнительных сокращениях добычи нефти

- 13 сентября 2019, 14:47

- |

Перед заседанием Мониторингового комитета ОПЕК+ выдвигались идеи дополнительного сокращения добычи нефти странами Соглашения, особенно с учетом невыполнения некоторыми его участниками своих обязательств. Однако участники встречи пока все же не стали всерьез обсуждать усиление сокращения добычи, считая это преждевременным занятием. Это стало аргументом (вместе с недавней отставкой Болтона, который был известным радетелем по усилению давления на Иран) для краткосрочного снижения цен нефти.

Возможное дополнительное сокращение добычи в дальнейшем еще могло бы произойти за счет стран, которые недовыполняют свои обязательства. Однако скорей можно предположить, что добыча стран ОПЕК+ до декабрьской встречи сильно изменяться не будет. А вот дальнейшие действия ОПЕК+ уже будут зависеть от ценовой конъюнктуры и динамики баланса спроса и предложения. Если за это время ценовая конъюнктура сильно изменится в худшую сторону, то тогда вырастут трудности у всех нефтепроизводителей, включая Россию и Саудовскую Аравию с ее планами по IPO Saudi Aramco. А значит, вырастут шансы на дополнительный шаг ОПЕК+ по дальнейшему снижению добычи.

( Читать дальше )

Блог им. proton |«Трели» Центробанков поддерживают рынки, но затянувшийся позитив грозит смениться майскими распродажами.

- 15 апреля 2019, 13:29

- |

После ухода из области горячей неопределенности ситуации с Брексит рынки почувствовали себя более спокойно. Да и в торговом противостоянии США и Китая, похоже, ситуация развивается к взаимному примирению. Фокус внимания теперь естественно перемещается на растущие торговые напряжения между США и ЕС. Со временем эта тема может стать главной во влиянии на основные рынки. Но пока и там не дошло до острого противостояния. Локальные волнения на рынках будут происходить в ближайшие две-три недели по случаю выхода финансовых результатов деятельности крупнейших мировых компаний в первом квартале.

Но, а пока волатильность на рынках остается на низком уровне. На фондовом рынке США индексы подтянулись к абсолютным максимумам. Дружная смена риторик ведущих Центробанков в пользу расширения стимулирования становится для рынков уже привычной. В результате выход протокола предыдущего заседания ФРС не произвел на динамику цен сильного впечатления, так же как и произнесенные недавние голубиные высказывания представителей Комитета по открытым рынкам. Результаты заседания ЕЦБ тоже не внесли новых изменений в видение перспектив. ЕЦБ по прежнему напоминает о готовности принять необходимые меры и использовать все инструменты в случае ухудшения ситуации. Теперь остается дожидаться ухудшения этой ситуации перехода Центробанков от слов и обещаний к реальным действиям. Но пока у рынков чисто на внушениях регуляторов еще поддерживается оптимизм.

( Читать дальше )

Блог им. proton |Конференция в Хьюстоне и месячные обзоры помогут лучше понять перспективы нефти

- 11 марта 2019, 10:18

- |

На прошедшей неделе было много интересных событий. Но особняком стояло заседание Европейского центрального банка. ЕЦБ принял решение о запуске покупки по ставке рефинансирования двухлетних TLTROs на ежеквартальной основе, начиная с сентября 2019 года и заканчивая в марте 2021 года. Дополнительно были изменены прогнозы ЕЦБ по динамике ставки — теперь регулятор гарантирует сохранение ставок на текущих уровнях до конца 2019 года против конца августа ранее. Это не очень сильные послабления монетарной политики. Но все же они вызвали заметное снижение евро против доллара. Подрастанием отреагировали цены золота.

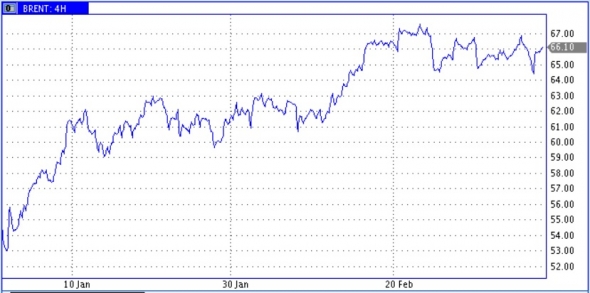

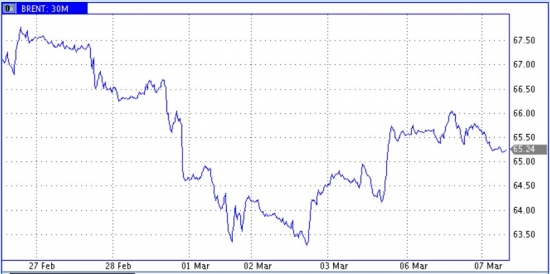

Наблюдалась не очень выраженная реакция и у цен нефти — на их динамику накладывалось еще множество других факторов. Так что выраженного тренда в нефти вновь не случилось — цены продолжали колебательную консолидацию вблизи 66 долларов за баррель по нефти марки Брент. Приходившие на прошлой неделе данные о существенном (+7,1 Мб) росте запасов в США и резком (сразу на 11 штук) снижении активности буровых работ отражались на динамике цен нефти, но не смогли вывести их из задумчивой консолидации. Вышедшие на прошлой неделе данные по запам в США создают интригу о возможном продолжении их роста, что более соответствовало бы сезонному поведению. Напомним, что подрастание запасов нефти в мире (и в США) является важным индикатором для будущих действий ОПЕК+, которые через месяц (17 апреля) планируют встречу для решения вопроса о продлении соглашения об ограничениях добычи нефти. Поэтому рынки вновь с интересом будут ожидать появления новых недельных данных из США по запасам и добыче нефти.

( Читать дальше )

Блог им. proton |Ожидания среднесрочного роста цены нефти пока не находят реализации

- 17 декабря 2018, 10:31

- |

Цена нефти марки Брент и на прошлой неделе продолжила колебания вблизи 60 долларов за баррель. Попытки роста пресекались новыми распродажами.

Прошедшая с заседаний ОПЕК и ОПЕК+ неделя показала, что рынок неоднозначно воспринимает полученные там решения. С одной стороны, сокращение добычи странами ОПЕК+ являются большим успехом договаривавшихся сторон. Они в условиях сильнейших противоречий смогли выработать единое компромиссное решение. Здесь можно вспомнить предыдущий успех договоренностей ОПЕК+, полученных два года назад. Тогда добычу договаривались сокращать на 1,8 Мб/д и, что самое главное, смогли эти договоренности не только выполнить, но и даже регулярно их перевыполняли. Результатом таких сокращений было снижение избыточных мировых запасов нефти, свидетельствующее о ликвидации профицита предложения, а также связанное с этим повышение нефтяных цен. Поэтому факт возникновения 7 декабря новых договоренностей был встречен рынком кратковременным ростом цены нефти.

( Читать дальше )

Блог им. proton |Цены нефти хотят проверить на прочность уровни пробитых максимумов

- 08 октября 2018, 12:15

- |

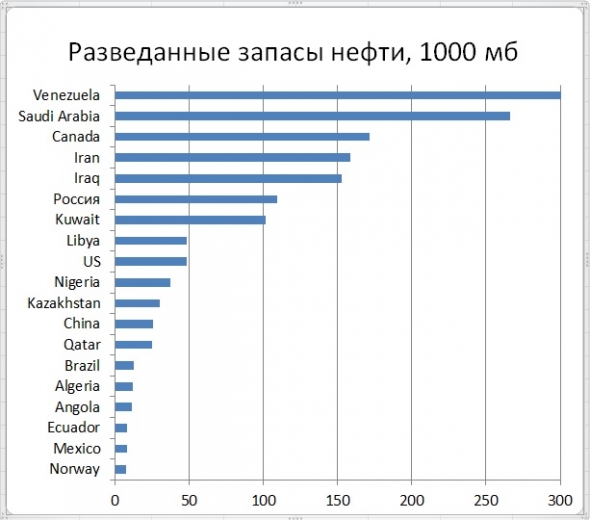

Скандалом прошедшей недели можно было назвать заявление наследного принца Саудовской Аравии Салмана Аль Сауда в интервью агентству Блумбергс. С некоторыми его утверждениями можно согласиться. Например, вполне можно допустить, сценарий [принца], в котором до 2030 года спрос на нефть будет продолжать расти примерно на 1-1,5% ежегодно. «Поэтому мы не считаем, что в этой области существует какой-либо риск для Саудовской Аравии. Сегодня никто не говорит о самолетах, которые летают на электричестве, или о кораблях, которые передвигаются в море с помощью электричества. Добавим к этому спрос со стороны нефтехимии сейчас и через 10, 20, 30 лет». Отсюда можно сделать вывод, что как минимум спрос на нефть не может исчезнуть при любых сценариях развития, в том числе даже при полной победе электромобилей. Но даже для сценария повальной «электромобилизации» выглядит слишком одиозным его выказывание, касающееся России. По его мнению, в 30-е годы ряд нефтедобывающих стран, в том числе Россия, почти полностью, если не совершенно, прекратят добычу нефти и уйдут с рынка. А вот Саудовская Аравия будет поставлять больше нефти в будущем, несмотря на растущее количество электромобилей. Основой для оптимизма принца является то, что себестоимость добычи нефти в СА является самой низкой среди крупнейших добывающих стран. С мнением СА как минимум приходится считаться поскольку она не только входит в текущую тройку лидеров по добыче нефти (Россия, США, СА), но также обладает крупнейшими легко извлекаемыми запасами.

( Читать дальше )

Блог им. proton |Наступающий октябрь будет для рынка нефти весьма важным и волнующим

- 01 октября 2018, 11:52

- |

Для мировых рынков на прошедшей неделе наиболее важным было заседание ФРС, в результате которого регулятор в очередной раз поднял ставку на 0,25%, проигнорировав «твиттерную» критику Трампа. При этом ФРС, «оправдалось» за повышение ставки оптимистичным прогнозом по экономике, но отстояло свою независимость. Решения ФРС и далее будут влиять на самочувствие доллара, а через него и на динамику нефтяных цен. Но и без того прошедшая неделя для рынка нефти была весьма насыщенной.

Правда, стандартные недельные данные не отличались особенной экзотикой и информативностью. В пятницу стало известно, что число буровых в США на нефтяных месторождениях сократилось еще на 3 до 863 шт. Это уже вторая неделя подряд умеренного сокращения буровой активности в США. В Канаде процесс идет гораздо долее выражено. Там за 2 недели число работающих буровых сократилось сразу на 22 штуки или на 15%. Но это сокращение для Канады скорей сезонное, где к средине осени обычно наблюдается некоторое ослабление буровой активности. А вот в США кривая числа буровых уже 4 месяца показывает завидную стабильность вблизи 860 работающих буровых установок на нефтяных месторождениях.

( Читать дальше )

Блог им. proton |Сланцевики США и ОПЕК посовещались без прорывов

- 07 марта 2018, 09:56

- |

Изменения нефтяных цен по итогам вторника очень невыразительны, хотя важных для рынка событий было более чем достаточно. На торгах в понедельник цены на нефть хорошо выросли в ожидании встречи ОПЕК+ с нефтедобытчиками США.

Дополнительно росту также способствовала новая слабость доллара, которая подбадривала к росту все номинированные в долларах активы. Но встреча ОПЕК с производителями сланцевой нефти в США завершилась без сенсаций и цены нефти начали тяготеть к снижению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс