Блог им. mihaylets |Какой прирост вы ждете в следующем году по S&P500?

- 03 декабря 2021, 15:30

- |

Какой прирост вы ждете в следующем году по S&P500?

Каким будет следующий год? Исторические сценарии

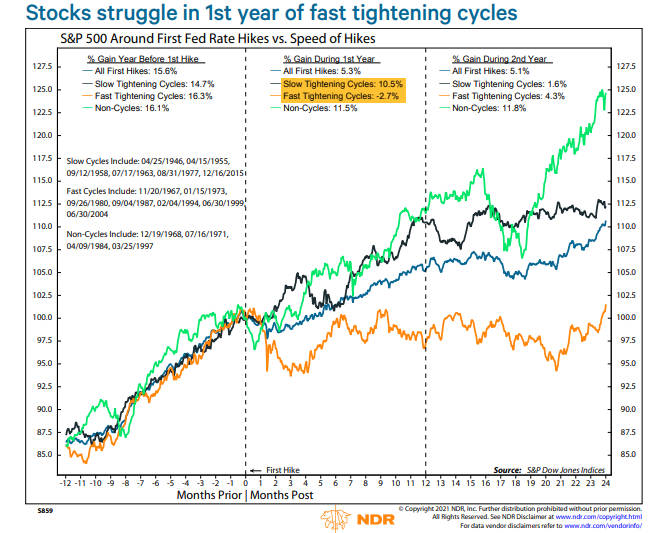

Следующий год будет крайне важным для рынков, ведь в следующем году фед должен впервые за несколько лет поднять ключевую процентную ставку. И на графике ниже есть два ключевых сценария:

• Быстрое повышение

• Медленное повышение

В первый год быстрого повышения рынки в среднем давали -2.7%, в случае медленного 10.5%. Но вот на следующий год, в случае медленного повышения ставок, это означало слабую экономику, и рынки росли всего на 1.6%. А в случае быстрого повышения, что означает более устойчивый рост и более высокую инфляцию, уже давали 4.3%.

А вот самыми лучшими годами (крайняя левая колонка) всегда были года до повышения ставки, ведь эти года всегда имели комбинацию растущей экономики и дешевых денег.

Подписывайтесь на мой телеграм канал, чтобы не пропускать свежие публикации.

- комментировать

- 218

- Комментарии ( 1 )

Блог им. mihaylets |ОБВАЛ на бирже набирает обороты! Разворот всего UP тренда или коррекция?

- 02 декабря 2021, 10:04

- |

Блог им. mihaylets |“Выкупайте коррекцию!” - Goldman Sachs и JPMorgan. Обвал доллара уже скоро! Инвестиции 2022

- 12 октября 2021, 09:32

- |

Блог им. mihaylets |Morgan Stanley ожидает коррекцию в 20%

- 28 сентября 2021, 14:11

- |

Стратеги этого банка видят большие риски для рынка в ближайшее время. Связано это, конечно, с проблемами ликвидности. Фед ожидаемо должен начать сокращать программу выкупа, кредитный кризис в Китае, все это снижает уровень ликвидности в системе.

Причем ожидания коррекции никак не связаны с растущей экономикой, которая восстанавливается после кризиса. Ведь экономика, как мы с вами уже увидели, не равно рынки. Великолепная динамика рынков за последний год явно опередила ситуация в экономике. Теперь же, по мнению аналитиков из Morgan Stenley, рост экономики не поможет рынкам удержаться на текущих отметках.

Плюс они отмечают начало такого процесса как mean revertion, т.е. возврат рынка к средним историческим значениям по стоимости. Наверняка вы много раз видели графики P/E или Shiller P/E, которые находятся вблизи верхней границы исторического диапазона (хотя справедливости тут не все так однозначно, об этом расскажу в одном из ближайших видео).

Также по технике можно увидеть зарождение коррекции, слом поддержки и защита сопротивления. И в целом наличие такой коррекции было бы хорошо, выпуск пара с перегретого рынка — благо для долгосрочного роста. Но в таком состоянии рынок находится уже не один месяц, а коррекции все нет и нет. Но значит ли это, что надо игнорировать риски и покупать дорогие активы? Я думаю — нет.

Авторский Telegram канал.

Блог им. mihaylets |О чем говорит технический паттерн Крест смерти?

- 07 сентября 2021, 10:35

- |

Ниже вы найдете перевод и компиляция англоязычных статей на тему работы со средними. Если понравится текст и вы хотите получать больше подобных переводов, внизу вы найдете Телеграм канал, где подобный материал (переводы полезных статей) выходит регулярно.

Крест смерти – это ситуация пересечения графических линий, предупреждающая о возможном переходе от бычьего рынка к медвежьему. Этот технический индикатор появляется, когда краткосрочная скользящая средняя (например, 50-дневная) пересекается сверху вниз с долгосрочной скользящей средней (например, 200-дневной).

На приведенной ниже диаграмме показан смертельный крест, произошедший в индексе NASDAQ 100 во время краха доткомов в 2000 году.

Индикатор получил свое название из-за характерной возможности предупредить о медвежьем рынке. Трейдеры, которые верят в надежность паттерна, говорят, что безопасность “мертва”, как только происходит это такое пересечение.

( Читать дальше )

Блог им. mihaylets |Навыки VS Случайность

- 04 августа 2021, 07:50

- |

За последний год мне удалось пообщаться с целой плеядой новых “Баффетов”, которые получив экстраординарную доходность на рынке, решили, что все это благодаря их уникальности. Я, конечно же, никого не переубеждаю, все так и есть, именно вы тот самый “избранный”, который прочитав полторы книги по инвестициям теперь будет показывать супер выдающиеся результаты до конца своих дней.

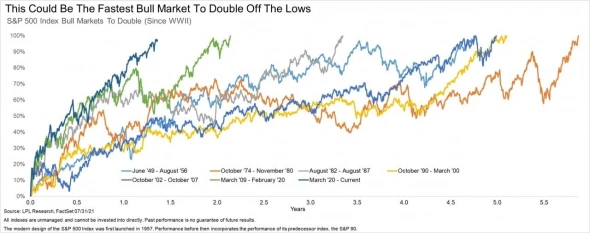

Но вот есть один факт, который, как мне кажется, заслуживает внимания (кроме, разумеется, графика вашего портфеля за последний год, который ловко и умело перебил индекс), это график скорости удвоения капитализации S&P500. И последний год поставил рекорд по этому показателю. Никогда в истории мы еще не видели столь быстрого удвоения капитализации индекса.

Безусловно, эти два факта (динамика вашего портфеля и рекордный рост рынка) имеют нулевую корреляцию, а все ваши результаты только лишь за счет “знаний и умений”.

Подписывайтесь на мой Телеграм канал, чтобы не пропускать свежие публикации.

Блог им. mihaylets |Рыночный цикл в течение года - чего ждать в ближайшие месяцы?

- 03 июля 2021, 15:27

- |

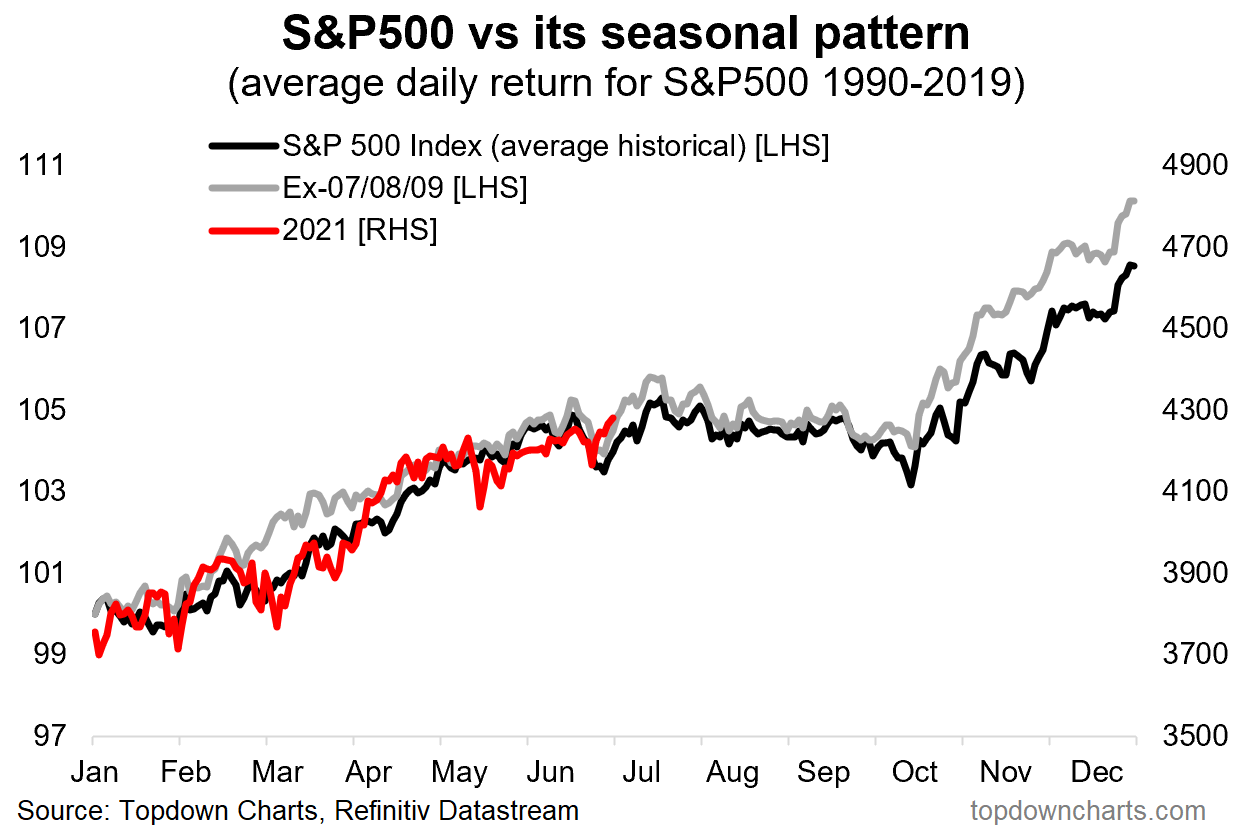

Как и любая пора года, как правило, характеризуется своей погодой, так же и различные периоды в течение года характеризуются своими трендами на рынке. Связано, это, безусловно, с повторяющимися событиями — экономической активностью, отпусками, праздниками, налоговыми отсечками, ожидаемыми бонусами у управляющих и т.д.

Что же нам говорит рыночный цикл? Ниже на графике мы видим начало коррекции со второй половины лета, которая, как правило, длится до октября месяца. В октябре же мы видим начало очередного импульса вверх, который ассоциируется с началом предновогоднего ралли.

Хотя, в отличие от товарных рынков, где циклы спроса и предложения имеют физическое обоснование, и, соответственно, более точны, на фондовом рынке маркет тайминг не так прост. Понять, когда начнется коррекция — очень и очень сложно. Как же тогда использовать эту информацию? Ответ прост — иметь в портфеле кэш, чтобы воспользоваться потенциальной коррекций. А когда она настанет, это уже не так важно.

Понравился текст? Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

Торговые сигналы! |Фондовый рынок США. SP500 пробил 4000. Прогноз рынка. Неочевидные инвестиционные решения

- 02 апреля 2021, 08:19

- |

Блог им. mihaylets |Коррекция на рынке продлится год. Спекулянты бегут из акций. Что делать и как долго это продлится?

- 25 марта 2021, 16:15

- |

Блог им. mihaylets |В рынке закончились покупатели

- 25 февраля 2021, 19:04

- |

То, что мы сейчас наблюдаем по индексам с технической точки зрения, можно охарактеризовать как окончание дисбаланса в сторону спроса, который мы наблюдали длительное время. Выкуп последних коррекций приводил к импульсам вверх, размер которых постоянно снижался. И последняя коррекция даже не смогла обновить максимум, что говорит о том, что дисбаланс в сторону покупателей иссяк.

В целом эта картина совпадает с моим фундаментальным видением, о котором я твержу с конца прошлого года – сейчас в рынке больше риска потерять деньги, нежели чем риска упустить возможности. Насколько это мнение справедливо, скоро увидим. Но с начала года рынки почти в нуле.

Больше аналитики по рынкам читайте в моем Telegram канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс