Блог им. max_shym |Что общего у инвестирования и прыжка в воду?

- 14 июня 2016, 14:18

- |

Это зависит от температуры воздуха и воды, а еще от нашего настроения. Теоретически, инвесторы должны вести себя так же. Подразумевается, что это занятие рациональное, направленное на максимизацию прибыли.

То есть все, что нужно, может дать статистический анализ. Конечно, в прошлом можно найти много интересного, но инвестор встает перед теми же трудностями, что и пловец перед заходом в бассейн.

Сет Мастерс, инвестиционный директор в Bernstein Global Wealth Management, говорит: «Все мы не всегда рациональны. Инвестирование не ограничивается цифрами и фактами. Люди хотят оставаться в зоне комфорта».

Если у вас есть деньги для инвестиций, значит, прежде вам уже приходилось принимать важные решения. Предположим, вы решили вложить средства в акции на фондовом рынке. Как поступить? Купить активов на все сбережения сразу или постепенно инвестировать их в различные долгосрочные инструменты? Этот вопрос всесторонне изучен учеными и инвесторами-практиками. Статистический анализ результатов прошлых инвестиций — что, конечно, не является гарантией будущей доходности — дает нам простой ответ.

( Читать дальше )

- комментировать

- 35

- Комментарии ( 0 )

Торговые сигналы! |Торговые рекомендации по акциям американских компаний, торгующихся на Санкт-Петербургской бирже, на период с 5 по 8 апреля.

- 05 апреля 2016, 14:32

- |

Предлагаем оставить открытой длинную позицию от $100:Цель №1: $120;Стоп-приказ: $108.

AT&T INC (T) www.tradingview.com/chart/T/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Предлагаем оставить открытой длинную позицию от $37,2:Цель №1: $40;Стоп-приказ: $38,3.

Bank of America (BAC) www.tradingview.com/chart/BAC/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Предлагаем:1. Открывать длинную позицию при пробитии и закреплении выше уровня $14;Цель №1: $15;Стоп-приказ: $13,5. 2. Открывать короткую позицию при пробитии и закреплении ниже уровня $13:Цель №1: $12;Стоп-приказ: $13,5.

( Читать дальше )

Торговые сигналы! |Торговые рекомендации по акциям американских компаний, торгующихся на Санкт-Петербургской бирже, на период с 29 марта по 1 апреля.

- 29 марта 2016, 15:21

- |

Предлагаем оставить открытой длинную позицию от $100:Цель №1: $120;Стоп-приказ: $104,5.

AT&T INC (T) www.tradingview.com/chart/T/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Предлагаем оставить открытой длинную позицию от $37,2:Цель №1: $40;Стоп-приказ: $38,3.

Bank of America (BAC) www.tradingview.com/chart/BAC/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Произошел выход из длинной позиции (от $13) по стоп-приказу на $13,5, прибыль – 3,8%. Предлагаем:1. Открывать длинную позицию при пробитии и закреплении выше уровня $14:Цель №1: $15;Стоп-приказ: $13,5. 2. Открывать короткую позицию при пробитии и закреплении ниже уровня $13:Цель №1: $12;Стоп-приказ: $13,5.

Cisco Systems (CSCO) www.tradingview.com/chart/CSCO/?utm_source=fomag.ru&utm_medium=fomag.ru/ru/news/stocks.aspx

Произошел выход из длинной позиции (от $27) по стоп-приказу на $27,8, прибыль – 3%.

( Читать дальше )

Блог им. max_shym |Король умер, да здравствует король!

- 15 марта 2016, 22:11

- |

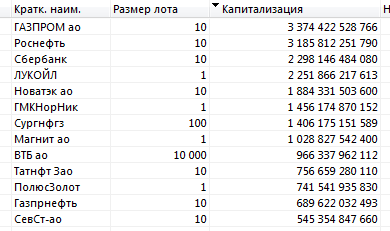

Московская биржа, капитализация компаний на 15 марта 2016 года

Агрессивная скупка компаний-конкурентов со стороны Роснефти (ЮКОС, ТНК-BP), будущая приватизация компании — все это привело к тому, что ее капитализация на сегодняшних торгах составляет сумму в 3 185 812 251 790 рублей. Капитализация Газпрома — 3 374 422 528 766 рублей. Разница 5,9%. Учитывая текущую растущую динамику котировок Роснефти и стагнацию Газпрома длительное время «врачи» от фондового рынка констатируют, что Роснефть уже скоро станет новым «королем фондового рынка» вместо мирно ушедшего в мир иной Газпрома.

В качестве некролога выступление Алексей Миллера в 2008 году:

( Читать дальше )

Новости рынков |Башнефть продала Vitol нефть на многолетних минимумах.

- 15 марта 2016, 22:01

- |

«Ведомости» сообщают о том, что в январе был заключен 5-летний контракт «Башнефти» и Vitol S.A. на поставку нефти и нефтепродуктов.

«Башнефть» получила предоплату в размере $500 млн (39,2 млрд руб.), суммарный максимальный объем поставки составляет порядка 3,78 млн т нефтепродуктов и/или 5,04 млн т нефти, начиная с даты подписания договора до марта 2021 г. Взамен Vitol получит поток нефти по низкой цене, так как в январе Брент торговался на многолетних минимумах — ниже 30 долларов США (Брент выступает бенчмарком для сорта нефти Urals, которую поставляет Башнефть).

Ранее CEO Vitol заявлял, что он ожидает в этом году возврат цен на нефть в диапазоне между 40 и 60 долларами США за баррель. 35 млн. баррелей нефти, которые Vitol получит в течение 5 лет от «Башнефти», вероятно, имеют фиксированную цену. Поэтому потери «Башнефти» при средневзвешенной цене нефти 50 долларов США за баррель могут составить около 700 млн. долл. США. Однако сама «Башнефть» так не считает. Вице-президент компании по экономике Алексей Лисовенко отметил, что коммерческие условия этой предоплаты не отличаются от первой предоплаты: «Нас устраивает равномерность его погашения, ставка, круг партнеров, и мы понимаем, что консенсус-прогноз роста котировок нефти и, соответственно, снижения курса доллара будут изменяться в нашу пользу в рамках этого инструмента на 5-летнем промежутке».

( Читать дальше )

Блог им. max_shym |Чем объясняется феноменальный рост акций Chesapeake Energy американской энергетической компании в среду.

- 03 марта 2016, 15:29

- |

Капитализация одного из крупнейших в США производителей природного газа Chesapeake Energy (CHK) за торговую сессию 2 марта подскочила более чем на 20%. На фоне долгосрочного нисходящего тренда этот отскок больше похож на закрытие спекулятивных коротких позиций, нежели на появление реального спроса со стороны инвесторов. Акции компании выросли на фоне сообщений о гибели в автомобильной аварии одного из ее основателей и бывших генеральных директоров Обри Макклендона, который на полном ходу врезался в стену. Следствие не исключает самоубийство управленца, которому накануне были предъявлены обвинения в трастовом сговоре с другим игроком на рынке газа Оклахомы в 2007-2012 годах, сообщает Reuters.

Макклендон возглавлял свое детище с момента образования в 1993 году и видел его в зените могущества, когда котировки акций достигали $70 (2008 год), а капитализация поднималась выше $35 млрд. Сейчас Chesapeake Energy оценивается почти в 20 раз дешевле из-за проблем с бизнесом. В начале февраля стало известно, что энергетический гигант нанял юристов из Kirkland & Ellis якобы для проведения консультации по возможному банкротству и реструктуризации долгов. Впрочем, эта информация была официально опровергнута. Однако аналитики и инвесторы опасаются, что эмитент находится на волоске от гибели: ей может не хватить наличных средств, чтобы погасить ближайший платеж по кредитам (15 марта). В то же время волатильность бумаги находится на столь высоком уровне, что любая позитивная новость способна запустить акции Chesapeake Energy в космос — благоприятная почва для внутридневных спекулятивных действий.

Купить акции этой компании можно на Санкт-Петербургской бирже.

Блог им. max_shym |Почему «Русолово» подорожало более чем на 1000% за две недели??!!

- 01 марта 2016, 19:27

- |

Стремительный взлет стоимости бумаг «Русолово» с 1 до 15,9 рубля и последующая коррекция до 8,95 рубля не остались незамеченными участниками рынка. Financial One попытался разобраться, почему капитализация компании за считанные дни выросла больше чем в 10 раз.С 2013 года котировки акций компании Русолово колебались в районе одного рубля за бумагу, однако с 4 по 20 февраля этого года их стоимость взлетела выше 15 рублей при фактически полном отсутствии объемов. В последний день февраля бумаги торговались около 8,3 рубля.

История роста капитализации компании в 10 раз за 7 дней – это что-то невообразимое, но на нашем рынке, как видим, и такое возможно. Самое интересное то, что увеличение капитализации компании с 4 до 40 млрд рублей произошло на объеме сделок всего в 10 млн рублей, – говорит главный аналитик ВТБ24 Станислав Клещев. По его словам, это яркий пример неэффективности российского рынка, которому необходимы более действенные меры по предотвращению манипулирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс