max shymskoi

Верю в Tesla и в Илона Маска.

- 19 октября 2018, 14:26

- |

Оживший кошмар: как Tesla убивает мировой автопром

В третьем квартале 2018 года Tesla по числу произведенных машин не только обогнала Porsсhe и Jaguar, но и догнала «Автоваз» (в IV квартале — обгонит). Поставленная цель — 83 500 машин за квартал — вроде бы немного, но в долларовом эквиваленте это сильно превышает сумму в 5 млрд. При этом еще во втором квартале 2018 года американская компания по количеству выпущенных автомобилей сильно уступала всем перечисленным конкурентам

Еще печальнее то, что на данный момент никто из ее соперников не смог предложить собственного убедительного аналога «теслы»: Jaguar I-PACE, не говоря уже о GM Bolt и прочих, ей все еще уступают, и в ближайшие годы сократить этот технологический разрыв вряд ли удастся

В 1953 году американский фантаст Клиффорд Саймак опубликовал роман «Кольцо вокруг Солнца». Сюжет его прост: некая группа лиц ставит себе целью разрушение мировой экономики с целью создания массовой безработицы, провоцирующей миграцию людей в другие миры. Поэтому они выводят на авторынок вечмобили — «вечные автомобили». Для них не ведется никакой рекламной кампании: «нет лучшей рекламы, чем слухи...» Думающие граждане немедленно сообразили: появление вечмобиля означало, что закроются все автомобильные заводы, большинство гаражей и ремонтных мастерских. Это нанесет серьезный удар по сталелитейной промышленности, и сотни тысяч людей лишатся работы.

С 2012 года компания Tesla начала производство машин, у которых оказался довольно большой ресурс. Комплект электродвигателей и трансмиссии Model 3 прошел 1,6 млн км, крутясь на испытательном стенде с переменной нагрузкой, имитирующей самые разные условия. Это эквивалентно 80 годам пробега для среднего автовладельца. И это больше, чем в принципе может пройти серийный двигатель внутреннего сгорания или его трансмиссия. Те же блоки моторов и трансмиссий стоят на электрофурах Tesla Semi, которые начнут выпускаться в 2019 году. Согласно статистике 2018 года, батарея «теслы» сохраняет 90% емкости после 300 000 км пробега (~15 лет для пользователя, не являющегося таксистом), после чего потеря емкости замедляется. По результатам стендовых тестов производителя, более 80% емкости сохранится и после 800 000 км пробега (~40 лет, если пользователь не таксист).

Стоит напомнить, что Tesla, так же как и ее предшественники из научной фантастики, не тратит ни доллара на рекламу, считая, что «нет лучшей рекламы, чем слухи». Разница с романом 1953 года только в том, что главный канал распространения таких слухов — соцсети и твиттер самого Илона Маска.

Tesla настолько близка к вечмобилю, насколько реальный автомобиль сегодня вообще может быть к нему близок. Большинство их водителей банально не проживут так долго, чтобы увидеть конец жизненного пути своего авто. Неплохой способ устроить массовую безработицу: с учетом того, что в электромобиле меньше деталей, для их выпуска понадобится намного меньше рабочих.

Сегодня не существует бензиновых машин с таким же сочетанием динамики и размера салона, как у Tesla Model 3. И сомнительно, что они вообще возможны: электромоторы компактнее, поэтому электромобиль имеет больше места, а короткий капот позволяет увеличить и длину салона. В теории ДВС-мобиль может иметь те же размеры, но тогда его придется делать длиннее и дороже, либо «ужимать» двигатель. Он может иметь лучшую динамику, но для этого ему надо иметь двигатель суперкара и цену суперкара. Все это означает, что Daimler, BMW, Audi и Lexus должны сильно пострадать от американского новичка.

Именно это и происходит: в 2017 году Model S обогнала Mercedes S-class, BMW 7-й серии и Аudi A8 в своей ценовой категории в Европе. Причем если у Model S европейские продажи за прошлый год выросли на 30%, то у BMW 7-й серии — упали на 13%. Tesla пожирает европейские марки заживо на их собственном рынке, а в Штатах процесс идет еще быстрее. В 2018 году Мodel S там опять показала рост продаж, в то время как продажи Cadillac XTS просели на 27%, Mercedes S-class — на 16%.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Пикирующий Deutsche Bank

- 07 июля 2016, 22:44

- |

Почему за судьбой немецкого фининститута стоит следить так же пристально, как следили за Lehman Brothers.

Крупнейшие глобальные инвестиционные банки всегда работают на грани фола – по-другому на этих высотах никак. Полный этаж юристов следит за соблюдением формальных требований закона, и еще этаж пиарщиков поддерживает солидный имидж в мировых медиа – это необходимость. Вместе они до последнего защищают ежедневный бизнес компании, поэтому серьезные проблемы у крупных корпораций всегда выглядят внезапными, хотя предпосылки могут копиться годами. Так было с громким падением Bear Stearns, с банкротством Lehman Brothers, со скандалами вокруг UBS.Deutsche Bank никогда не был лучше или хуже других. Как глобальный игрок он успел засветиться во всех громких историях последних лет. Ипотечный кризис 2008 года, греческий кризис, манипуляции на рынках деривативов, серебра и даже на рынке парниковых газов – банк регулярно упоминался в прессе, однако продолжал удерживать лидирующие места в глобальных рейтингах и генерировать миллиардные прибыли.Надзорные органы тщательно присматривали за DB, как и за всеми крупными участниками финансового рынка, но до поры до времени никак особо не выделяли его. Однако к весне 2015 года из хранилищ банка с грохотом начали выпадать скелеты прошлого. К чему они могут привести один из крупнейших мировых финансовых институтов?

Сумерки

Серьезный звонок прозвучал в середине апреля 2015 года. На бирже акции DB в то время торговались по €33 за штуку. Банк объявил о выплате беспрецедентного штрафа в €2,5 млрд американским и европейским регуляторам по обвинению в манипуляциях со ставкой LIBOR в 2005–2009 годах. Также он обязался уволить нескольких топ-менеджеров.«Сотрудники Deutsche Bank манипулировали базисными процентными ставками с целью извлечения финансовой выгоды», – говорилось в пресс-релизе NYDFS. Британскому регулятору будет заплачено $340 млн, Министерству юстиции США – $775 млн, американской Комиссии по срочной биржевой торговле – $800 млн, Нью-Йоркскому управлению по финансовым услугам – $600 млн.«Этот случай выделяется среди прочих нарушений тем, насколько серьезно и часто в Deutsche Bank допускались эти нарушения. В одном из подразделений Deutsche Bank была настоящая культура получения прибылей без должного уважения правил поведения на рынке. И это не было ограничено какими-то отдельными лицами: такая культура глубоко укоренилась в целом подразделении», – цитировали газеты представителя британского регулятора Джорджина Филиппу. Скандал с манипуляциями LIBOR затронули также и UBS, Citigroup, Bank of America, Barclays, Royal Bank of Scotland и JPMorgan Chase, однако, как отмечали регуляторы, именно Deutsche Bank активно препятствовал расследованию и отказывался сотрудничать со следствием. Более того, СМИ прямо пишут, что это дело – не единственное расследование, инициированное в отношении немецкого инвестбанка. Его деятельность также подверглась проверке на предмет нарушений в валютных, ипотечных сделках, а также возможного нарушения установленного США режима экономических санкций. Таким образом, DB был вынужден не только заплатить штраф по давним делам – вся его текущая деятельность попала под пристальное внимание регуляторов сразу нескольких стран.

( Читать дальше )

5 защитных акций этого года.

- 04 июля 2016, 13:15

- |

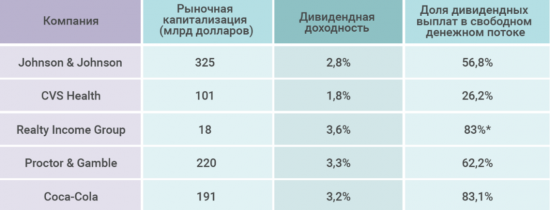

Вот пять наиболее перспективных защитных бумаг этого года. Их объединяют три основных особенности.

Крупные, стабильные компании, выплачивающие дивиденды

Как видно из таблицы, самая скромная капитализация у Realty Income Group — 18 млрд долларов. В принципе, это не так уж мало, но по сравнению с гигантами вроде Johnson & Johnson она выглядит карликом. Рыночная стоимость остальных превышает 100 млрд долларов. Судя по последней колонке, свободный денежный поток компаний с запасом покрывает их дивиденды. Более того, Coca-Cola, Proctor & Gamble и Johnson & Johnson входят в состав «дивидендных аристократов». Их выплаты ежегодно возрастают на протяжении последней четверти века (в защиту Realty Income Group следует отметить, что компания недостаточно долго является публичной, чтобы войти в номинацию, однако с 1994 года она увеличивала дивиденды 85 раз). Эти компании, вероятно, будут существовать еще очень долго. И попутно выплачивать весомые дивиденды.

( Читать дальше )

Что общего у инвестирования и прыжка в воду?

- 14 июня 2016, 14:18

- |

Это зависит от температуры воздуха и воды, а еще от нашего настроения. Теоретически, инвесторы должны вести себя так же. Подразумевается, что это занятие рациональное, направленное на максимизацию прибыли.

То есть все, что нужно, может дать статистический анализ. Конечно, в прошлом можно найти много интересного, но инвестор встает перед теми же трудностями, что и пловец перед заходом в бассейн.

Сет Мастерс, инвестиционный директор в Bernstein Global Wealth Management, говорит: «Все мы не всегда рациональны. Инвестирование не ограничивается цифрами и фактами. Люди хотят оставаться в зоне комфорта».

Если у вас есть деньги для инвестиций, значит, прежде вам уже приходилось принимать важные решения. Предположим, вы решили вложить средства в акции на фондовом рынке. Как поступить? Купить активов на все сбережения сразу или постепенно инвестировать их в различные долгосрочные инструменты? Этот вопрос всесторонне изучен учеными и инвесторами-практиками. Статистический анализ результатов прошлых инвестиций — что, конечно, не является гарантией будущей доходности — дает нам простой ответ.

( Читать дальше )

Все, что нужно знать перед началом торгов в России.

- 14 июня 2016, 09:51

- |

• Российская и бразильская экономики останутся в рецессии до конца 2016 года, указано в июньском докладе ОПЕК. Специалисты организации ожидают, что экономика РФ сократится на 1,1%, Бразилии – на 3,4%.

• Банк России предложил участникам рынка ценных бумаг протестировать методику выявления сомнительных сделок. По результатам такого тестирования, как предполагается, будут выработаны общие для всего рынка критерии. Таким образом, компании получат возможность сэкономить на разработке собственных методик в рамках систем внутреннего контроля.

• Стоимость нефти на мировых рынках снижается. На настроениях инвесторов сказываются опасения по поводу итогов референдума по членству Великобритании в составе ЕС. По состоянию на 9:05 мск стоимость августовских фьючерсов на североморскую смесь Brent снижалась на 0,79% — до $49,95 за баррель. Цена июльских фьючерсов на черное золото марки WTI опускалась на 0,94% — до $48,42 за бочку.

Между тем несколько сдерживает снижение котировок появившаяся информация о том, что ОПЕК в мае снизила добычу нефти на 100 тысяч баррелей в день – до 32,36 млн баррелей в день. При этом организация сохранила прогноз мирового спроса на нефть на уровне 94,18 млн баррелей в сутки.

( Читать дальше )

Отработка сигнала

- 01 июня 2016, 16:42

- |

Перевел в без убыток, цель 1 отработала.

Признаки финансовых пирамид.

- 16 мая 2016, 13:38

- |

В основные входят:

- Отсутствие у организации лицензии для осуществления деятельности на финансовом рынке или о включении компании в соответствующий реестр юридических лиц. Эту информацию можно проверить на сайте ЦБ РФ.

- Обещание гарантированной высокой доходности, что, в принципе, запрещено на финансовом рынке (за исключением банковского сегмента финансового рынка).

- Активная и агрессивная реклама деятельности организации.

- Отсутствие раскрытия информации о руководстве организации и движении денежных средств. Если Вы не можете посмотреть уставные документы компании, ее финансовую (бухгалтерскую) отчетность, задумайтесь, не финансовая пирамида ли перед Вами.

( Читать дальше )

Эксперты определили самый предсказуемый период на форексе.

- 16 мая 2016, 13:35

- |

Концентрация торговли вокруг этого окна связана с активным использованием инвестиционными банками алгоритма средневзвешенной цены по времени (TWAP). Как результат, около 4 вечера формируется импульс, часто сопровождающейся ярко выраженной реверсией (возвратом цен назад). Причем импульс в среднем составляет порядка 10 базисных пунктов валют, а реверсия — 6 базисных пунктов. Это связано с использованием одних и тех поставщиков технологий для алгоритмической торговли, а также особенностями банковской регуляции (около 4 вечера формируется фиксинг валют). То есть, по сути, все банки начали торговать один и тот же алгоритм исполнения ордеров (EMS) при покупке и продаже валюты. Впервые о данном феномене трейдеры Pragma начали говорить еще в прошлом году. Однако за последний год аномалия осталась устойчивой, что подтверждают и последние исследования. Причем импульс цены и ее реверсия в этом 5-минутном окне более сильно заметны в конце месяца и квартала. Эксперты из Record Currency Management Limited дополнили исследование Pragma и определили, в каких валютах, чаще всего, наблюдается этот сезонный внутридневной шип.

( Читать дальше )

теги блога max shymskoi

- 2000-ые

- Aplle

- Apple

- AT&T Inc

- BAC

- Brent

- CHK

- Cisco

- Cisco Systems

- deutsche bank

- Facabook

- Ford Motor

- forex

- General Electric

- GTL

- hft

- Intel

- Intel Corp

- LSE

- Microsoft Corp

- NYSE

- PayPal

- pfizer inc

- PYPL

- SGX

- Si

- SPBexchange

- Tesla

- TSLA

- Vitol

- WTI

- актив

- акци

- акции

- аналитик

- банк

- банки

- Башнеть

- бренд

- Брокер

- Газпром

- голубые фишки

- Дайджест

- долар-рубль

- доллар

- Драги

- ЕЦБ

- инвесорам

- инвестидеи

- инвестиции

- инвистиции

- индекc

- иностранные акции

- йелен

- клиринг фортс

- книги

- книги о трейдинге

- кризис

- литий

- мосбиржа

- мысли

- мысли в слух

- Нефть

- НКЦ

- опек+

- оффтоп

- Пирамида

- проценты

- пузырь

- рецензия на книгу

- рубль

- Русолово

- рынки

- Санкт-Петербургская биржа

- сигнал

- сигналы

- срочный рынок

- сша

- сырьё

- теракт

- торги

- торговля

- торговые сигналы

- трейдер

- трейдеры

- Уралкалий

- финансы

- фондовые рынки

- Фондовые рынки Америки

- фондовый рынок

- фонды

- Форек

- форекс

- ФРС

- фундаментальный анализ

- фунт

- хедж-фонд

- ЦБ

- юмор