Блог им. laukar |Почему одни классы активов лучше других и как это применимо внутри акций

- 05 декабря 2024, 14:57

- |

Почему одни классы активов лучше других и как это применимо внутри акций

За последние 200 лет стало очевидно: акции демонстрируют более высокую доходность, чем облигации и сырьевые товары, с премией в 3–5% годовых. Этот результат подкрепляется исторической статистикой, охватывающей экономические циклы, технологические революции и мировые кризисы. Причина этого феномена лежит в природе акций: они являются инструментом участия в росте бизнеса. Компании стремятся к прибыли, расширению и инновациям, что на долгом горизонте превращает их в двигатели экономического роста. Облигации и сырьевые товары, напротив, обеспечивают предсказуемость и стабильность, но ограничены по потенциалу доходности.

Однако внутри класса акций тоже есть различия, и здесь мы можем провести аналогию с различием между акциями и облигациями. Определенные подклассы акций обгоняют другие как по доходности, так и по логическим основаниям, которые подтверждаются исторической статистикой.

Почему одни акции опережают другие

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. laukar |Что делать если держишь хорошие акции с дивидендами, но они упали в цене и испытываешь огорчение.

- 22 октября 2024, 21:10

- |

Когда акции, которые платят дивиденды, падают в цене, и это вызывает огорчение, есть несколько стратегий, которые могут помочь справиться с ситуацией и уменьшить беспокойство:

Фокус на долгосрочную перспективу: Дивидендные акции часто выбирают за их способность генерировать стабильный доход, и падение их цены в краткосрочной перспективе не всегда связано с ухудшением фундаментальных показателей компании. Если компания продолжает выплачивать дивиденды и у нее стабильные показатели, цена акций может со временем восстановиться. Здесь важно помнить о вашей инвестиционной цели — если она долгосрочная, колебания рынка не должны вызывать чрезмерные эмоции.

Оценка дивидендной доходности: Если цена акций упала, дивидендная доходность (отношение дивидендов к цене акций) увеличивается. Если компания надежная, это может быть возможностью для покупки дополнительных акций по более низкой цене, тем самым увеличивая будущий доход от дивидендов.

Переоценка позиции: Проведите анализ текущей ситуации с компанией. Если снижение цены акций связано с временными факторами, можно просто переждать падение. Но если фундаментальные показатели компании ухудшаются, стоит рассмотреть возможность частичного или полного выхода из позиции.

( Читать дальше )

Блог им. laukar |Что надо делать чтобы зарабатывать на бирже стабильно по 50-100% годовых как я.

- 14 августа 2023, 17:52

- |

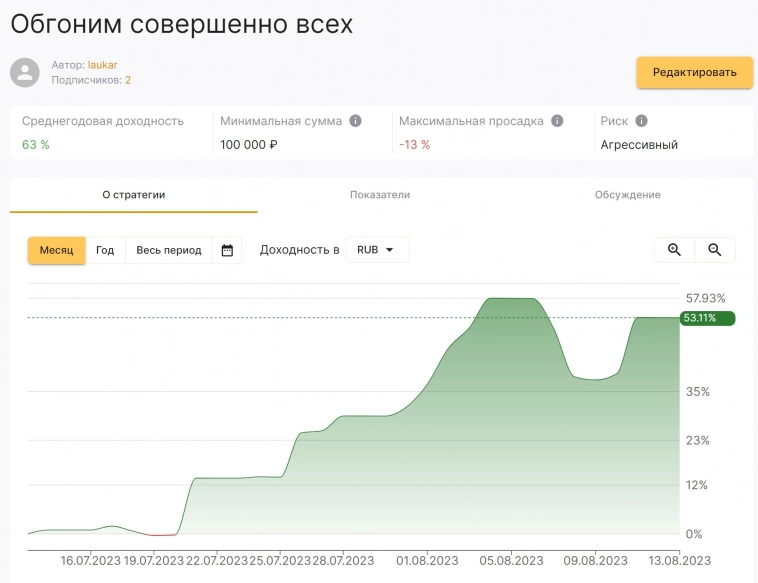

Для начала я представлюсь, почему меня стоит послушать — у меня опыт большой, меня многие тут знают. Но много и новичков, постоянно меняются. Я считаю, прежде чем что-то говорить, надо показать результаты. Чтобы понятно было стоит ли слушать человека:

Сегодня опять рост моего публичного депозита порадовал — плюс 10% если смотреть с утра. За месяц прошедший получается рост по депозиту +70% — всего за месяц. Кто подключился на автоследование за моим счетом всего месяц назад прибавили к счету 70%… А я знаю одного такого человека — это мой знакомый. Он счастлив...

Это счет для людей у кого мало денег — от 100 000 руб. к нему подключаются.

Основной мой счет, куда дорога открыта для автоследователей от 3 миллионов, идет помедленнее. Но тоже более 100% годовых делает:

( Читать дальше )

Блог им. laukar |Более 50% годовых в долларах выходит уже более 3-х лет публично!

- 11 июля 2023, 12:05

- |

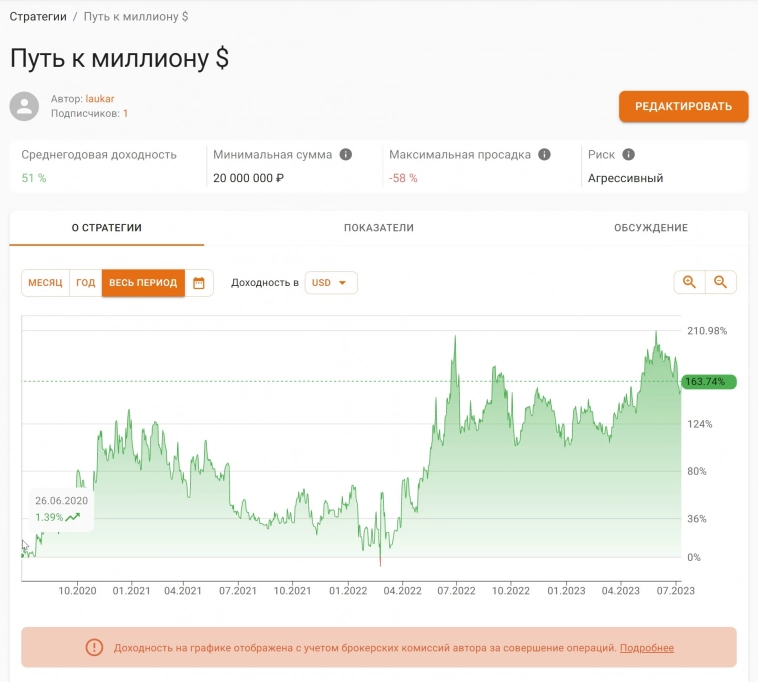

Поздравьте меня братва — уже более 3-х лет я зарабатываю более 50% годовых в долларах с учетом сложного процента!

25.06.2020 я запустил эту публичную стратегию автоследования по просьбе клиента и с тех пор прошло 3 года. Всего за 3 года вышло в долларах 163% доходность, что с учетом сложного процента 54% в год в среднем. Или 265% доходность в рублях всего… У клиента было 2 миллиона рублей, сейчас 10 млн рублей… Круто я считаю...

Стратегия «Путь к миллиону $» - https://www.comon.ru/strategies/18378/

Кто не умеет зарабатывать или сливает рынку получая доходность ниже индекса — лучше купите индекс через sbmx, а время потратьте на заработок, или подписывайтесь за теми кто умеет, но аккуратно, смотрите чтобы более 3-х лет стабильно зарабатывали так как я, например, и диверсифицируйтесь конечно.

Всем удачи, здоровья, любви и достатка! Да прибудет с вами всевышний!

Блог им. laukar |Итоги мая 2023 г. +22.5% за месяц!

- 05 июня 2023, 00:10

- |

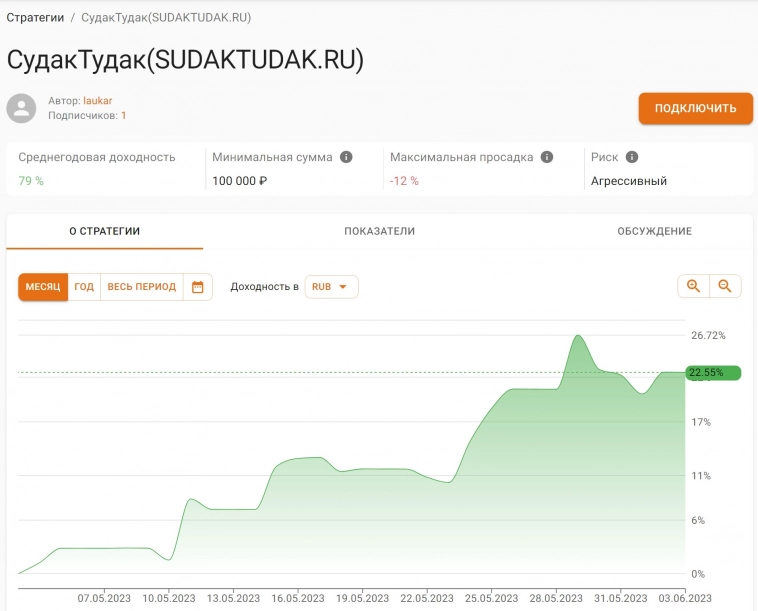

В общем, результаты мая 2023 года — я +22,5% к депозиту прибавил, в то время как МосБиржиндекс плакал на прибавку всего 3,14%. Моя тактика как обычно: Сбер на 33%, газпромнефть на 25%, а Татнефть с Роснефтью вместе жалко на 10%, только чтобы мне дивчата тянули на пивко. Ну и конечно же, за плечи рынок охраняет моя самоучащаяся нейросетка, которая то сама по тренду работает, то контр-трендовые движения загибает, то арбитражит больше в зависимости от позиций юриков и физиков. В общем, пока на данном этапе мои доходы составляют 92% за год!

( Читать дальше )

Блог им. laukar |Как я почти 100 процентов годовых зарабатываю.

- 04 мая 2023, 09:47

- |

Если Вы хотите обогатиться на фондовом рынке, то я могу поделиться своим опытом. Я получил соответствующее экономическое образование и опыт программирования, в том числе работы с нейросетями в компании Яндекс. И благодаря этому я осознал: на фондовой бирже с использованием нейросетей можно получать великолепные результаты.

Я не могу понять, почему многие до сих пор торгуют руками. Это просто глупо. Нейросети умнее и работают быстрее. В первый же год использования моей нейросети я заработал 100% годовых, а через три года — уже 200 процентов. У меня был застой, когда я решил поторговать руками и допустил просадку в 50%. Но я сделал выводы и вернулся к использованию своей нейросети.

Я не могу не упомянуть автоследователя, подключившегося ко мне почти с самого начала, который заработал свои 8 миллионов в течение трех лет начав с 2-х. Теперь он вытаскивает прибыль для своих нужд.

Если Вы хотите торговать на фондовом рынке, то не бойтесь использовать современные технологии и нейросети. Ведь они помогут Вам достичь ошеломляющих результатов.

( Читать дальше )

Блог им. laukar |ЧИСТАЯ ПРИБЫЛЬ ЛУКОЙЛА ПО РСБУ ЗА 2021 ГОД СОСТАВИЛА 635,708 МЛРД РУБ ПРОТИВ 197,559 МЛРД РУБ ГОДОМ РАНЕЕ

- 17 марта 2022, 14:05

- |

Блог им. laukar |В понедельник и вторник дно?

- 15 января 2022, 20:37

- |

Биржа повысила ГО на понедельник и вторник, причем аж на 30%… Ожидаются осадки на тонком рынке из падения акций процентов на 10 и маржинколы трудящихся. Брокеры готовятся продавать остатки акций по рынку.

Подставляйте свои тазики...

Это типичное поведение биржи и брокеров когда есть кого нахлобучить — повышать ГО и вести всех на маржинкол продавая по дешевке тем кому надо.

Не дайте себя нахлобучить. Покупайте на таких моментах в долгосрок.

Газпром с див дохой в 14%, а прогнозом роста див дохи до 20 в следующем году, так как прибыль растет и див политика подразумевает платить 50% от прибыли. P/E газпрома уже ниже 4, с форвардным 3. Значит покупаем акцию за 3 годовую чистую прибыль. Сбер за 5 годовую и с дивами больше 10%, Металлургов вообще на днище. за 3-х годовую прибыль и с дивами 20%. Даже если представить худший сценарий войны — что маловероятно они все выживут. Все компании были есть и будут.

Готовьте себе пенсию в такие моменты, но без фанатизма, конечно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс