Блог им. koblents |ГДЕ брать список маржинальных бумаг?

- 04 сентября 2018, 09:39

- |

После того, как я опубликовал обзор компаний ПИК и ЛСР, оказалось, что я не могу совершить непокрытую продажу по акциям данных компаний.

Непокрытая (или короткая) продажа — это когда вы фактически продаете то, чего у вас нет (и чтобы это стало возможным — ваш брокер вам это одалживает), в расчете, что это что-то упадет в цене и вы затем сможете откупить его дешевле (и вернуть брокеру), получив разницу в виде прибыли

Собственно столкнувшись с этой проблемой, я решил осветить ее немного подробнее в блоге и рассказать, как устроен данный процесс на фондовом рынке.

Не все акции можно купить с плечом и не все акции можно коротко продать

Объяснить такое поведение — очень легко, так как его природа проистекает из здравого смысла. Маржинальная торговля (короткая продажа относится сюда же) подразумевает, что вы получаете заемные средства (в том числе в виде акций).

Брокер вам даст эти средства под процент, но для него это не все. Брокеру важно понимать, что в случае чего он сможет вернуть свои деньги назад.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 2 )

Блог им. koblents |Сбербанк потерял триллион

- 02 сентября 2018, 12:20

- |

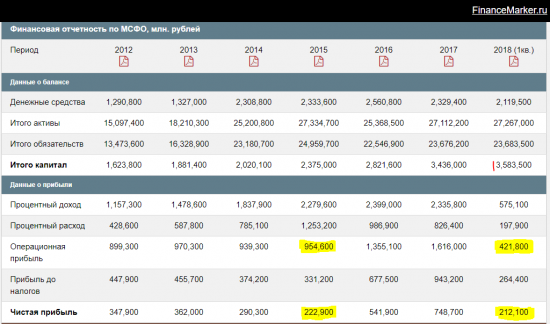

За последние несколько месяцев Сбербанк потерял более 1 триллиона рублей своей капитализации (-20%), при том что дела у компании идут вполне себе хорошо. Рост показателей остается на том же уровне, который и привел в прошлом к росту стоимости акций со 100 рублей до 280 рублей.

Тем не менее на акции сильно давит негативный новостной фон, связанный с введением санкций США, ну и также на наш взгляд психология рынка, выраженная в коррекции после стремительного роста.

Взглянем теперь на финансовые результаты с учетом данных за 1 квартал 2018 года по МСФО.

( Читать дальше )

Блог им. koblents |EV/EBITDA - Баффетт бы не одобрил

- 22 августа 2018, 10:03

- |

Добрый день!

Сегодня поговорим наконец про один из самых важных мультипликаторов - EV/EBITDA. Если вы еще не читали про EV - прочтите сейчас. Про EBITDA расскажу здесь.

Вообще, личный совет — чтобы легче запомнить что такое EV, что такое EBITDA и что означает сам EV/EBITDA — просто держите в уме мультиликатор P/E (уж его вы обязаны выучить).

EV/EBITDA — прямой аналог P/E, только более справедливый.

Вот именно так это лучше всего и запомнить и далее уже можно раскрыть эту тему.

P - это капитализация, то есть фактически стоимость компании и EV - тоже стоимость компании, но более справедливая

E — это прибыль компании и EBITDA - тоже прибыль компании, но более справедливая.

Что такое EBITDA

EBITDA = чистая прибыль (E) + налог на прибыль + амортизация + (все процентные или иные не связанные с бизнесом расходы — все процентные или не связанные с бизнесом доходы).

( Читать дальше )

Блог им. koblents |МРСК Волги - дивиденд 12%

- 02 июня 2018, 10:58

- |

Невозможно пройти мимо того, что происходит с компанией МРСК Волги. Начнем с того, что по мультипликаторам это безусловный лидер (ну или во всяком случае один из безусловных лидеров) в энергетике. Компания стоит очень дешево.

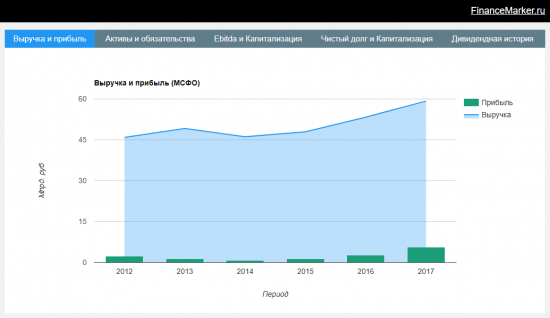

Но что ее выделает в наших глазах, так это динамика ее финансовых показателей. Мы следим за компанией с 2012 года и видим, что это практически эталонный пример развития бизнеса. Здесь приведем только 2 главных драйвера, которые нам наиболее важны.

1. Рост чистой прибыли.

дивиденд 12%" title="МРСК Волги - дивиденд 12%" />

дивиденд 12%" title="МРСК Волги - дивиденд 12%" />

с 2014 года чистая прибыль компании выросла с 800 млн. рублей до 5.6 млрд, то есть в 7 раз. Это в принципе хорошо, но для нас это такой важный драйвер, потому что компания приняла дивидендную политику, согласно которой на дивиденды должна направлять не менее 50% своей чистой прибыли. И это уже сказывается на нас — в июне инвесторы получат дивиденд почти 12% от стоимости акций.

( Читать дальше )

Блог им. koblents |Отслеживаем дивиденды

- 23 мая 2018, 10:37

- |

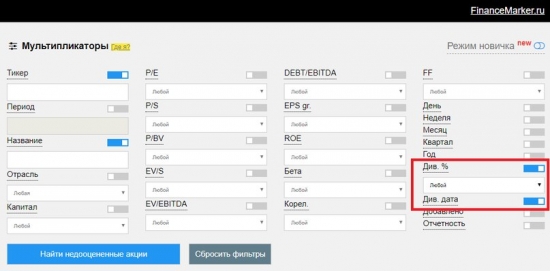

Впереди сезон дивидендных выплат — очень многие компании будут делиться прибылью и где-то можно получить очень хороший доход.

Здесь мы расскажем как очень удобно следить и не пропускать предстоящие дивидендные выплаты на financemarker.ru

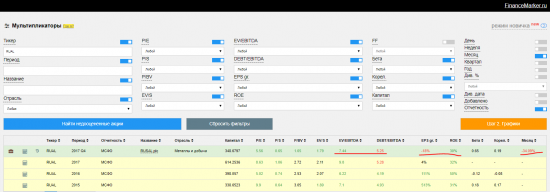

Открываем таблицу мультипликаторов

Первым делом как обычно переходите на нашу сводную таблицу мультипликаторов — это очень гибкий инструмент и вы можете настроить ее самым удобным образом.

- Задайте фильтры для отображения предстоящих дивидендов

Мы даже отключили здесь все остальные столбцы (оставили только Тикер и Название), чтобы вам ничего не мешало.

Но на практике удобно видеть в одной таблице и мультипликаторы (чтобы сразу понимать дорогая компания или нет) и предстоящие дивиденды, чтобы выбрать в итоге лучшие компании.

( Читать дальше )

Блог им. koblents |О том, как я покупал ETF на Московской бирже

- 14 мая 2018, 10:22

- |

Добрый день!

Сегодня не совсем обычные изменения в портфеле. Ранее я закрывал часть позиций, и где-то на 20% от капитала оказался в деньгах. И так как сумма оказалась не такая маленькая, я решил что сейчас наконец хороший момент, чтобы

1. Диверсифицировать свой портфель по разным рынкам

2. Попробовать купить ETF на Московской бирже.

Собственно этот я и сделал, купил в равных долях сразу 3 ETF фонда

— FXCN (индекс на акции Китая - http://fs.moex.com/files/6782)

— iFXIT (индекс на акции технологических компаний США - http://fs.moex.com/files/6780)

— RUSB (еврооблигации Российских компаний, $ - http://fs.moex.com/f/9544/iti-funds-etfrus-rusb.PDF)

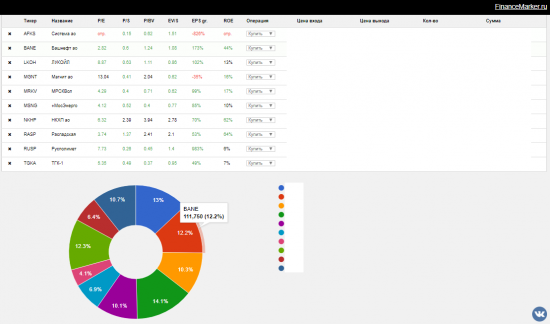

+ к этому мой портфель акций выглядит следующим образом (полный доступ по PRO статусу на financemarker.ru):

Теперь пару слов о том, как я выбирал ETF для покупки.

( Читать дальше )

Блог им. koblents |P/E - самый простой способ оценить инвестицию

- 06 мая 2018, 11:14

- |

Мультипликатор P/E

Отражает соотношение цены бизнеса к его годовой прибыли.

Плюсы:

— универсальность (можно использовать для оценки любого бизнеса без каких-либо ограничений)

— простота

Пример:

Друг предлагает вам вложиться в его бизнес и стать партнером. Просит вас отдать ему 2 миллиона рублей в обмен на 50% компании. За прошлый год при этом, прибыль его бизнеса составила 500 тысяч рублей. Друг нахваливает бизнес, да и вам он очень нравится. Выглядит очень привлекательно, но лучше посчитать:

P (стоимость всего бизнеса) = 2 миллиона * 2 (так как 2 миллиона это только 50%) = 4 миллиона

E (годовая прибыль) = 500 тысяч рублей.

P/E = 4 миллиона рублей / 500 тысяч рублей в год = 8.

Что это значит?

По сути 8 — это 8 лет, именно за этот срок вы отобьете все свои вложения в бизнес. Вот и все. А теперь уже легко догадаться, что

Чем больше P/E — тем это хуже, так как бизнес окупается дольше, а значит он и не такой привлекательный, как вам о нем рассказывает друг.

( Читать дальше )

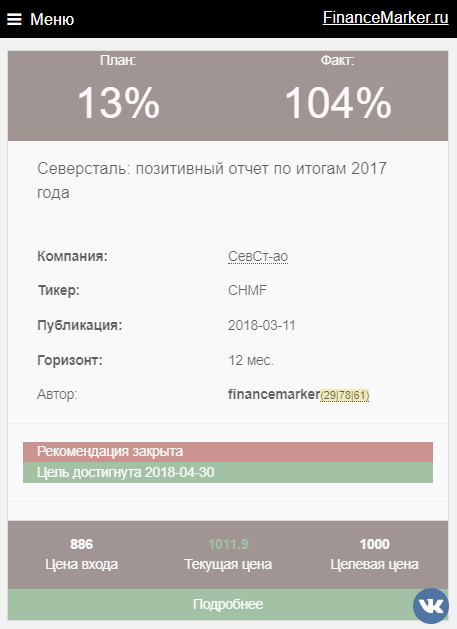

Блог им. koblents |Северсталь - цель достигнута. Что дальше?

- 02 мая 2018, 10:01

- |

Добрый день!

На днях была достигнута цель по нашей рекомендации «покупать акции Северстали». Цена пробила отметку 1000 рублей, и сделала это очень быстро, что дало в пересчете 104% годовой доходности.

Следите за нашим портфелем на financemarker.ru, а также инвестиционными обзорами (только по PRO подписке), чтобы узнать о наших дальнейших планах по этой бумаге.

Первоначальный обзор Северстали доступен по ссылке - http://investprogram.ru/index.php/137-nedootsenennye-kompanii-severstal. Многое там до сих пор актуально.

Спасибо.

Блог им. koblents |Падение в 2 раза: покупать ли РУСАЛ?

- 29 апреля 2018, 13:01

- |

Добрый день!

В сегодняшнем обзоре решил остановитсья на компании РУСАЛ. Она была в голосовании и больше всех привлекла своим графиком, который на фоне санкций сейчас стал выглядеть так:

C 45 рублей цена обвалилась до 23. На этом уровне акции торговались в последний раз в ноябре 2016 года. По графику компания выглядит очень привлекательно, но разумные инвесторы должны смотреть в первую очередь на мультипликаторы.

Мультипликаторы компании РУСАЛ

( Читать дальше )

Блог им. koblents |новый инструмент для частных инвесторов — события на графиках.

- 09 апреля 2018, 11:54

- |

Анонсируем новый инструмент для частных инвесторов — события на графиках.

ПРИМЕР:

Переходим на подробную страницу по компании — в данном случае Лукойл. Сразу на странице видим график акций Лукойла

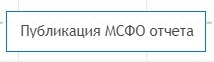

На графике появились 3 вида кружочков:

- Синий кружок — публикация финансового отчета

- Желтый кружок — объявление о выплате дивидендов

- Красный кружок — последний день, когда акции торговались с дивидендами.

На каждый кружок можно навести курсор мыши, чтобы увидеть подсказку:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс