SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. jk555 |Вы желаете научиться зарабатывать на опционах?

- 24 декабря 2013, 11:16

- |

Вы желаете научиться зарабатывать на опционах?

- комментировать

- ★1

- Комментарии ( 78 )

Блог им. jk555 |Мои итоги ЛЧИ 2013 и всего 2013 года.

- 16 декабря 2013, 13:34

- |

Всем привет!

Для меня уже закончился ЛЧИ 2013, да и 2013 финансовый год в целом, и вот решил подвести некоторые итоги своей торговли по одному из своих счетов, т.к. он практически больше года является почти публичным счетом.

После поста "8 лет вместе с биржей." комментарии были в целом позитивными, а некоторые испытали «радость коллекционера», реагируя на мое «К сожалению эквити за длительный период выложить не могу.»

Исправил немного данное недоразумение. Прочитать подробней можно на моем сайте (http://optionsincome.tk/) в статье «Итоги ЛЧИ 2012-2013.» Там есть графики эквити за 5 последних кварталов.

Год закончился с доходностью +40%. Считаю данный результат удовлетворительным.

Всем удачи в 2014 году.

Для меня уже закончился ЛЧИ 2013, да и 2013 финансовый год в целом, и вот решил подвести некоторые итоги своей торговли по одному из своих счетов, т.к. он практически больше года является почти публичным счетом.

После поста "8 лет вместе с биржей." комментарии были в целом позитивными, а некоторые испытали «радость коллекционера», реагируя на мое «К сожалению эквити за длительный период выложить не могу.»

Исправил немного данное недоразумение. Прочитать подробней можно на моем сайте (http://optionsincome.tk/) в статье «Итоги ЛЧИ 2012-2013.» Там есть графики эквити за 5 последних кварталов.

Год закончился с доходностью +40%. Считаю данный результат удовлетворительным.

Всем удачи в 2014 году.

Блог им. jk555 |Концепция использования двух дельт у опциона.

- 05 декабря 2013, 16:23

- |

Всем привет!

После публикации поста «Арбитраж на опционах и эффективное хеджирование» я понял, что я, по большей части, не понят обществом. И дабы исправить данную ситуацию попробую пояснить все более «красиво».

Любой опционщик знает, что самое важное в портфеле опционов – это его «греки», и правильное управление портфелем лежит через понимание этих самых «греков». Так же опционщики знают, что эти «греки» действительны только в текущий момент, и при движении пары «цена/волатильность» «греки» будут меняться.

Как работает опционщик и как он хеджирует дельту проданного опциона Put, например? Считает ее, и далее делает поправку на волатильность, или на «вегу», т.к. при движении цены волатильность меняется. И в этом вопросе он опирается на свой профессионализм.

А разве нельзя этот процесс автоматизировать?

( Читать дальше )

После публикации поста «Арбитраж на опционах и эффективное хеджирование» я понял, что я, по большей части, не понят обществом. И дабы исправить данную ситуацию попробую пояснить все более «красиво».

Любой опционщик знает, что самое важное в портфеле опционов – это его «греки», и правильное управление портфелем лежит через понимание этих самых «греков». Так же опционщики знают, что эти «греки» действительны только в текущий момент, и при движении пары «цена/волатильность» «греки» будут меняться.

Как работает опционщик и как он хеджирует дельту проданного опциона Put, например? Считает ее, и далее делает поправку на волатильность, или на «вегу», т.к. при движении цены волатильность меняется. И в этом вопросе он опирается на свой профессионализм.

А разве нельзя этот процесс автоматизировать?

( Читать дальше )

Блог им. jk555 |8 лет вместе с биржей.

- 04 декабря 2013, 16:35

- |

Прейдя на рынок в начале 2006 года в свои неполные 25 лет с надеждами на самореализацию и хорошие доходы, совсем не ожидал, что мой путь получится таким непростым. У меня была небольшая сумма от проданного бизнеса, вложенная в паи земельного фонда известной на тот момент компании «Социальная инициатива». Мне повезло, и я успел забрать свои средства из этого фонда до того как пирамида рухнула, руководство арестовали, а счета заморозили. Подходящей идеи нового бизнеса в реальном секторе у меня не было, желание инвестировать, но более активно, нежели вложения в фонды — было.

Разобравшись с тем как покупать и продавать акции, я предполагал, для начала, зарабатывать по 10% в месяц. Получалось гораздо меньше. Поторговав пару месяцев понял, что не все так просто и отправился на курсы в известную инвестиционную компанию. Пройдя двухнедельный курс обучения, точно знал, что нужно делать дальше. Торговать стал более активно, но зарабатывать перестал.

Далее, когда стало понятно, что торговать без «плана» трудно, пошел процесс разработки, тестирования и оптимизации торговой системы. Год я закончил с плюсом 20-25%.

( Читать дальше )

Разобравшись с тем как покупать и продавать акции, я предполагал, для начала, зарабатывать по 10% в месяц. Получалось гораздо меньше. Поторговав пару месяцев понял, что не все так просто и отправился на курсы в известную инвестиционную компанию. Пройдя двухнедельный курс обучения, точно знал, что нужно делать дальше. Торговать стал более активно, но зарабатывать перестал.

Далее, когда стало понятно, что торговать без «плана» трудно, пошел процесс разработки, тестирования и оптимизации торговой системы. Год я закончил с плюсом 20-25%.

( Читать дальше )

Блог им. jk555 |Арбитраж на опционах и эффективное хеджирование.

- 30 ноября 2013, 22:03

- |

Всем привет!

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

( Читать дальше )

Долго ничего не писал на Смарт-лабе, и не отвечал на письма и личные сообщения, т.к. переделывал у своего робота модуль выставления, перемещения и снятия заявок, и модуль хеджирования. По этой же причине позабросил счет на ЛЧИ, но там и без меня не сливается :). Надеюсь, в следующем квартале мой робот заработает мне, на одном из счетов, по новой стратегии гораздо больше тех 14% что есть в этом квартале.

Напомню предысторию для тех, кто читал мои предыдущие посты, а кто не читал, сможет лучше понять, о чем речь сегодня.

1.Описание программы и метода тестирования опционных стратегий в Excel http://smart-lab.ru/blog/114221.php (естественно не полная версия, но понять как происходит тестирование можно)

2.Продолжение темы тестирования http://smart-lab.ru/blog/114286.php

3.Построение арбитражной стратегии http://smart-lab.ru/blog/124999.php

4.Оптимизация арбитражной стратегии http://smart-lab.ru/blog/126805.php

( Читать дальше )

Блог им. jk555 |Цена опциона. Часть 2. Улыбки, дельты, IV и RV.

- 12 ноября 2013, 12:19

- |

Мысли навеяны обсуждениями в блогах:

http://smart-lab.ru/blog/150179.php про липкую дельту, сдвиг улыбки, и про то, что волатильности не существует.

http://smart-lab.ru/blog/150083.php упоминание Гнома про RV

http://smart-lab.ru/blog/149269.php мой последний блог «Цена опциона и Как правильно посчитать дельту?»

Мои рассуждения по теме.

Чтобы рассуждать про волатильность опциона, дельту, сдвиги улыбки нужно для начала дать этому всему определения. Сразу скажу, что книги по опционам на русском я читал по горизонтали, не вникал во все, что там написано, искал только интересующие меня вещи. Основную информацию я получал с сайтов университетов Европы и Америки, с сайтов забугровых квантов на нерусских языках. Я, конечно, не все понял, и не все из того, что понял, смогу доступно объяснить на русском, но я попробую.

Начинать нужно с цены опциона.

Цена — это денежное выражение стоимости товара.

( Читать дальше )

http://smart-lab.ru/blog/150179.php про липкую дельту, сдвиг улыбки, и про то, что волатильности не существует.

http://smart-lab.ru/blog/150083.php упоминание Гнома про RV

http://smart-lab.ru/blog/149269.php мой последний блог «Цена опциона и Как правильно посчитать дельту?»

Мои рассуждения по теме.

Чтобы рассуждать про волатильность опциона, дельту, сдвиги улыбки нужно для начала дать этому всему определения. Сразу скажу, что книги по опционам на русском я читал по горизонтали, не вникал во все, что там написано, искал только интересующие меня вещи. Основную информацию я получал с сайтов университетов Европы и Америки, с сайтов забугровых квантов на нерусских языках. Я, конечно, не все понял, и не все из того, что понял, смогу доступно объяснить на русском, но я попробую.

Начинать нужно с цены опциона.

Цена — это денежное выражение стоимости товара.

( Читать дальше )

Блог им. jk555 |Цена опциона и Как правильно посчитать дельту?

- 05 ноября 2013, 23:16

- |

Меня всегда не вполне устраивала та дельта опциона, которую можно получить из стандартных формул по всем известным моделям. А нужна она мне для целей хеджирования опционов фьючерсом. Ну не страхует стандартная дельта опционный портфель при движении цены фьючерса так как хотелось, даже если волатильность не меняется.

Попытки строить свои (понятно, что не сам строил – подсматривал у западных коллег. Спасибо французам и американцам) модели так называемой улыбки результат не улучшали. Попытки считать эффективную дельту разными способами тоже не дали желаемый эффект.

Решил забыть все, что знал и начать с начала.

Через некоторое время пришел к своему (подсмотренному у западных коллег и модифицированному) методу расчета стоимости опциона без всяких моделей улыбки волатильности. (Точнее улыбка есть и у меня, ведь можно перевести цены в волатильности.)

Далее было необходимо считать свою дельту. А как?

Я могу посчитать цену опциона при любом фьючерсе. А дельта показывает – на сколько изменится цена опциона при изменении фьючерса на 1 пункт. Т.е. если фьючерс изменится на 1000 пунктов, то опцион подорожавший на 500 пунктов имел дульту 0,5.

( Читать дальше )

Попытки строить свои (понятно, что не сам строил – подсматривал у западных коллег. Спасибо французам и американцам) модели так называемой улыбки результат не улучшали. Попытки считать эффективную дельту разными способами тоже не дали желаемый эффект.

Решил забыть все, что знал и начать с начала.

Через некоторое время пришел к своему (подсмотренному у западных коллег и модифицированному) методу расчета стоимости опциона без всяких моделей улыбки волатильности. (Точнее улыбка есть и у меня, ведь можно перевести цены в волатильности.)

Далее было необходимо считать свою дельту. А как?

Я могу посчитать цену опциона при любом фьючерсе. А дельта показывает – на сколько изменится цена опциона при изменении фьючерса на 1 пункт. Т.е. если фьючерс изменится на 1000 пунктов, то опцион подорожавший на 500 пунктов имел дульту 0,5.

( Читать дальше )

Блог им. jk555 |Что делать с Put Ratio Spread, когда фьючерс «летит» вниз и Вола растет?

- 24 октября 2013, 15:45

- |

Для примера берем контракт RTS-8.11vm.

Предположим, что позиция открыта перед обвалом, т.е. 2011080519 (5 августа 2011 года в 19 часов, т.е. в первый час торгов в вечернюю сессию. Это была пятница, а уже в понедельник рынок открылся с гэпом вниз.

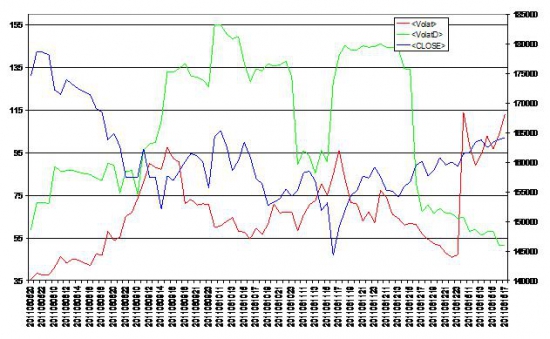

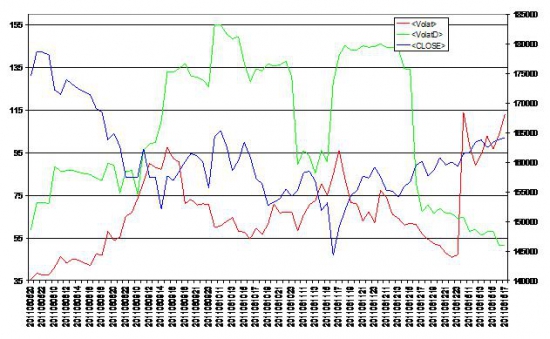

Красная линия на графике – волатильность (считает биржа), — зеленая HV (моя), синяя – фьючерс.

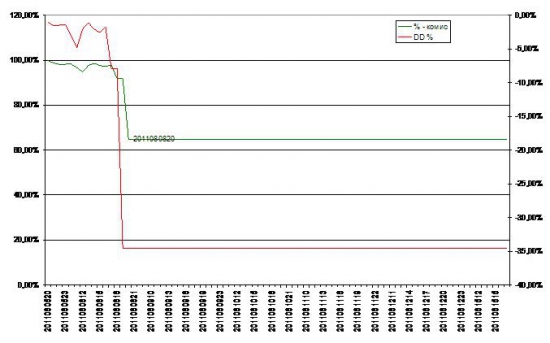

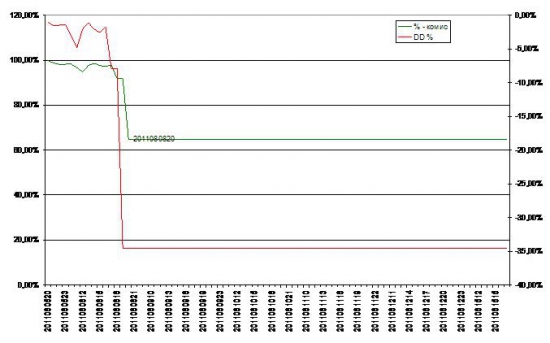

Далее эквити, если позицией не управлять, а закрыть при достижении либо профита, либо когда фьючерс достигнет страйка проданного опциона. Т.е. 8/08/2011 в 19 часов цена фьючерса 163755

(http://smart-lab.ru/blog/147107.php)

( Читать дальше )

Предположим, что позиция открыта перед обвалом, т.е. 2011080519 (5 августа 2011 года в 19 часов, т.е. в первый час торгов в вечернюю сессию. Это была пятница, а уже в понедельник рынок открылся с гэпом вниз.

Красная линия на графике – волатильность (считает биржа), — зеленая HV (моя), синяя – фьючерс.

Далее эквити, если позицией не управлять, а закрыть при достижении либо профита, либо когда фьючерс достигнет страйка проданного опциона. Т.е. 8/08/2011 в 19 часов цена фьючерса 163755

(http://smart-lab.ru/blog/147107.php)

( Читать дальше )

Блог им. jk555 |Тестирование опционных стратегий - Спреды

- 23 октября 2013, 16:30

- |

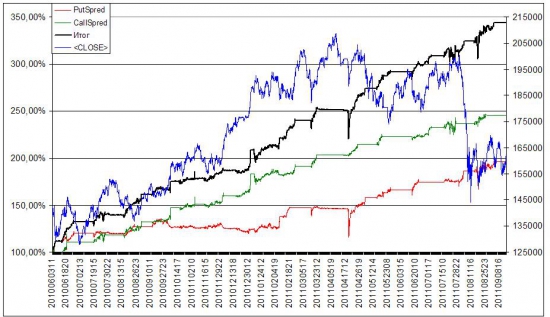

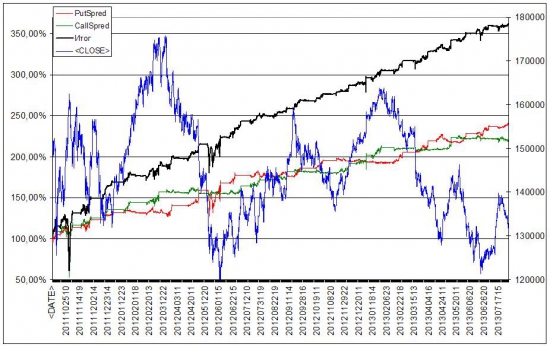

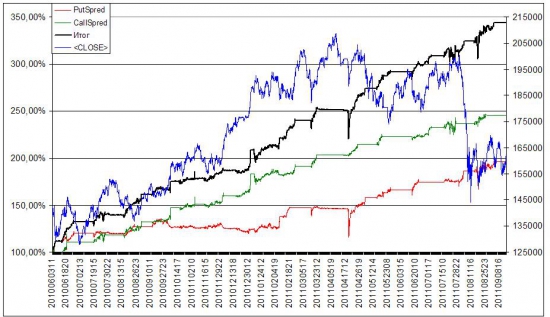

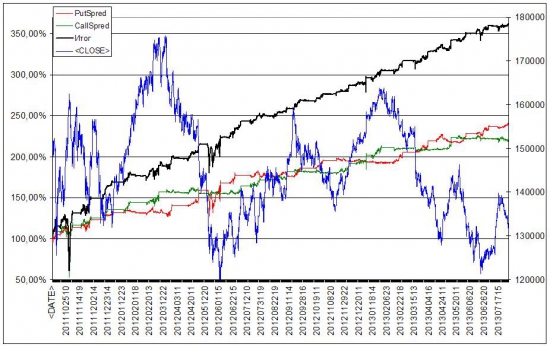

Выкладываю очередной тест опционной стратегии.

Сначала «картинки», потом описание. (эквити)

( Читать дальше )

Сначала «картинки», потом описание. (эквити)

( Читать дальше )

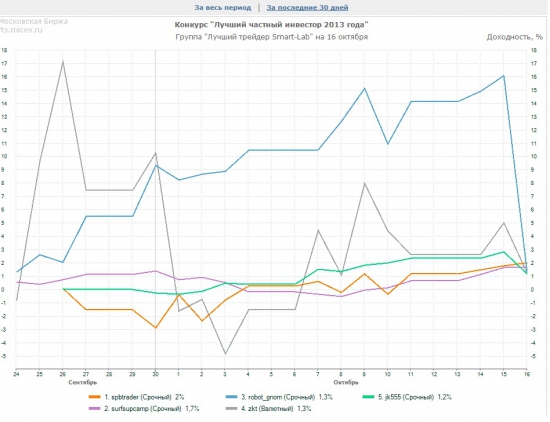

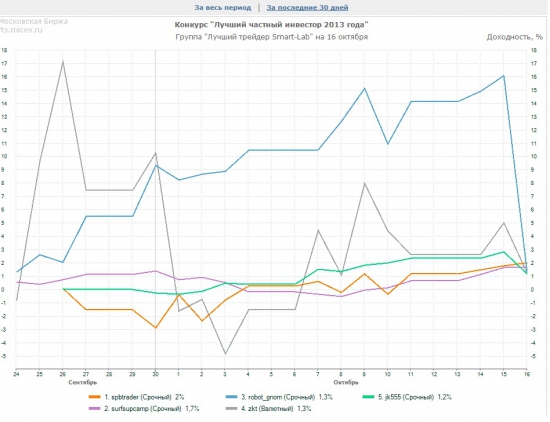

Блог им. jk555 |История повторяется! Повторится ли история Гнома?

- 16 октября 2013, 16:12

- |

Он уже слил всю прибыль. Дойдет ли дело до слива депо?

Кто нибудь смотрел его сделки и позиции? Что набирает его робот? И какие основные риски в его трейдинге?

Кто нибудь смотрел его сделки и позиции? Что набирает его робот? И какие основные риски в его трейдинге?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс