SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. jk555

Концепция использования двух дельт у опциона.

- 05 декабря 2013, 16:23

- |

Всем привет!

После публикации поста «Арбитраж на опционах и эффективное хеджирование» я понял, что я, по большей части, не понят обществом. И дабы исправить данную ситуацию попробую пояснить все более «красиво».

Любой опционщик знает, что самое важное в портфеле опционов – это его «греки», и правильное управление портфелем лежит через понимание этих самых «греков». Так же опционщики знают, что эти «греки» действительны только в текущий момент, и при движении пары «цена/волатильность» «греки» будут меняться.

Как работает опционщик и как он хеджирует дельту проданного опциона Put, например? Считает ее, и далее делает поправку на волатильность, или на «вегу», т.к. при движении цены волатильность меняется. И в этом вопросе он опирается на свой профессионализм.

А разве нельзя этот процесс автоматизировать?

Если задача трейдера собирать «тетту» в неком диапазоне, то ему нужно поддерживать портфель тетта-положительным, дельта-нейтральным, вега-нейтральным и снизить влияние гаммы в интересующем диапазоне.

Уважаемы Simix в комментариях упомянул про Панду, что типа ненужно велосипед изобретать, и что стратегия была описана уже достаточно подробно в F&O. Возможно, что была описана подробно, только как Панда реализовал все это, как считал каких опционов и сколько нужно купить/продать вручную? (алгоритм)

Так вот, что дает концепция двух дельт, и как ее можно использовать.

Пример. В портфеле -16 Put130 по цене 570 (опциона на Ri). Нужно занейтралить позицию в диапазоне ±3000 пунктов по фьючерсу. Фьючерс сейчас 137400.

При цене фьючерса 134400 опцион будет стоить 700, а при фьючерсе 140400 он будет стоить 400, тогда дельта(-) равна (570-700)/3000=-0,043, а дельта(+) равна (400-570)/3000=-0,056.

Таким образом можно посчитать дельты для нескольких опционов, которые нас интересуют. Например, если я собираюсь строить зигзаг, то я смотрю дельты опциона Call 150. И покупаю столько опционов Call, чтобы дельта(+) была равна дельте(-) у общего портфеля.

После того как обе дельты равны уже можно хеджировать дельту фьючерсом.

Таким образом, мы приведем «греки» в порядок и дельта будет захеджирована правильно. А самое главное, что все это можно делать в автоматическом режиме, и для подбора портфеля использовать разные сценарии, которые нас устраивают в текущий момент.

Подробно рассказывать как именно считаю я — смысла не вижу, думаю что примерный алгоритм и так понятен.

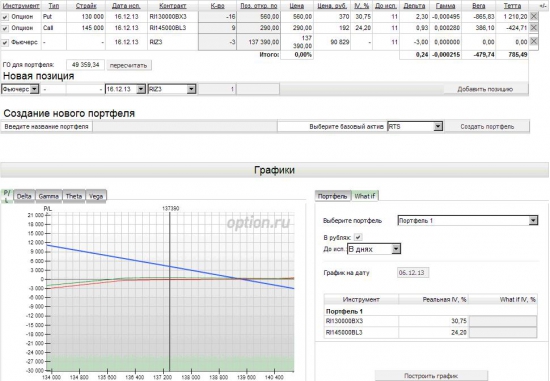

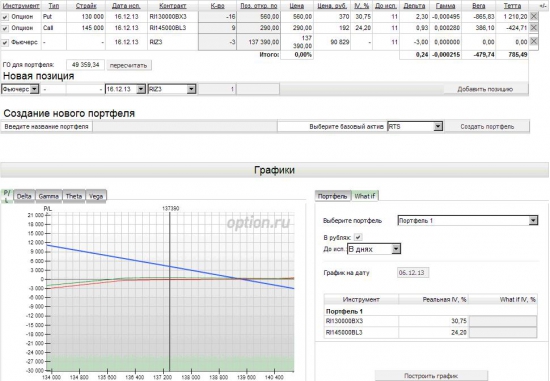

Для примера позиция на текущий момент могла бы быть такой.

Возможно мой вариант облегчит кому-то жизнь.

Всем удачи!

После публикации поста «Арбитраж на опционах и эффективное хеджирование» я понял, что я, по большей части, не понят обществом. И дабы исправить данную ситуацию попробую пояснить все более «красиво».

Любой опционщик знает, что самое важное в портфеле опционов – это его «греки», и правильное управление портфелем лежит через понимание этих самых «греков». Так же опционщики знают, что эти «греки» действительны только в текущий момент, и при движении пары «цена/волатильность» «греки» будут меняться.

Как работает опционщик и как он хеджирует дельту проданного опциона Put, например? Считает ее, и далее делает поправку на волатильность, или на «вегу», т.к. при движении цены волатильность меняется. И в этом вопросе он опирается на свой профессионализм.

А разве нельзя этот процесс автоматизировать?

Если задача трейдера собирать «тетту» в неком диапазоне, то ему нужно поддерживать портфель тетта-положительным, дельта-нейтральным, вега-нейтральным и снизить влияние гаммы в интересующем диапазоне.

Уважаемы Simix в комментариях упомянул про Панду, что типа ненужно велосипед изобретать, и что стратегия была описана уже достаточно подробно в F&O. Возможно, что была описана подробно, только как Панда реализовал все это, как считал каких опционов и сколько нужно купить/продать вручную? (алгоритм)

Так вот, что дает концепция двух дельт, и как ее можно использовать.

- Что есть. Есть улыбка. Есть портфель опционов, который нужно привести в нейтральность.

- Что можно сделать. Можно посчитать цену опциона при любой цене фьючерса и волатильности.

- Что делаем. Считаем цены опционов в нужных для нас границах, а дальше считаем дельты ±.

Пример. В портфеле -16 Put130 по цене 570 (опциона на Ri). Нужно занейтралить позицию в диапазоне ±3000 пунктов по фьючерсу. Фьючерс сейчас 137400.

При цене фьючерса 134400 опцион будет стоить 700, а при фьючерсе 140400 он будет стоить 400, тогда дельта(-) равна (570-700)/3000=-0,043, а дельта(+) равна (400-570)/3000=-0,056.

Таким образом можно посчитать дельты для нескольких опционов, которые нас интересуют. Например, если я собираюсь строить зигзаг, то я смотрю дельты опциона Call 150. И покупаю столько опционов Call, чтобы дельта(+) была равна дельте(-) у общего портфеля.

После того как обе дельты равны уже можно хеджировать дельту фьючерсом.

Таким образом, мы приведем «греки» в порядок и дельта будет захеджирована правильно. А самое главное, что все это можно делать в автоматическом режиме, и для подбора портфеля использовать разные сценарии, которые нас устраивают в текущий момент.

Подробно рассказывать как именно считаю я — смысла не вижу, думаю что примерный алгоритм и так понятен.

Для примера позиция на текущий момент могла бы быть такой.

Возможно мой вариант облегчит кому-то жизнь.

Всем удачи!

138 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Денежный рынок vs облигации: фокус смещается

В период роста ключевой ставки Банка России фонды денежного рынка стали весьма популярны. За это время они обеспечили инвесторам высокую...

11:12

теги блога jk555

- DAX

- ipad

- Market Sentiment

- Sentiment

- Si

- xCFD

- акции

- Александр Михайлович

- анализ торговой системы

- аналитик

- аналитики

- Андрей Верников

- арбитраж

- банки

- биржа

- будущее

- Василий Олейник

- волатильность

- время - деньги

- газ

- Гном

- дельтахеджирование

- дисциплинированный трейдер

- доверительное управление

- доллар

- закон

- инвестирование

- инвестиции

- индекс ММВБ

- индикатор

- интрадей

- исследование

- история жизни

- итоги 2013

- итоги месяца

- клуб

- КОНКУРС

- кризис

- ликвидность

- лчи

- ЛЧИ 2013

- лчи 2014

- ММ

- Московская биржа

- настроение рынка

- нефть

- обвал

- обучение

- опрос

- оптимизация

- опционы

- опыт

- параметры

- паттерны

- Пенза

- перспективы

- планка

- поводырь

- портфель

- прогноз

- прогноз по рынку

- прогнозы

- продажа волатильности

- революция

- рейтинг

- робот

- роботы

- РТС

- рубль

- рыночный сентимент

- сентимент

- сентимент рынка

- спекулянты

- спрэды

- стратегии

- стратегия

- стратегия спекуляции

- тестинг стратегии

- Тестирование стратегий

- толпа

- Торговля без стопов

- трейдер

- трейдеры

- трейдинг

- Украина

- улыбка

- улыбка волатильности

- Управление капиталом

- фундаментальная оценка

- фьюерс ртс

- фьючерсы

- хеджирование рисков

- цитаты

- шорт

- шорт RI

- эмоции

Для примера два портфеля. Первый я посчитал, второй по гамме

Есть и более простая задача — хеджирование позиции. Я считаю что хеджирование и арбитраж это разные вещи уж извините.

Эта задача уже допускает принятие допущений и упрощений, как в школьной задачке. Допустим что шар катится без трения по доске L с наклоном 30%. какова его скорось в конце доски? Без трения — это то самое допущение, которое не сильно влияет на результат, но упрощает расчёты.

То что ты решил учитывать трение — здорово. но в большинстве случаев можно обойтись без него или прикидывать путём простейшей линейной имитации или как ты сказал «на глаз». хотя уверен что есть ситуации, когда более точное решение даст ощутимую прибавку, но всё равно не принципиальную.

это пока первые мысли по статье, но конечно надо сесть с карандашом и почертить профили, счас нет возможности, я с планшета

Я не то что хочу сказать что твой способ чем-то плох. Очень даже хорош. Я тоже копал в этом направлении, даже сделал прогу, которая подбирает самые оптимальные опционы для оптимального хеджа позиции, но решил остановиться на чём-то более простом. Результаты почти те же, а реализация и устойчивость (для алгоритма немаловажно!) повыше.

Но я пока не брался за арбитраж волатильности. Скорей всего именно тут твоя идея двойной дельты как и самостоятельного расчёта улыбки является просто необходимой. Я бы даже сказал — всё решает улыбка, как ты её себе считаешь. А уж двойная дельта или гамма — это частный случай, проистекающий от взятой улыбки.