Блог им. hep8338 |НАЧАЛОСЬ? ОБЗОР ДЕНЕЖНОГО РЫНКА США.

- 04 октября 2019, 14:33

- |

Сегодняшний обзор денежного рынка решил вынести отдельной статьей т.к. на денежном рынке США важный момент, который требует пристального внимания.

Итак, за последний месяц ФРС нарастила баланс на 150 млрд. долларов, это как-раз тот объем который Казначейство США вывело из обращения на свой счет в центральном банке. При этом ставка по ликвидности овернайт (РЕПО) взлетала неделю назад до 5%, а в начале текущей недели до 2,8%.

ЛИКВИДНОСТЬ И НАЛИЧКА

Эти процессы сигнализируют нам о том, что в США с ликвидностью проблема и спрос\предложение ликвидности находится в шатком балансе, любые шоки в сторону сокращение предложения денег наносят вред экономике.

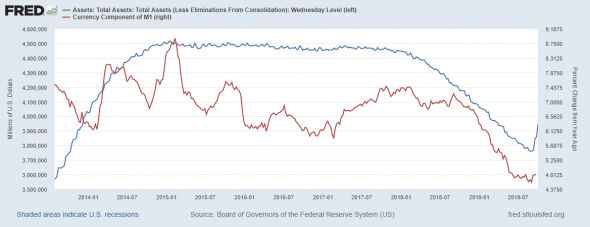

Первая картинка иллюстрирует данный процесс.

Синяя линия, это баланс ФРС, который дико растет, т.е. регулятор через FOMC выкупает облигации на открытом рынке, чем увеличивает резервы банковской систем, т.е. это рост М2.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 13 )

Блог им. hep8338 |ОБЗОР И ПРОГНОЗ GBP/USD

- 30 сентября 2019, 17:12

- |

Недавно в своем канале телеграмм сделал обзор пары GBP/NZD https://t.me/khtrader/1462 аудитории понравилось, решил сделать обзор фнута.

Итак, предлагаю Вашему вниманию обзор GBP/USD

Наблюдая за потоком новостей по политической ситуации и вопросам Брекзита в Великобритании и сопоставив ее с котировками GBP\USD решил заняться анализом фунта. А что если нас ждет продолжение лонга?

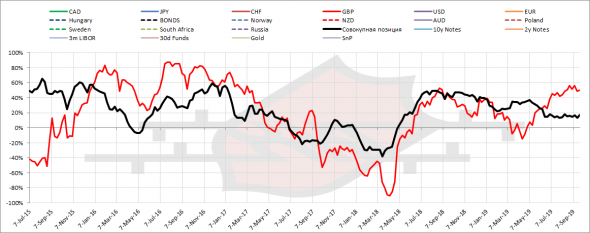

Первая картинка, которая собственно и навела на мысль лонга, это ситуация с распределением позиций согласно отчетов СОТ от Комиссии по товарным фьючерсам (CFTC)

Красная линия, это относительная позиция профессиональных участников рынка и спекулянтов. Интерпретация проста, когда выше ноля, управляющие и банки ждут лонг, когда ниже — шорт.

Черная линия — это агрегированная по рынку (т.е. совокупная средняя по ожиданиям, можно сказать, если выше ноля, то ждут шорт доллара, ниже — лонг).

Как видим, позиция по фунту остается высокой как исторический так и относительно остальных валют. Это говорит о том, что распродажи еще не было, значит профессиональные участники, которые используют срочный рынок для переноса риска (хеджирования) ждут продолжение позиционного лонга.

( Читать дальше )

Блог им. hep8338 |К чему приведет смягчение ДКП.

- 02 сентября 2019, 12:35

- |

Мой канал t.me/khtrader

▪️В экономической теории, в частности кейнсианстве, важным показателем экономического роста выступает IS-кривая, данная кривая отображает баланс между инвестициями и сбережениями. Все мы знаем, что сбережения вытесняют инвестиции и наоборот. Все потому, что на уровень данного баланса влияет уровень процентной ставки.

▪️В монетаристской модели, снижение ставок приводит к росту инвестиций… но в ущерб сбережений. т.к. стоимость денег снижает издержки по наличным деньгам, что приводит к расширению потребления и инвестиций.

Если по-простому, чем ниже процент, тем меньше желающих вкладывать деньги в приносящие фиксированный процент активы в пользу текущих расходов.

➡️Почему со снижением процента возникает риск ликвидности в будущем?

▪️Депозиты (один из активов с фиксированным доходом) являются основным источником ликвидности для коммерческого банка. Т.е. снижение ставки снижает приток денег, и в момент роста риска, отток ликвидности ставит банк в состояние неплатежеспособности, даже если отчетность у банка хорошая. Все по тому, что банковская система имеет структуру частичного покрытия.

( Читать дальше )

Блог им. hep8338 |ВАЛЮТНЫЕ ВОЙНЫ. ЗАЧЕМ ЭТО И ЧЕГО ЖДАТЬ?

- 24 августа 2019, 14:34

- |

Данная статья является продолжением первой части исследования на тему торговых отношений, в первой части которой мы затронули тему торговых войн и пришли к выводу, что валютной войны уже не избежать. Статья https://telegra.ph/VALYUTNYE-VOJNY-07-29.

В этом разделе мы проведем оценку валютных курсов и сделаем попытку прогноза будущих событий и поведения основных валют-антагонистов.

КАК ВСЕГДА, ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Первым делом мы разберем основной подход к оценке валюты у специалистов международной экономики, который строиться на теории реального валютного курса. Данный тип валютного курса представляет собой курс национальной валюты, выраженной в иностранной валюте и очищенный от инфляций в обеих странах. Зачем это нужно? Кроме того, что с помощью такой модели валюта оценивается в долгосрочной перспективе, так и еще макроэкономисты в отличии от финансистов оценивая валютный курс задаются вопрос не расчетов и колебаний курсов, а состояния двух экономик. В таком случае нам нужно выразить курс через реальное состояние производства, а не монетарную политику властей.

( Читать дальше )

Блог им. hep8338 |ДЕНЕЖНЫЙ РЫНОК США. Так ли все спокойно?

- 16 августа 2019, 12:10

- |

Всем привет.

Анализ денежного рынка США.

Моя телега https://t.me/khtrader

▪️На начало августа денежная масса в показателе «почти деньги» М2 выросла еще на 23 млрд. долларов. При этом денежная база на средину августа прибавила 30 млрд. долларов. Впрочем, это нормально, т.к. ФРС свернули процесс сокращения баланса, пошло реинвестироване.

➡️На верхней картинке синяя линия, это банковский мультипликатор отображающий монетарный процесс создания денег путем кредитования. Как видим показатель задерся до уровня 2009 года, что весьма здорово для экономики.

▪️Красная линия, это годовые темпы кредитования, совокупный кредит. Кредитование расширяется, банковская система работает хорошо.

❗️Здесь кроется одно но, и оно вшито в уровень процентной ставки (зеленая линия). Для того, чтобы рос банковский мультипликатор, а вместе с ним и скорость обращения денег, нужны относительно высокие ставки. Тогда приток денег от экономических агентов на депозиты высокий, что и позволяет банкам давать кредит, создавая деньги монетарным путем, за счет денежного мультипликатора.

( Читать дальше )

Блог им. hep8338 |Валютные войны. Часть вторая. Монетарная политика.

- 08 августа 2019, 11:25

- |

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

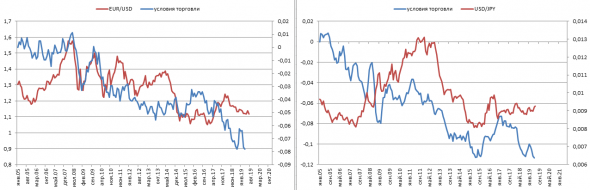

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

( Читать дальше )

Блог им. hep8338 |Валютные войны. Часть первая. Мировая торговля.

- 01 августа 2019, 13:52

- |

Сделал крупную статью для одного очень известного телеграмм-канала, а вот мой канал, в который приглашаю всех желающих https://t.me/khtrader

Для лучшего восприятия здесь публикую в два этапа. В первой части обзор мировой торговли.

Итак начнем.

Стратеги внешней политики ведущих мировых держав давно уже поняли, что вместо геополитики для расширения рынков можно использовать мощь национальной экономики и перевести отстаивание национальных интересов в плоскость геоэкономики. Что более гуманно по отношению к человечеству и не менее эффективно для защиты и расширения национальных экономик.

Бенефициаром трансформации международной экономики выступает мистер Д.Трамп, который начал использовать гигантские масштабы экономики США для экспансии мировых рынков. Любопытно, что Америка не первопроходец в этом нелегком труде, ЕС и особенно Китай уже давно играют в геоэкономические игры на поле мировой торговли.

Итак, данная статья должна ответить на вопрос, что будет происходить на полях международной торговли? На сегодняшний день ведущие стратеги сошлись во мнение в том, что тот, кто правит бал в мировой торговле и владеет миром.

( Читать дальше )

Блог им. hep8338 |В ПРЕДДВЕРИИ ЗАСЕДАНИЯ ФРС.

- 13 июля 2019, 09:50

- |

В преддверии заседания ФРС весь финансовый мир в мучительных размышлениях над дальнейшим вектором монетарной политики ФРС. Не будем отставать и мы и разберем реальное положение дел, дабы сформировать скромное мнение о будущем.

ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Подписывайтесь на мой канал Телеграмм https://t.me/khtrader

На неделе прошли выступления главы ФРС Дж. Пауэлла в сенате, где он подробно изъяснял видение Комитета на перспективы ДКП и экономики США. Ничего нового там не прозвучало, песня на один лад, причем от всех ведущих мировых ЦБ. Тем не менее, сомнений у рынка на счет снижения ставки уже нет, количественный вопрос остается открытым, но, к сожалению, любые гадания в сложной системе обречены на равновероятный исход события, т.е. 50\50.

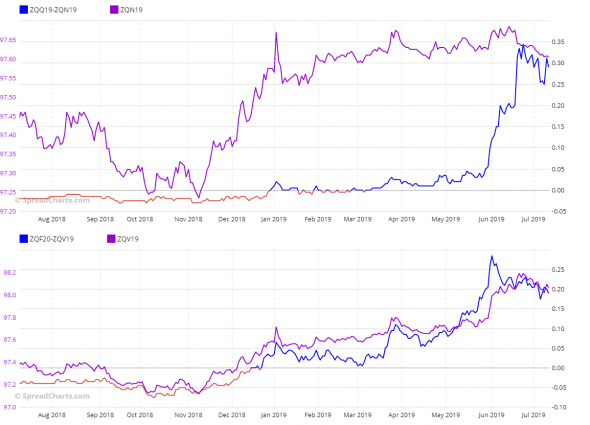

Пожалуй, первой иллюстрацией данной статьи будет как раз картинка с рыночными ожиданиями на предмет повышения ставок. Возьмем для этого стоимость фьючерсов на 30-дневные векселя Казначейства, торгуемые на Чикагской товарной бирже. Нас интересует стоимость дальних фьючерсных контрактов относительно ближних (так называемый календарный спред).

( Читать дальше )

Блог им. hep8338 |О чем говорит денежный рынок США?

- 21 июня 2019, 15:11

- |

В преддверии предварительных данных по деловому циклу в США хочу сконцентрировать ваше внимание на состоянии денежного рынка США. Как указывают монетаристы, показатели денежного рынка имеют хорошую предсказательную силу. Ибо сначала деньги потом расширение экономики.

Начну с призыва к действию: подписывайтесь на мой канал Телеграмм https://t.me/khtrader в нем вы найдете много оперативной информации по финрынкам и трейдингу.

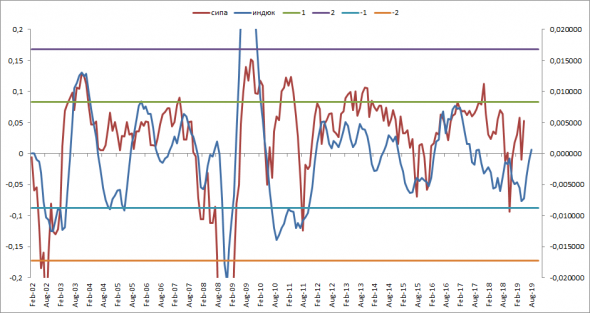

Итак, первым делом представляю вашему вниманию картинку иллюстрирующую ситуацию динамику делового цикла и индекса S&P500.

Синяя линия — это авторский индикатор прогнозирующий состояние делового цикла в экономике США.

Красная — это динамика S&P500.

Корреляция между показателями 0,73, регрессия 0,5. Разброс достаточно широкий вокруг средней, но все же, доверие достаточно высокое.

Как видим мой индюк указывает на рост делового цикла, показатель чуть не дошел до 1-го стандартного отклонения, исторический, выход за этот канал происходит в аномальные для экономики стадии (стимулирование\сжатие ФРС, кризисы).

( Читать дальше )

Блог им. hep8338 |Евро. Фундаментальный взгляд.

- 20 марта 2019, 13:29

- |

Приглашаю в свой канал телеграмм https://t.me/khtrader у нас там жизнь кипит.

Одним из основных драйверов для национальной валюты выступают действия центрального банка. По сути, макроэкономические показатели вторичны, по отношению к анализу валюты, т.к. монетарная политика это учитывает, поэтому политика ЦБ и макроэкономика тесно связаны и выступают опережающими индикаторами по отношению друг к другу.

Первым делом затронем денежно-кредитную политику ЕЦБ.

На последнем совещании в начале марта ЕЦБ объявил о запуске новой программы по предоставлению ликвидности коммерческим банкам TLTRO-III. То что програма третья по счету о многом говорит, и вместо сворачивания QE, мы получаем новый виток смягчения ДКП.

Правда этот новый виток гораздо жестче, так, программа рассчитана на два года до 2021, в то время как первые две программы накачки ликвидности были рассчитаны на 4-е года.

В общем и целом, до сентября будут еще новые нюансы программы, которые не опубликованы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс