Блог им. elliotwaveorg |Крупнейший медведь с Уолл-Стрит становится быком после «рекордного пессимизма».

- 21 июля 2022, 18:07

- |

Графики из последнего опроса Bofa c комментариями от Michael Hartnett (главный стратег Bofa). Настроения в экономике остаются крайне пессимистичными, инвесторы постепенно наращивают позиции в активах «качества». Однако, несмотря на весь негатив участники рынка ждут как минимум ослабление политики ужесточения и даже начала нового цикла смягчения в скором времени. Многие инвесторы находятся на «низком старте» боясь упустить начало роста, так называемый «missing out fear».Недавняя коррекция вверх уже воспринимается как развитие нового движения. Но в том и суть крайнего пессимизма и дна медвежьего рынка, что у инвесторов даже мысли нет куда-то входить и что-то покупать, сейчас ситуация далеко не такая, поэтому все выкупающие дно ( в том числе и крупные фонды, управляющие и т.д.) получат ещё несколько в подарок.

Опрос управляющих фондами (FMS), который проводился с 8 по 15 июля и в котором приняли участие 293 участника.

( Читать дальше )

- комментировать

- 396 | ★1

- Комментарии ( 0 )

Блог им. elliotwaveorg |Инвесторы в ужасе , так почему же они не продают

- 10 июня 2022, 18:35

- |

Статья перевод с сайта zerohedge.com . Она в чем-то перекликается с публикацией «Настроение на Уолл-Стрит апокалиптическое, но никто не хочет продавать: вот почему» . В этот раз даются другие графики и некоторые комментарии к такой крайне необычной ситуации, когда все ждут падения, но мало кто продаёт. Почему так происходит и что ожидать от всего этого в материале ниже.

Инвесторы в ужасе — это то, что вы могли бы предположить из недавних заголовков основных СМИ и непрерывной серии новостей CNBC о “Рынках в смятении”. Существует также множество индикаторов, указывающих на то, что розничные инвесторы в ужасе от ситуации на финансовых рынках. Например, чистый процент «бычьих ответов» от Американской ассоциации индивидуальных инвесторов (AAII) и индекса институциональных инвесторов (INVI) близок к предыдущим минимумам медвежьего рынка. И это несмотря на резкое ралли за последние две недели.

( Читать дальше )

Блог им. elliotwaveorg |Настроение на Уолл-Стрит апокалиптическое, но никто не хочет продавать: вот почему

- 19 мая 2022, 16:55

- |

Статья перевод с сайта zerohedge.com . Данная публикация является обзором последнего опроса Bofa среди управляющих активами, который раскрывает некоторые важные моменты в их поведении. После недавней публикации по фондовому рынку США возник вопрос: как рынок может падать на пессимистичных настроениях? Именно о таком мрачном сентименте сейчас говорят экономисты, эксперты, выходит множество публикаций о стагфляции и рецессии, и на этот раз с ними можно согласиться. Однако, на таких настроениях обычно начинается рост , а не падение, неужели «система» сломалась? Нет, она стала более сложной, и тут снова проявляется разница между реальным и виртуальным секторами экономики. Да, действительно инвесторы ждут рецессии, падение прибылей и т.д. в реальном секторе, но в тоже время не спешат выходить из акций (или занимать короткую позицию) и полностью избавляться от риска, почему — ответ простой и сложный одновременно ( дан в самой статье).

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США. Начало мирового кризиса.

- 17 мая 2022, 18:18

- |

В предыдущем обновлении в начале марта говорилось, что фондовый рынок США находится в «шатком» положении, приводились примеры и графики указывающие как с технической, так и с фундаментальной точки зрения на скорое ускорение падения. В первую очередь важное влияние должно было оказать начало ужесточения ДКП от ФРС.

Для понимания сути происходящего нужно более подробно рассмотреть происходящее осенью прошлого года.

04.11 в обновлении по циклическому анализу был такой комментарий.

Вносятся некоторые корректировки. СС цикл ( низы которого ожидались) оказался сдвинутым и дно было показано 20.09. Также очень вероятно это был и низ годового цикла. Окно следующего СС цикла 07.01.2022 — 11.03.2022 , диапазон минимумов КС цикла в силе, сейчас в нём находимся.

Очень важной является отметка 33614, её пробитие укажет на движение к низам следующего годового цикла (вершина значит сформирована). Вопрос когда эта отметка будет пройдена, если она будет пробита в этот КС цикл, то это очень медвежий сигнал (смещены вершины и годового и СС циклов). Если нет, то скорее всего стоит ожидать ещё некоторый период роста.

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Перспективы фондового рынка США

- 09 марта 2022, 18:46

- |

В прошлом обзоре S&P500 и всего американского рынка в середине ноября прошлого года, говорилось о формировании вершины и отмечалось множество фундаментальных факторов, которое указывают на скорое падение рынков.

Рост закончился сразу после нового года. Началось движение вниз, основной сценарий показан на графике ниже. Предполагается, что сейчас идёт снижение в волне 3 ( отмечена первая цель). Альтернатива — волна 2 ещё не закончилась. Пока стоит следить за движениями в канале, его пробитие, вверх или вниз, подтвердит один из вариантов.

Подробно за развитием ситуации велось наблюдение в закрытом разделе.

09.01. зафиксирован первый небольшой импульс и дан сигнал на продажу.

Движение вниз можно рассматривать как сформированный импульс. В ближайшее время ожидается коррекция, на указанных уровнях можно будет искать точки для продаж.

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США в следующем году.

- 22 декабря 2021, 18:02

- |

В этом обзоре рассмотрим, что ждёт фондовый рынок США в будущем году. Как обычно, вернёмся к прогнозам , которые давались год назад.

График был таким.

На графике показано два варианта, их схожесть в том, что в скором времени должно начаться снижение.

Черным. Основной. Идёт расширенная плоская коррекция, меньший по размерам аналог волны (4). После небольшого испуга, в 2021-ом нас ожидает бурный рост всего и вся с невиданной до этого манией. В реальном секторе мировой кризис уже начался, поэтому для его поддержания и восстановления (как предполагается) ФРС и ЕЦБ продолжат печатать, и в целом повторится ситуация, которая была в феврале-марте этого года.

Красным. Начало разворота. Пока это только альтернатива .

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США. Что ждать от S&P500.

- 17 ноября 2021, 18:28

- |

В последнем обзоре ситуации на фондовом рынке США и в S&P500 в частности, отмечалось состояние крайней перекупленности, оно сохраняется и на данный момент.

В сентябре была попытка разворота, которая в конечном итоге не подтвердилась.

26.09 в закрытом разделе был такой комментарий.

Индекс упёрся в EMA 100 (красным) на уровне 4300, после чего начался отскок. Вернулись к EMA 50 и даже там закрепились.

Важнейшая отметка 4476.5, если она будет пройдена, то стоит ориентироваться на новую вершину ( возможно укороченная (v) ). На графике показаны два варианта 1. Красным -1-2 1-2 2. Черным — начальная диагональ.

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США. Среднесрочные перспективы

- 14 сентября 2021, 18:36

- |

В предыдущем обзоре говорилось о том, что фондовый рынок США находится в крайне уязвимом положении, давалось множество графиков указывающих на огромный пузырь с фундаментальной точки зрения.

На графике показан подсчёт с момента окончания обвала прошлого года, это движение можно разметить как законченный импульс. К этому стоит добавить формирование КДТ с середины мая, что говорит о выдыхающемся росте.

В этой ситуации есть два варианта: 1. Разворот уже начался 2. Делаем (iv) в КДТ и потом завершаем рост последней (v). Как всегда в подобных моментах встаёт вопрос: всё или ещё чуть-чуть. Для подтверждения нужно ждать более-менее серьёзного импульса вниз, пока его нет . В ближайшие недели многое должно проясниться.

Циклический анализ также указывает на возможность глубокого нисходящего движения, во второй половине осени ожидаются низы среднесрочного цикла. Важно, как туда будем подходить.

( Читать дальше )

Блог им. elliotwaveorg |«Игнорирование риска» – S&P удваивается до самого быстрого бычьего рынка в истории

- 26 августа 2021, 18:52

- |

Posted on26.08.2021AuthoradminLeave a commentEdit

Статья перевод с zerohedge.com . Рассматриваются некоторые интересные моменты происходившие раньше на фондовом рынке и сопоставляются с текущими событиями.

На самом быстром бычьем рынке в истории, индекс S&P 500 удвоился по сравнению со своими пандемическими минимумами. Несомненно, это достойная внимания веха, однако что по мнению истории произойдет дальше?

( Читать дальше )

Блог им. elliotwaveorg |Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

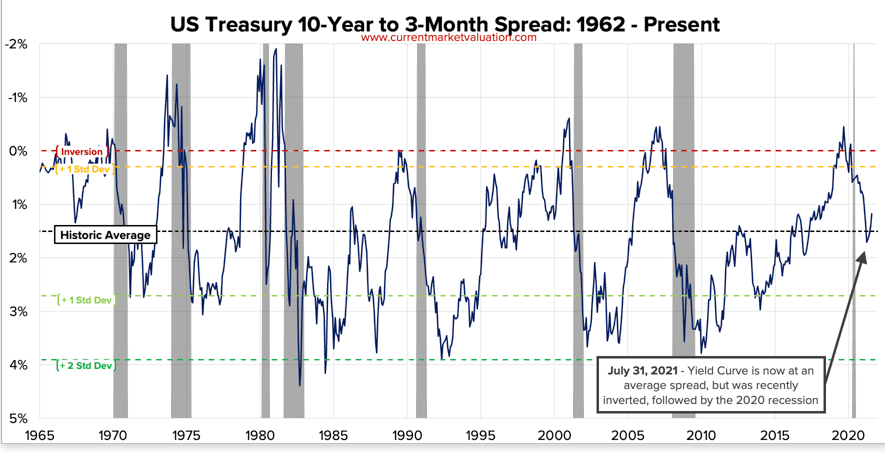

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс