Новости рынков |Текущая распродажа на рынках США требует активных действий администрации президента Трампа для восстановления стабильности — Боб Мишель из JPMorgan

- 21 января 2026, 13:48

- |

Боб Мишель, главный инвестиционный директор и руководитель глобального подразделения по работе с фиксированным доходом JPMorgan Asset Management, в интервью Bloomberg заявил, что текущая распродажа на рынках требует активных действий администрации президента Дональда Трампа для восстановления стабильности.

Мишель отметил, что ситуация остается хаотичной и вызывает панику. По его словам, после всплеска активности в апреле рынкам сейчас необходимо новое руководство к действию.

Рыночная нестабильность усугубилась после угроз Трампа ввести пошлины на товары из ряда европейских стран, что привело к снижению акций и доллара. На этом фоне доходность 40-летних облигаций Японии достигла рекорда, вызвав опасения относительно смены политики после досрочных выборов.

Мишель подчеркнул, что у глобальных инвесторов нет реальной альтернативы рынкам облигаций США. Он также связал нестабильность японского долгового рынка с опасениями по поводу бюджетных расходов после выборов.

«Мы думали, что президент собирается обсуждать в Давосе доступность жилья и кредитных карт, а теперь речь идёт о доступности жилья в Гренландии», — резюмировал Мишель.

( Читать дальше )

- комментировать

- 273

- Комментарии ( 1 )

Новости рынков |Согласно прогнозам JPMorgan, цены на нефть могут упасть более чем на 50% до примерно 30 долларов за баррель к концу 2027 года

- 25 ноября 2025, 16:32

- |

Аналитики JPMorgan предупреждают, что текущее снижение цен на нефть на 15% может перерасти в структурный дисбаланс. В 2025-2026 годах предложение будет расти в три раза быстрее спроса, что создаст значительное давление на рынок.

Основной причиной роста предложения станут производители, не входящие в ОПЕК+, включая США. По прогнозам банка, к 2026 году цены на нефть марки Brent могут опуститься ниже 60 долларов за баррель, а к концу 2027 года — до 30 долларов с текущих 63,50.

Ожидается, что к 2026 году избыток предложения достигнет 2,8 млн баррелей в сутки. При низкой вероятности вмешательства правительства США основная нагрузка по восстановлению баланса ляжет на производителей нефти.

Источник

Новости рынков |Стратеги JPMorgan считают, что путь к миру на Украине может быть найден в 2026 году, но шансы на это невысоки

- 25 августа 2025, 10:22

- |

«Мы надеемся, что путь к миру может быть найден в 2026 году, но шансы на это невысоки», — отмечают эксперты.

По их словам, Киев может пойти на компромисс в определенных вопросах — потенциально даже в территориальных, — но не согласится на компромиссы по суверенитету. Достижение мира потребует от России отказа от требования «подчинить себе» Украину.

«Учитывая угрозы европейской безопасности, Европа также вряд ли пойдет на какой-либо компромисс по независимости Украины», — полагают стратеги JPMorgan. — «Таким образом, мирный договор может материализоваться только через реальные изменения в позиции России или через значительное изменение реалий на земле. Ни то, ни другое не выглядит вероятным в ближайшей перспективе».

( Читать дальше )

Новости рынков |JP Morgan прогнозирует рост цен на медь до 10 400 долларов за тонну (рост порядка 10%) во второй половине 2025 г.

- 04 марта 2025, 10:07

- |

После того как президент США Дональд Трамп объявил о намерении провести расследование в сфере национальной безопасности, касающееся возможных новых тарифов на импорт меди, банк предположил, что к концу третьего квартала может быть введён тариф не менее 10% на импорт рафинированной меди и медной продукции. Однако существует вероятность того, что тарифная ставка может быть повышена до 25%.

«Вероятный избыток запасов меди в США перед введением тарифа может привести к дефициту меди в других странах, что создаст условия для прогнозируемого роста цен на медь во второй половине 2025 года до 10 400 долларов за тонну», — отмечают в JP Morgan.

Банк также прогнозирует замедление роста спроса на медь в Китае с 4% в прошлом году до 2,5% в этом году. Это, по мнению банка, представляет собой наибольший риск снижения прогнозируемого ужесточения ситуации на рынках меди.

( Читать дальше )

Новости рынков |В начале марта на рынке США возможны сложности из-за слабых экономических данных, но весной акции возобновят рост - JPMorgan

- 27 февраля 2025, 14:49

- |

По мнению Илана Бенхаму, сотрудника JPMorgan Chase & Co., в начале марта на фондовом рынке США могут возникнуть трудности из-за слабых экономических показателей. Однако далее весной ситуация может улучшиться, и акции снова начнут расти.

В этом году индекс S&P 500 отставал от международных рынков из-за неопределённости, связанной с политикой президента США Дональда Трампа. Речь идёт о тарифах, иммиграции и сокращении рабочих мест в федеральном правительстве в рамках программы DOGE Илона Маска.

«В ближайшее время ситуация будет слишком запутанной, чтобы акции могли вырасти, и я думаю, что рынок застрял», — написал Бенхаму, менеджер по продажам деривативов на акции, в своей записке для клиентов на этой неделе.

Недавние увольнения, о которых стало известно на конференциях по отчётности, и меры, принятые командой DOGE, усилят давление на макроэкономическую картину. Ожидается, что опросы потребителей снизятся, а вопросы относительно инфляции останутся актуальными.

( Читать дальше )

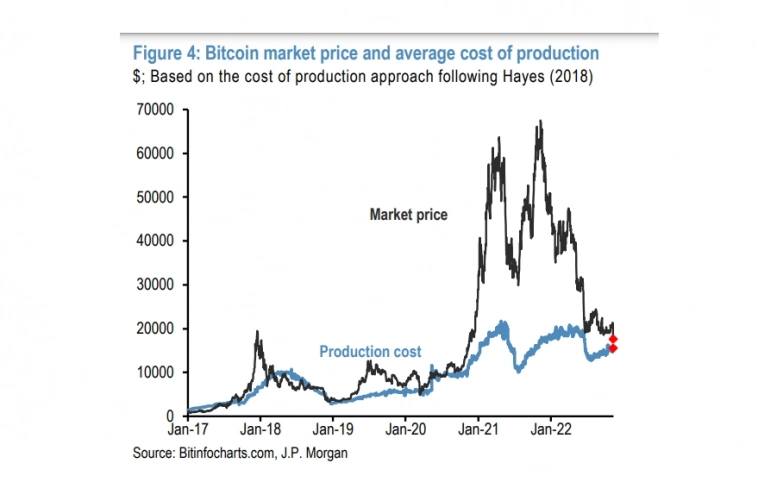

Новости рынков |JPMorgan: крипторынок ожидают каскадные маржин-коллы, биток упадет до $13,000

- 10 ноября 2022, 09:03

- |

Цель падения биткоина они видят на уровне $13,000 (Сейчас он стоит $16700, в среду опускался до $15,512).

Дословно JPM написали:

A “cascade of margin calls” is likely underway given the interplay between the exchange, its sister trading house Alameda Research and the rest of the crypto ecosystem

https://www.bloomberg.com/news/articles/2022-11-10/jpmorgan-strategists-warn-of-cascading-crypto-margin-calls-due-to-ftx-crisis

Новости рынков |JPMorgan: инвесторам стоит сократить вложения в акции т.к. растет риск ошибки монетарной политики ФРС

- 19 октября 2022, 21:16

- |

👉сократил вложения в акции в модельном портфеле на 3% т.к. растет риск ошибки монетарной политики ФРС

👉увеличена аллокация в госбондах и корп облигациях

👉увеличение «ястребиной» риторики со стороны центробанков и эскалация войны на Украине вероятно отложат восстановление экономики и рынка

👉ужесточение финансовых условий часто вызывают непреднамеренные стрессы

👉У Колановича таргет по S&P500 на конец года остается тем же = 4800, что предполагает потенциал 30%.

https://markets.businessinsider.com/news/stocks/stock-market-outlook-risk-fed-hawkish-policy-error-marko-kolanovic-2022-10

Новости рынков |ЦБ знает о нарастающих трудностях с платежами банков РФ через западные банки-корреспонденты

- 29 июля 2022, 20:29

- |

— ЦБ

Ранее сообщалось, что российские банки, которые держат коррсчета в зарубежных банках Citi и JPMorgan, получили уведомления о прекращение корреспондентских отношений с ними.

ЦБ отметил трудности с платежами банков РФ через западные банки-корреспонденты (fomag.ru)

Новости рынков |JPMorgan снизил рекомендацию для акций Polymetal, АЛРОСА, Русала и ММК

- 06 марта 2022, 09:57

- |

JPMorgan понизил рекомендацию для акций Polymetal, «АЛРОСА», «Русала» и GDR ММК с «выше рынка» до «нейтрально».

Прогнозные цены за штуку установлены:

- 14 фунтов стерлингов для акций Polymetal,

- 140 рублей для акций «АЛРОСА»,

- 8,5 гонконгского доллара для акций «Русала»

- $14 для GDR ММК.

Ранее JPMorgan также снизил свои рекомендации с «выше рынка» до «нейтрально» для:

- GDR «НОВАТЭКа» (прогнозная стоимость на уровне $56 за штуку),

- ADR «ЛУКОЙЛа» (прогнозная цена — $55 за штуку),

- GDR «Роснефти» (прогнозная стоимость — $4,3 за штуку)

- ADR «Газпрома» (прогнозная цена — $7,5 за штуку)

JPMorgan снизил рекомендацию для акций Polymetal, «АЛРОСА», «Русала» и ММК (interfax.ru)

Новости рынков |JPMorgan закрыл с убытком лонг в рубле, отозвал свои рекомендации

- 24 января 2022, 18:46

- |

— аналитики банка в записке для клиентов."Мы закрываем все наши оставшиеся длинные рублевые позиции с убытком"

«Мы не можем с высокой степенью уверенности отмести негативные сценарии. Следовательно, наши существующие рекомендации относительно длинных позиций потеряли силу».

JPMorgan закрывает все оставшиеся длинные позиции в рубле из-за геополитической неопределенности (fomag.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс