dr-mart |Две хорошие метафоры к правильному инвестированию

- 08 января 2024, 17:00

- |

Понравилось два сравнения:

На смартлабе (ссылка) юзер *FXRB*

«Инвестиции — это как игра в шахматы.» Для того, чтобы выиграть в шахматы, нужно не только знать правила игры, но и уметь анализировать позицию на доске, просчитывать возможные ходы и принимать стратегические решения. Точно так же, инвестор должен уметь анализировать информацию о компании, прогнозировать ее будущее развитие и принимать решения о покупке или продаже акций.

В телеге моей https://t.me/martynovtim/4094, чел по имени "ΔND₽ΞЙ"

Давайте представим, что вы — фермер, а инвестирование — это ваше поле. Ваши знания и образование — это семена, которые вы собираетесь посадить. Но чтобы урожай был обильным, просто посеять семена недостаточно. Вам нужно регулярно поливать их, удалять сорняки, следить за погодными условиями, возможно даже использовать удобрения или защиту от вредителей. И даже если вы все делаете правильно, все равно придется ждать, пока растения вырастут и дадут плоды. Также и в инвестировании, вам нужно постоянно «копать» и искать информацию, анализировать данные, обновлять свои модели и стратегии. И здесь также надо иметь терпение, потому что результаты не появляются сразу.

Отлично сказано!

- комментировать

- ★4

- Комментарии ( 24 )

Блог компании Mozgovik |Эти акции брокеры и гуру рынка обозначили фаворитами на 2024 год

- 08 января 2024, 15:50

- |

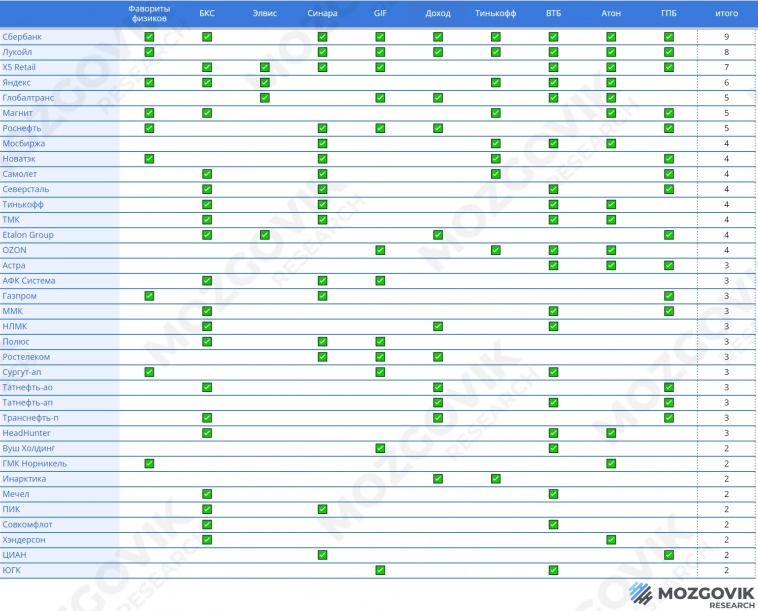

(галочкой в таблице отмечены фавориты в стратегиях указанных домов)

Подпишись на качественный анализ акций: https://t.me/mozgovikresearch

👉Сбербанк и Лукойл остаются «перегруженными» акциями в портфелях второй год подряд (однако это не помешало им дать доходность существенно лучше рынка в 2023 году)

👉С учетом потенциальных рисков, Яндекс выглядит очень перегруженным оптимизмом

👉Из фишек консенсус обделил вниманием: ALRS, FEES, IRAO, MTSS, PHOR, SNGS, VTBR

👉Из компаний роста меньше всего коллективного оптимизма в отношении группы Позитив

Какие интересные выводы можно сделать из этой таблички?

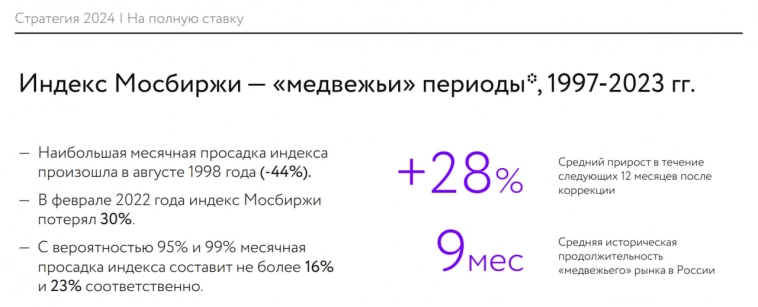

dr-mart |С вероятностью 95% месячная просадка индекса Мосбиржи составит не более 16% (😁)

- 08 января 2024, 10:58

- |

Люблю такого рода статистику.

Кстати годовая стратегия АТОНа как по мне так самая интересная оказалась.

dr-mart |Сюрприза не случилось: именно эти три акции занимают большую часть инвестиционных портфелей частных инвесторов

- 06 января 2024, 21:38

- |

какой акции больше всего в вашем инвест портфеле?

Хочу подчеркнуть — опрос был именно про бумагу с самой большой долей в портфеле.

Результаты получились такие:

Как ни странно, именно эти три бумаги (Сбербанк, Газпром, Лукойл) занимают самую большую долю в индексе МосБиржи.

Какие ещё выводы можно сделать из этого распределения?

👉Розничные инвесторы возлагают слишком большие надежды на акции Сбербанка — его просто огромный перевес в портфелях «физиков»

👉В основном результаты инвесторов совпадают с способностью компании регулярно платить высокие дивиденды

👉В этом смысле, если Газпром в этом году не заплатит дивиденды, вероятно еще одно обвальное снижение (хотя кажется, что падать уже некуда)

👉Из компаний, которые не платят дивиденды, у инвесторов больше всего акций Тинькофф (TCSG).

👉Из акций — «голубых фишек» у инвесторов есть явный недовес по: ВТБ, Магнит, МТС (хотя это странно), Алроса, Полюс, Сургут-ао, электроэнергетика.

Какие еще выводы можно сделать?

Пишите в комментарии.

dr-mart |Смартлаб-вопрос #16: какой акции больше всего в вашем инвест портфеле?

- 05 января 2024, 18:37

- |

Какой акции больше всего в вашем инвестиционном портфеле?

dr-mart |Доходность российского рынка составил 32% в этом году - стратегия БКС и инвестиционные идеи на 2024 год

- 05 января 2024, 13:32

- |

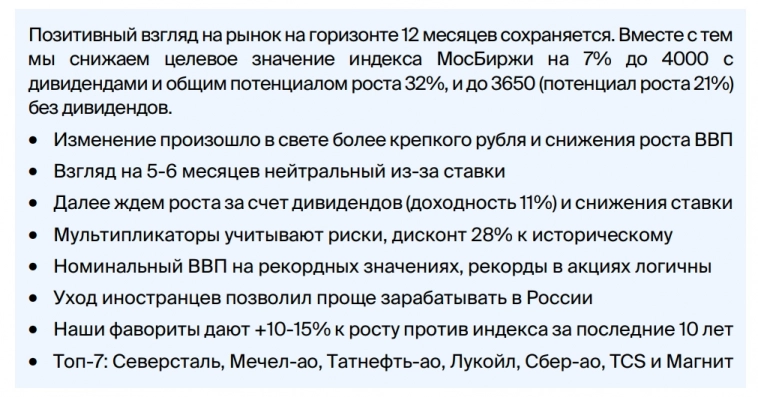

Стратегия от БКС самая длинная из тех, которые мне попадались (111 страниц), и в то же время, она вызывает у меня больше всего недоверия (наряду с некоторыми прогнозами Синары), т.к. некоторые таргет-прайсы выглядят откровенно завышенными. Вместе с тем, несмотря на свой гипер-оптимизм по многим бумагам, БКС изменил на нейтральный взгляд почти по всему нефтесектору.

Суть стратегии коротко:

Прогноз IMOEX = 3650 без дивов и 4000п с дивами (единственные кто дает такое непривычное разделение)

👉Ставка ЦБ окажет давление на рынок в 1П (стандартное мнение у всех)

👉Цель IMOEX = 4000 подразумевает полную доходность индекса 32%, включая 11% дивдох

( Читать дальше )

dr-mart |8 лет подряд рынок растет в первый день года

- 03 января 2024, 19:22

- |

03.01.2017 +2,3%

03.01.2018 +2%

03.01.2019 +0,7%

03.01.2020 +1%

04.01.2021 +1,9%

03.01.2022 +1,7%

03.01.2023 +0,9%

03.01.2023 +1%

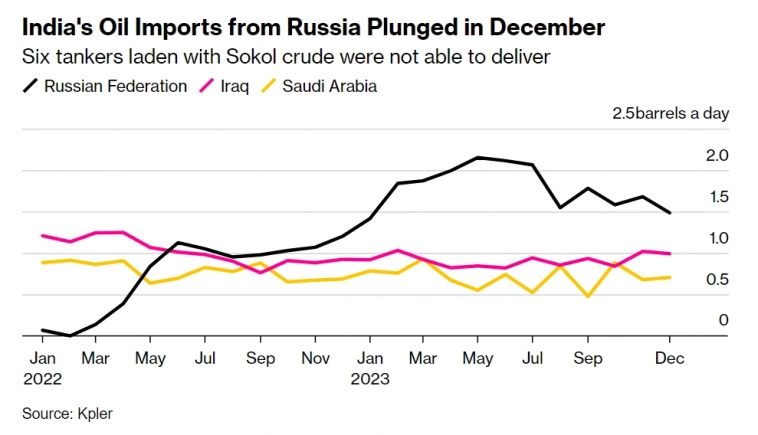

Новости рынков |Импорт нефти Индией из России упал в декабре до 1,48млн б/с - минимума за 12 мес на фоне трудностей с платежами

- 02 января 2024, 19:56

- |

Максимум поставок в Индию был достигнут в мае и составил 2,15 млн баррелей.

По итогам 2023 года импорт Индией российской нефти удвоился и составил в среднем 1,79 млн баррелей в день.

https://www.bloomberg.com/news/articles/2024-01-01/india-s-crude-oil-imports-from-russia-plunge-on-payment-issues

dr-mart |Какие акции принесут максимальный доход в 2024? - стратегия ВТБ брокер

- 02 января 2024, 16:40

- |

стратегия ВТБ брокера:

Доброго дня! Выкладываю конспект очередной инвестиционной стратегии на этот год! На сей раз от ВТБ брокера. Стратегия информативная, много полезной информации, но с выводами по бумагам лично я согласен далеко не всегда.

👉признаки замедления экономики США

👉пессимизм по Китаю мог достигнуть дна — ждут стимулов экономики от властей Китая. В конце года видим восстановление индикаторов Китая (ВВП, розничные продажи, промпроизводство). Ряд девелоперов в дефолте. Снижение ставки, снижение 1 взноса по ипотеке.

👉Рост ВВП РФ 2023 +1%

👉Инфляция +6,6% на конец 2024

👉Ставка ЦБ на конец 2024 = 13%

👉высокий внутренний спрос на фоне бюджетного импульса

_

👉МЭА: профицит нефти 2024 0,5М б/с

👉ОПЕК: дефицит нефти 2024 -2М б/с. ОПЕК постарается не допустить падение <$80

👉Прогноз ВТБ по средней Urals = $78

👉Золото пойдет вверх до $2200 на фоне снижения ставок мировыми ЦБ во 2П24

👉AISC худших 10% уже $1870/унц

👉Безработица 3%, дефицит кадров.

👉ОФЗ: вероятна коррекция в ОФЗ в 1 кв 2024 в связи с увеличением аукционов Минфина РФ (программа на год 4 трлн руб+)

👉Предпочитаем удерживать позицию ликвидности в инструментах денежного рынка и облигациях с плавающими купонами. Ликвидность повысит гибкость управления портфелем для последующего входа в облигации с постоянными купонами после коррекции под вероятное снижение ставки во 2-й половине 2024 г.

👉Рынок замещаек удвоится в 2024 (до $30млрд) после обязательного замещения

👉Навес окажет давление на рынок, но зависит еще от курса бакса, => когда бакс растет, инвесторы фиксят профит по замещайкам

_

👉Как и все, ждут роста рынка по мере формирования ожиданий снижения ставки ЦБ

👉Базовый сценарий: индекс IMOEX = 3242 + дивдох 10,3%, при безрисковой ставке 13%.

( Читать дальше )

dr-mart |У большинства посетителей смартлаба оказались адекватные ожидания от инвестиций

- 01 января 2024, 14:34

- |

Казалось бы, что люди хотят иксов, стремительного обогащения, но ваши ответы похоже говорят о том, что у смартлаба зрелая адекватная публика.

Формулируется цель следующим образом:

👉Дополнительный доход, например 100 тыс в мес

👉Жить только за счет рынка

👉Портфель в 1,5-2 раза обгонял инфляцию

👉плюс 6-10 пунктов к банковскому депозиту

👉Рост капитала по рынку + 100к руб в мес к ср. доходности 7%

👉20% годовых в $

👉Получать пассивный доход

👉25% доходность и выводить 1/4 прибыли

👉не умереть с голоду на пенсии

Вот такие выводы.

То есть большинству по сути не нужны иксы, а значит не нужны кредитные плечи и не нужны сомнительные рискованные мероприятия, которые могут дать большую прибыль или большой убыток.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс