Блог компании Mozgovik |Черкизово: чем удивил отчёт за 1 полугодие? + обновление взгляда на акции

- 18 августа 2024, 23:50

- |

15 августа вышел отчет Черкизово (МСФО) за полгода.

Последний раз мы писали про компанию 18 февраля по факту выхода отчета за 2023 год.

Напомню выводы, которые мы тогда сделали:

👉 компания не стоит дешево с текущим P/E = 7,3 и EV/EBITDA = 5,9 (данные мультипликаторы являются исторической нормой для компании). На российском рынке очевидно есть более дешевые и интересные компании (но не в агро-секторе).

👉 Повышенная чистая рентабельность 2023 года на уровне 12,1% самая высокая за последние 10 лет и маржа вероятно снизится в 2024-2025, так как цены на курицу/мясо будут расти медленнее, чем издержки.

--

Теперь я поделюсь выводами, к которым я пришел после прочтения отчета за 1-е полугодие:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

dr-mart |Графики от Tradingview не перестанут работать. Можете не переживать

- 14 августа 2024, 16:22

- |

Графики от Tradingview не перестанут работать.

Можете не переживать👍

если есть вопросы по Tradingview можете задавать в комментариях.

dr-mart |+11% в карман меньше чем за месяц на этой инвест идее

- 14 августа 2024, 10:57

- |

Транснефть красава, дивидендный геп закрыла👍 Месяца не прошло, 12% в карман (+11% после налогов). Спасибо @mozgovikresearch

https://t.me/mozgovikresearch/1933 — про Транснефть

https://t.me/mozgovikresearch/1941 — я писал что купил (на 5% от портфеля)

(пока держу, не продаю, так что пока только временный успех констатируем)

dr-mart |Пришла пора тарить ОФЗ? Как проходит сезон отчетов за 1-е полугодие?

- 12 августа 2024, 19:09

- |

Блог компании Mozgovik |Дно в ОФЗ позади? О чем говорят отчеты компаний за 1 полугодие? W#79

- 12 августа 2024, 17:54

- |

Что интересного произошло за минувшую неделю?

📉На мировых рынках резко возросла волатильность (без особых конкретных причин)

📈Российские госбонды резко пошли вверх (отскок в RGBI)

📉Прорыв ВСУ в Курскую область

👉ЦБ впервые скрывает объем операций нерезидентов на акциях в июле на Мосбирже

👉Продолжают выходить корпоративные отчеты

График за последний месяц:

( Читать дальше )

dr-mart |Кто впаривает акции российским физлицам и в каком объеме?

- 12 августа 2024, 16:48

- |

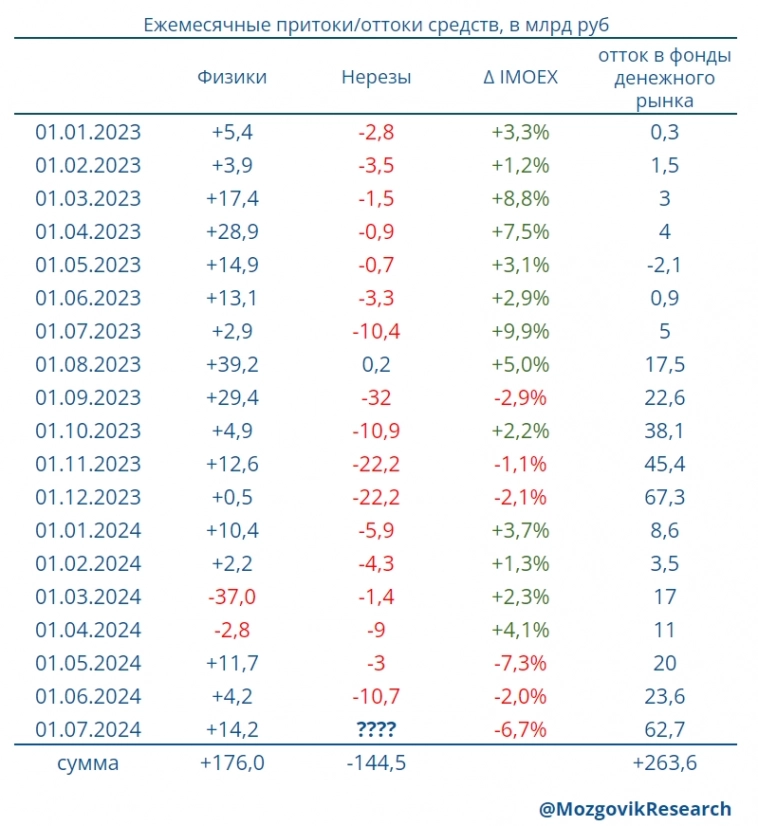

ЦБ впервые не раскрыл статистику по продажам нерезидентов, что может быть связано с попаданием Мосбиржи в SDN лист.

Какие мы видим тенденции по потокам денег?

👉Физики покупают акции постоянно начиная с января 2023, исключение — март 2024 (рынок вышел на новые хаи).

👉Покупки физиками акций в июле стали максимальными за 10 месяцев — с сентября 2023

👉Физики действуют контр-циклично: в июле индекс IMOEX упал до годового минимума, поэтому физлица увеличили покупки

👉В мае-июне появились большие группы продавцов — в мае более 44 млрд продали некредитные финансовые организации(НФО), в июне 41 млрд — «прочие банки».

👉Инвестиции в фонды денежного рынка в июле достигли 62,7 млрд — максимум с декабря 2023

👉Нерезиденты продают акции почти всю дорогу, но в последние месяцы их объемы были достаточно скромными. Сколько они продали в июле мы не знаем, ЦБ заботливо скрыл от нас эту информацию

https://t.me/mozgovikresearch

dr-mart |Лой на лое лоём погоняет. Открытие рынка в понедельник.

- 12 августа 2024, 10:50

- |

Все-таки тренд из ёр френд, поэтому на медвежьем рынке ты либо шортишь, либо вне рынка, но без плечевых лонгов точно.

📉Хуже рынка ВК с утра, -2,4% что закономерно после разгромного отчета за 1 полугодие ну и пресс-релиза, в котором ни разу не упоминаются слова «долг» и «убыток»

❌HHRU с этого дня встали на вечную стоянку😁

📉Мечел продолжает копать карьер, новый лой за 1,5 года, -2%

📉Русснефть -2%, новый лой полгода, сдули весенний памп полностью, от хаев почти -50%

📉ТМК стабильно в минусе, -1,8% новый лой за 14 мес

📉ИВА новый исторический лой -1,3% (231,5)

📉Фосагро -1,5%, новый лой по закрытию за 1,5 года

📉ЦИАН лой полгода -1,4%

📉НЛМК -1% лой 14 мес

📉EN+ стабильно лой за 2 года почти -0,7%

📈ZAYM лучше рынка, +1,3%

📈UPRO почему-то плавно откупают 1%

Не падают с утра, стоят в нулях: SNGSP, ALRS, GMKN, RUAL, TCSG

📈нефть слава богу отколупалась до $80 баксов

dr-mart |Какие события этой недели по-вашему были самыми важными и интересными на рынке?

- 11 августа 2024, 11:31

- |

Обсуждаем в комменариях👍

dr-mart |Фосагро 1П МСФО записная книжка

- 09 августа 2024, 14:41

- |

👉Контора стоит 700 ярдов

👉Долга уже многовато = 287 млрд, продолжать платить дивы

👉при такой ставке как сейчас реально странновато

👉ЧД = 220 млрд, => EV ~900

👉ЧД за год +9%

👉Прибыль = 40,64 млрд за полгода

👉СДП/FCF за полгода 26,6 млрд vs 60 год назад

👉FCF вырос за счет снижения дебиторки на 17 млрд

👉EBITDA 76 млрд

👉Себестоимость 6 мес +34 млрд = 146

📉Зарплаты +45% до 17,7 млрд

📉Экспортная пошлина +300% до 16 млрд

📉РЖД тариф +47% до 9,7 млрд

📉Фрахт +26% до 5,6 млрд

👉Выпуск +3,6% г/г, Продажи +9,3%г/г (в тоннах).

👉Выручка +13,5%г/г

👉MAP 2Q $532 vs 1Q $514 (несмотря на то, что 2кв считается сезонно более слабым)

👉3 квартал сезонный пик цен

Табличка: smart-lab.ru/q/PHOR/f/y/MSFO/

dr-mart |FIXP отчет за 1 полугодие записная книжка

- 09 августа 2024, 11:25

- |

👉Контора стоит 180 млрд руб (214 руб/акция).

👉Прибыль за полгода = 9,1 млрд (3,29+5,81)

👉Если бы не списание запасов и fx loss, профит был бы на 2 млрд больше

👉FCF = 5,8 млрд за полгода (NCF=14,52; аренда -6 млрд, капекс -2,6 млрд)

👉”острый дефицит рабочей силы продолжает оказывать давление на рентабельность, а ситуация с перевозками все еще нестабильная”

👉11 кварталов подряд отрицательная динамика LFL трафика (г/г)

👉НО: 4 квартала подряд отток покупателей сокращается, по 2 кв -2,3%г/г

👉Чистый долг -20 млрд

Табличку заполнив: https://smart-lab.ru/q/FIXP/f/q/MSFO/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс