Блог им. bondsreview |IPO группы Элемент может пройти на СПб Бирже

- 16 апреля 2024, 15:37

- |

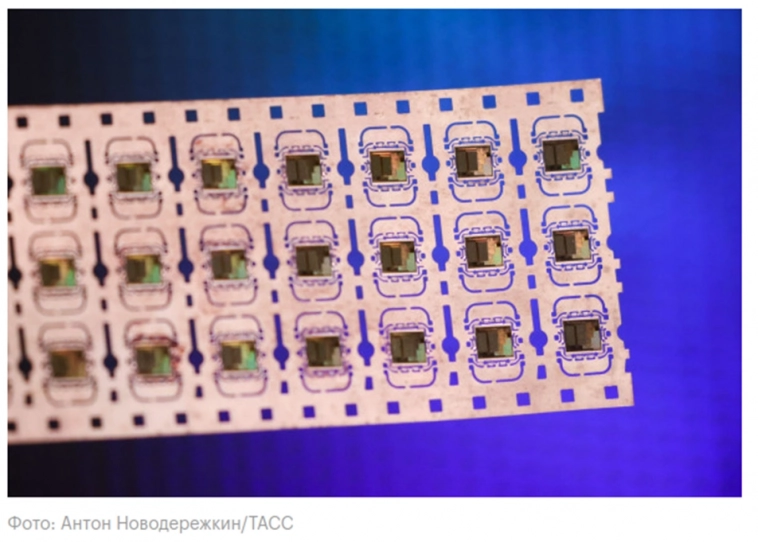

Как сообщает РБК со ссылкой на источники, группа компаний Элемент может провести IPO на площадке СПб биржи. Хотя все последние размещения технологичных компаний проходили на Мосбирже, на фоне сообщений в СМИ акции СПб биржи выросли на 20%. Можно ли говорить, что для инвесторов микроэлоктроника – это новое золото?

Чем акции ГК Элемент» могут заинтересовать инвесторов?

👉 Элемент — лидер на рынке микроэлектроники, на долю которого приходится более 50% российского производства электронных компонентов. Группа объединяет более 30 предприятий (самое известное – завод Микрон в Зеленограде) по производству интегральных микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем, а также радиоэлектронной аппаратуры

👉 По оценке аудиторско-консалтинговой компании Kept, к 2030 году потребление электронных компонентов в России вырастет в 2,7 раза (СAGR 15%). При этом производство отечественной микроэлектроники вырастет почти в 6 раз (CAGR 29%) за счет импортозамещения, освоение производства новых видов продукции и продвижения по пути технологического суверенитета. При этом перспективы экспорта российской микроэлектроники аналитики Kept оценивают в 40% мирового рынка общим объемом более триллиона долларов, который приходится на рынки дружественных стран.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. bondsreview |МТС-банк объявил о намерении провести IPO

- 12 апреля 2024, 18:02

- |

Инвесторам будут предложены акции банка, которые выпущены в рамках допэмиссии. Привлеченные средства будут направлены на реализацию стратегии роста.

Основной акционер свои акции продавать не будет, и возьмет на себя обязательства, связанные с ограничением на отчуждение Акций в течение 180 дней с даты начала торгов.

Ценовые диапазоны и открытие книги будут позднее.

Что же такое МТС-банк?

В 2023 году банк заработал 12,5 млрд рублей прибыли, а его операционные доходы выросли на 47% до 64,5 млрд рублей.

Фокус банка — розница. Банк в ней лидер в POS-кредитовании, а также значительную долю портфеля занимают кредитные карты. В POS-кредитовании — это крупнейший игрок.

( Читать дальше )

Блог им. bondsreview |Займер выходит на IPO!

- 02 апреля 2024, 15:04

- |

Крупнейшая микрофинансовая организация Займер объявилапервые параметры первичного размещения акций на Московской бирже.

В рамках сделки действующий акционер предложит свои акции на сумму около 3 млрд рублей.

Пока итоговых параметров нет, но в СМИ публиковали оценку в 35-40 млрд рублей. То есть при таком объеме размещения основной акционер сохранит за собой преобладающую долю в компании.

У действующих акционеров будет локап на 180 дней с момента старта торгов. Листинг и начало торгов ожидаются в апреле.

По итогам предварительного диалога с институциональными инвесторами Компания уже получила предварительные заявки от них на 70% от ожидаемого объема IPO.

Перейдем к обзору компании и ее результатам!

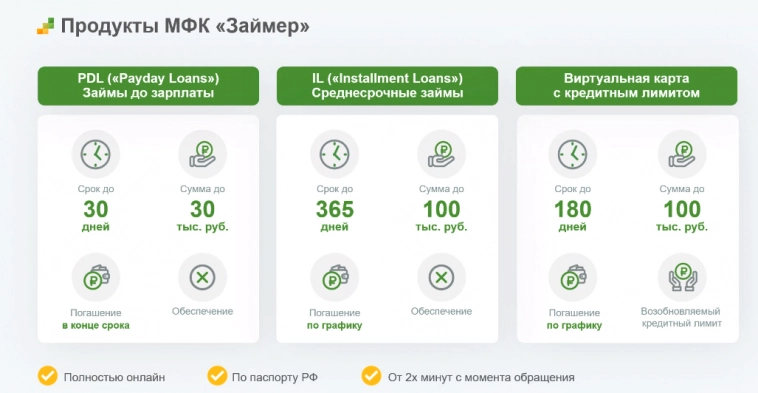

Займер — это МФО, которая занимается займами формата PDL (до зарплаты) и IL (среднесрочные займы). Также компания запустила новый продукт — виртуальный аналог кредитной карты.

Главным образом Займер специализиируется на PDL — в этой области компания является крупнейшим игроком. Выдача среднесрочных займов растет повышенными темпами: в 2023 году таких займов было выдано почти в 2 раза больше (почти 10,5 млрд рублей).

( Читать дальше )

Блог им. bondsreview |Европлан - заработают ВСЕ или компания выходит на IPO с дисконтом и оценкой в 100 млрд рублей

- 22 марта 2024, 13:18

- |

Европлан сегодня объявил ценовой диапазон IPO на Московской бирже — 835-875 рублей за акцию или размер капитализации 100-105 млрд рублей за ВСЮ компанию!

Исходя из основных мультипликаторов, это P/E 6,7 и P/BV ~2,2

Кажется это дешево для компании роста c ROE 40% — изначально объем капитализации планировался от 120 до 160 млрд рублей!

Что нам предлагают купить за 100 млрд рублей? Крупнейшую лизинговую компанию c ростом прибыли в среднем на 35% в год

( Читать дальше )

Блог им. bondsreview |Крупнейшая независимая лизинговая компания Европлан опубликовала финансовые результаты за 2023 год.

- 29 февраля 2024, 14:01

- |

Компания продолжает сохранять высокие темпы роста. Чистая прибыль выросла на 24% к прошлому году до 14,8 млрд рублей.

В текущей ситуации кредиты стали менее доступны для бизнеса, а покупать транспорт и технику за наличные не все могут себе позволить. Лизинг остается простым и зачастую самым доступным инструментом обновления автопарка и спрос на него растет. При этом выручка компании хорошо диверсифицирована: 42% операционного дохода заработано в сегменте автоуслуг.

( Читать дальше )

Блог им. bondsreview |Калужский ликеро-водочный завод Кристалл выходит на IPO!

- 14 февраля 2024, 14:12

- |

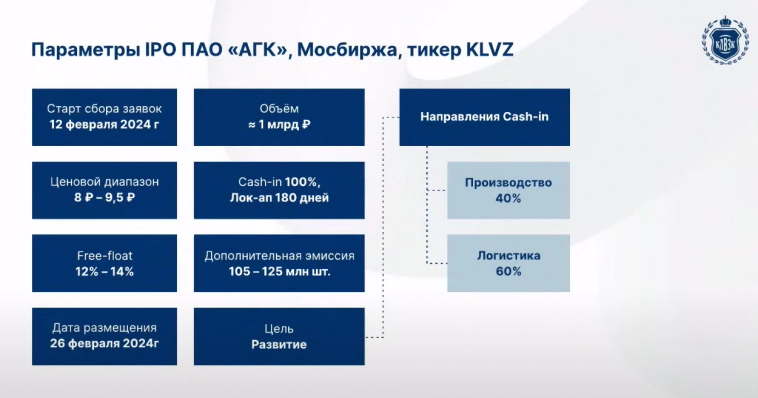

Сбор заявок начался, дата начала торгов запланирована 26 февраля.

Компания планирует привлечь 1 млрд рублей на развитие путем размещения дополнительных акций по цене 8-9,5 руб. за акцию.

В данный момент 100% компании принадлежит Павлу Победкину — основателю и генеральному директору компании.

Рассмотрим подробно бизнес будущего эмитента.

Что за компания?

Кристалл входит в список крупнейших производителей алкоголя в России и растет огромными темпами.

( Читать дальше )

Блог им. bondsreview |Диасофт - сколько заработают инвесторы? Прямой эфир с владельцами компании!

- 08 февраля 2024, 19:55

- |

Диасофт — восходящая звезда российского фондового рынка.

IPO только началось, а переподписка по слухам уже запредельная.

Компания даже приняла решение остановить сбор заявок раньше на 2 дня.

Какой будет аллокация и итоговая цена размещения?

Оперативный комментарий каналу PROFIT дадут ТОПы компании в прямом эфире!

Блог им. bondsreview |Займер готовится к IPO

- 24 января 2024, 13:57

- |

На близком горизонте нас может ожидать IPO Сбера из мира МФО.

Компания “Займер” рассматривает такую возможность.

Источники Коммерсанта сообщают, что Займер планирует привлечь 5 млрд рублей. Основной спрос ожидается от физ. лиц, а оценка может составить 40-60 млрд рублей.

Много это или мало, давайте разбираться?

При годовой прибыли в 7 млрд рублей, оценка по верхней границе это P/E = 8,5 — приемлемо. Но!

Во-первых, Займер — крупнейший игрок сектора, за это полагается премия в оценке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс