Блог им. bondsreview

Займер готовится к IPO

- 24 января 2024, 13:57

- |

На близком горизонте нас может ожидать IPO Сбера из мира МФО.

Компания “Займер” рассматривает такую возможность.

Источники Коммерсанта сообщают, что Займер планирует привлечь 5 млрд рублей. Основной спрос ожидается от физ. лиц, а оценка может составить 40-60 млрд рублей.

Много это или мало, давайте разбираться?

При годовой прибыли в 7 млрд рублей, оценка по верхней границе это P/E = 8,5 — приемлемо. Но!

Во-первых, Займер — крупнейший игрок сектора, за это полагается премия в оценке.

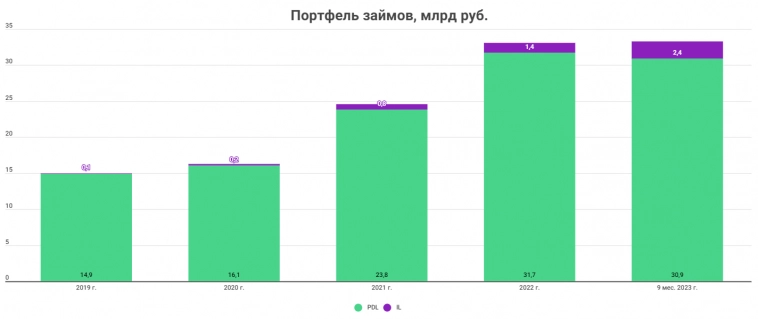

Основные выдачи идут в формате до зарплаты (PDL), но за последние несколько лет существенно выросла доля среднесрочных займов (IL).

Последние пару лет Займер сделал ставку на качество портфеля, а не количество выдач. Повторный клиент — локомотив бизнеса. Займер сделал акцент на клиентах, которые повторно обращаются к компании. Риск-профиль такого клиента понятен, плюс он доказал свою платежеспособность.

В результате мы увидели, что портфель остался на прежнем уровне (что хорошо, учитывая консервативную стратегию).

А расходы по резервам кратно сократились.

В условиях роста ставок Займер существенно сократил фондирование через привлечение заемного капитала, опираясь на рост собственного. Это логично, меньше кредитов — меньше процентных расходов.

Меньше процентных расходов — больше прибыль.

В результате вышеописанных оптимизации удалось продолжить наращивать чистый процентный доход после резервов:

Что в конечном итоге привело к существенному росту прибыли. Отмечу также, что тренд по росту чистой прибыли продолжился. За последние 3 года прибыль выросла в 4 раза.

Обратите внимание выше на уровень рентабельности собственного капитала. Последние 3 года рентабельность на уровне 60% — это очень много. Для сравнения у Сбера в отличный 2023 год рентабельность составила 25%.

Капитал, который создает компания позволяет ей практически все:

1) Наращивать портфель займов

2) Щедро платить дивиденды

3) Соблюдать регуляторные нормативы Центрального банка

Нормативы, к слову, соблюдаются со значительным превышением.

Про дивиденды. Розничный инвестор их очень любит. Займеру есть что дать и здесь. Компания планирует направлять на дивиденды 50% от чистой прибыли. До этого компания также стремилась выплачивать дивиденды ежеквартально.

Что в итоге?

Займер — лидер сектора, который диверсифицирует структуру своих доходов за счет среднесрочных займов.

93% займов выданы повторным клиентам. Повторный клиент — это проверенная платежеспособность, из-за чего удается улучшить резервирование и существенно нарастить чистую прибыль, которая выросла в 4 раза за последние 3 года.

Займер выплачивал дивиденды ежеквартально. В планах направлять на дивиденды 50% от чистой прибыли.

Нормативы Центрального банка выполняются с существенным запасом. ROE компании 60% сохраняется последние несколько лет и компании буквально удается все: Платить дивиденды, соблюдать нормативы, растить портфель.

Лично мне очень интересно это размещение. За компанией слежу давно, еще с момента когда они делали эфир с Тимофеем по размещению облигаций пару лет назад.

Займер как высокомаржинальный бизнес интересен, жду официальную информацию о размещении!

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- бонды

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- эбис

- Элемент

- эр-телеком холдинг

- эталон

- Ювелит

а P/B какая???