Блог им. bondsreview

МТС-банк объявил о намерении провести IPO

- 12 апреля 2024, 18:02

- |

Инвесторам будут предложены акции банка, которые выпущены в рамках допэмиссии. Привлеченные средства будут направлены на реализацию стратегии роста.

Основной акционер свои акции продавать не будет, и возьмет на себя обязательства, связанные с ограничением на отчуждение Акций в течение 180 дней с даты начала торгов.

Ценовые диапазоны и открытие книги будут позднее.

Что же такое МТС-банк?

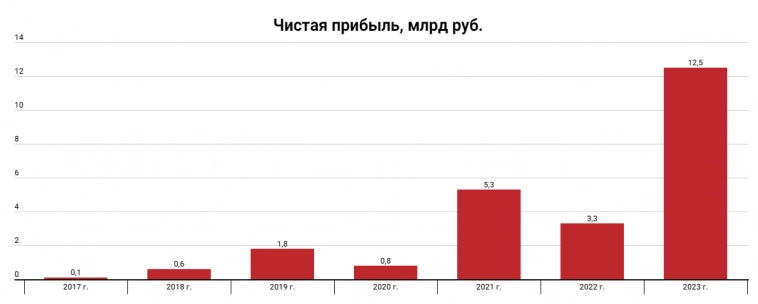

В 2023 году банк заработал 12,5 млрд рублей прибыли, а его операционные доходы выросли на 47% до 64,5 млрд рублей.

Фокус банка — розница. Банк в ней лидер в POS-кредитовании, а также значительную долю портфеля занимают кредитные карты. В POS-кредитовании — это крупнейший игрок.

Кредитный портфель вырос почти на 40% в 2023 году. В среднем последние годы он рос на те же 40%. С 2017 по 2023 годы темпы роста банка были втрое выше любого представителя из топ-10. В результате МТС-банк занял 8 место в необеспеченном розничном кредитовании и 27 место по размеру капитала.

Операционные доходы выросли на 47%, и в среднем росли около 40% в год. Темпы роста и правда впечатляют.

Чистая прибыль в 2023 году выросла в несколько раз, и удвоилась относительно результатов стабильного для сектора 2021 года.

Банк работает в более рисковом розничном кредитовании, поэтому его чистая процентная маржа в 2023 году составляла 10,9% (для сравнения у Сбера было 6%). Но с качеством портфеля остается полный порядок, соотношение резервов и плохих кредитов 114%.

Регуляторные нормативы соблюдаются с запасом. Небольшое проседание в 2023 году вызвано огромным ростом (+34% в активах), постепенно этот показатель должен восстановиться с накоплением капитала. В 2023 году рентабельность капитала составила 19,1% (без суборда), среднесрочный таргет МТС-банка — выход к 30%.

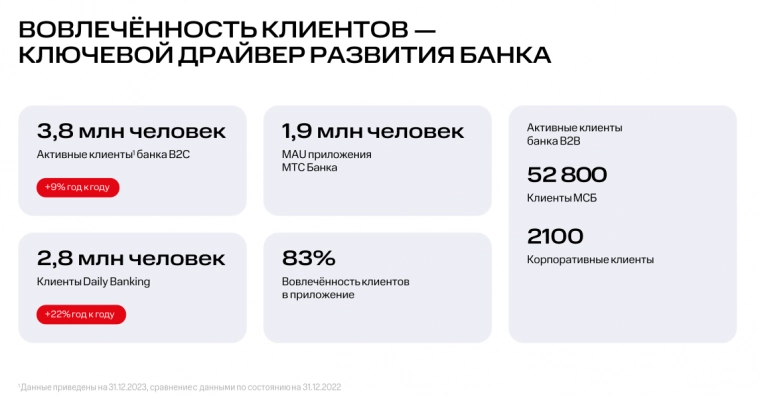

У банка есть серьезное конкурентное преимущество — клиентская база основного акционера МТС в 81,1 млн абонентов (у Банка 3,8 млн клиентов). Стоимость привлечения клиента из экосистемы МТС на 79% ниже относительно прочих клиентов.

Здесь МТС-Банк сохраняет кратный потенциал для роста. В этом тандеме есть огромное преимущество МТС-банка. Так как на рынке клиент высокомаржинальных продуктов очень дорог.

А вместе с МТС, банк может не только развивать свои старые продукты, но и создавать новые.

В своей среднесрочной стратегии МТС-банк нацелен на:

• продолжение опережающего роста в необеспеченном розничном кредитовании

• увеличение базы активных клиентов с 3,8 млн до 8 млн клиентов и дальнейшее снижение стоимости привлечения клиентов, в том числе через рост проникновения в клиентскую базу экосистемы МТС

• дальнейшее повышение продолжительности жизни клиента с Банком и ценностного предложения для клиентов через запуск новых кредитных продуктов и активное развитие ежедневного банкинга («daily banking») – современных транзакционных и расчетных сервисов, а также трансграничных расчетов

• продолжение роста возврата на капитал (ROE) до 30%.

И у банка это вполне может получиться. На днях банк опубликовал значение чистой прибыли по РСБУ в рамках 1-ого квартала. Чистая прибыль выросла на +32% до 3,7 млрд рублей. По этому результату несколько комментариев. Во-первых 1-ый квартал у банковского сектора сезонно слабее прочих (в основном из-за кол-ва дней). Во-вторых, это результат РСБУ, а МСФО обычно немного лучше. В третьих, в нем мы видим продолжающийся рост кредитного портфеля, который прибавил 33% с начала года. То есть по 2024 году банк вполне выходит на прибыль 16-17 млрд рублей, что примерно на треть больше результата 2023 года.

На мой взгляд, это одно из самых интересных размещений этого года, потому что здесь мы видим становление крупного игрока в процессе. МТС-банк — это один из немногих банков, которые будут наращивать прибыль высокими темпами.

Нам показали перфоманс результатов в прошлом. Обозначили будущие перспективы по росту в будущем. И показали текущую динамику, которая вполне соответствует среднесрочным ориентирам. Это история роста, которая однозначно заслуживает внимания.

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- бонды

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- эбис

- Элемент

- эр-телеком холдинг

- эталон

- Ювелит

Пацаны, вы покупаете мои бумажки, а я на ваших рублях буду зарабатывать 20% годовых, выдавая безрисковые кредиты под залог ликвидных активов.

У вас — мои бумажки и ваши риски.

У меня — ваши рубли и мой ссудный процент.

Договорились?