Блог им. bondsreview

Европлан - заработают ВСЕ или компания выходит на IPO с дисконтом и оценкой в 100 млрд рублей

- 22 марта 2024, 13:18

- |

Европлан сегодня объявил ценовой диапазон IPO на Московской бирже — 835-875 рублей за акцию или размер капитализации 100-105 млрд рублей за ВСЮ компанию!

Исходя из основных мультипликаторов, это P/E 6,7 и P/BV ~2,2

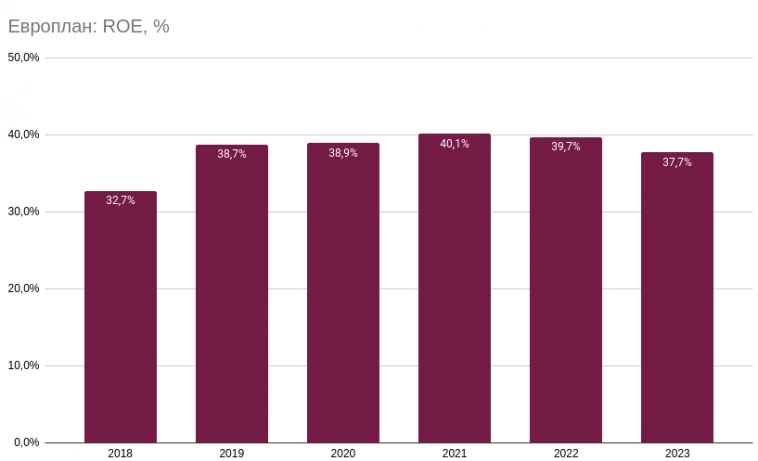

Кажется это дешево для компании роста c ROE 40% — изначально объем капитализации планировался от 120 до 160 млрд рублей!

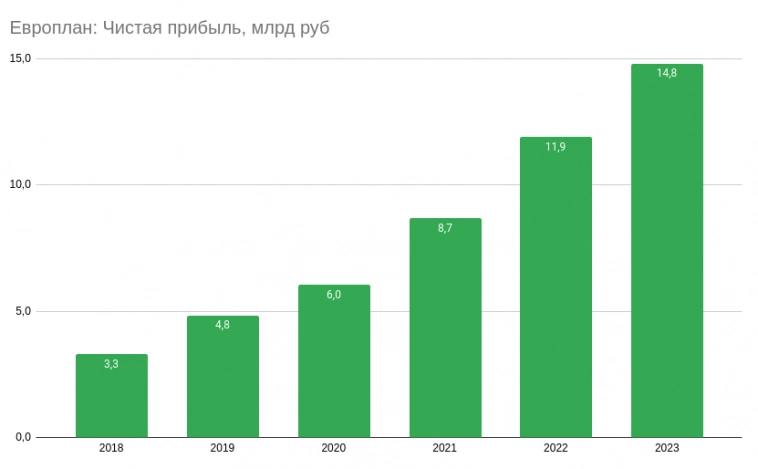

Что нам предлагают купить за 100 млрд рублей? Крупнейшую лизинговую компанию c ростом прибыли в среднем на 35% в год

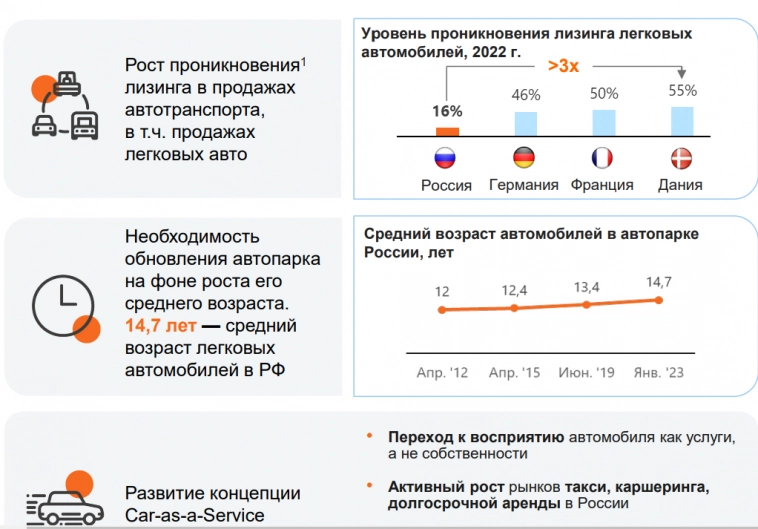

Рынок лизинга в России слабо развит — уровень проникновения лизинга всего 16% против 50% в развитых странах. Лизинг это дешевле и выгоднее для юр лиц, чем покупка авто на свои или в кредит (снижает налоговую базу и дает кэшбэк в виде возврата НДС)

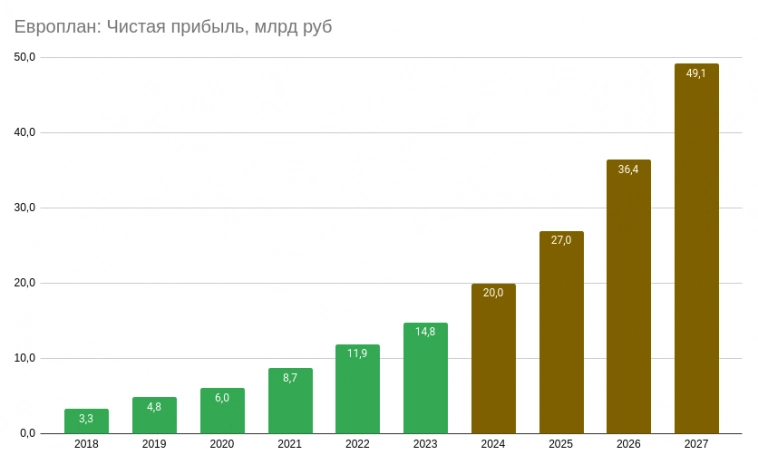

Если предположить, что Европлан будет и дальше наращивать прибыль с капиталом на 35% в год — результаты компании будут следующими и текущая оценка в 100 млрд руб быстро станет аномально дешевой (2-3 годовые прибыли)

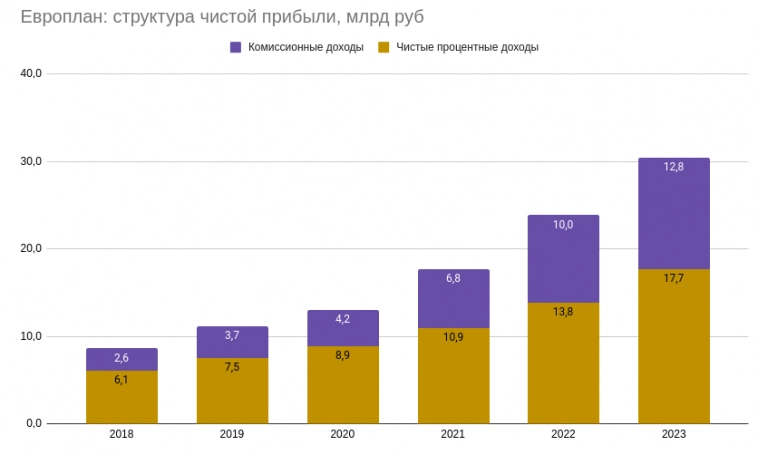

Из чего состоит структура доходов у Европлана? Это процентные + непроцентные (автоуслуги) доходы, причем последние выглядят впечатляюще, рост в 3 раза за 4 года!

Это позволяет держать ROE (важный показатель для финансового сектора) на уровне 40% в год (у Сбера 22% например!)

Премия к капиталу выглядит оправданной, особенно с учетом эффективной бизнес-модели, благодаря которой компания растет с почти нулевым риском.

Также Европлан платит дивиденды (можно рассчитывать на 50% прибыли), т.е. за 2024 год дивиденды могут составить 10% от текущей цены IPO и они будут расти на 40% год к году!

Вывод: Европлан размещается ДЕШЕВО (105 млрд рублей за всю компанию), по слухам институционалы уже подали заявку на 50+% аллокации. Судя по всему пойдут по проверенной схеме Диасофта.

Я буду участвовать в IPO по текущей оценке — дают заработать легкие деньги второй раз за год на IPO.

- 22 марта 2024, 14:17

- 22 марта 2024, 14:43

- 24 марта 2024, 16:27

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- бонды

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- эбис

- Элемент

- эр-телеком холдинг

- эталон

- Ювелит