Блог им. beglaryan |США вошли в фазу денежной энтропии: долг больше не тормоз, а двигатель рынка

- 28 ноября 2025, 10:45

- |

На диаграмме (выше) свежие показатели по бюджетному дефициту и процентным расходам на обслуживание внутреннего долга США.

Дефицит в размере $284 млрд в октябре, по сути, сигнал о том, что правительство финансирует экономический рост уже не за счет производительности и налогов, а посредством монетизации структурных обязательств.

Теперь долговая задолженность создает огромные процентные расходы, которые подавляют экономический рост, а стало быть требуется выпускать все больше, и больше долговых обязательств.

Платежи по процентам незаметно стали третьей по величине статьей расходов бюджета США, за исключением того, что они не служат экономике и домохозяйствам.

Долг более не является фактором роста, а становится его двигателем. Фискальное доминирование сменило монетарное, а ФРС США фактически становится просто управляющим активами и пассивами правительства, принявшего постоянный дефицит как базовое условие.

Это означает, что американский рынок внутреннего долга теперь превращается в инструмент денежной ликвидности, а не в механизм ценообразования, как это было раньше.

( Читать дальше )

- комментировать

- 4.4К | ★3

- Комментарии ( 8 )

Блог им. beglaryan |Долларовая ликвидность в финансовой системе продолжает сокращаться

- 05 ноября 2025, 15:07

- |

Блог им. beglaryan |Эпоха дешёвых китайских товаров для США подходит к концу?

- 18 августа 2025, 13:45

- |

По моему довольно важный факт, который еще не засветился как следует в информационных потоках.

Иллюстрация (выше) выдает динамику объемов контейнерных перевозок из Китая в США за последние две недели, и объемы начинают стабильно падать несмотря на так называемое торговое перемирие, и сейчас на минимуме за 2 года.

Этот факт уже нельзя обосновать как эффект панических закупок от американских импортеров в период апреля-мая, когда был шок от заградительных пошлин Трампа на китайский экспорт в Америку.

Причина или в более высоких реальных ставках на ввоз китайских товаров, либо имеет место постепенное замедление спроса внутри американской экономики. Из-за истощения домохозяйств, которые уже перегружены долгами (просроченные платежи по кредитным картам растут), а уровень сбережений очень низкий по историческим меркам, и они уже просто не могут потреблять такой же объём товаров, как раньше.

Однако тут есть еще один очень важный момент.

В прошлые периоды потоки поставок всегда двигались по чёткой амплитуде, в сезонный пик был рост, потом спад, но затем возврат до прежних значений.

( Читать дальше )

Блог им. beglaryan |Рекордные неплатежи по кредиткам в США: надвигается кризис потребления?

- 30 июля 2025, 10:37

- |

На эту иллюстрацию (выше) думаю стоит обратить внимание, так как это представляет потенциальный риск для американской экономики.

Как видно, неплатежи по кредитным картам среди мелких заемщиков достигли рекордного уровня и даже превзошли пики пузыря доткомов и финансового кризиса 2008 г.

В чем тут экономический риск?

70% ВВП США это потребительские расходы, а эти расходы стимулируются использованием кредитных карт, схемами типа «купи сейчас — плати потом», займы до зарплаты и прочее.

Такой рост неплатежей приводит к тому, что сильно ужесточаются условия выдачи кредитов и кредитование резко сокращается сначала менее обеспеченных, а затем и до средних слоев общества. Далее идет падение потребления и доходы мелкого и среднего розничного бизнеса, а также компаний сферы услуг снижаются и потом

пойдут увольнения, и увеличение числа дефолтов. На макроуровне возникнет угроза разрушения модели потребления, которая основана на долге.

https://t.me/BeglaryanCapitalБлог им. beglaryan |Пессимизм на максимуме с 2008 года: что знают домохозяйства, чего не видит рынок?

- 23 июля 2025, 12:22

- |

Неожиданно, но это факт. Свежие опросы американских домохозяйств по ожиданиям занятости показали сильный рост пессимизма и аж 58% ожидают роста безработицы через год.

Это самые высокие показатели ожиданий по безработице со времени краха 2008 года (великий финансовый кризис) и исторически такие всплески происходят только в рецессии или непосредственно перед ней.

Но сейчас вроде как нет рисков рецессии, и то ли население впечатлилось разными аналитическими статьями про влияние искусственного интеллекта на потерю рабочих мест, то ли есть какая-то скрытая иная причина, но мы видим результат в виде неопределенности в будущем.

В принципе, если задуматься, этот всплеск пессимизма опаснее прошлых кризисов, поскольку в отличии от 2008 или 2020 гг. сейчас экономика внешне выглядит не так уж и плохо, фондовый рынок бьет исторические рекорды, то есть, нет никакой истории о спасении, которая могла бы успокоить систему, если пессимизм начнет нарастать.

Может быть дело не только в рабочих местах, а падение веры в долгосрочную стабильность и налицо массовое психологическое истощение, которое сложнее обратить вспять, чем ставки или ликвидность. Надо подумать.

( Читать дальше )

Блог им. beglaryan |Дефицит на стероидах: текущий счет США рвет рекорды, а команда Трампа — волосы

- 26 июня 2025, 16:04

- |

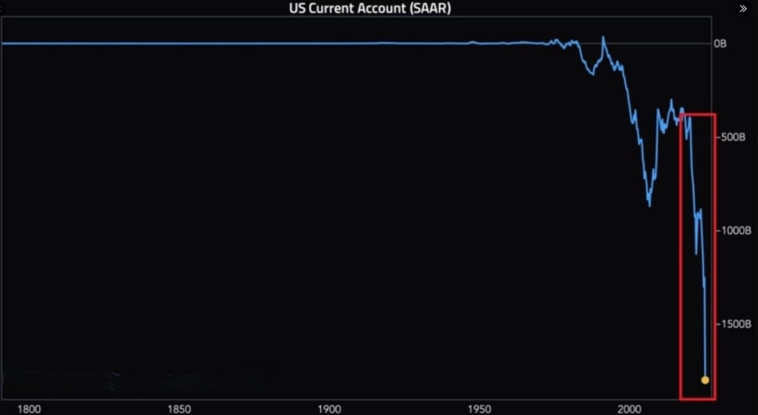

Дополнительная головная боль для команды Трампа, которую надо как-то побыстрее решать в будущем. Дефицит текущего счета платежного баланса США вырос на $138,2 млрд в I квартале 2025 г (на 44,3%) до рекордных $450,2 млрд.

Текущий счет измеряет поток товаров, услуг и инвестиций в страну и из нее, или сколько страна зарабатывает из-за рубежа по сравнению с тем, сколько она тратит за рубежом.

В процентах от ВВП дефицит вырос на 1,8 % до 6,0% и хуже было только в III квартале 2006 г. В годовом исчислении дефицит текущего счета достиг суммы аж в $1,8 триллиона.

Конечно понятно, что этот всплеск произошел из-за того, что предприятия поспешили закупить импортные товары перед введением новых пошлин на иностранные товары, но в любом случае такие показатели дефицита необходимо как можно скорее нормализовать, пока дисбаланс не стал критическим.

https://t.me/BeglaryanCapital

Блог им. beglaryan |На пороге коллапса или новой эры? Рынок США бьет все рекорды

- 02 декабря 2024, 09:18

- |

Естественно, что финансовые активы в США всегда стоили намного дороже, чем в остальном мире, но вот, чтобы настолько, это по моему уже на грани дисбаланса. На данный момент, процентное соотношение капитализации индекса S&P 500 к ВВП мира, официально достигло нового исторического максимума в 46%. За какие-то 15 лет такое соотношение увеличилось аж вчетверо, и как мы видим, этот показатель уже давно превысил уровни зафиксированные на пике пузыря доткомов в 2000 г.

А между тем, % соотношение капитализации фондового рынка США к ВВП США, также достигло нового рекорда в 205%. И кроме того, впервые в современной истории капитализация рынка Америки превысила $50 трлн. Слишком большой, чтобы дать упасть или колосс на глиняных ногах?

https://t.me/BeglaryanCapital

Блог им. beglaryan |Тарифы Трампа

- 15 ноября 2024, 11:00

- |

Новая Администрация США еще даже не приступила к работе, но экономисты уже стали считать издержки для американцев после того, как Трамп введет торговые пошлины на импорт.

Кстати говоря, весь импорт в США составляет более 15% от ВВП, и по логике, если импортные пошлины, и правда будут очень высокими, в таком случае естественно неплохо возрастут внутренние цены.

Диаграмма (выше) дает оценочные расчеты роста цен на потребительские товары в сценариях повышения всех импортных пошлин на 10% и 20%, а пошлин на китайский экспорт на 70 и 100%.

По оценкам Национальной федерации розничной торговли. предлагаемые пошлины могут ужать покупательную способность потребителей на 46-78$ млрд. по шести различным категориям товаров.

Получится, что больше всего взлетит стоимость одежды и детских товаров и довольно серьезно цена на бытовую технику.

Вероятно, что такие расчеты учитывают, что американские производители быстро воспользуются введением пошлин на импорт и станут повышать отпускные цены, как обычно происходит при импортозамещении.

( Читать дальше )

Блог им. beglaryan |Долгое будущее: Как США столкнутся с гигантским бременем процентов и могут ли их избежать?

- 21 октября 2024, 17:43

- |

Вряд ли США будут все время агрессивно наращивать долговое бремя, ведь когда-то придется экономить. Но сейчас экстраполяция тренда долгов заставляет комитет Конгресса по бюджету фантазировать, что чистые процентные расходы в США к ВВП достигнут аж 6,3% к 2054 г.

Иллюстрация (выше) демонстрирует, что уже сейчас расходы на выплату процентов по долгам уже превышают все расходы бюджета на НИОКР, инфраструктуру и образование вместе взятые. Тогда выходит, что экономисты из Конгресса ожидают, что к 2054 г. расходы на обслуживание процентов по долгам превысят исторические расходы правительства США на НИОКР, инфраструктуру и образование уже в три раза. Если подобные прогнозы и правда станут реальными то при нынешних темпах накрутки долгов одни только проценты на выплаты очень скоро станут крупнейшей статьей расходов бюджета, превзойдя расходы на социальное обеспечение.

Очень любопытно как решится в итоге эта история с растущим коэффициентом обслуживания государственного долга.

https://t.me/BeglaryanCapital

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс