Блог компании БКС Мир инвестиций |Портфели БКС. Замена в списке аутсайдеров

- 30 января 2024, 16:34

- |

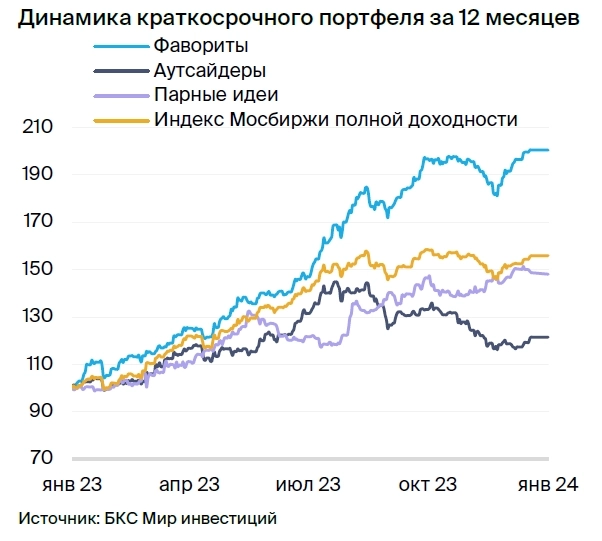

Взгляд на российский рынок акций остается нейтральным. Сложившийся с начала года узкий боковик в диапазоне 3150–3200 по индексу МосБиржи может сохраниться и на этой неделе. Портфель фаворитов оставляем прежним, а вот в аутсайдерах есть замена.

Главное

• Краткосрочные идеи: в аутсайдерах ФСК-Россети меняем на Газпром.

• Динамика по портфелю за последние три месяца: индекс МосБиржи показал околонулевую динамику, фавориты выросли на 3%, аутсайдеры снизились на 6%.

Краткосрочные фавориты

•ЛУКОЙЛ / Роснефть / Татнефть-ао — ждем восстановления цен на нефть.

• Сбер — ждем интересный дивиденд на фоне рекордно высоких результатов.

• Магнит — ожидание возврата к дивидендам на постоянной основе.

• Северсталь — в ожидании возобновления дивидендных выплат.

• Транснефть-ап — дробление акций должно расширить круг потенциальных инвесторов.

Краткосрочные аутсайдеры

• Сургутнефтегаз-ао — неинтересная дивидендная доходность.

• АЛРОСА — слабый спрос на алмазы в мире.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Топ-5 лидеров и аутсайдеров января. Ждать ли изменений?

- 30 января 2024, 13:57

- |

С прицелом наверх

Начало года на рынке выдалось оптимистичным, идея январского подъема полностью оправдалась, и рост индекса МосБиржи остановился лишь на важном сопротивлении 3200 п. Последние две недели рынок курсирует в границах 3200–3150 п., постоянно проверяя на прочность сопротивления и поддержки. Январь закрывается с приростом в 3%, у верхней границы узкого боковика.

Взгляд на февраль не меняем — преимущество за фондовыми быками, и когда сопротивление 3200 п. останется позади, то взоры уже устремятся к верхней границе широкого полугодового боковика 3000–3300 п. Естественно, у акций будет свой темп подъема, а пока посмотрим на лидеров и аутсайдеров месяца, обозначим ориентиры бумаг на февраль. Как правило, среднесрочные тенденции сохраняются, но, может быть, кто-то поменяется местами?

Топ-5

• ВК (+21%)

( Читать дальше )

Блог компании БКС Мир инвестиций |«Головы и плечи» тяжеловесных акций

- 29 января 2024, 14:51

- |

Главное

• Акции Сбера, ЛУКОЙЛа и Газпрома, составляющие 40% индекса МосБиржи, выглядят невыразительно в начале года. Дальнейшее падение фишек может подтолкнуть к коррекции весь рынок. В такой ситуации пора задуматься о хеджировании портфеля.

• С Газпромом все более-менее понятно — высокие капзатраты, потеря основного рынка, неопределенность с дивидендами. А что происходит с фаворитами рынка: Сбером и ЛУКОЙЛом?

Сбер

• Когда до заветных 300 руб. оставалось всего ничего, зеленый гигант решил развернуться и пробить трендовую линию октября 2022 г. Почему? Возможно, чтобы перейти к более пологому росту.

• На недельном таймфрейме можно даже разглядеть «голову и плечи« — классическую разворотную фигуру. Радует, правда, что «шея» все-таки смотрит наверх, а правое плечо выше левого. Напомним, что паттерн реализуется не всегда. Это может быть просто форма боковика. Активация паттерна наступает после пробития линии «шеи». Пока этого не произошло, но такой сценарий не исключен.

( Читать дальше )

Блог компании БКС Мир инвестиций |Продавайте эти акции! Новый выпуск Без плохих новостей

- 27 января 2024, 16:07

- |

Пока рынок в боковике, самое время привести свой портфель в порядок. Что продать, а что купить? С этими вопросами в очередном выпуске шоу «Без плохих новостей» помогает разобраться директор инвестиционной аналитики БКС Кирилл Чуйко.

Также в выпуске:

— самые важные новости российских компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Уже на YouTube:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Главная тема выпуска — рынок не растет. Разберемся, как инвестору можно этим воспользоваться.

Также обсудим важные новости, объявим победителей конкурса и разыграем подарки.

Боковик. Что делать?

Российский рынок топчется на месте. Как говорят в нашем профессиональном сообществе: застрял в полугодовом боковике. Индекс Мосбиржи колеблется около уровня 3150 пунктов. В целом затишье ожидаемое, и мы писали об этом в нашей аналитической стратегии на 2024 год, и говорили об этом на YouTube.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда реинвестировать дивиденды и купоны

- 26 января 2024, 13:51

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• Транснефть-ап

• ФосАгро

• Северсталь

• TCS Group

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +36%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по РПБУ заработано 33,1 руб. потенциальных дивидендов на акцию, или 12% дивдоходности по текущим уровням, при выплате 50% чистой прибыли.

Глава Сбера Герман Греф отмечал, что рост прибыли продолжится в 2024–2025 гг. На фоне роста процентных ставок в экономике банк может чувствовать себя лучше сектора в целом благодаря исторически низкой стоимости фондирования.

( Читать дальше )

Блог компании БКС Мир инвестиций |По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 26 января 2024, 12:09

- |

Индекс МосБиржи был на грани

В течение всей недели шло активное противостояние фондовых быков и медведей в узком диапазоне 3150–3200 п. по шкале индекса МосБиржи. В моменте даже был прокол нижней планки, но покупатели активизировались и выкупили просадку. В пятницу индекс ожидаемо вернулся на исходные, недельное изменение нулевое. Боковик продолжается.

В базовом сценарии по-прежнему значится выход вверх из диапазона консолидации 3150–3200 п., тогда до марта индекс может направиться уже к верхней границе полугодового боковика 3000–3300 п. Но мы может лишь предполагать, а рынок располагает, поэтому активным трейдерам не стоит забывать и про защитные стопы.

Явно лучше рынка

На фоне локальной стагнации широкого рынка акций выделяются бумаги, что за последние пять сессий смогли показать сильную положительную динамику. Вот топ-5 по доходности из состава индекса МосБиржи:

( Читать дальше )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Магнит возвращается в топ

- 25 января 2024, 16:43

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, можно увеличить количество покупаемых акций — в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем Аэрофлот по 40 с целью выкупить у брокера обратно по 34. Ставка риска — 35%, то есть можем зашортить в 2,9 раза больше, чем имеем. Предположим, 1000 штук будут проданы за 40 тыс. руб., обратная покупка обойдется в 34 тыс. Итого 6 тыс. прибыли при вложенных 14 тыс. Это 43% со сделки.

( Читать дальше )

Блог компании БКС Мир инвестиций |Фавориты стратегии 2024: Северсталь выросла на 25%

- 24 января 2024, 13:20

- |

Позитивный взгляд на металлургов

В стратегии аналитики БКС подтвердили позитивный взгляд на рынок на горизонте 12 месяцев. При этом рекомендовали обратить внимание на отдельные бумаги, в частности, на металлургов. Наибольший потенциал роста наши аналитики видели именно в секторе металлургии и добычи — 58% против 32% по рынку в целом.

В семерку долгосрочных фаворитов вошли сразу два представителя сектора — Северсталь и Мечел-ао. Аналитики отмечали, что фавориты дают +10–15% к росту против индекса за последние 10 лет.

С даты выхода стратегии на 2024 г. безоговорочным лидером роста среди металлургов стала Северсталь, которая увеличилась в цене на 25%. Далее следуют НЛМК и ММК, подорожавшие на 15–16% за период. Напомним, аналитики недавно подтвердили идею «Лонг Северсталь, НЛМК и ММК». Поводом стал потенциальный возврат к дивидендам. Северсталь вскоре рассмотрит этот вопрос. За ней, возможно, последуют НЛМК и ММК. Доходности могут составить 8,3%, 18% (с учетом продажи сортопрокатного бизнеса) и 9% соответственно.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Северсталь — новая надежда среди сталелитейщиков

- 24 января 2024, 11:55

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• Татнефть-ао

• МТС

• Северсталь

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Дивдоходность индекса МосБиржи снизилась до 9,5% после зимнего сезона.

• Включаем в корзину Северсталь, и исключаем привилегированные акции Транснефти.

• Ожидаемая средняя дивдоходность корзины — 16%.

• Корзина за последний месяц прибавила 5%, опередив рынок на 2 п.п. Уверенное опережение на горизонте 6 месяцев на 14 п.п. Лучше рынка за последний год более чем на 23 п.п.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. По одной замене в фаворитах и аутсайдерах

- 23 января 2024, 18:23

- |

Главное

• Краткосрочные идеи: в фаворитах НОВАТЭК меняем на Транснефть-ап, в аутсайдерах — Сургутнефтегаз-ап на Норникель.

• Динамика по портфелю за последние три месяца: индекс МосБиржи снизился на 2%, фавориты выросли на 2%, аутсайдеры упали на 9%.

Краткосрочные фавориты

• ЛУКОЙЛ / Роснефть / Татнефть — ставка на восстановление цен на нефть краткосрочно.

• Сбер — потенциально интересный дивиденд на фоне рекордно высоких результатов.

• Магнит — ожидание возврата к дивидендам на постоянной основе.

• Северсталь — ждем роста цен на сталь, потенциальные дивидендные выплаты.

НОВАТЭК меняем на Транснефть-ап — дробление акций Транснефти в соотношении 100 к 1 может случиться уже в середине февраля, что должно существенно расширить круг потенциальных инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал