Блог им. bcs |Распродажа в третьем эшелоне прямо сейчас. Но все еще дорого

- 14 сентября 2023, 15:57

- |

Акции третьего эшелона начали падать. Почему так происходит и что делать инвесторам. Более 50 бумаг третьего эшелона сегодня теряют свыше 15%.

Детали

Мы рассчитываем средневзвешенный индекс третьего эшелона, состоящий из более 150 бумаг с III уровнем листинга. Ранее мы рассказывали о его сильном росте, и теперь началось снижение.

Отметим, что на рынке проводится уже 50 дискретных аукционов из-за падения акций более чем на 20%.

В первую очередь разворот низколиквидных бумаг связан со слабостью рынка в целом — падают даже ликвидные бумаги. Ухудшение сентимента привело к фиксации прибыли в третьем эшелоне.

Падение в целом оправдано с фундаментальной стороны. Выросшие бумаги зачастую не возвращались к исходной позиции, хотя в прошлые годы подъем быстро сменялся падением. Многие выросшие бумаги не имели обоснований для роста, а его темпы были весьма высокие.

Возможно, кейс с бумагами ОВК стал показательным для инвесторов, что также повлияло на решение о продаже низколиквидных активов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Блог им. bcs |Рынок опять растет! Пора фиксировать прибыль? Подводим итоги недели с Максимом Шеиным

- 02 сентября 2023, 16:01

- |

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — российский рынок бьет рекорды. Разберемся, как на этом заработать.

Также обсудим важные новости недели, в рубрике Advisory выясним, как понять, сколько реально зарабатывает компания.

Рост не закончился!

На российском рынке историческое событие — индекс Мосбиржи растет 8 месяцев подряд! До этого рекорд по продолжительности роста был 7 месяцев. С начала августа рынок вырос на 5%, с начала года — на 50%. В четверг индекс обновил максимум с начала года, закрепившись выше отметки 3200 пунктов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Самые рентабельные компании на рынке. Их стоит иметь в виду

- 28 августа 2023, 16:39

- |

Что показывает рентабельность

Оценивая компанию разными способами, аналитик и инвестор в конечном счете пытаются ответить на один единственный вопрос: насколько это качественный бизнес. Фактически они пытаются найти лучшую бумагу на рынке.

Эффективность бизнеса чаще всего измеряют через отношение чистой прибыли к выручке, активам компании (ROA) или собственному капиталу (ROE). При этом сравнивают похожие компании из одного сектора или отрасли.

Для фундаментального инвестора достаточно знать, что его компания стабильно (годами) показывает максимальную рентабельность среди конкурентов. Это значит, что он купил лучшую бумагу в своей нише, и долгосрочно у нее один путь — наверх.

Самая рентабельная в России

Ниже приведена таблица с расчетами средней ROE (она учитывает наличие долга) за последние 5 лет, а также за год (четыре отчетных квартала). Взято по три компании с самыми высокими показателями из наиболее рентабельных секторов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Почему рынок больше не растет и другие итоги недели с Максимом Шеиным

- 26 августа 2023, 16:02

- |

После пяти месяцев безостановочного роста российский рынок забуксовал. Коррекция неизбежна? На этот вопрос в очередном выпуске YouTube-шоу «Без плохих новостей» отвечает директор по работе с состоятельными клиентами УК БКС Максим Шеин. И не просто отвечает — объясняет, как этот ответ использовать.

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — российский рынок. Почему он замер и что будет дальше?

Также расскажу про важные новости недели, в рубрике Advisory обсудим, как измерить риск, в рубрике Гонконг разберу акции компании Aluminum Corporation of China.

Рост закончился?

С начала августа российский фондовый рынок топчется на одном месте, и это вызывает логичные вопросы о том, что будет дальше. После пяти месяцев безостановочного роста вопросы о коррекции возникают все чаще.

Многие эксперты обращают внимание на то, что рост котировок на российском рынке в этом году почти полностью совпадает с тенденциями на валютном рынке.

( Читать дальше )

Блог компании БКС Мир инвестиций |Государственные или частные. У каких компаний лучше растут акции

- 24 августа 2023, 15:33

- |

Компании с госучастием

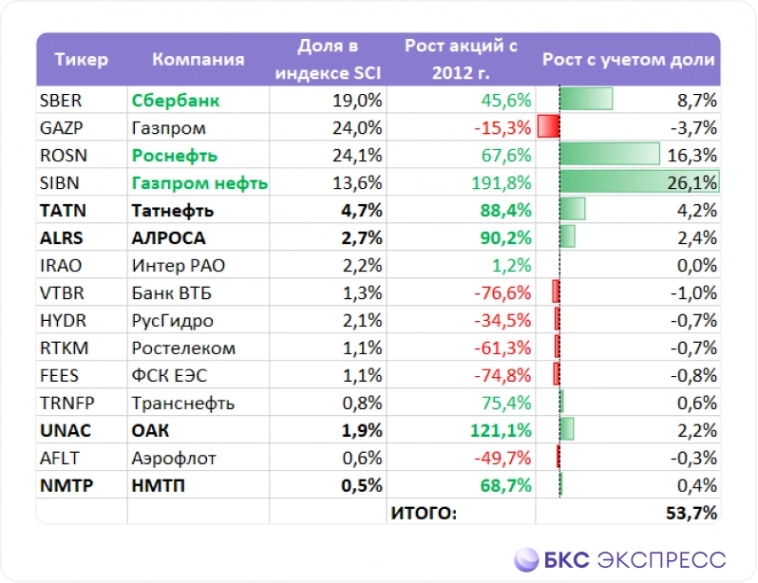

На Мосбирже есть любопытный индикатор — индекс акций компаний с госучастием (SCI). Он не торгуется ежедневно и обновляется лишь раз в год, но в принципе этого достаточно, чтобы сделать расчеты и выводы.

Индекс SCI неплохо структурирован. В нем собраны 15 крупнейших компаний, которые хотя бы частично управляются правительством или Росимуществом. Большинство из них является голубыми фишками российского рынка.

Основной вклад в рост акций госсектора (более 50% суммарно за одиннадцать лет и выше 100% в среднем) сделали всего три бумаги: Газпром нефть, Роснефть и Сбербанк. Даже без учета дивидендов долгосрочно они в хорошем плюсе.

Также стоит отметить еще четыре фишки, которые сильно повлияли на рост индекса госсектора, несмотря на их более скромный вес: Татнефть, АЛРОСА, ОАК и НМТП — в среднем более 90% прироста за те же одиннадцать лет.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-5 акций-лидеров и пятерка аутсайдеров августа

- 22 августа 2023, 14:25

- |

В августе рынок исполнил 3200 п. по индексу МосБиржи — на возникшем противостоянии около уровня волатильность закономерно повысилась. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на сентябрь.

По плану

Ралли российского рынка на фоне дивидендов, масштабной девальвации рубля и прогресса с редомициляцией подкинуло индекс к расчетным 3200 п. А затем у участников на повышение уже возникло желание зафиксировать большую прибыль, да и игроки на понижение активизировались. Отсюда рост волатильности и размашистые движения индекса и бумаг.

На пике рынка у индекса было почти +50%, сейчас чуть меньше — 46%. У инвесторов были безусловные фавориты, но есть и акции, которые на этапе ралли явно проиграли рынку. Оценим пятерку лидеров роста и топ-5 отстающих бумаг за месяц из индекса акций МосБиржи, спрогнозируем их дальнейший курс.

Топ-5

• Ozon (+35%)

• Globaltrans (+24%)

• Московская биржа (+21%)

• ФСК-Россети (+21%)

• ВТБ (+21%)

( Читать дальше )

Блог компании БКС Мир инвестиций |Спасение рубля и другие итоги недели с Максимом Шеиным

- 19 августа 2023, 16:09

- |

— самые важные новости российских и зарубежных компаний;— макро-тренды, за которыми важно следить;— новое в регулировании;— ответы на вопросы зрителей;— в рубрике Advisory — о правильной диверсификации;— в рубрике «Гонконг» — подробный разбор очередной китайской компании.

А еще подводим итоги конкурса и анонсируем новый.

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — рубль. Расскажу, на каком уровне, по моему мнению, может стабилизироваться курс. И дам пару советов, как распорядиться этим знанием.

Другие важные новости недели тоже прокомментирую. В рубрике Advisory поговорим о правильной диверсификации. А рубрику Гонконг я решил посвятить китайской компании Sinopharm.

( Читать дальше )

Блог компании БКС Мир инвестиций |Взгляд аналитиков. Куда инвестировать сейчас

- 17 августа 2023, 17:16

- |

ЦБ работает над тем, чтобы стабилизировать курс рубля. В частности, регулятор поднял ключевую ставку до 12% годовых. Рассмотрим, какие компании от этого выиграют и куда стоит инвестировать сейчас.

Взгляд экономиста: что ждет рубль до конца года

ЦБ на прошлой неделе увеличил размер интервенций на валютном рынке до 2,3 млрд с 0,5 млрд рублей, отказавшись от зеркалирования операций покупки валюты в рамках бюджетного правила, на этой — резко повысил ставку на 350 б.п.

Следующим этапом поддержки может стать налоговый период в конце месяца, когда продажи валюты экспортерами способны временно укрепить позиции рубля.

Нельзя исключать использование дополнительных мер по стабилизации курса рубля, включая ужесточение валютного контроля.

Фундаментальные факторы не предвещают существенного улучшения позиций рубля: экспорт по-прежнему будет находиться под давлением.

Согласно нашим оценкам, повышение ставки на 350 б.п. приведет к укреплению рубля на 3–4%: если считать от 100 руб. за доллар, возможно, до 96–97 руб. за доллар. К концу года мы ожидаем некоторого роста экспортных доходов (за счет повышения экспортных цен), поэтому возможно укрепление до 93 руб. за доллар.

( Читать дальше )

Блог компании БКС Мир инвестиций |У рубля есть варианты и другие итоги недели с Максимом Шеиным

- 12 августа 2023, 16:02

- |

Увы, 100 рублей за доллар — это новая реальность. Но не факт, что это надолго. Почему курс может развернуться — главная тема нового выпуска шоу «Без плохих новостей» на YouTube-канале «БКС Мир инвестиций», в котором директор по работе с состоятельными клиентами УК БКС Максим Шеин каждую неделю доказывает, что для инвесторов не бывает плохих новостей, ведь заработать можно на любой.

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — валюта. Ждем доллар по 120? Или все же есть надежда на отскок. Объясню.

Также я прокомментирую главные новости недели. Вышло много интересных отчетов. В рубрике Advisory — о трендах на американском рынке. Рубрику Гонконг я решил посвятить китайской компании CITIC.

Традиционно будет блок с ответами на ваши вопросы.

Рубль ищет дно

С начала года рубль обвалился на четверть и уже спорит за звание худшей валюты развивающихся рынков с турецкой лирой и аргентинским песо.

( Читать дальше )

Блог компании БКС Мир инвестиций |Акции-фавориты в августе: кто перекуплен, кто недооценен

- 10 августа 2023, 21:11

- |

Нефть и газ

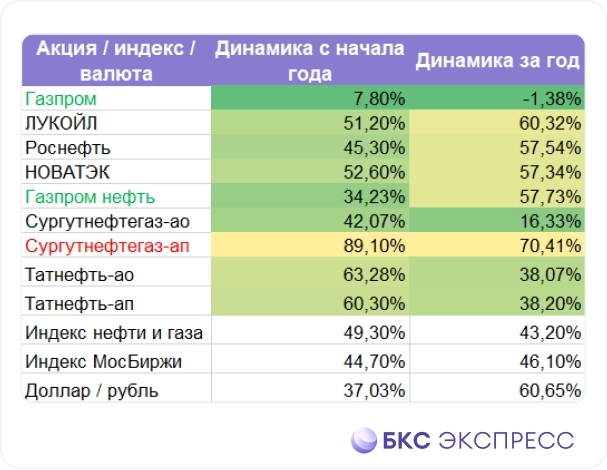

Наши долгосрочные (на год) фавориты в секторе — НОВАТЭК и Татнефть. Первая интересна как перспективная история роста, в вторая как дивидендный аристократ со стабильными выплатами.

По динамике с начала года обе обгоняют доллар, держатся лучше рынка (Индекса МосБиржи) и своего сектора. Но явного перегрева в них нет. На рынке сейчас есть гораздо более горячие фишки вроде префов Сургута.

В целом сектор неспешно отыгрывает падение рубля: за полный год он все еще отстает от доллара. В том числе Татнефть и НОВАТЭК. Но еще сильнее отстает Газпром, где отрыв от рынка идет на десятки процентов.

По техническим показателям (RSI, MACD) картина нейтральная: можно брать Газпром (без четкого сигнала), можно фиксировать прибыль в префах Сургута (пока без уверенности). Брать НОВАТЭК и чуть осторожнее — Татнефть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал