Блог им. bcs

Рынок опять растет! Пора фиксировать прибыль? Подводим итоги недели с Максимом Шеиным

- 02 сентября 2023, 16:01

- |

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — российский рынок бьет рекорды. Разберемся, как на этом заработать.

Также обсудим важные новости недели, в рубрике Advisory выясним, как понять, сколько реально зарабатывает компания.

Рост не закончился!

На российском рынке историческое событие — индекс Мосбиржи растет 8 месяцев подряд! До этого рекорд по продолжительности роста был 7 месяцев. С начала августа рынок вырос на 5%, с начала года — на 50%. В четверг индекс обновил максимум с начала года, закрепившись выше отметки 3200 пунктов. Слабый рубль сыграл в этом не последнюю роль. Вообще на валютном рынке забавная ситуация. После уроков от регулятора в середине августа, когда рубль укрепился за несколько дней на 10%, теперь курс доллара как козленка на поводке аккуратно ведут вверх. Ведут медленно, без больших внутридневных колебаний, как бы проверяя, где точка, которая может стать причиной очередного урока.

Что касается индекса РТС, который номинирован в валюте, то его изменение с начала года около 5% и никаких признаков роста не наблюдается.

Вопрос дальнейшего роста рынка упирается в способность нескольких эмитентов показать прирост стоимости. Это Сбербанк и нефтегазовый сектор. Сбер стоит своих денег сейчас, только ускорение роста прибыли может толкнуть котировки дальше вверх, потому что инвесторы будут закладывать в цену более высокие дивиденды. Нефтянка зависит от курса доллара.

Что делать инвестору в такой ситуации? Если у вас только акции, неплохая идея — зафиксировать прибыль и часть активов переложить в замещающие облигации Газпрома. Они уже подросли в цене на этой неделе, но спрос на них должен увеличиться во второй половине сентября, так как в середине месяца гасятся еврооблигации Минфина на 3 млрд долларов. Гасятся они в рублях по курсу и, очевидно, значительная часть из этих средств будет искать точки приложения, где можно зафиксировать высокую валютную доходность.

Традиционно на пиках рынка в ожидании коррекции многие советуют играть на понижение, открыв короткие позиции. Я скажу так. Зарабатывать на шорте сложно. Во-первых, рынок 90% времени растет, во-вторых, шорт стоит денег и немалых. В третьих, на практике очень мало инвесторов занимаются такого рода спекуляциями, и у еще меньшего числа это получается. Я вот в прошлом выпуске говорил о разворотной фигуре технического анализа «бриллиант» по индексу Мосбиржи. В итоге бакс вырос, и бриллиант превратился в пшик. В игре на понижение легко ошибиться, поэтому коррекцию лучше пересидеть в деньгах.

Ну а если инвестируете вдолгую, то можете присмотреться к фаворитам БКС с потенциалом роста на ближайшие 12 месяцев больше 30%. Таких бумаг много, назову несколько — Сбербанк, TCS и Норникель.

Вопросы #БПН

С каждым выпуском вопросов становится все больше. Выбрали самые интересные и ответили на них вместе с профильными аналитиками.

Рынок

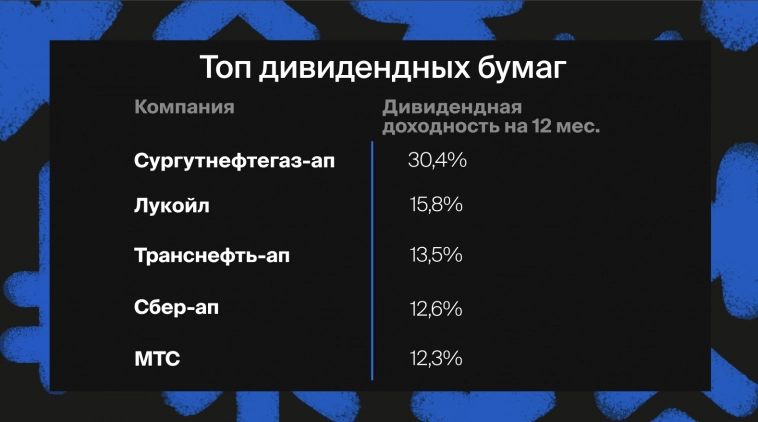

— МТС входит в топ-5 дивидендных компаний по мнению аналитиков. Расскажите о четырех других компаниях из этого списка.

— Помимо МТС выделяем Сургутнефтегаз (привилегированные акции), Лукойл, Транснефть (привилегированные), Сбер (тоже префы) и МТС. Ожидаемые дивидендные доходности по этим бумагам на 12 месяцев вы можете видеть на экране.

— Кто потенциально может начать выкуп акций? По аналогии с Лукойлом и Магнитом?

— Если Лукойлу одобрят байбэк, то велика вероятность, что многие российские компании пойдут по такому же пути. Из наиболее крупных игроков шансы на возможный выкуп есть у Татнефти, ММК, HeadHunter, Новатэка, Роснефти и еще ряда компаний, которые можно найти в статье на сайте БКС Экспресс.

— Какие акции не пострадают от укрепления рубля?

— Ответ простой — компании, у которых есть свой катализатор роста. Для нефтяных компаний это может быть рост нефтяных цен, для металлургов — двузначная дивидендная доходность, для компаний, которые все еще прописаны за рубежом — их переезд в российскую юрисдикцию.

Нефть

— Какие ваши прогнозы на следующий год по Новатэку?

— У коллег рекомендация по бумаге Покупать, целевая цена на 12 месяцев 2000 рублей.

Если говорить про перспективу нескольких лет, то у Новатэка может сильно вырасти прибыль. В первую очередь за счет запуска первой и второй очереди Арктик СПГ-2 в этом и следующем декабре, а также за счет запуска третьего энергоблока в 2026 году

и других СПГ-проектов, таких как Мурманск СПГ и Обский СПГ.

— Как думаете, повлияет ли недавняя новость по Лукойлу о выкупе акций у нерезов с дисконтом на рост котировок? Не подняли таргет?

— Целевую цену пока не изменили. Потенциальный байбэк еще не одобрен правительством, и нет гарантии, что иностранные акционеры согласятся на 50%-ую скидку. Но обратный выкуп — это, безусловно, потенциальный позитивный катализатор. Будем наблюдать.

— Чем отличаются обыкновенные и привилегированные акции Сургутнефтегаза? И почему префы так чувствительны к курсу рубля?

— Как сказал наш аналитик по нефтегазовому сектору Рон Смит: «На эту тему можно написать целую книгу!» Если коротко — то по уставу компании дивиденды по привилегированным акциям, в отличие от обыкновенных, не могут быть меньше 40% от прибыли на акцию, включая прибыли и убытки от валютной переоценки.

Этот валютный эффект может быть значительным, поскольку «кубышка» Сургута составляет $62 млрд, и большая часть этой суммы исторически хранится в иностранной валюте. То есть на префах Сургута можно заработать огромные дивиденды в годы, когда рубль слабый.

— Татнефть выкупит свои акции? Так же, как это сделал Лукойл.

— Если байбэк Лукойла пройдет успешно, то все российские нефтегазовые компании с хорошими финансовыми показателями могут рассмотреть такую возможность.

Металлы

— Какие перспективы у ММК?

— У ММК хорошие ожидания по отгрузкам стали в третьем квартале и устойчивые цены. Компания неплохо отчиталась — ее чистый долг отрицательный, хотя исторически он был положительным. Это означает, что у ММК есть возможность вернуться к дивидендам. Хотя сама компания заявила, что раньше декабря этого не случится.

— У Мечела все дочерние структуры показали убытки, либо значительное снижение прибыли по РСБУ за первое полугодие. Чем будут гасить долги?

И сразу еще один вопрос про Мечел.

— Сохраняете ли вы рекомендации по обыкновенным акциям Компанией-зомби считал данного эмитента, но ваш прогноз до 720р за акцию к августу 2024 года вынудил-таки поучаствовать в подобной идее… Замедление роста экономики Китая в этой связи не влияет на пересмотр вашего прогноза относительно котировок Мечела к концу лета следующего года?

— Не все дочки Мечела опубликовали отчетности по РСБУ за второй квартал. Но на днях компания раскрыла данные по МСФО, консолидированные по всем дочкам. Действительно, прибыль упала, и Мечел даже формально показал убыток из-за неденежной переоценки долга. Однако, исключая этот неденежный фактор, у компании прибыль.

Если углубиться в отчетность, то можно увидеть, что операционный денежный поток компании больше, чем ее расходы на инвестиционную деятельность. И при этом она продолжила гасить рублевый долг. Впечатление, что долг вырос за первое полугодие — обманчиво, по мнению аналитиков. Достаточно пересчитать валютную составляющую долга по курсу на 30 июня, чтобы увидеть, что валютный долг в течение первого полугодия остался неизменным (а рублевый, кстати, упал на 7%).

То есть даже в сложное полугодие, с проблемами с отгрузкой угля и крепким рублем, Мечел продолжил гасить долги. По мнению коллег, слабый рубль во втором полугодии и дальнейшее восстановление объемов отгрузок угля позволят увеличить прибыль Мечела.

А что касается Китая, то при анализе коллеги учитывают не такое быстрое восстановление экономики, и в своей финансовой модели они снизили прогнозные цены на уголь.

— Как рост количества электромобилей повлияет на продажи палладия Норникелем? И когда компания вернется к выплате дивидендов?

— Рост популярности электромобилей может снизить потребление палладия, но это долгосрочная история. Палладий используется в автомобильных катализаторах в бензиновых двигателях. В среднесрочной перспективе существенных рисков для Норникеля нет. Учитывая слабый рубль, дивидендная доходность может составить 13–15%. Аналитики оптимистично смотрят на компанию.

Банки, девелоперы, электоника

— При текущей ставке стоит ли вкладываться в финансовый сектор (в банки), и что будет происходить с акциями, если ставку будут понижать?

— В целом на акции финансового сектора коллеги смотрят позитивно. Повышение ставки может оказать кратковременный эффект на маржинальность — стоимость привлечения средств увеличивается, но темпы роста кредитования при этом снижаются.

— Почему Сбер топчется на месте? Какие вы видите драйверы роста бумаги в ближайшее время?

— Из основных катализаторов — сильные финансовые результаты и стратегия на 2024–2026 годы, которую мы ожидаем в декабре.

— Что вы думаете насчет Интер РАО, действительно ли есть потенциал роста +68%?

— У аналитиков рекомендация Покупать и целевая цена на 12 месяцев 5 рублей 60 копеек за акцию. Потенциал роста — +33% от текущей цены. Из позитивных моментов последнего отчета — рост сбытового подразделения. При этом выручка от генерирующего сегмента из-за окончания договора о предоставлении мощности упала. Этот договор обязывал генерирующие компании вводить новые мощности.

В целом компания зарабатывает много. Но расстраивает очень маленьким процентом выплат по дивидендам — 25% от чистой прибыли.

Облигации

— Вы рекомендовали облигации ВЭБ с ПК. Они моментально отражают ставку RUONIA или с лагом по времени?

— Лаг составляет 7 дней. Текущий купон определяется только за 7 дней до его окончания, как среднее арифметическое ставок RUONIA+маржа (в данном случае 1,7%). Текущая доходность 13,5%.

— В прошлую пятницу М. Видео опубликовала очень слабый отчет + появилась информация о нарушении ковенант перед кредиторами. Облигации этой компании значительно упали в цене. Стоит ли их докупать, или есть большой риск дефолта.

— Да, ситуация в М.Видео действительно напряженная: сектор офлайн-продажи электроники падает, он волатильный, а у компании убытки и большой долг. И чтобы этот долг гасить, М.Видео придется занимать деньги по новой, более высокой ставке, что лишь усилит убытки и отток денежных средств.

По поводу дефолта — есть вероятность, что он не случится. Компанию может поддержать предполагаемый контролирующий акционер Саид Гуцериев. Ему может прямо или косвенно принадлежать доля в 60%. Деньги есть — контролируемая им компания SFI получила прибыль 11 млрд руб. в первом полугодии. В России исторически акционеры склонны спасать контролируемые ими компании за счет других своих бизнесов.

— А какие облигации рекомендуете к покупке на сегодняшний день из краткосрочных/долгосрочных?

— Аналитикам нравится Роснано 08 с госгарантией по номиналу, переменным купоном, зависящим от доходности 7-летней ОФЗ, и купонной доходностью 15% с октября. Также они отмечают облигации ВЭБ, Делимобиля, Селектела и еще нескольких компаний, которые собраны в материале на БКС Экспресс.

Компании

На этой неделе отчитались практически все российские компании — вышло больше 50 отчетов. Из крупных компаний не опубликовали результаты только Сургутнефтегаз и НЛМК.

Обзоры по каждой отчитавшейся компании коллеги всю неделю публиковали на сайте БКС Экспресс и в телеграм-канале. Поэтому рекомендую вам подписаться, чтобы ничего не пропускать.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Помимо публикации отчетов сразу несколько компаний объявили о выплате дивидендов. Среди них:

— Новатэк. 34 рубля 50 копеек на акцию. Доходность около 2%, последний день для покупки — 9 октября.

— Фосагро. 126 рублей. Доходность тоже около 2%, финальное решение по выплате будет принято 30 сентября.

— Алроса. 3 рубля 77 копеек на акцию. Дивидендная доходность — около 4%. Последний день для покупки — 17 октября.

— ТМК. 13 рублей 45 копеек, доходность — около 5%, последний день для покупки — 4 сентября.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Совет директоров «Транснефти» в сентябре может рассмотреть дробление акций в 100 раз. Сейчас одна бумага компании стоит больше 130 тысяч рублей. То есть после сплита она будет стоить около 130 рублей. Сплит должен позитивно повлиять на компанию, потому что расширит список потенциальных инвесторов в акции.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Акционеры Группы «Мать и Дитя» одобрили редомициляцию в Россию. Это позитивная новость, теперь компания сможет вернуться к выплате дивидендов. Акции на новости выросли на 5%.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

На Мосбирже начался обмен глобальных депозитарных расписок компании Noventiq (это бывшее международное подразделение Softline) на акции Софтлайн [SOFL]. Обмен продлится до 22 сентября. Если вы хотите в нем поучаствовать, то сначала вам нужно будет продать гдр Noventiq, и только потом, начиная с 26 сентября, купить акции Софтлайн.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Акции китайского застройщика Evergrande на Гонконгской бирже рухнули почти на 90%. Это случилось в первый день торгов после паузы почти в полтора года. В 2021 году Evergrande с огромными долгами оказалась на грани дефолта, и в 2022 торги ее бумагами приостановили.

Макро

В России исторический минимум безработицы — всего 3%. До февраля 2022 года показатель был выше 4%.

Годовая инфляция при этом превысила 5% Теперь стало еще более вероятно, что Центробанк в сентябре поднимет ключевую ставку. Напомню, что цель регулятора по инфляции — 4%.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

А рубль по-прежнему слаб. И наши макроэкономисты считают, что в сентябре ситуация вряд ли изменится. Они прогнозируют коридор 94–96 рублей за доллар. Повышение ставки вряд ли поддержит курс в моменте. А вот ближе к концу года ставка может повлиять на совокупный спрос, и, соответственно, поддержать рубль.

На неделе коллеги выпустили аналитический отчет по валютам, в котором подробно разобрали перспективы рубля — ссылку оставим в описании.

Рынки

Цены на нефть на этой неделе вернулись к росту. Котировки Brent росли больше чем на 3%. Одна из основных причин — резкое сокращение запасов в США.

А в России вице-премьер Новак сообщил, что добровольное сокращение экспорта нефти из России может быть продлено до октября. Напомню, что помимо сокращения добычи в рамках ОПЕК+, Россия также анонсировала снижение экспорта на 500 тыс. баррелей в сутки. Решение продлевалось до сентября.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

А вот европейские цены на газ в конце недели опять обвалились. По прогнозам, сентябрь в Европе будет теплым — а спрос на газ, соответственно, низким. К тому же хранилища газа уже почти заполнены — больше чем на 90%. В прошлом году в это время показатель был на уровне 80%.

Регулирование

Российский инвестор смог вывести из Euroclear свои замороженные активы. Сумма активов — 2 млн долларов. Это около 190 млн рублей. Что ж, рады за инвестора, желаем и остальным такого же исхода.

Объем всех замороженных активов российских компаний и граждан из-за санкций Центробанк оценивал в 5,7 трлн руб.

Инструменты

Четыре новые бумаги войдут в индекс Мосбиржи в сентябре. Это акции Группы Позитив, Юнипро, Селигдар и депозитарные расписки Qiwi. А вот расписки Fix Price, напротив, выйдут из состава индекса. Акции Магнита пока в листе ожидания на исключение.

Бумаги Магнита, а также других компаний из ритейла, телекома и технологий мы разбирали на канале БКС Live — посмотрите, если интересно.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Еще в сентябре Мосбиржа запустит новые продукты и инструменты. Один из них — вечный фьючерс на индекс Мосбиржи. “Вечный” означает, что у такого фьючерса нет “срока жизни” — каждый день погашение автоматически переносится на следующий день. Будем ждать новый фьючерс.

Advisory

Это услуга индивидуального управления капиталом, которую мы предлагаем состоятельным клиентам. Я — один из эдвайзеров и в этой рубрике рассказываю об идеях и принципах, которыми руководствуюсь в работе. Подробнее про эту услугу вы можете прочитать в описании под этим видео. А сегодня поговорим про истинные прибыли корпораций.

На этой неделе многие российские компании опубликовали свои финансовые результаты. И большинство инвесторов смотрят на показатели бухгалтерской прибыли, что может существенно искажать представление об истинном положении дел в компании.

Рассмотрим пример с Яндексом. По итогам 2022 года компания показала чистую прибыль 39,5 млрд рублей. Это многолетний рекорд, однако стоит заглянуть в отчетность, и станет понятно, что эта прибыль была сформирована целиком за счет продажи сервисов «Дзен». Аналогичная картина была в 2018 году, когда за счет деконсолидации Яндекс.Маркета была отражена прибыль в 28 млрд рублей. Чистая прибыль в тот год составила 45 млрд.

Возникает вопрос, какой же показатель отражает истинное положение дел? Чистая операционная прибыль за вычетом налогов. NOPAT (Net Operating Profit After Tax). По сути, это денежный поток, который генерирует основной бизнес компании, очищенный от влияния случайных факторов. Рассчитать его непросто, нужно сделать ряд корректировок в отчетности, и сделать их правильно. Более легкий способ — взглянуть на операционную прибыль. И по Яндексу уже будут заметны разительные изменения. За пять лет выручка компании увеличилась в 5 раз, а операционная прибыль как в 2017 году была 12 млрд рублей, так и осталась в 2022 году на уровне 13 млрд. Маржинальность бизнеса упала радикально. Почему так получается, даст ответ сегментный анализ бизнеса. Думаю, ни для кого не секрет, что все основные сегменты убыточны, кроме «Поиск и Портал».

Для американских компаний тоже полезно сравнить динамику бухгалтерской прибыли и прибыли, очищенной от влияния случайных факторов. По итогам 2 квартала бухгалтерская прибыль крупнейших корпораций США увеличилась по сравнению с 1м кварталом на 3%, тогда как операционная прибыль сократилась на 3%. Отмечу правда, что при падении прибыли ситуация обратная. То есть, NOPAT является менее волатильным показателем, чем бухгалтерская чистая прибыль.

Вывод. Показатель бухгалтерской чистой прибыли может вызывать необоснованный оптимизм или разочарование в отношении компании, а значит и ее акций. Поэтому при выборе объектов инвестирования оценивайте реальный денежный поток (NOPAT) компаний. При хорошем раскладе он будет расти, и его величина в процентном отношении к выручке будет очень весомой.

Календарь

И анонс важных событий следующей недели.

В России компания FixPrice опубликует свои результаты. А Мосбиржа выпустит отчет по оборотам.

Из макростатистики выйдут данные по инфляции за месяц.

4 сентября пройдут переговоры президентов России и Турции.

А на БКС Live проведем эфиры про российский рынок — следите за анонсами.

Это было шоу Без плохих новостей, с вами был Максим Шеин. Подписывайтесь на наш канал, ставьте лайки, звоните в колокольчик, пишите комментарии. Хороших вам доходов!

*Не является индивидуальной инвестиционной рекомендацией

Больше полезной информации для инвесторов вы найдете на BCS Express.

- 02 сентября 2023, 16:25

- 02 сентября 2023, 19:25

- 02 сентября 2023, 22:40

- 02 сентября 2023, 23:28

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс