Блог компании Иволга Капитал |Подкаст "Как рынок ВДО прошёл первый месяц 2023 года"

- 05 февраля 2023, 12:36

- |

Подписывайтесь на наш подкаст и слушайте на любой для Вас удобной площадке.

Подкаст доступен по ссылке ivolgacapital.mave.digital/ep-10

Тайминг тем разговора:

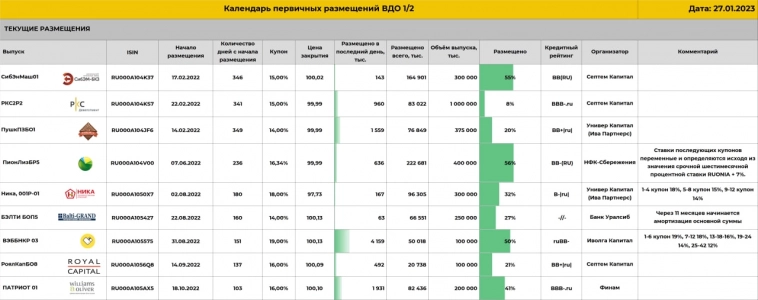

00:24 — Итоги первичного рынка ВДО января: дебюты, рейтинги, ставки

08:37 — Статистика рейтингов сегмента по итогам 2022 года

11:05 — Ожидания от 2023 года

15:36 — Про отказы эмитентов от рейтингования

17:03 — Главные ньюсмейкеры месяца: Центр-Резерв, Гольдман Групп, Синтеком

Вопросы подписчиков

30:45 — Куда катятся ставки? Почему мало хороших по % размещений?

33:43 — Сравнивая с прошлым аналогичным периодом, можно ли говорить о затишье перед «чем-то плохим»?

37:48 — Сижу в Шевченко с 98,7 под 17%, а вы от такого избавились, в чем моя ошибка, почему мне кажется, что нормально?

40:30 — Ваша оценка количества дефолтов в сегменте ВДО на 2023-24 гг?

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Как рынок ВДО пережил первый месяц 2023 года? Итоги

- 03 февраля 2023, 12:08

- |

Прямой эфир. Сегодня, 3 февраля, в 16:00 Дмитрий Александров и Марк Савиченко подведут итоги месяца и обсудят наиболее важные события на рынке.

Поговорим про:

— первичный/вторичный рынок в январе

— обновления рейтингов

— новые арбитражные дела эмитентов

— что интересного ждём в феврале

Оставляйте свои вопросы в комментариях под этим постом, будем рады ответить на них в эфире

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле PRObonds ВДО. Сокращение долей в Маныче и Шевченко

- 01 февраля 2023, 09:35

- |

С сегодняшнего дня в портфеле PRObonds ВДО снижаются доли облигаций:

— Маныч01, с 0,8% до 0,3% от активов,

— Шевченк1Р3, с 1,6% до 1,1% от активов.

Обе продажи будут проводиться в течение 5 ближайших сессий, равными долями по рыночным ценам.

Причина уменьшения долей в низкой доходности обеих позиций.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

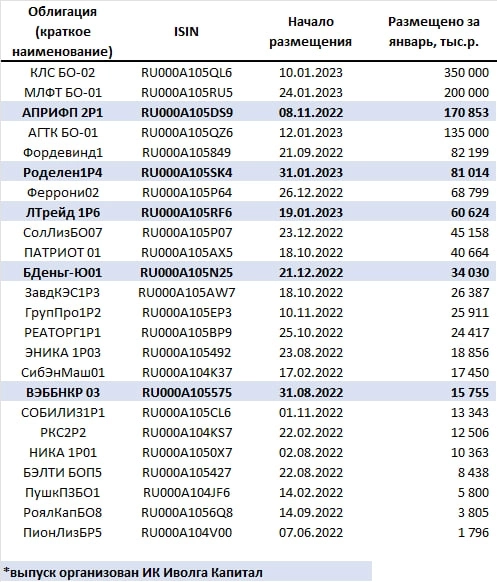

Блог компании Иволга Капитал |Январские результаты ИК Иволга Капитал как организатора облигационных выпусков. Облигационный портфель 12,5 млрд.р. За январь инвесторы заработали 138 млн.р.

- 01 февраля 2023, 07:08

- |

Свежие результаты ИК Иволга Капитал как организатора облигационных выпусков

За январь портфель организованных нами выпусков увеличился с на 166 млн.р. до 12,45 млрд.р. Это ¾ от максимума, достигнутого год назад. И до максимума нынешними темпами еще далеко.

За январь наш портфель принес владельцам облигаций 138 млн.р. накопленного купонного дохода. Год назад, на максимуме было 160 млн.р. в месяц. И как раз до этого максимума мы должны дойти быстро. Т.к. купоны новых облигаций в среднем заметно выше, чем были год назад.

Ориентир накопленной доходности облигационного портфеля с учетом дефолтных потерь – 2,4% годовых (рассчитывается как сумма купонов за минусом дефолтов, деленная среднее значение облигационного портфеля за период, деленная на количество лет).

На данный момент наш опыт по управлению активами, а там доходность за несколько лет не ниже 10% годовых, намного удачнее. Что не освобождает от задачи сделать эффективным для частных инвесторов и бизнес по организации выпусков облигаций.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО. Серфинг на бочке с порохом

- 31 января 2023, 07:47

- |

У облигаций, если вдуматься, ужасный риск-профиль. Ты медленно и, в общем, мало зарабатываешь. В обмен на некое подобие предсказуемости заработка. А когда не повезет, одномоментно теряешь вложенное.

С одной стороны, это портит настроение. С другой – заставляет что-то делать.

Что делаем мы?

Во-первых, это боремся за ликвидность. Сколько бы ты ни потратил на анализ риска, всё равно ошибешься. Поэтому портфель постепенно дробится на всё большее число позиций. В т.ч. на разные выпуски одного эмитента. А сами выпуски, которые мы покупаем, становятся крупнее. Всё ради возможности меньше потерять, когда произойдет проблема.

Во-вторых, повышаем формальное кредитное качества и делим активы по типам риска.

Что касается формального кредитного качества. Начиная с рейтингов уровня ВВВ-, может, начиная с А-, «падение» эмитента становится если не медленнее, то цивилизованнее. Сначала какой-то заметный негативный факт, как правило, плохая отчетность. Либо сначала негативный факт, затем плохая отчетность. Где-то в процессе – снижение рейтинга. И уже затем или в том же процессе – поэтапное погружение облигаций на дно. Что дает возможность и подумать, и выйти по сходным ценам.

( Читать дальше )

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении 4-го выпуска облигаций АО ЛК "Роделен" (ВВВ, 250 млн руб., YTM 14,9%)

- 30 января 2023, 13:25

- |

Завтра, 31 января, в 10:00 начнется размещение четвертого выпуска облигаций АО ЛК «Роделен».

Полная информация о компании и предстоящем выпуске в презентации.

Скрипт подачи заявки на первичном размещении:

1. полное / краткое наименование: ЛК Роделен БО 001P-04 / Роделен 1Р4

2. ISIN: RU000A105SK4

3. контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. режим торгов: первичное размещение

5. код расчетов: Z0

6. цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 31 января:

с 10-00 до 13-00 и с 16-45 до 18-30 (мск) (с перерывом на клиринг)

Подать заявку организатору (наименование покупателя, количество ценных бумаг или сумма покупки, наименование брокера, способ обратной связи) Вы можете через контакты клиентского блока:

1. telegram-bot: @ivolgacapital_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал