Блог компании Иволга Капитал |Рынки и прогнозы. Золото вниз, Америка вверх, остальное вправо. На уровне предположений

- 22 февраля 2021, 08:10

- |

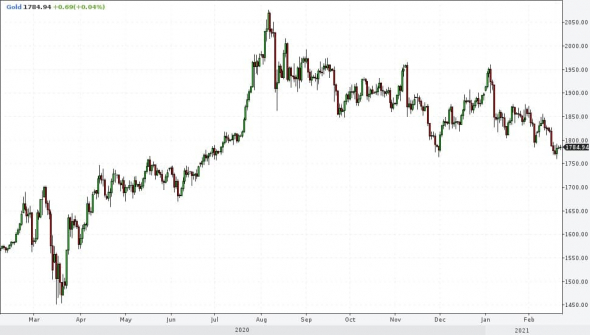

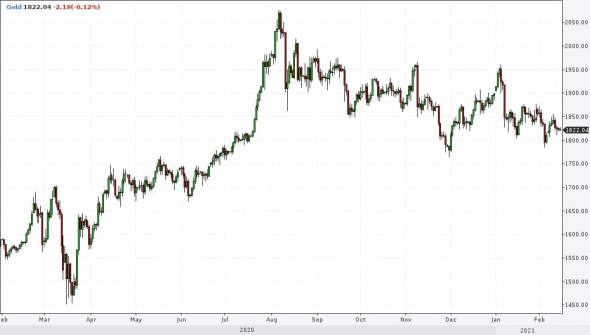

Снова начну с золота. К концу февраля металл подходит в более-менее очевидном нисходящем тренде. Причем снижение происходит вразрез серебру, платине и палладию, которые показывают разной скорости повышение. Лидирует платина. Золото же, в моем понимании, установило долгосрочный максимум еще в августе прошлого года. И в перспективе недель или месяцев продолжит снижение. Ориентир 1 600 долл./унц. (сейчас почти 1 800) считаю актуальным.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Рынки и прогнозы. Золото вниз. ОФЗ вверх?

- 15 февраля 2021, 08:01

- |

Рынки. Прогнозы на неделю

Начну с более мне понятного, с золота. Максимум золотых котировок был поставлен в начале августа прошлого года, и спустя 6 месяцев его снижение большинством всё еще воспринимается как коррекция. Но коррекция такой длительности – вероятнее всего, самостоятельный тренд. Тренд имеет свойство завершаться, когда основная масса участников рынка считает, что он продолжится. Читаем ли мы, что снижение золота – это надолго? Этих неложных суждений мне достаточно для удержания короткой позиции в золоте, пусть и небольшой. С целью снижения последнего в район 1 600 долл./унц.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Рубль способен укрепляться и дальше

- 08 февраля 2021, 07:04

- |

Рубль. Как бы явственно сейчас не выглядели риски нацвалюты, они, скорее всего, преувеличены. Уже потому, что воспринимает рубль как рискованный актив большинство участников рынка и большинство субъектов экономики. Это в свою очередь говорит за то, что необходимое хеджирование сделано, доллары и евро куплены на всякий случай и про запас. Т.е. спровоцировать снижение рубля путем его массового сброса будет сложно, поскольку сброс уже во многом произошел. Напротив, неожиданное для многих рублевое укрепление прошедшей недели имеет хорошие шансы на продолжение. Возможно, не сразу, с поправками на новые страхи и риски, но на перспективу имеет.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. В тени пирамиды американской мечты

- 01 февраля 2021, 06:56

- |

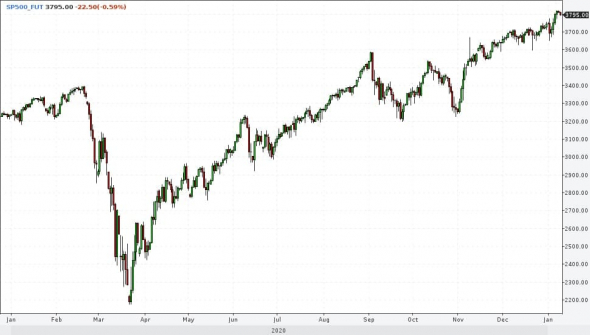

Начну с американского рынка акций, движения которого оказывают прямое действие в т.ч. на отечественные активы. В его отношении я долго руководствовался поговоркой «рынок ползет вверх по стене страха». С середины января ситуация изменилась. Страхи остались, но перестали быть главенствующей точкой зрения. Инвестсообщество за последние 10 месяцев смирилось с ростом и стало под него подстраиваться. Когда вы видите хорошо читаемый тренд, он, скорее всего, на излете. И коррекция прошлой недели тому подтверждение. Впрочем, коррекцией она, вероятно, и останется. Т.е. впереди, думаю, новый подъем. Однако и коррекция, и подъем – это, скорее, формирование бокового диапазона, чем полноценное продолжение тренда роста. И диапазон рискует сорваться вниз. Но вряд ли уже сейчас.

В целом же американский фондовый рынок из состояния финансовой абстракции, когда цены бумаг перестают отражать фундаментальную оценку компаний, перешел в состояние пирамиды. Это когда к самой абстракции добавляется всё возрастающее желание на ней заработать.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Спокойствие - это плохо

- 18 января 2021, 08:33

- |

Уже с конца прошлого года отмечаю спокойствие на рынках. Оно выражается и в низкой волатильности цен, и в размеренных экспертных комментариях и обсуждениях. На рынках обманчивая предсказуемость. А рыночная цикличность такова, что, привыкнув к сложившимся трендам, мы неожиданно получаем их смену. Растущее направление сменяется падающим, низкая волатильность – высокой.

И, думается, биржевая индустрия на новом распутье или переломе.

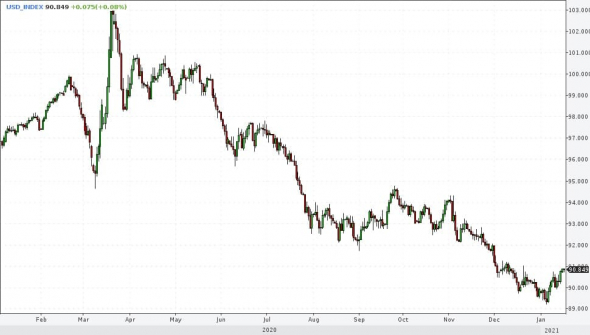

Начать можно с доллара. Казалось бы, долларов эмитировано так много, что их удешевление гарантировано. Но излишняя денежная масса поглощается фондовым рынком. Как только последний для поддержания котировок начинает требовать больше долларов, чем их выпускается в данный момент, ослабление меняется укреплением. Что мы и наблюдаем с начала января. Не думаю, что укрепление уже окончилось.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Ожидаю роста или стабильности фондовых рынков и рубля и дальнейшего падения драгметаллов

- 11 января 2021, 06:58

- |

После длинных выходных в отношении рынков ограничусь сдержанными предположениями.

Продолжающееся удорожание фондовых рынков многим внушает опасения. Мне тоже. Капитализацию флагмана этого движения – Tesla – повсеместно называют идеальным пузырем. Спорить сложно. Однако подъем индексов акций всё еще продолжается. Остаюсь при мысли, что рынки находятся на финишной прямой бычьего тренда. И все же, как и в предыдущих прогнозах, считаю этот тренд не завершенным.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Надежды и деньги толкают рынки вверх. И это конечно

- 28 декабря 2020, 07:56

- |

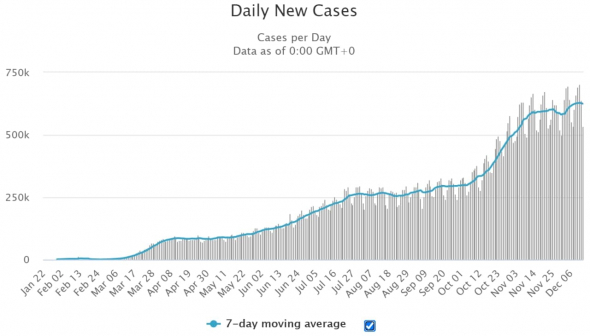

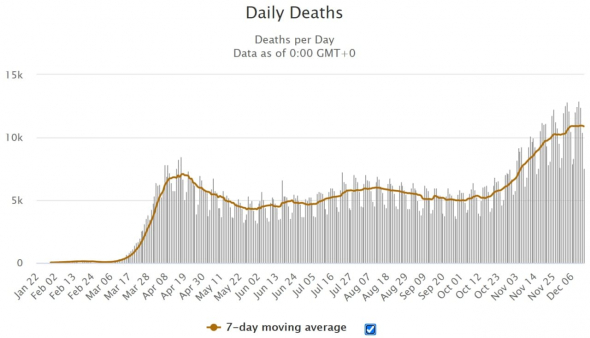

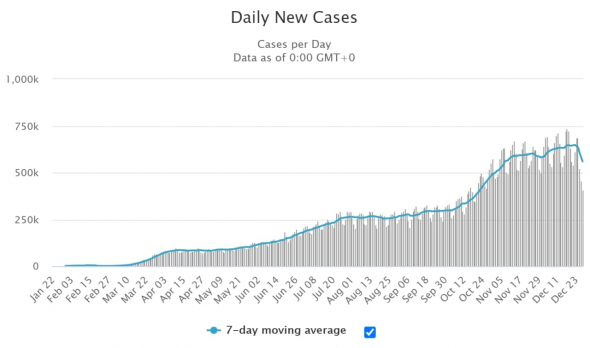

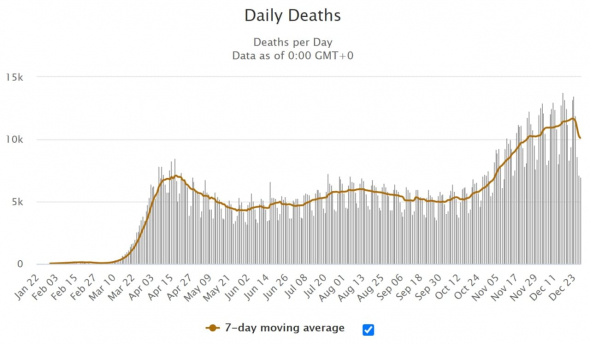

Сначала о коронавирусе. В мире в целом можно отметить снижение ежедневного числа заболевших, в первую очередь за счет США, Бразилии, Турции. Минус в том, что в ряде стран, как, например, в Турции, снижение достигается за счет жестких карантинных мер. Говорить о влиянии массовой вакцинации, которая уже началась в ряде стран, рано. В частности, в России, где действуют относительно мягкие ограничения, а вакцинация началась одной из первых еще 7 декабря, рост числа новых случаев заболевания продолжается, как продолжает увеличиваться и число летальных исходов.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Маятник оптимизма/пессимизма, и доллар, готовый развить успех

- 21 декабря 2020, 06:47

- |

Вслед за повсеместным оптимизмом, который давал поддержку рынкам последние месяц-полтора, наступает, видимо, не менее эмоциональная фаза пессимизма. Вызвана она заявлениями британских властей, а затем и ВОЗ о мутации коронавируса и появлении более заразного штамма. Что в свою очередь уже повлекло ужесточение ограничений в ЕС (в первую очередь прекращение авиасообщения с Великобританией), но поскольку новости приходили в выходные, основное решения по новым ограничениям ожидаются сегодня.

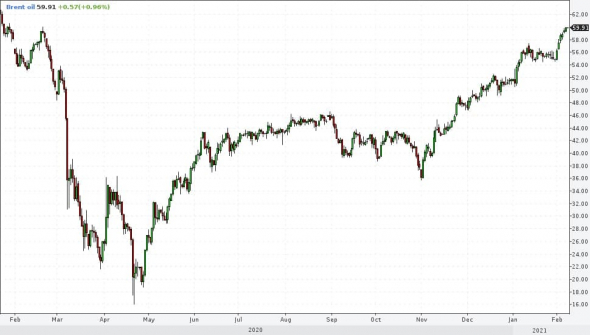

В начале дня предсказуемо растут доллар и драгметаллы, падает нефть.

Сегодняшний день важен для определения дальнейшей траектории рынков. Последние недели я прогнозировал рост американского рынка акций и нефти, благосклонно относился к российскому фондовому рынку и рублю, негативно – к золоту.

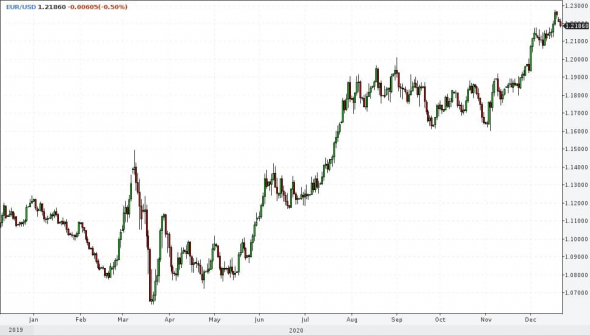

На данный момент могу оценить лишь как высокие шансы на дальнейшее снижение пары EUR/USD. О том, что пара готова оттолкнуться вниз от уровня 1,225, я писал в прошлый понедельник. Сейчас имеем 1,221 и, думаю, увидим пару на несколько процентов ниже.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Замедление заболеваемости, надежды и стимулы поддержат ралли рисковых активов в декабре-январе

- 14 декабря 2020, 07:56

- |

Блог компании Иволга Капитал |Портфели PRObonds. Обзор результатов (11,1-13,5% годовых) и предстоящих операций

- 09 декабря 2020, 08:12

- |

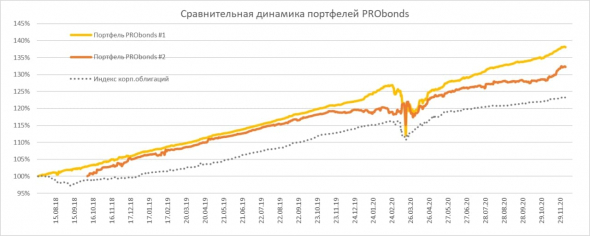

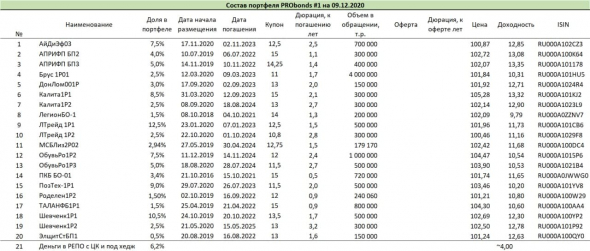

Актуальные доходности публичных портфелей PRObonds на 8 декабря (за 365 дней) составляют 13,5% годовых для портфеля #1 и 11,1% годовых для портфеля #2.

Денежная позиция, которая в обоих портфелях сейчас составляет более 6% от активов, это некоторая страховка от коррекции фондового рынка в целом и сегмента высокодоходных облигаций в частности. Она призвана смягчить возможное снижение, а также позволит открыть хеджирующие позиции (например, короткую позицию во фьючерсе на индекс МосБиржи).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал