Блог компании Иволга Капитал |Рейтинг МФО "Мани Мен" повышен с ruBB+ до ruBBB-. Что должно создать спекулятивную возможность в облигациях микрокредитного холдинга

- 21 октября 2020, 10:59

- |

Рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности микрофинансовой компании «Мани Мен» до уровня ruBBB- (https://raexpert.ru/releases/2020/oct21a/). По рейтингу установлен стабильный прогноз. Ранее действовал рейтинг ruBB+ со стабильным прогнозом. Кроме того, агентство повысило рейтинг по облигационному займу серии БО-01 компании «Онлайн Микрофинанс» до уровня ruBBB-. Ранее рейтинг данного выпуска находился на уровне ruBB+. Повышение рейтинга облигационного займа обусловлено повышением рейтинга оферента («Мани Мен»).

«Онлайн Микрофинанс» (поручительство от «Мани Мен») планирует размещение нового облигационного выпуска в ноябре текущего года (идет регистрация). Предварительный ориентир купонной ставки – 12,0 – 12,5% (YTM до 13,1%).

Сейчас на рынке торгуются выпуски Онлайн Микрофинанс БО-01 и БО-02 (краткое наименование АйДиЭфБ01 и АйДиЭфБ02) с доходностями к погашению около 13,8%. Повышение рейтинга и настрой на выход на рынок должны положительно сказаться на ценах торгуемого выпуска и способны понизить его доходность.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог компании Иволга Капитал |О риск-менеджменте портфеля высокодоходных облигаций. Ч. 1

- 21 октября 2020, 07:32

- |

Предлагаю в нескольких постах вернуться к вопросу управления портфелем облигаций. В нашем случае, высокодоходных.

Предлагаю в нескольких постах вернуться к вопросу управления портфелем облигаций. В нашем случае, высокодоходных.Работая в высокодоходном облигационном сегменте, белых и пушистых историй не ждешь. И не надо. Надо всего лишь получить свои 10-15% годовых.

Главный вопрос в ходе этого получения – вопрос риск-менеджмента. Часто инвестор находит ответ на него в диверсификации своего портфеля. Больше имен, хороших и разных, на самом деле, создают условную защиту капитала. Получить дефолтный выпуск на 5% капитала, безусловно, лучше, чем на 50%.

Проблема в том, что дефолты – массовое явление. Сегодня денег на бирже и в кредитной системе много, дефолта избегут даже самые слабые игроки. Завтра денег станет меньше, эти слабые не смогут расплачиваться по погашениям, а то и по купонам, тогда как «чувство локтя» позволит примкнуть к ним и вполне, казалось бы, устойчивых игроков. 2008-9 годы показали, что в третьем уровне листинга Московской биржи число дефолтных или реструктурированных выпусков может достигать и 20% от общего числа. Да и зачем полагаться на удачу. Если доходы минус потери дают диверсифицированному портфелю 5% годовых, может, проще просто купить высококлассных облигаций и не заниматься ненужными телодвижениями?

( Читать дальше )

Блог компании Иволга Капитал |Обзор портфелей PRObonds. "Лизинг-Трейд" и "Брусника" - новые облигационные приобретения

- 20 октября 2020, 08:00

- |

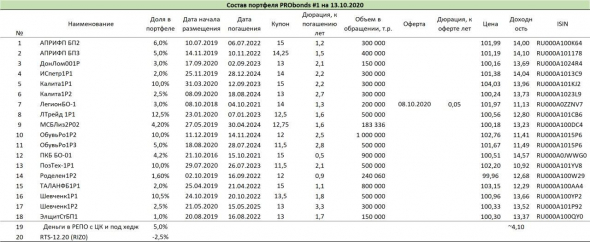

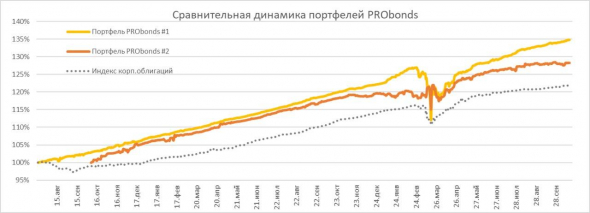

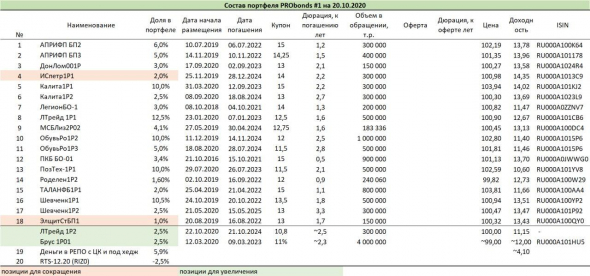

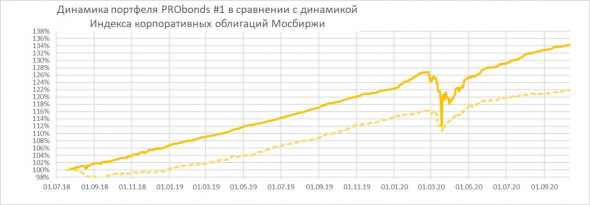

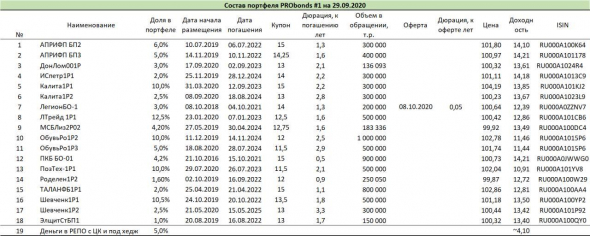

Актуальные доходности публичных портфелей PRObonds (за 365 дней): #1 – 12,6%, #2 – 8,7% (для справки, средняя доходность портфелей доверительного управления в ИК «Иволга Капитал» (срок управления не менее 6 мес.) – 13,1% годовых; минимальная 10,6%, максимальная 14,5%).

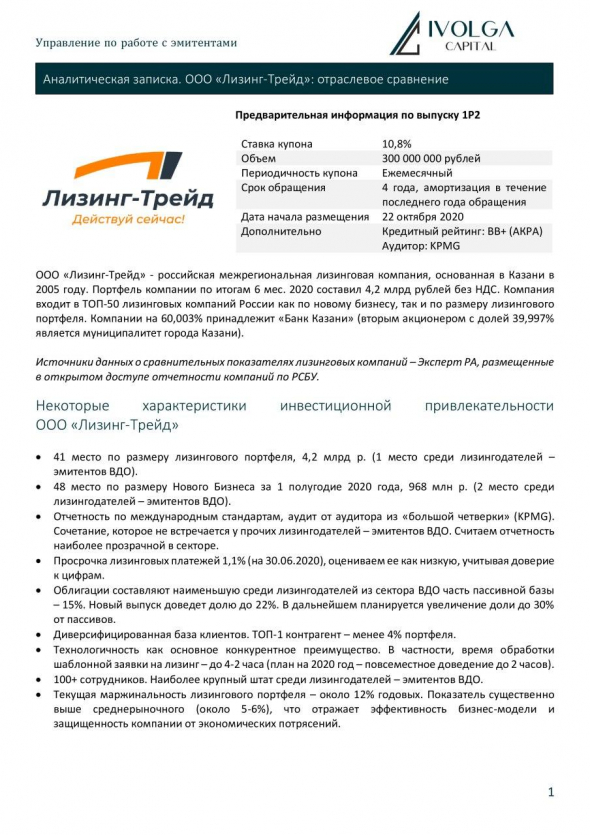

Начинается новая серия портфельных изменений, касается она только облигационных позиций. Так, в четверг 22 октября, в ходе первичного размещения в портфели на 2,5% (для портфеля #1) и 2% (для портфеля #2) добавятся облигации Лизинг-Трейд 001P-01 (300 млн.р., купон 10,8%, срок до погашения 4 года с амортизацией в последний год, рейтинг эмитента от АКРА BB+).

Постепенно бумаги ИС петролеум БО-П01 будут заменены на облигации Брусника 001P-01. В портфеле #1 «Брусника» добавляется на 2,5% (2% за счет выбытия из портфеля «ИС Петролеум», 0,5% — за счет снижения с 1% до 0,5% доли в «Электрощит-Стройсистема»), в портфель #2 – на 2% (за счет «ИС Петролеум»).

( Читать дальше )

Блог им. andreihohrin |Обзор портфелей PRObonds. К более высоким доходностям портфелей через более низкие доходности облигаций

- 13 октября 2020, 07:58

- |

Актуальные доходности публичных портфелей PRObonds (с учетом комиссионных издержек) за последние 365 дней – 12,7% для портфеля #1, 8,7% для портфеля #2. Средняя очищенная от комиссий доходность портфелей доверительного управления – 13,7% годовых (минимум – 11,6%, максимум – 15,3%). Портфели ДУ ведутся как комбинация публичных портфелей. Подробная информация о них будет публиковаться, скорее всего, начиная с 1 квартала 2021 года.

О предстоящих изменениях в портфелях – в справке от прошлой недели: https://smart-lab.ru/blog/650416.php

( Читать дальше )

Блог им. andreihohrin |"Лизинг-Трейд". Аналитическая справка: отраслевое сравнение по базовым бизнес показателям

- 09 октября 2020, 15:19

- |

( Читать дальше )

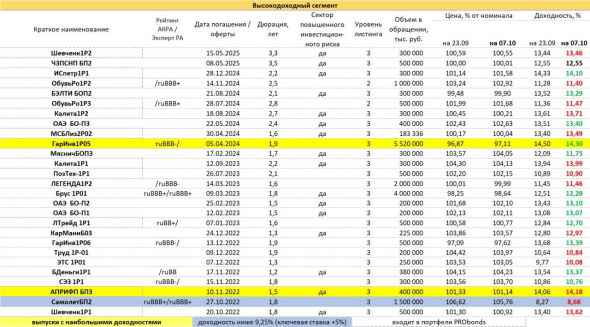

Блог им. andreihohrin |PRObondsмонитор. Таблица высокодоходных облигаций с рейтингами и признаком повышенного риска

- 08 октября 2020, 07:40

- |

Блог компании Иволга Капитал |Падение рубля и динамика высокодоходных облигаций

- 29 сентября 2020, 07:35

- |

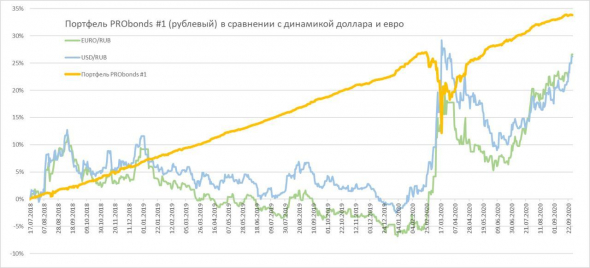

Доллар и евро продолжают галопировать по отношению к рублю. Не думаю, что падение последнего уже закончилось. Судя по динамике, 85 рублей за доллар – достижимая величина. Т.е. около 10% своей стоимости отечественная валюта еще способна потерять. И потеря, вероятно, будет быстрой. Наверняка после этого потрясения рубль все же вернется к восстановлению, а не заляжет на новом дне.

Мы оперируем рублевыми долговыми бумагами. Но бумагами с высокой процентной доходностью. И в этом году наш портфель облигаций доллару и евро проигрывает. Если же брать более длинный период, скажем, с начала ведения портфеля высокодоходных облигаций, даже 85 рублей за доллар конкуренции портфелю пока не сделают. Тогда как любые периоды рублевой стабильности сыграют нам на руку.

( Читать дальше )

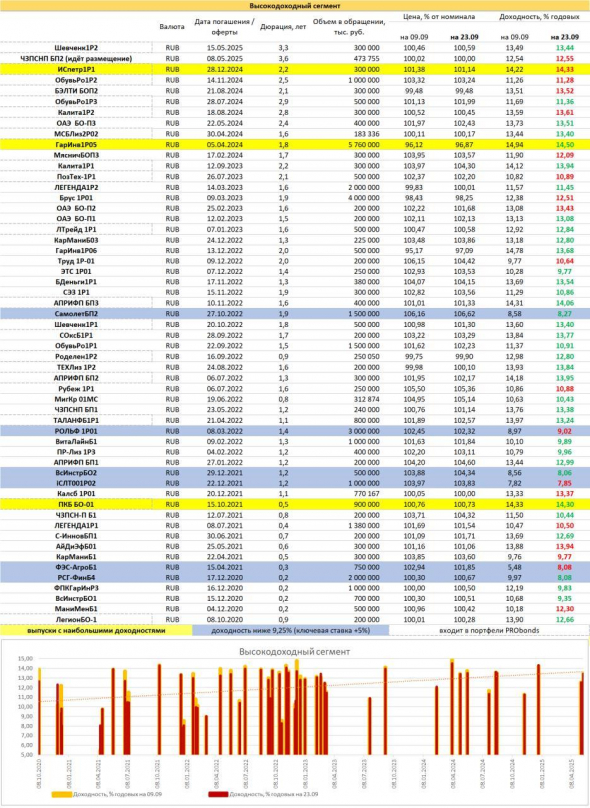

Блог им. andreihohrin |PRObondsмонитор. Высокодоходные облигации. Ставка на относительное спокойствие

- 24 сентября 2020, 06:58

- |

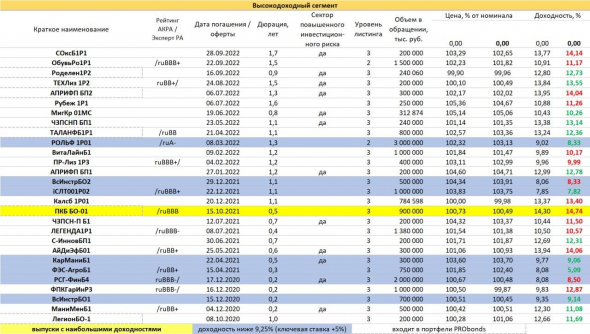

Чего ждать от высокодоходного облигационного сегмента в призме фондовых рисков (которые вовсю реализуются в падении рубля и многомесячной просадке ОФЗ)? Фондовый обвал весны нынешнего года сегмент пережил с тяжелыми потерями, а вот массовый исход из ОФЗ и рубля в середине 2018 года – проигнорировал. Пока склоняюсь к спокойному сценарию. Риски высокодоходных облигаций – риски в первую очередь дефолтные, а не риски волатильности или инфляции. Дефолты – избирательная проблема, не сплошная для рынка. По крайней мере, для своих облигационных портфелей мы пока не считаем ее значимой.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |ООО "Лизинг-Трейд" стало 41 по размеру портфеля и 48 по объему Нового бизнеса по итогам 1П2020

- 23 сентября 2020, 08:15

- |

Подводим итоги 6 месяцев 2020 вместе с Эксперт РА

В целом, компания показала себя лучше рынка, который упал на 22%. По состоянию на 01.07.2020 маржинальность сделок составила 12%, то есть снизилась на 1,5% по сравнению с началом года. Падение обусловлено снижением активности компании в период пандемии, а также ужесточение риск-модели. Результатом стал уровень просрочки в 1,1% от размера портфеля, подтвержденный KPMG.

«Лизинг-Трейд» потерял в позиции (опустился с 44 до 48 места по новому бизнесу), но не приобрел проблем на будущее. Нам очень близка реакция компании на кризис: переключение в режим выживания и сокращение рисков. Собственно, результатом этой политики (а также значительного снижения котировок на фоне карантина) стало увеличение доли в портфелях PRObonds №1 и №2 до 12,5% от капитала.

До конца сентября мы ожидаем завершения процесса рейтингования «Лизинг-Трейда».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал