Блог им. andreihohrin |Старт размещения облигаций "ОбъединенияАгроЭлита". 400 млн.р. Купон 13,75%

- 17 мая 2019, 09:31

- |

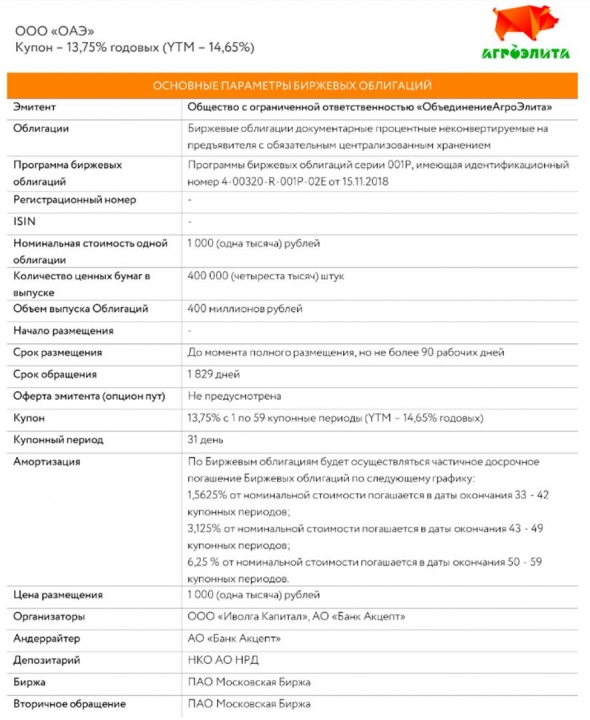

20 мая стартует размещение 3 выпуска облигаций «ОбъединенияАгроЭлита». Размер выпуска 400 млн.р., купонная ставка 13,75%.

Один из случаев, когда уже крупный эмитент еще готов предлагать высокую купонную ставку.

«ОбъединениеАгроЭлита» является центром бизнеса красноярского вертикально-интегрированного холдинга Goldman Group (в этот же холдинг входит еще один эмитент облигаций – Торговый дом «Мясничий»).

Базовые финансовые показатели холдинга Goldman Group за 2018 год по РСБУ:

- Валюта баланса: 6 231 млн.р.

- Выручка: 4 171 млн.р.

- EBITDA: 655 млн.р.

- Чистая прибыль: 300 млн.р.

- Нераспределенная прибыль: 1 572 млн.р.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. andreihohrin |Наращиваю шорт в американских акциях

- 14 мая 2019, 09:42

- |

#портфелиprobonds #сделки

Ставим стоп-приказ на новую продажу USM9 (июньский контракт фьючерса US500 Московской биржи). Теперь по цене 2 148,5 п. На 10% от капитала портфеля PRObonds #2. Или на 50% от величины спекулятивной позиции.

( Читать дальше )

Блог им. andreihohrin |Портфелей PRObonds станет больше

- 13 мая 2019, 08:21

- |

10 месяцев назад мы начали вести первый портфель, состоящий строго из ВДО. Спустя 3 месяца ввели второй портфель, включающий в себя спекуляции. Оба портфеля дали отличные результаты. Портфель PRObonds #1 удерживает доналоговую доходность в районе 15% годовых, портфель PRObonds #2 – ближе к 20%. Практическое доказательство качества наших инвестрешений позволяет или даже заставляет расширить число портфелей. Так что в ближайшие дни мы запустим еще пару портфелей:

- Портфель №3. Короткие облигации максимального кредитного качества (ОФЗ, субфеды и крупнейшие корпорации) + спекулятивная часть, аналогичная портфелю PRObonds #2. Цель по доходности – 10-15% годовых.

- Портфель №4. Портфель российских акций, состоящий, максимум, из 10 наиболее ликвидных бумаг, с возможностью хеджирования его падений через фьючерсную позицию. Цель по доходности – 15-20% годовых.

( Читать дальше )

Блог им. andreihohrin |Время облигаций

- 13 мая 2019, 08:14

- |

• В пятницу 10 мая мы открыли короткую позицию в индексе американских акций. Сделка, как и все предыдущие, совершена на Московской бирже, благо, инструментарий срочного рынка площадки позволяет.

• С октября прошлого года наши спекулятивные сделки были сосредоточены в продажах акций Сбербанка, нефти, пары USD|RUB. На прошлой неделе с прибылью завершилась сделка по продаже фьючерса на акции Сбербанка. Она стала 6-й подряд прибыльной сделкой. А спустя 3 дня была начата 7-я сделка, по продаже фьючерса на индекс американских акций (US500). Была с прибылью закрыта короткая позиция в акциях Сбербанка

• Причины игры на понижение в американских акциях обсуждались много и подробно. В нашем представлении западные рынки в целом и американский в частности предельно дороги и нуждаются в значительной коррекции. А растущая волатильность добавляет шансов на реализацию коррекционного сценария.

• Игра на понижение на американском рынке акций, видимо, станет продолжительной игрой, рассчитанной на месяцы, в ходе которой наверняка будет несколько отдельных сделок.

( Читать дальше )

Блог им. andreihohrin |Лучше казаться дураком, чем оказаться в дураках (6 сделок из 6 я закрыл с прибылью)

- 07 мая 2019, 08:34

- |

• Вчера завершилась очередная спекуляция. 6-я за 7 месяцев, с момента запуска эксперимента. И 6-я подряд прибыльная. Закрылся шорт в акциях Сбербанка. Прибыль на вложенный капитал составила 2%.

• Если быть совсем справедливым, спекулятивных позиций было 7, поскольку одна из сделок состояла из парной продажи: параллельно продавались доллар за рубли и золото. И продажа золота принесла убыток. Но в целом сделка оказалась прибыльной за счет выигрыша от продажи доллара. Из 6 сделок только 3 были результативны по-настоящему. Еще 3 добавили десятые доли процента к общему доходу.

( Читать дальше )

Блог им. andreihohrin |Прогнозы. В преддверии большой игры

- 06 мая 2019, 10:46

- |

- Наша специализация – высокодоходный сегмент рублевых облигаций. Имея очищенную от НДФЛ доходность в них на уровне 14%, мы получаем слишком заметную премию к инфляции и потенциальному ослаблению рубля. Портфель высокодоходных облигаций, если им правильно пользоваться, способен отработать даже весьма болезненные кризисы внутреннего денежного рынка. Купонная ставка – производная от финансовой напряженности. Сейчас эта ставка в среднем около 14%. Будет сложнее с деньгами – будет выше.

- Управление и риск-менеджмент, ключевым правилом которых является удержание облигаций недолгое время с момента их первичного размещения и полный отказ от участия в офертах и погашениях, думаем, позволят и дальше поддерживать такую доходность. Избегая дефолтов и своевременно перестраивая портфель под актуальные доходности.

- Так что, даже настраиваясь на фондовые потрясения, остаемся в рублях. Что касается рубля, то ослабление последних дней было ожидаемым. И наша короткая позиция в паре USD|RUB, закрытая непосредственно перед этим ослаблением, добавляет ожиданиям прогнозного веса. Будущее рубля не видится особенно драматичным. Как и ранее, 70 рублей за доллар – это предельная величина, в нашем понимании.

- При этом мы считаем и нефтяные цены, и цены западных акций завышенными и готовыми к коррекции. Если за предполагаемым падением нефти намерены наблюдать со стороны, то в снижении западных акций мы заинтересованы и планируем в нем участвовать. Для этого рассматриваем возможность открытия короткой позиции в контракте Московской биржи на американские акции US500 (июньский контракт – USM9). После провала фьючерсов на американские индексы сегодня утром, вероятность открытия этой позиции уже во вторник 7 мая резко возросла.

- Последние спекуляции с, безусловно, высокими результатами мы совершали прошлой осенью. Это была короткая позиция по нефти и затем короткая позиция в акциях сбербанка. Начало 2019 года стало периодом скромной волатильности. Несмотря на ряд спекуляций, мы получились незначительный доход. Снижение американского и европейского рынков акций запустит и новый виток волатильности, и новый тренд. И мы готовы к участию в новой и большой спекулятивной игре.

( Читать дальше )

Блог им. andreihohrin |Тревоги и рост сектора высокодоходных облигаций (ВДО)

- 26 апреля 2019, 08:02

- |

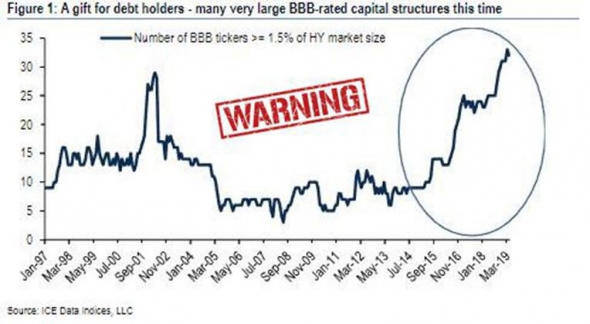

Телеграм-канал MarketTwits (https://t.me/markettwits) опубликовал интересую иллюстрацию. Это динамика числа выпусков облигаций с мусорными рейтингами. Иллюстрация не указывает на географию, но демонстрирует, что и доля, и число низкорейтинговых облигаций растет и бьет рекорды.

1. Рост низкорейтингового долга – отражение дешевизны и большого количества денег. Когда денег много, появляется желание и возможность распределять их между классами активов, включая high yield. За разрастанием свободной ликвидности однажды наступает ее сокращение, которое становится стимулом к схлопыванию рынков и финансовым, в т.ч. долговым кризисам. В этой связи рост числа низкорейтинговых бумаг – тревожный знак.

2. Сектор низко- или безрейтингового долга (в практике России – сектор ВДО, высокодоходных облигаций) – исторически, очень ограниченный сектор. На российском внутреннем рынке облигаций на него приходится до 0,5% от всего корпоративного долга и до 0,2% от общего внутреннего долга, включая государственный. Доля растет, но даже 1% от корпоративного долга для данного сектора в России мало достижимая величина. Так что

( Читать дальше )

Блог им. andreihohrin |Короткая позиция в Сбербанке до-открыта до максимальной величины. Ждем 200-180

- 25 апреля 2019, 16:41

- |

Состояние, динамика и результат самой спекулятивной позиции (34% годовых):

( Читать дальше )

Блог им. andreihohrin |Молчаливое падение Софтлайна

- 25 апреля 2019, 08:42

- |

Вчера предпринял очередную и последнюю попытку дозвониться если не до боссов Софтлайна, то хотя бы до каких-то ответственных за связи с общественностью. Вопрос простой и, очевидно, наболевший: объясните причины падения облигаций вашей компании.

В качестве ответа опять невнятная девочка на общей линии. Опять предложение записать мои контакты, с обещанием «мы с Вами обязательно свяжемся», опять какое-то неразборчивые слова, что специалиста нет на месте. И предложение «написать официальное письмо» на [email protected]. Ответ будет через 5 дней. Чему я и верить не хочу, и делать не желаю. Звонков, аналогичных моим, Софтлайн за последние недели получил массу. Сужу по тому, что несколько знакомы их коллег параллельно старались достучаться до компании.

Мне не важен поиск справедливости или обучении компании вежливому тона. У меня своя, чисто инвестиционная логика.

( Читать дальше )

Блог им. andreihohrin |ЛК Роделен (облигации на 200 млн.р., купон 12,5%) отчиталась о результатах первого квартала 2019 года

- 23 апреля 2019, 18:19

- |

Уверен, облигационный рынок помогает эмитентам масштабировать и развивать бизнес. И развитие в нашем случае – это не только рост выручки и финрезультата. Это новый уровень прозрачности и цивилизованности. Открытый рынок – сложный способ привлечения финансовых ресурсов. Но те, кто прошел путь от решения о выпуске облигаций до успешного размещения, уже уважаемые люди!

У ЛК Роделен (первый выпуск облигаций номинальным объемом 200 млн.р., с купоном 12,5%) еще и динамика бизнеса хорошо читается. И это здорово! Мне приятно работать с такими компаниями и людьми! Инвесторы, со своей стороны, могут удовлетворенно наблюдать за целевым использованием собственных вложений.

И, знаете, наслушавшись кривотолков о том, что занимаюсь выводом небольших компаний на биржу, и это всё это непременно «рога и копыта», с радостью привожу релиз Роделена. И здорово, что таких имен становится больше.

______________

«Совсем недавно мы отчитались по итогам 2018 года, но не будем забывать, что закончился первый квартал 2019 года! И лизинговой компании Роделен есть чем порадовать инвесторов и всех тех, кто следит за динамикой развития компании.

В первом квартале 2019 года было заключено 25 новых договоров лизинга, со средним сроком 30 мес., на общую сумму 811,26 млн.р. Прирост составил +33% по сравнению с аналогичным периодом 2018г. – 608,71млн.р.

Объем нового бизнеса составил 533,06 млн.р. против 482,45 млн.р. годом ранее за аналогичный период (+10%).

Остаток лизинговых платежей по состоянию на 01.04.2019 составляет 1 717,75 млн.р. Прирост за первый квартал 2019 составил +22%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал