Блог компании Иволга Капитал |Результаты доверительного управления ИК Иволга Капитал. Активы 446 млн.р., средняя доходность 16,3%

- 10 апреля 2023, 07:47

- |

Срез показателей индивидуального доверительного управления в ИК Иволга Капитал на 7 апреля

• Активы под управлением: 446 млн.р.

• Оценка средней доходности счетов ДУ вне зависимости от срока их ведения: 16,3% годовых (учитываются счета, открытые не позднее 1 декабря 2022 года). Это чистая доходность, она учитывает комиссию и почти полное списание НДФЛ.

• Количество счетов доверительного управления на обслуживании: 79.

• Средняя величина счета ДУ: 5,6 млн.р.

Минимальный размер счета ДУ у нас – 2 млн.р. Стандартное комиссионное вознаграждение – 1% в год от активов под управлением. Доверитель должен иметь статус квалифицированного инвестора. Основные инвестиционные инструменты – высокодоходные облигации и денежный рынок.

Результативность управления позволяет нам быть достаточно осторожными в операциях. В частности, в портфелях ДУ, в среднем, более 22% от активов находятся в деньгах. Размещение свободных денег – специализация, на которой мы сосредоточены с начала прошлого года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

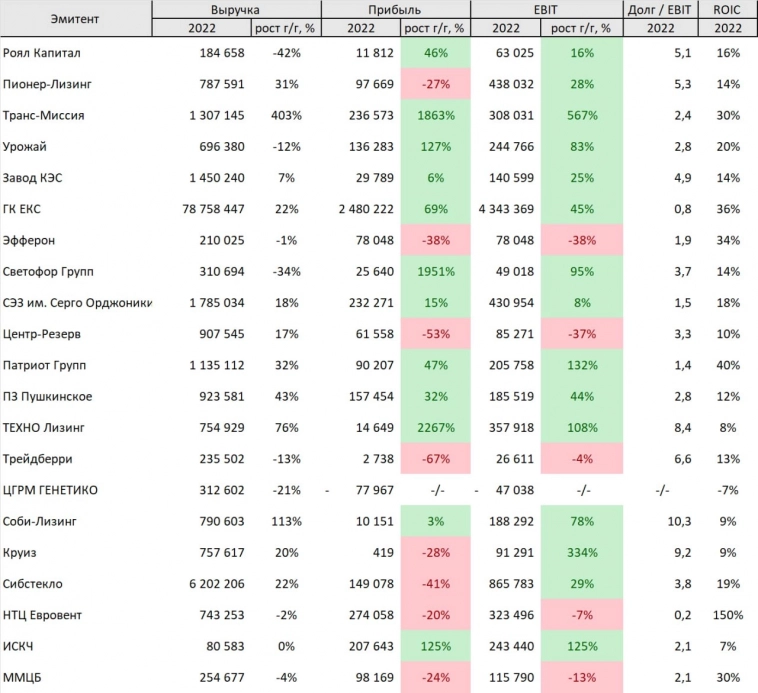

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО по итогам 2022 года

- 09 апреля 2023, 13:45

- |

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Центр-Резерв, Роял Капитал, ВЭББАНКИР)

- 08 апреля 2023, 14:54

- |

🟢 ООО МФК «ВЭББАНКИР»

«Эксперт РА» подтвердил кредитный рейтинг на уровне ruBB- и изменил прогноз на позитивный

ООО МФК «ВЭББАНКИР» осуществляет деятельность с 2012 г. Компания специализируется на дистанционной выдаче физическим лицам в сегменте микрозаймов «до зарплаты» на всей территории РФ.

Позитивный прогноз обусловлен ожиданиями по дальнейшей диверсификации ресурсной базы и масштабированию бизнеса, что позитивно отразится на показателях операционной эффективности и метриках долговой нагрузки. При этом отмечается, что реализация позитивного прогноза возможна при неухудшении эффективности сборов по микрозаймам.

Уровень долговой нагрузки компании оценивается как адекватный: коэффициент Долг / EBITDA составил 1,1 при удовлетворительном соотношении расходов на обслуживание долга к EBIT за период с 01.10.2021 по 01.10.2022 на уровне 0,45. Позиция по ликвидности, как и годом ранее, оценивается на адекватном уровне: на 01.10.2022 значение показателя прогнозной ликвидности превышает 170% при коэффициенте текущей ликвидности более 180% (с учетом возможностей компании по рефинансированию).

( Читать дальше )

Блог компании Иволга Капитал |Зачем МФО юани? Прямой эфир с эмитентом МФК Быстроденьги 10 апреля

- 07 апреля 2023, 17:41

- |

Российские компании тоже решили поучаствовать в формировании нового тренда и предложили инвесторам облигации в китайской валюте. Так на рынке «русского юаня» появились первые ВДО – МФК Быстроденьги начала размещение облигации в юанях под 8% годовых.

Зачем МФО юани и будет ли она кредитовать китайских товарищей? В чем выгоды юаневых ВДО для эмитента и инвестора? Чем обеспечены юаневые займы российских компаний? Какие перспективы у «русского юаня» на горизонте 3-5 лет?

На эти вопросы ответят в прямом эфире в гостях у главного редактора канала Finversia Яна Арта финансовый директор МФК Быстроденьги Яков Ромашкин и организатор выпуска, управляющий партнёр ИК Иволга капитал

Подключайтесь к обсуждению в прямом эфире 10 апреля 2023 в 19:00 по мск

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Лизинг-Трейд подводит итоги первого квартала 2023 года

- 07 апреля 2023, 12:47

- |

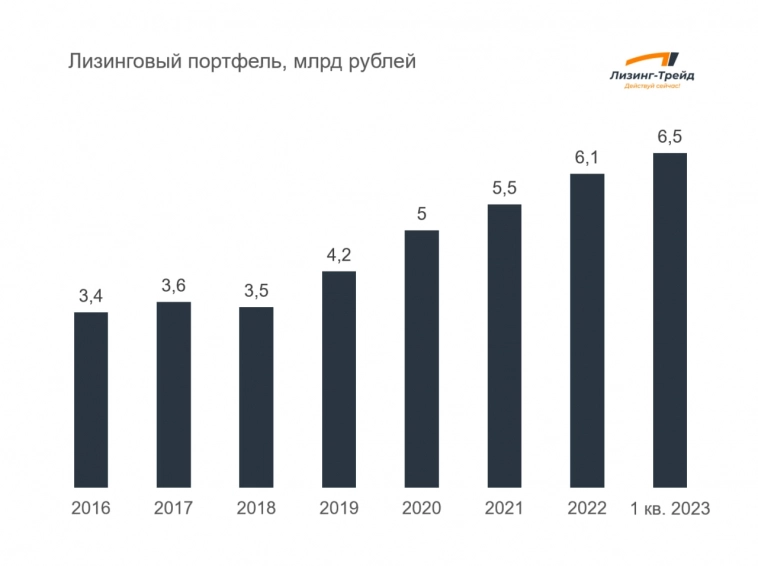

Лизинг-Трейд подводит итоги первого квартала 2023 года

Передали имущество на сумму 921 млн руб., что на 3% превышает результаты продаж аналогичного периода прошлого года.

Лизинговый портфель компании достиг значения в 6,5 млрд руб., увеличившись на 6% с начала 2023 года.

Величина просроченной задолженности традиционно остается на низком уровне — не выше 0,33%.

«Первый квартал 2023 года оказался лучше наших ожиданий. К счастью, на рынке не было форс-мажорных ситуаций, а наоборот, мы видим постепенное оживление лизингополучателей. Лизинг-Трейд продолжает оставаться консервативным в кредитно-рисковой политике, где на первый план выходит устойчивость компании. Тем не менее, мы стараемся гибко подстраиваться под текущие реалии рынка и продолжаем дальше развивать наш бизнес», — комментирует результаты первого квартала генеральный директор Лизинг-Трейд Алексей Долгих

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,5% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. Актуальные размещения ИК Иволга Капитал

- 07 апреля 2023, 09:49

- |

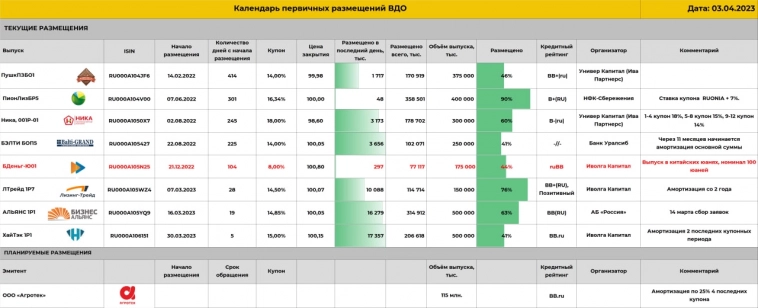

Актуальные размещения, организованные ИК Иволга Капитал:

- Хайтэк-Интеграция 001P-01 размещен на 54%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 46%

Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель ВДО хорошо завершил март. Среднегодовая доходность 5 лет - 12,2% годовых

- 05 апреля 2023, 07:32

- |

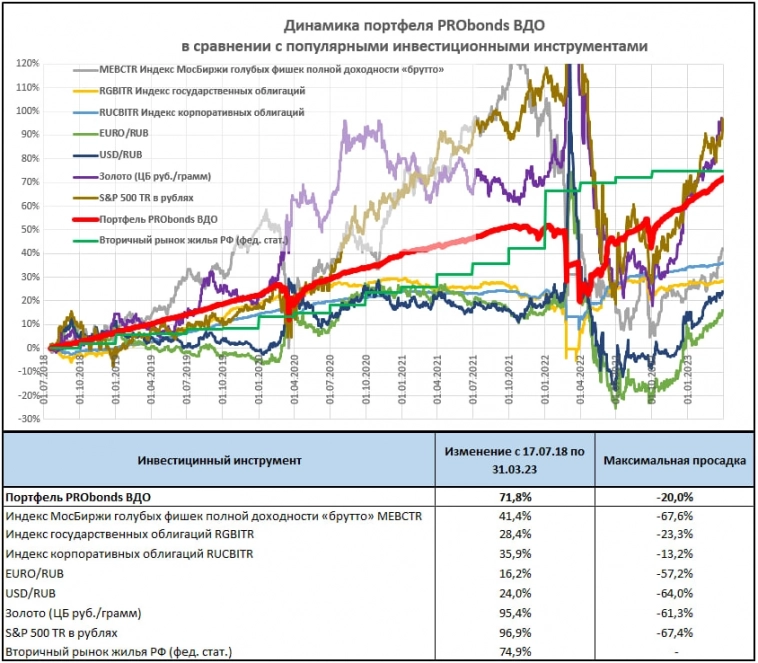

Портфель PRObonds ВДО хорошо завершил март. В сравнении с популярными инвестиционными инструментами сохранил проигрыш золоту и американскому рынку акций (с недвижимостью подождем обновления данных на федресурсе), но опережает вложения в российские акции и облигации, а также в доллары евро.

На мартовском вираже мы наконец обогнали и индекс Cbonds Hight Yield. Ему портфель уступал почти год, после дефолта Калиты в прошлом апреле.

Результат последних 12 месяцев не показателен, т.к. 12 месяцев назад портфель был в глубокой коррекции и с проблемой Калиты. Но это 37%. Накопленный за неполные 5 лет ведения портфеля доход – 72%. Среднегодовая доходность за всё время – 12,2% годовых (около 10,6% после вычета НДФЛ).

С начала 2023 года портфель вырос на 6,6%. Неплохо, если ориентироваться на 14% за весь нынешний год.

Надо сказать, в доверительном управлении портфелями ВДО результаты значительно выше. Хотя ДУ максимально близко по структуре портфелю PRObonds ВДО. Но об управлении отдельно.

( Читать дальше )

Блог компании Иволга Капитал |Донской ломбард объявляет оферту по выпуску ДонЛом001P по цене 100% от номинала. Регламент

- 04 апреля 2023, 16:47

- |

АО Донской ломбард объявляет оферту по выпуску ДонЛом001P по цене 100% от номинала

Агентом по оферте выступит ИК Иволга Капитал. Если Вы приняли решение предъявить свои облигации (ISIN RU000A1024R4) к выкупу, Вам необходимо подать заявку через своего брокера

Скрипт, разъясняющий порядок оферты для брокера — по ссылке.

Заявки можно подать через биржу.

Но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него

Если Вы уже подали заявку и хотите проверить корректность выставления, либо уточнить детали по выставлению, Вы можете обратиться в телеграм-бот Иволга Капитал @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 04 апреля 2023, 11:09

- |

Актуальные размещения, организованные ИК Иволга Капитал:

- Хайтэк-Интеграция 001P-01 размещен на 41%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 44%

- Лизинг-Трейд 001P-07 размещен на 76%

Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Первичка ВДО в марте. 4,1 млр.р., как в лучшие времена

- 04 апреля 2023, 07:58

- |

4,1 млрд.р. собрали эмитенты высокодоходных облигаций за март (к ВДО мы относим рыночные облигационные выпуски с рейтингом не выше ВВВ по нац.шкале).

Почти половина размещений – 2 выпуска по 1 миллиарду, от девелоперов Глоракс и ГК Страна. Когда-то было много лизингов, затем – еще больше – МФО. Сейчас – застройщиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал