Блог компании Иволга Капитал |50 наиболее и 30 наименее доходных ВДО. Для тех, кого ударная пятница настроила подумать о покупках облигаций

- 23 декабря 2024, 07:00

- |

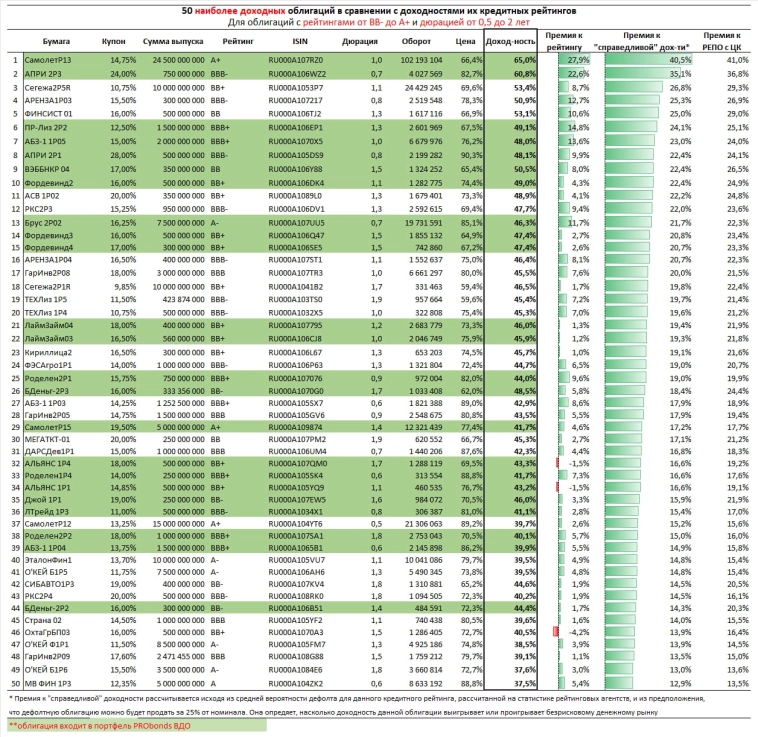

Если яркая биржевая пятница настроила вас подумать над покупкой облигаций, информация в таблицах👆👇, особенно в первой👆, может оказаться кстати.

Неожиданный рост хорош для тех, чьих портфелей он коснулся.

Но если вопрос, покупать или нет, только задан, проще на него отвечать, имея ориентиры.

Сравнительные доходности ВДО (хотя в таблицах облигации чуть выше по рейтингам, от BB- до A+, торгую обычно в этом рейтинговом спектре) мне выбор упрощают.

В первой таблице много зеленых строк. Это позиции, входящие в портфель PRObonds ВДО. Несложное правило: покупать / держать бумаги с премиями к своим рейтингам, продавать – с дисконтами.

Опираясь на правило и деньги в РЕПО с ЦК наш портфель ВДО в 2024 году оставил слишком далеко позади и просто вложения в ВДО, и любые индексы «взрослого» облигационного рынка.

Пользуйтесь, если доверяете!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог компании Иволга Капитал |Доходность ВДО (42,3%) скакнула выше 2-х ключевых ставок

- 16 декабря 2024, 06:46

- |

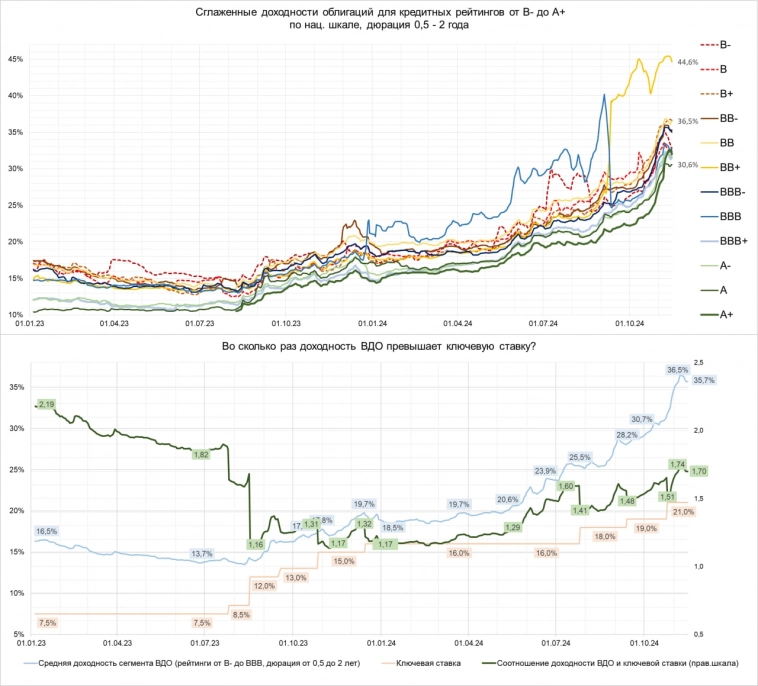

После каждого нового скачка доходностей ждешь остановки. А после остановки получаешь новый скачок.

И вот сегмент высокодоходных облигаций (к ВДО относим бумаги кредитных рейтингов не выше BBB) преодолел магическую отметку: средняя доходность ВДО превысила 2 ключевые ставки. Ставка пока что 21%, доходность – 42,3%.

Накануне предыдущего повышения КС (с 19% до 21%) памятного 25 октября эта доходность была 31,4%. Спустя 2 месяца хочется добавить «всего-то». И – тоже всего-то – была в 1,65 раза выше еще той ключевой ставки.

Скачкообразный рост облигационных доходностей обыгрывает либо панику рынка (я ее не замечаю или не понимаю), либо траекторию реалистичной инфляции. Предположение, что это продажи под новый подъем КС, оставим без внимания. Т. к. при доходности 42% будет ли ставка 21% или 23% — вопрос не первой или не прямой важности.

В этой интерпретации повышение ключевой ставки, если способно тормозить инфляцию, может быть парадоксальным благом для облигаций.

( Читать дальше )

Блог компании Иволга Капитал |50 наиболее доходных облигаций и 25 наименее доходных облигаций с рейтингами от BB- до A+

- 09 декабря 2024, 07:10

- |

Не знаем, будет ли падать облигационный рынок дальше. Но видим, что • новые попытки падения даются ему сложнее.

Наверно потому, что сами • доходности или способны привлечь внимание, или просто на экстремальных по историческим меркам значениях.

В своих операциях • мы используем облигации с кредитными рейтингами от BB- до A+. Еще и предпочитаем короткие, с дюрацией не более 2 лет. И с этим набором год от года оставляем позади отечественный облигационный рынок.

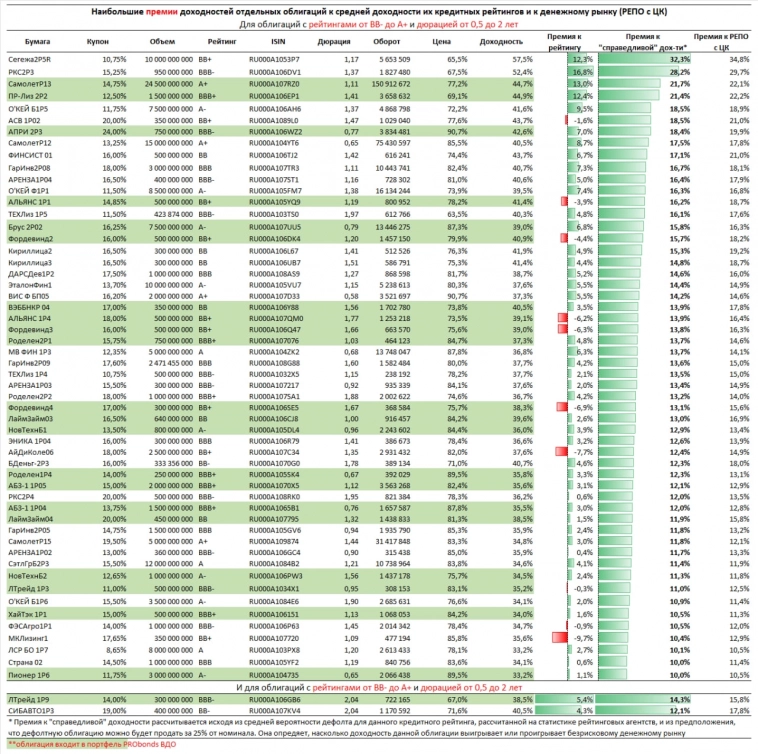

А в паре таблиц – наиболее ликвидные из таких бумаг. • В первой 👆– 50 самых доходных, в нашей интерпретации (с поправкой на рейтинг и покрытие дефолтного риска). Во второй 👇– 25 наименее интересных.

Напомним практический смысл сортировки, как ее применяем мы. • Держим и покупаем облигации из первой таблицы, сравнительно топовые по доходности. И избегаем бумаг из не доходной второй.

Те облигации, что входят в публичный портфель PRObonds ВДО, отметили зеленым цветом.

( Читать дальше )

Блог компании Иволга Капитал |Доходность ВДО почти дотянулась до 40%

- 02 декабря 2024, 06:12

- |

Пару недель казалось, что худшее позади. 18 ноября писали о средней доходности ВДО (бумаги с кредитными рейтингами не выше BBB) 36%. И думали, это предел. Но «нет предела беспределу». 2 декабря пишем про почти 40%.

Весь спектр доходностей в рейтингах от B- до A+ с ретроспективой их роста – на верхней диаграмме. Средняя доходность ВДО на фоне ключевой ставки – на нижней.

Может быть, заманчиво. Для тех, кто еще не обжегся.

Но доходность ВДО превышает ключевую ставку в 1,9 раза. И это очень много. Или рынок облигаций должен стабилизироваться и повернуть к снижению доходностей. Или грядущие повышения ставки мы недооцениваем. Но на нынешних позициях этот рынок фактических закрыт для привлечения новых денег. Для чего, вообще-то, и существует.

Остается наблюдать.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

Блог компании Иволга Капитал |Наиболее и наименее доходные ВДО. На рынке, который или на дне, или закладывает в котировки чрезмерный риск

- 25 ноября 2024, 06:40

- |

• В первой таблице 👆 – наиболее доходные ВДО в сравнении с их кредитными рейтингами. Сравниваем доходность отдельно взятой облигации со средней доходностью облигаций ее кредитного рейтинга.

• Во второй 👇 – наименее доходные, проигрывающие средней доходности для своих кредитных рейтингов.

Таблицы составлены для облигаций с рейтингами от BB- до A+. Мы оперируем этим спектром бумаг.

Еще мы рассчитываем «справедливые» доходности рейтингов. Об этом напишем отдельно. А в таблицах приведены премии и дисконты доходностей для каждой облигации к «справедливой» доходности.

• Зеленые строки – облигации, которые Иволга держит в своих портфелях ВДО. Да простят нам линейность логики: мы • стараемся покупать облигации из первой таблицы и продавать – из второй.

Как видим, сейчас время премий. Рынок в угнетенном состоянии. С одной стороны, он долго падал и многим испортил настроение и результаты вложений. С другой – • с нынешними премиями он привлекателен для покупок (по меньшей мере наших), при всей внешней непрезентабельности.

( Читать дальше )

Блог им. andreihohrin |Доходности облигаций прервали рост. Мы покупаем

- 18 ноября 2024, 06:35

- |

Пусть в нашем спектре восприятия искажен высокодоходными облигациями, но и на них, и за их пределами видим, что облигационный рынок остановился в падении котировок и росте доходностей.

Называть происходящее даже отскоком (не то, что разворотом), смелости не хватает. Однако долгое погружение, как минимум, приостановилось.

• Примечательно, что остановка случилась на фоне обсуждений следующего повышения ключевой ставки, не то до 22, не то до 23% (нынешняя 21%).

( Читать дальше )

Блог компании Иволга Капитал |Наиболее доходные высокодоходные (облигации)

- 11 ноября 2024, 07:05

- |

2 месяца мы не публиковали таблицы наиболее и наименее доходных ВДО.

Зачем нужен 👆 список самых-самых по доходности (и, вероятно, риску), когда рынок находится в непрерывном падении котировок? Зачем высчитывать 👇 наименее доходные имена, если разумнее не иметь никаких?

Сессия прошедшей пятницы стала первой за эти месяцы, когда и котировки в целом не упали, и доходности не выросли.

Рискнем вернуться к привычному формату.

В первой таблице – топ доходностей для рейтингов от BB- до A+ – почти половина строк отмечена зеленым маркером. Эти бумаги входят в наш публичный портфель ВДО. Рынок падал, мы покупали, рынок падал. Обычная история не искушенного игрока.

И обычная надежда, что пружина разожмется, и мы окажемся в дамках. Но против нас играют Минфин и ЦБ (и те, кто круче), увеличивая ставки. Так что как повезет.

( Читать дальше )

Блог компании Иволга Капитал |Средняя доходность ВДО превысила 30%. Дело идет к облигационной панике

- 14 октября 2024, 07:04

- |

Сегодня (каждый второй понедельник) мы должны выкладывать таблицы наиболее и наименее доходных розничных облигаций.

Но вернемся к мысли прошлого понедельника. Тогда писали о самораскручивающейся спирали доходностей. Повторяться о механизмах не будем. Но подтвердим: раскручивание продолжается.

Средняя доходность ВДО превысила 30% годовых (высокодоходные облигации в интерпретации Иволги – это розничные выпуски с кредитными рейтингами не выше «BBB»).

Мы часто считали, что рост доходностей накануне предсказуемого повышения ключевой ставки (очередное может произойти 25 октября) – защитная реакция рынка.

Однако • доходность не только подобралась к 31%, она выросла на 2,5% за последний месяц и на 5% за последние три.

Ключевая ставка за три месяца +3% (с 16% до 19%). И, возможно, тревоги излишни. Рынок обыгрывает обстоятельства.

Но, • возможно, с таким темпом ставок, упругая деформация рынка перешла в пластическую. И дальше не стабилизация или отскок, а потеря функциональности. В облигационных терминах, волна дефолтов. Штормовые условия созданы.

( Читать дальше )

Блог компании Иволга Капитал |Рублевые доходности (от депозитов до ВДО). Самораскручивающаяся спираль

- 07 октября 2024, 06:51

- |

На диаграммах 👆 динамика доходностей ВДО (средний кредитный рейтинг «BB») в сравнении с ключевой ставкой. А также немного запаздывающая статистика ЦБ с динамикой процентов по вкладам 👇. И статичная кривая бескупонной доходности ОФЗ 👇👇.

На первых двух рост. Как и, вообще, во всех рублевых ставках.

Рост облигационных доходностей вслед и на опережение роста ключевой ставки – явление очевидное. Однако и оно обретает самостоятельную природу. Т.е. рост доходностей облигаций, возможно, в дальнейшем росте ключевой ставки уже не нуждается. Для него достаточно нависающих над рынком дефолтных рисков.

С банками интереснее. Вынужденные постоянно поднимать проценты по депозитам вслед за постоянными подъемами КС, они, видимо, столкнулись с раздражением вкладчиков. Под какой бы процент вкладчик ни положил деньги, очень скоро он начинает чувствовать себя не волне удовлетворенным.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО (и не только) летят, летят, летят…

- 23 сентября 2024, 07:21

- |

• Доходности корпоративных облигаций, во всяком случае ВДО-сегмента. достигли того уровня, когда вложения в них, даже при перманентном снижении цен последних, способны приносить более или менее весомый плюс. Нам, по крайней мере.

Публичный портфель PRObonds ВДО и стратегия доверительного управления ДУ ВДО обеспечивают сейчас 13-14% за последние 12 месяцев. Близко к средней ставке депозита за это время. И, думаем, планка результата будет сдвигаться вверх.

• Причем, если не брать облигации с рейтингами от “B+” и ниже, покрытие дефолтного риска положительное. Т. е. с поправкой на возможные дефолтны облигации должны дать доход, больший, чем депозит или денежный рынок. Правда, это статистические расчеты. Реальность от них может отклоняться.

Казалось бы, при средней доходности сегмента ВДО вблизи уже 29% рынок должен обрести спокойствие. Эта доходность выше действующей ключевой ставки в 1,5 раза. Неплохо же запас для стабилизации?

Однако • мы, как и все, теперь покупаем облигации почти исключительно на вторичных торгах. Там для покупателей большие скидки. Тогда как • рынок первичных размещений слишком заметно проигрывает и сокращается едва ли не с каждым днем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал