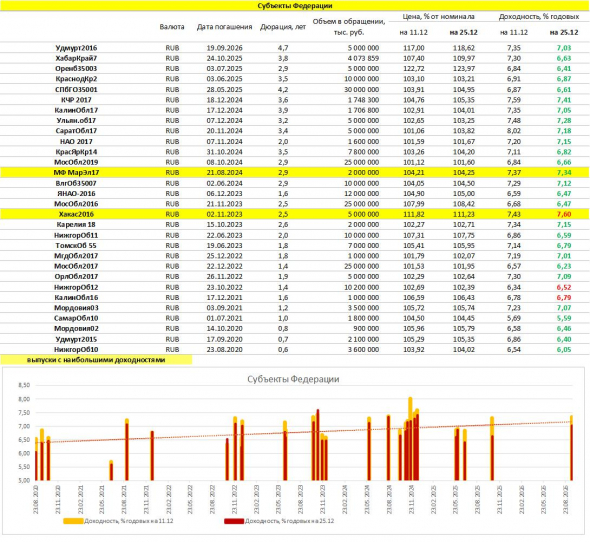

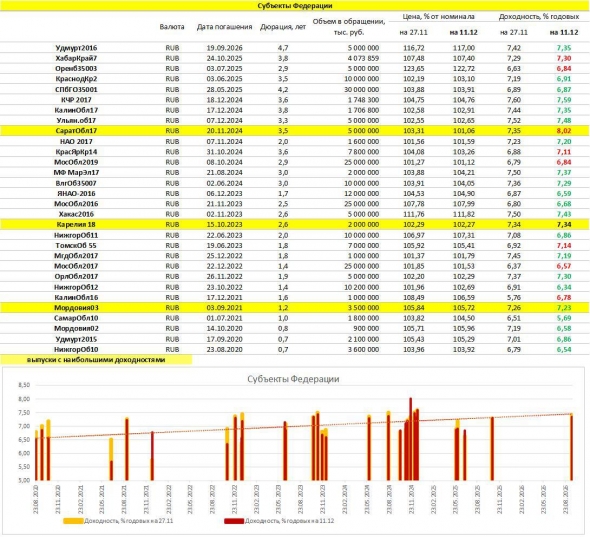

Блог им. andreihohrin |Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 27 декабря 2019, 07:41

- |

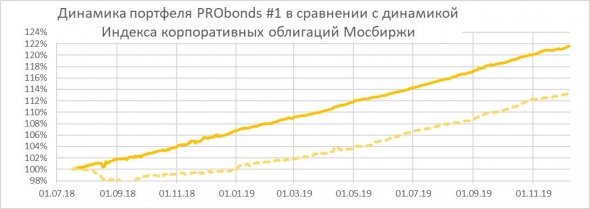

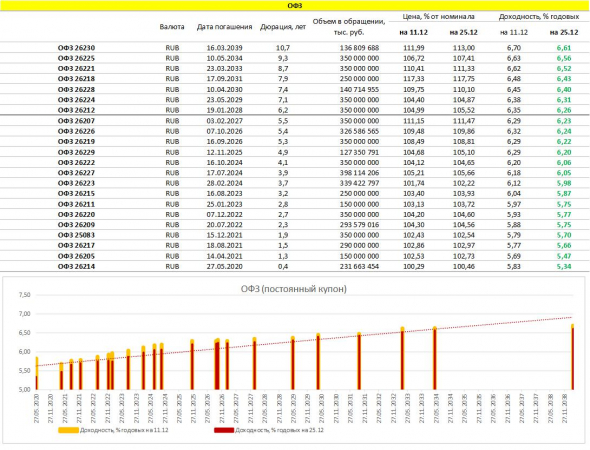

ОФЗ должны были откорректироваться. ОФЗ откорректировались. Драмы не произошло, равно как не произошло ожидаемого многими ралли госдолга. Госдолг стабилизируется в сужающихся и не особенно интересных частному инвестору ставках доходностей. Привычная формула «не устраивает депозит, покупай ОФЗ» становится не очевидной.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

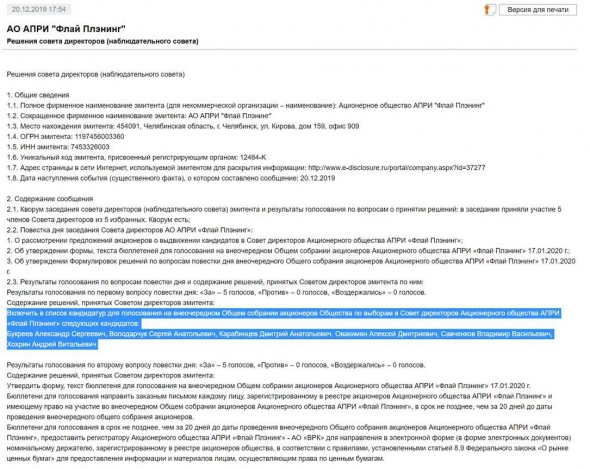

Блог им. andreihohrin |Представитель "Иволги Капитал" должен войти в СД АПРИ "Флай Плэнинг" с 17.01.2020

- 24 декабря 2019, 17:12

- |

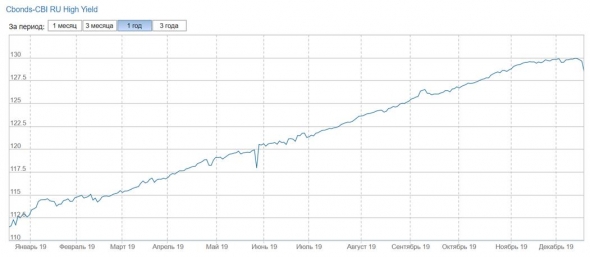

Блог им. andreihohrin |Индекс высокодоходных облигаций: первая заметная коррекция

- 19 декабря 2019, 14:42

- |

Перед Вами график индекса высокодоходных облигаций от Cbonds. И место на этом графике облигаций ООО «ДЭНИ КОЛЛ». Всего одна бумага, упавшая менее чем на половину стоимости, отклонила индекс вниз на 1,5%. Декабрь 2019 рискует стать месяцем первого чистого убытка для сектора российских ВДО. И, увы, это нормально. Пока, получив одну серьезную проблему, индекс все равно очень результативен – 15,5% за последние 12 месяцев. Но проблемы обязательно будут повторяться и будут масштабироваться. Время включить избирательность и анализ для принятия портфельных решений.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Высокодоходные облигации. Статистика не врет

- 17 декабря 2019, 07:15

- |

Основная компетенция Иволги Капитал — работа с кредитным риском. Наша задача — знать все о своих эмитентах и контролировать ситуацию всеми доступными методами. Но помимо нашей аналитики по отдельным компаниям, существует статистика, и она очень упряма. В прошлом году Андрей Хохрин представил формулу «300 дней». Ее логика очень проста: эмитент получил деньги от облигаций, и имеет запас прочности на ближайшее время. А до завершения первого года почти наверняка не будет оферты или погашений. В результате такой срок удержания должен существенно снижать кредитный риск эмитента.

Мы провели анализ всех эмиссий облигаций на Московской бирже, выпущенных с 2003 года (данные предоставил CBonds). Задача номер 1 — сравнить среднюю доходность при удержании 300 дней эмитента ВДО (высокодоходных облигаций) и не ВДО. Выясняется, что ВДО в среднем существенно обгоняют широкий рынок, и дают среднюю доходность 12,6% годовых.

( Читать дальше )

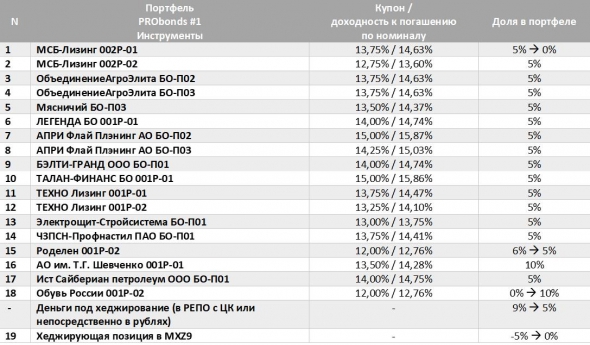

Блог им. andreihohrin |Обзор портфелей PRObonds #70

- 16 декабря 2019, 08:26

- |

( Читать дальше )

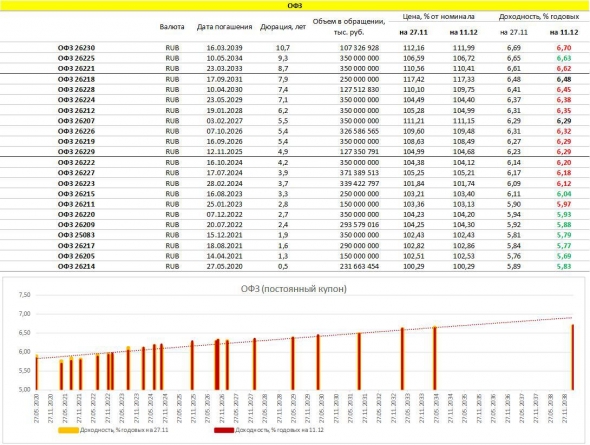

Блог им. andreihohrin |Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 13 декабря 2019, 07:58

- |

Таблица ОФЗ прозрачно намекает на высокую вероятность снижения ключевой ставки Банка России на 0,25%, до 6,25%. Пятилетние бумаги торгуются как раз в этом значении. С новой величиной ключевой ставки ОФЗ перестанут играть не опережение, денежный рынок окажется в равновесном состоянии. Мы знаем, равновесие на любом рынке – состояние временное. В пользу его устойчивости говорит наклон кривой доходности. Длинные выпуски дешевеют последний месяц, тогда как короткие тот же месяц дорожают. ОФЗ и весь денежный рынок в состоянии подготовки к кризисным явлениям. Даже невзирая на подспудное ожидание многими участниками еще большого притока новой ликвидности. Неплохая ситуация: есть деньги, есть тревожные ожидания. Коррекция в ОФЗ, как ранее и предполагалось, произошла. И она способна в этой ситуации перерасти в глубокую просадку рынка госдолга.

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Финишная прямая?

- 10 декабря 2019, 07:41

- |

Краткий прогноз по нефти, золоту, валютам, акциям и облигациям

Краткий прогноз по нефти, золоту, валютам, акциям и облигациям- Фондовые активы продолжают дорожать. И есть две точки зрения на ситуацию. Первая – рынки вышли на финишную прямую своего глобального ралли. Вторая – ралли еще в разгаре. Скорее всего, длительного продолжения подъема акций/облигаций не произойдет. И тогда первая точка зрения более актуальна. Но как оценивать длительность? Если это еще месяц, то это не так и мало. А месяц роста впереди – реальная перспектива.

- На наступившей неделе наши спекулятивные позиции вернулись в покупку. Это касается индекса американских акций S&P500, индекса МосБиржи. Также из короткой позиции в длинную перевернута нефть. Причем именно этот переворот очень неудачен: на прошедшей неделе короткая позиция по нефти потеряла почти 5%, оказавшись в противофазе нефтяной динамики.

- В остальном позиции сохранились прежними. Продолжилась ставка на укрепление рубля к доллару (укрепление к евро тоже ожидается), ожидания по паре USD|RUBв районе 62 и даже 60 рублей сохраняют силу. Сохраняется трендовая ставка на снижение пары EUR|USD. Потенциал этого снижения, возможно, незначителен: движение примерно к 1,08.

- Короткая позиция в золоте – позиция спорная. Металл может и подешеветь, и подорожать. Цена золота, вопреки расхожим суждениям, часто имеет положительную корреляцию с глобальной денежной ликвидностью. Сейчас возможна комбинация, когда параллельно могут подорожать и акции, и золото. Оба класса активов – вследствие высокого спекулятивного спроса на фоне достаточного или избыточного количества денег.

- Коррекция на облигационном рынке России оказалась именно коррекцией. Это справедливо и для ОФЗ, и для высокодоходного сегмента облигаций. Правда, продолжить победный подъем ОФЗ вряд ли возможно, здесь, скорее, можно ждать стабильности и рассчитывать, максимум, на 6-7% годовых. Высокодоходный облигационный сегмент, пережив примерно 1%-ную коррекцию, вероятно, останется в рамках доходностей 12-14% годовых.

( Читать дальше )

Блог им. andreihohrin |Что происходит с моим портфелем высокодоходных облигаций?

- 09 декабря 2019, 08:52

- |

Блог им. andreihohrin |Портфели PRObonds выходят из хеджа

- 05 декабря 2019, 08:07

- |

Сегодня закрываем по стоп-приказу (если он сработает) хеджирующую позицию во фьючерсе на индекс МосБиржи (MXZ9) в портфелях PRObonds #1, #2, в каждом – на 5% от капитала (в портфеле #2 произойдет полное закрытие, в портфеле #1 – частичное). Цена условия для стоп-приказа – 290 310 п. Кстати, благодаря хеджированию, динамика сосредоточенного на облигациях портфеля #1 осталась ровной, хотя рынок высокодоходных облигаций в последние дни проседал.

Сегодня закрываем по стоп-приказу (если он сработает) хеджирующую позицию во фьючерсе на индекс МосБиржи (MXZ9) в портфелях PRObonds #1, #2, в каждом – на 5% от капитала (в портфеле #2 произойдет полное закрытие, в портфеле #1 – частичное). Цена условия для стоп-приказа – 290 310 п. Кстати, благодаря хеджированию, динамика сосредоточенного на облигациях портфеля #1 осталась ровной, хотя рынок высокодоходных облигаций в последние дни проседал.

( Читать дальше )

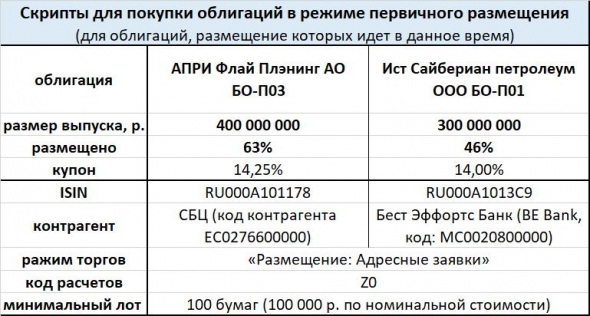

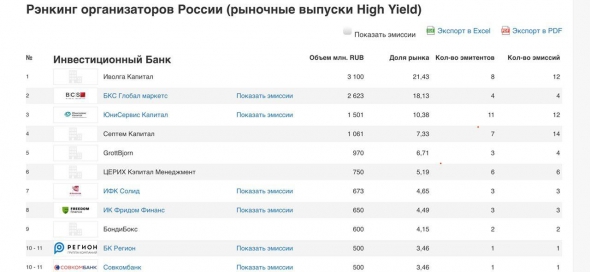

Блог им. andreihohrin |Иволга Капитал вышла на первое место в сегменте российского Hihgt Yeild. И скрипты АПРИ и ИС Петролеум

- 03 декабря 2019, 15:02

- |

Мы продолжаем размещать 2 параллельные истории на рынке ВДО. Скрипты участия в размещении — в таблице.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал