Блог компании Иволга Капитал |Итоги операционной деятельности ООО "Лизинг-Трейд" за 1 полугодие 2020 года

- 21 августа 2020, 08:58

- |

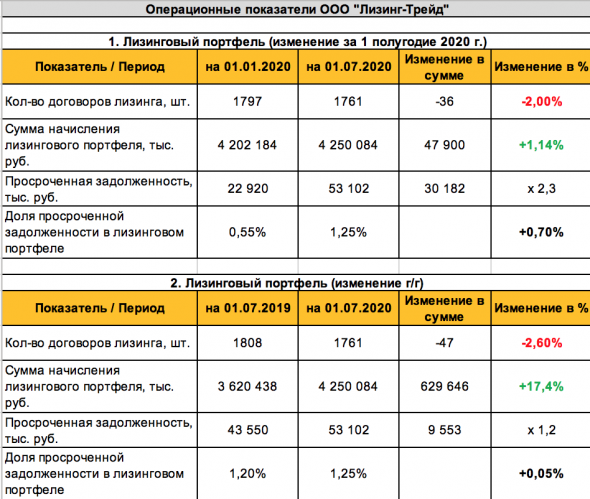

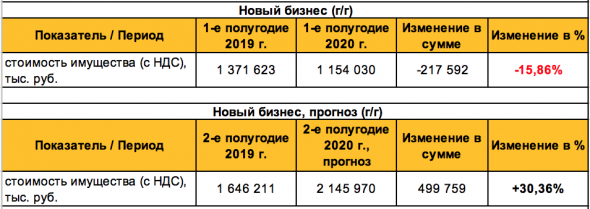

Один из значимых эмитентов наших облигационных портфелей — ООО «Лизинг-Трейд» — предоставило нам операционные результаты первого полугодия 2020. По итогам первого полугодия компания чувствует себя вполне уверенно. За прошедшие шесть месяцев в целом удалось сохранить объемы бизнеса, портфель не снизился в деньгах, а по количеству действующих договоров изменился незначительно относительно всего рынка лизингодателей.

По сравнению с аналогичным периодом 2019 года, «Лизинг-Трейд» продемонстрировал рост лизингового портфеля и лишь 2,6%-процентное снижение количества договоров. За счет активного роста в ходе 2019 года компании удалось создать его запас, который ей помог пережить кризисный период 2020 года и показать рост по итогам полугодия в годовом исчислении.

Падение темпов роста нового бизнеса составило 15%, что ниже средних темпов падения на российском рынке лизинга (22%). По прогнозам самой компании, темпы должны восстановиться во втором полугодии, и компания должна вернуться на докризисные уровни прироста бизнеса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |PRObondsмонитор. ОФЗ, облигации субъектов федерации, корпоративные и высокодоходные облигации. Обманчивая стабилизация

- 14 августа 2020, 05:19

- |

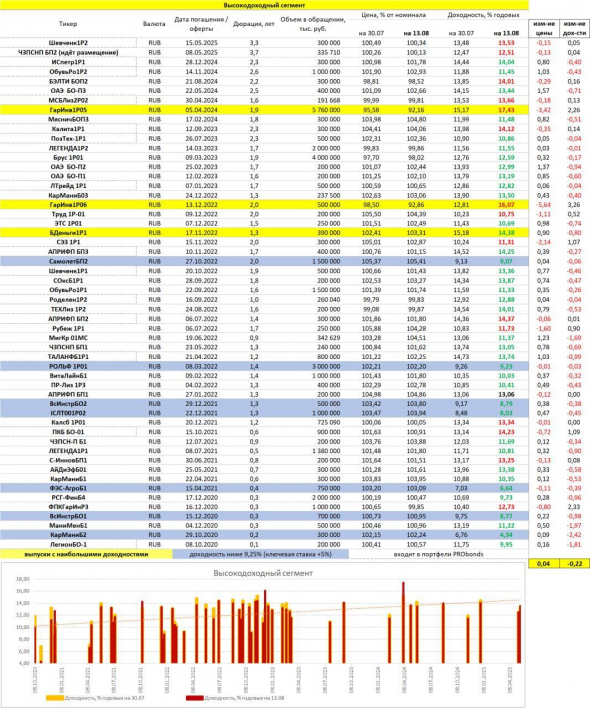

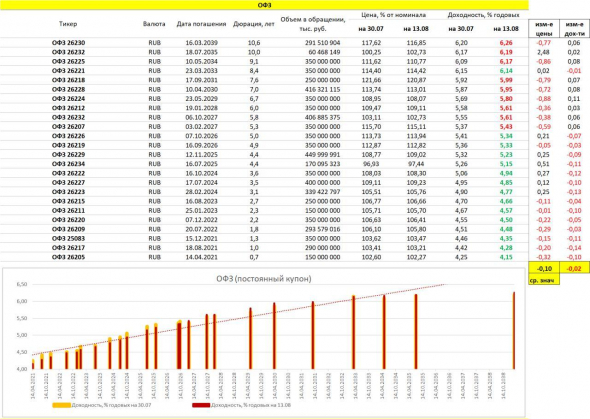

Выражу мысль кратко. Обманчивая стабилизация. До ОФЗ деньги так и не доходят. Почти вся кривая доходности имеет премию к ключевой ставке (а последний аукцион по размещению рублевого госдолга провалился). Первый эшелон корпоблигаций и облигации субъектов федерации продолжили постепенное снижение доходностей. Высокодоходный сегмент остался на месте. Снижать доходности далее облигационному рынку сложно (высокодоходному сегменту в том числе). Очередной шаг вниз по ключевой ставке в сентябре, если будет, лишь ослабит рубль. Ставка от рынка облигаций отвязалась. А скромная динамика самого рынка – вероятное проявление его слабости и подверженности коррекциям.

( Читать дальше )

Блог им. andreihohrin |Доходности и предстоящие операции портфелей PRObonds

- 11 августа 2020, 08:16

- |

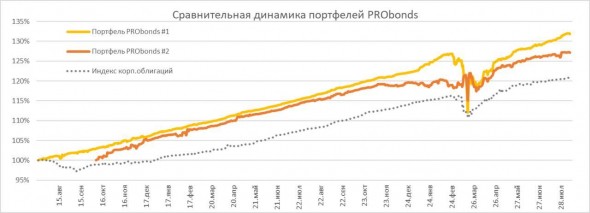

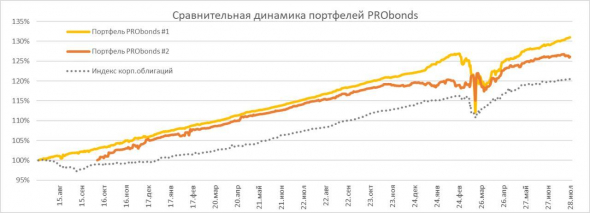

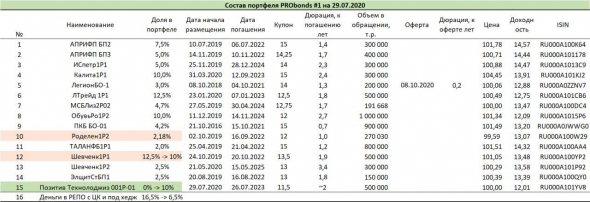

Актуальные доходности портфелей (за последние 365 дней): PRObonds #1 – 13,5%, PRObonds #2 – 10,5%.

( Читать дальше )

Блог им. andreihohrin |Неэффективность рынка на примере 3 выпусков облигаций АПРИ «Флай Плэнинг»

- 05 августа 2020, 07:26

- |

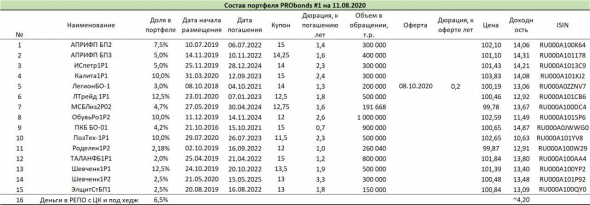

Смотрел презентационные материалы одного из наши эмитентов строительной компании АПРИ «Флай Плэнинг» (облигации АПРИФП БП1 и БП2 входят в портфели PRPbonds совокупно на 12,5% от активов). Достаточно подробный пост о сегодняшнем состоянии поселка «ТвояПривилегия» (https://74.ru/text/longread/realty/69355342/) под Челябинском, который застраивается компанией. Решил заодно взглянуть на котировки и доходности облигаций АПРИ. Увидел уже привычный для облигаций перекос. АПРИ в 2019 году разместило 3 облигационных выпуска, все 3-летние, отличаются ставками купона и размерами. Бумаги идентичны друг другу. Но доходности отличаются на 1,4%. Разница реальных доходностей, после вычета НДФЛ еще больше. Налоговая нагрузка на первый выпуск сейчас составит 2,36%, на третий – 1,75%. Так что, покупая сейчас первый выпуск, АПРИФП БП1, после вычета НДФЛ, Вы должны получить около 10,6% годовой доходности. Третий выпуск, АПРИФП БП3 даст уже 12,6% (АПРИФП БП2 – 12,25%). Калькуляция не сложная. Но у рынка на многое свое мнение 😉

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Корпоративные облигации: первый эшелон и высокодоходный сегмент

- 03 августа 2020, 07:56

- |

Глядя на первый эшелон рублевых корпоблигаций, задумаешься, насколько он сейчас интересен в сравнении с ОФЗ. Спред доходностей корпоративных бумаг с сопоставимыми по длине облигациями федерального займа в среднем не превышает полупроцента (https://www.probonds.ru/upload/000/u15/1/5/probondsmonitor.-picture-big.jpg). Проголосовать тянет за ОФЗ.

( Читать дальше )

Блог им. andreihohrin |Обзор портфелей PRObonds: + Позитив

- 29 июля 2020, 08:28

- |

Доходности портфелей PRObonds последний месяц стабильны: 13,3% годовых для портфеля #1 и 10,1% для портфеля #2. Изменений, помимо объявленных неделей ранее, не происходило. Из портфелей выведены облигации «ОбъединенияАгроЭлита», уменьшена доля в «Электрощите» и «Талане». Сегодня на размещении добавятся облигации «Позитив Технолоджиз». Идет увеличение позиции в акциях «Обуви России». В обоих портфелях сохраняется небольшая сумма свободных денег для целей хеджирования рисков возможной (и предполагаемой) просадки.

( Читать дальше )

Блог компании Иволга Капитал |МСБ-Лизинг: итоги работы за I полугодие 2020 года

- 28 июля 2020, 15:43

- |

ООО «МСБ-Лизинг» подводит некоторые итоги первого полугодия и строит планы на второе. Компания остается верна консервативному подходу к ведению бизнеса и развитию. Облигации МСБЛиз2Р02 входят в портфели PRObonds на 4,7% от активов.

"Период карантинных ограничений во 2кв20 безусловно сказался на бизнесе. Ряд наших клиентов вынужденно приостановили работу, но уже к июлю 2020 вся бизнес-деятельность была восстановлена. Для части клиентов, наиболее пострадавших от ограничительных мер, нами были реструктуризированы контракты.

Сейчас мы вышли на докризисные темпы работы. Уровень просроченной задолженности на 1 июля 2020 снизился до прежних показателей. К концу года мы планируем вернуться к положительной динамике развития нашего бизнеса на уровне 10-20%.

Портфель — 1 113 млн. руб.

- Сумма инвестиций в лизинговые сделки — 224 млн. руб.

( Читать дальше )

Блог компании Иволга Капитал |Boomin: С доходностью выше чем «два икса»: что такое ВДО на российском рынке?

- 23 июля 2020, 09:41

- |

Критерии ВДОВ первую очередь мы спросили о том, что участники рынка понимают под высокодоходными облигациями на российском рынке. Какие критерии для классификации облигаций как ВДО принимаются?

Ответы очень разные. Поэтому сначала приведем «прямую речь», а потом — нашу попытку систематизировать мнения.

Дмитрий Адамидов, основатель телеграм-сообщества о высокодоходных облигация angry bonds: «Я как человек, заставший времена, когда никаких ВДО не было, а были «мусорные» облигации, стараюсь в подобных дискуссиях не участвовать. По мне, любая облигация, дающая доходность к погашению в 2-3 раза больше, чем ОФЗ, и есть ВДО. Но коллеги из числа профучастников подходят к этому более основательно, так как им нужно сделать ребрендинг сектора и убрать термин «мусорные» из делового оборота. Поэтому я в данном вопрос всецело доверяю их мнению».

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Что происходит в высокодоходном сегментом облигаций?

- 21 июля 2020, 04:47

- |

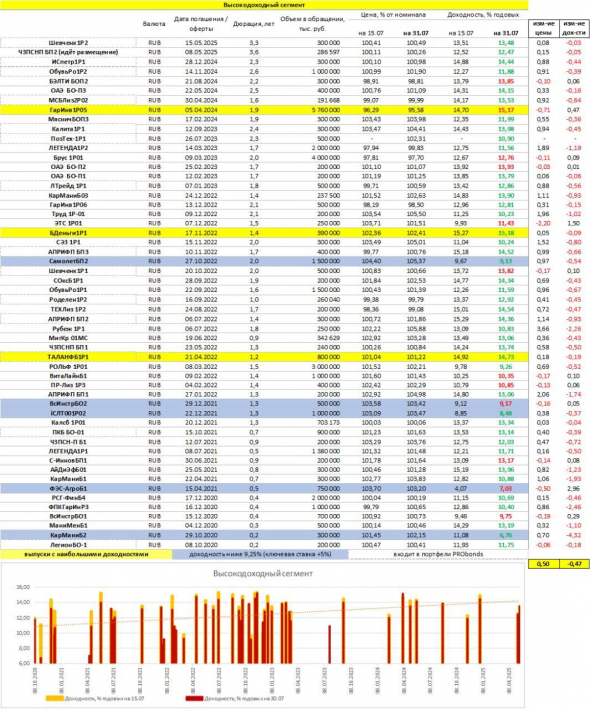

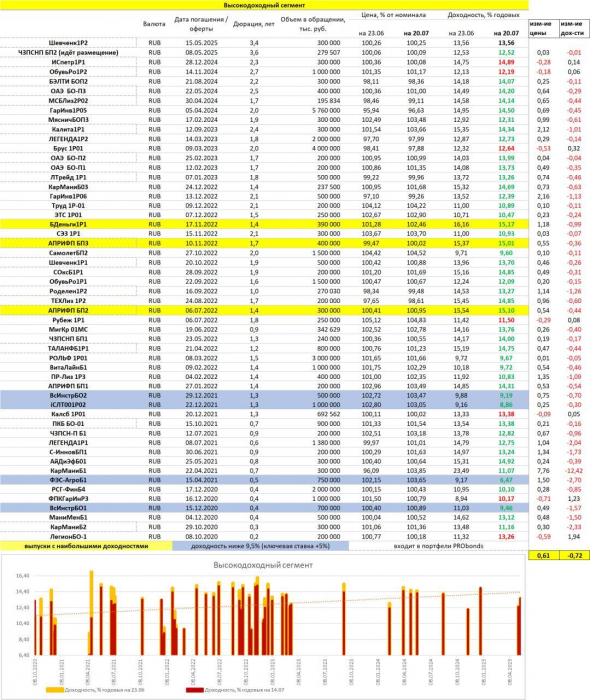

Происходит в нем опережающее снижение доходностей. И Банк России в предстоящую пятницу должен добавить энергии этой цепной реакции.

Средняя доходность к погашению в портфелях PRObonds все еще составляет около 13,5%, но для приведенной таблицы она уже опустилась до 12,6%.

Все заметнее расслоение доходностей. Явление закономерно. Риски сектора перестали восприниматься однородно. Пусть зомби-кейсы и единичны, но делают свое дело.

По-прежнему, практически, нет взаимосвязи межу дюрацией и доходностью. Инвесторы живут в простой парадигме: ближе погашение/оферта – выше риск дефолта. Не лишенная смысла логика.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Positive Technologies: интервью с Юрием Максимовым

- 17 июля 2020, 07:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал