SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |Иностранные покупатели скупают акции США

- 28 марта 2023, 16:31

- |

Показатели продаж и покупок акций США иностранными инвесторами, служили отличным показателем на протяжении десятилетий.

Автор: Боб Стокс

Тот факт, что инвесторы из других стран лихорадочно покупают акции США, может показаться оптимистичным признаком.

Своё видение, Роберт Пректер описал в своей книге «Перспективы Пректера»:

Ни одна толпа не покупает акции других стран разумно. В течение десятилетий активные иностранные покупки на фондовом рынке США служили отличным индикатором крупных вершин.

Некоторые из самых больших покупок иностранными инвесторами — будь то в США или другой стране имеют тенденцию происходить, когда тренд близок или заканчивается.

Возьмем пример: в конце 1980-х годов, после многих лет отсутствия на рынке, иностранцы стали чистыми покупателями японских акций. Это совпало с завершающей фазой одного из крупнейших бычьих рынков в истории.

Возвращаясь к США, в Global Market Perspective за сентябрь 2000 года мы опубликовали следующий график:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Yaitsev |Денежная масса США ежегодно дефлирует на 2% (что это значит)?

- 14 марта 2023, 17:04

- |

Многие эксперты выразили беспокойство по поводу последствий глобального долга — и это правильно. Как отмечает Wall Street Journal в конце 2022 года:

Мир накопил 290 триллионов долларов долга, и платить за него становится все дороже.

Ожидается, что только в США стоимость обслуживания государственного долга резко возрастет в течение следующего десятилетия (Fox News, 27 февраля):

Процентные платежи по государственному долгу в 2033 году достигнут $1,4 трлн в год: CBO

Существует также проблема долга населения США. Эта долговая бомба уже находится в процессе взрыва. Вот график из обзора Global Market Perspective за март:

( Читать дальше )

Блог им. Yaitsev |Повторяющийся паттерн предыдущего жилищного кризиса.

- 20 февраля 2023, 18:34

- |

У рынка жилья задрожали колени, так что не удивляйтесь очередному падению. Толпы агентов по недвижимости уже вышли за дверь — точно так же, как это произошло на аналогичном этапе во время предыдущего жилищного краха.

Автор: Боб Стокс

Точно так же, как золото мотивировало людей из всех слоев общества стать шахтерами в те далекие времена, бум на рынке недвижимости побудил людей со всего мира стать риэлторами.

В обоих случаях казалось, что можно по лёгкой срубить бабла.

Но легкое богатство иногда бывает трудно получить, согласно заголовку New York Times:

По мере отстывания рынка жилья, желающих стать риэлторами становится всё меньше

На самом деле это заголовок из далёкого прошлого — 7 сентября 2007 года.

А вот свежий заголовок New York Post от 31 января этого года:

Риэлторов по мере замедления рынка стиановиться всё меньше — даже в когда-то жарком Майами.

( Читать дальше )

Блог им. Yaitsev |Главный миф ФРС: развенчан

- 09 января 2023, 16:03

- |

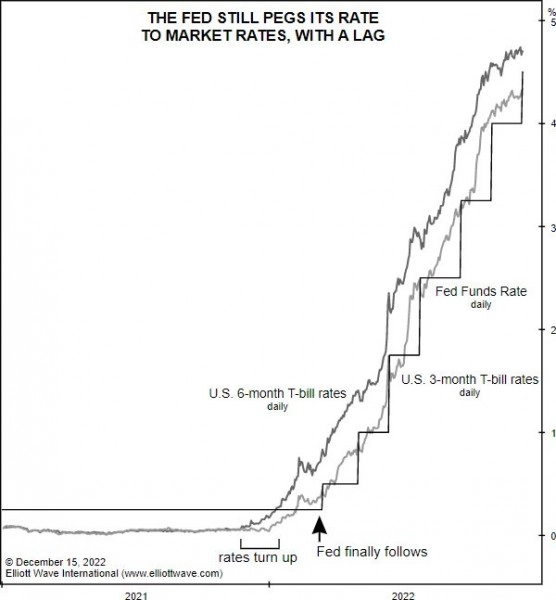

Многие обозреватели финансового рынка считают, что центральные банки задают тренд процентных ставок. Возможно, вы удивитесь, узнав, что это не так. Давайте исследуем взаимосвязь между ставками, установленными рынком, и ставками, установленными двумя центральными банками.

Дни почти нулевых процентных ставок давно прошли — по крайней мере, на данный момент.

Оглядываясь назад на 2022 год, мы знаем, что это был год роста процентных ставок, многие наблюдатели говорят, что это все из-за ФРС.

Но это абсолютный миф, что ФРС определяет тренд процентных ставок. ФРС просто следует.

Вот график и комментарий от декабрьского журнала Elliott Wave Theorist:

( Читать дальше )

Блог им. Yaitsev |Выглядит ли S&P 500 оптимистично?

- 01 сентября 2022, 15:43

- |

Недавний график Wall Street Journal показал, что 90% акций S&P 500 торговались выше своей 50-дневной скользящей средней. Это был бычий знак, не так ли? В конце концов, мейнстрим все время говорит нам, что тренд — ваш друг. Этот отрывок из недавнего Short Term Update заставит вас задуматься.

( Читать дальше )

Блог им. Yaitsev |Обманчивая черта медвежьего рынка

- 29 августа 2022, 17:01

- |

Вторые волны могут быть мелкими, умеренными или глубокими. Некоторые достигают откатов до 99% от волны 1. Кроме того, во время медвежьего рынка есть еще один фактор, о котором следует помнить в отношении вторых волн.

Автор: Боб Стокс

Тенденции крупных фондовых рынков не развиваются вверх или вниз по прямой линии. На медвежьем рынке акции обычно восстанавливаются после первого этапа падения. На бычьем рынке происходит обратное: акции резко падают заставляя всех думать, что медвежий рынок вернулся.

Но на медвежьем рынке этот «первый нисходящий отрезок» — это волна 1, а последующий частичный «отскок» — это волна 2. «Частичный» поскольку вторая волна не может откатиться на 100% от волны 1. Это означает, что ралли медвежьего рынка не может подняться выше предыдущей вершины рынка.

Тем не менее, процент таких откатов может быть довольно высоким. Давайте посмотрим на пару исторических примеров Dow Industrials, начиная с 1968-69 годов:

( Читать дальше )

Блог им. Yaitsev |США, Европа, Азия, доллар: 4 рыночных графика, которые вы больше нигде не увидите.

- 25 августа 2022, 17:22

- |

На протяжении 30 лет Global Market Perspective остается одним из наших самых популярных ежемесячных изданий. Ниже представлены 4 коротких выдержки из нового августовского номера: краткий обзор рынков США, Европы и Азии, а также взгляд на доллар США.

РЫНКИ США

Стивен Хочберг и Питер Кендалл, Elliott Wave Financial Forecast (EWFF)

Ралли медвежьего рынка могут быть сложными, поскольку есть только две основные формы в направлении более крупного тренда — импульсный паттерн и диагональный паттерн — ещё есть 11 различных паттернов и комбинаций паттернов, которые могут развиваться против него. Восстановление второй волны на медвежьем рынке еще сложнее, потому что некоторые показатели настроений часто конкурируют с теми, которые были зарегистрированы на предыдущем пике, или превосходят их. Это руководство объясняет возникающий энтузиазм по поводу скорого возвращения старого бычьего рынка. Однако, как показано здесь, такая установка может привести к падению цен, которое может быть быстрым и разрушительным. Прецеденты медвежьего рынка [ниже] предлагают исторический контекст.

( Читать дальше )

Блог им. Yaitsev |Что показывает главный индикатор жилищного кризиса.

- 27 июля 2022, 18:26

- |

Согласно некоторым измерителям, последний жилищный бум достиг крайних значений, которые превзошли пузырь на рынке жилья, возникший более 15 лет назад. Будет ли крах столь же драматичным на этот раз — или еще более драматичным? Разберём некоторые идеи.

Автор: Боб Стокс

Рынок жилья имеет тенденцию идти по пути фондового рынка.

Но есть еще один показатель:

Падение продаж [домов] неизменно ведет к спадам на рынке жилья.

Продажи домов уже начали снижаться:

- Продажи существующих домов в США падают третий месяц подряд; цены на жилье достигли рекордно высокого уровня (Рейтер, 19 мая)

- Продажи существующих домов упали в мае, ожидается дальнейшее снижение (CNBC, 21 июня).

Продажи элитных домов в некоторых районах значительно упали. Например, в округе Нассау штат Нью-Йорк, Окленде, Калифорнии, Далласе, штате Техас, и в Уэст-Палм-Бич, годовое падение уровня продаж элитного жилья за три месяца, закончившихся 30 апреля, увеличилось с 32.8%. до 45.3%.

( Читать дальше )

Блог им. Yaitsev |Что ожидать от акций?

- 27 мая 2022, 13:40

- |

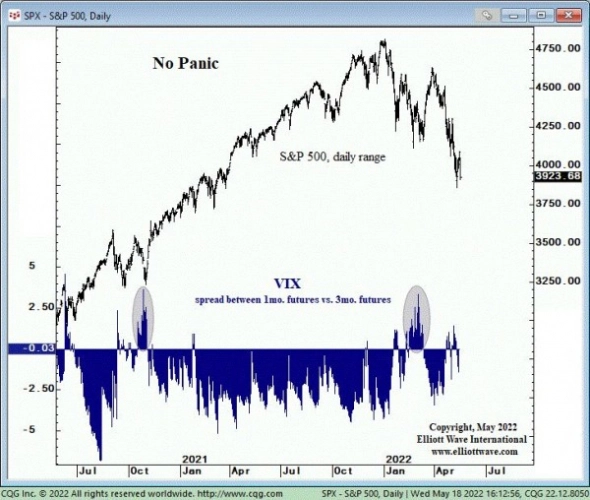

Многие инвесторы остаются уверенными, даже после крупных рыночных распродаж. Они ищут выгодные сделки. Это вероятный момент, когда начнется настоящая паника. Будьте готовы уже сейчас.

Автор: Боб Стокс

Текстовая версия видео:

С тех пор, как в январе начался нисходящий тренд на фондовом рынке мы начали наблюдать крупные распродажи.

Например, 18 мая индекс Dow Industrial упал на 1161 пункт, то есть на 3,6%. S&P 500 потерял 4% в тот же день.

Тем не менее, у большинства инвесторов совсем нет паники.

После закрытия рынка 18 мая, в сервисе U.S. Short Term Update был опубликован следующий график:

( Читать дальше )

Блог им. Yaitsev |Азиатско-Тихоокеанские акции: вверх или вниз?

- 01 марта 2022, 14:16

- |

Миллионы инвесторов задаются вопросом — куда пойдут акции?.

Автор: Крис Кэролан

Перевод в субтитрах:

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс