Блог им. VladProDengi |⛽️ Лукойл уже 7 000. Почему?

- 11 октября 2023, 17:21

- |

Моя цель по Лукойлу 8 500 (это при потенциальной прибыли в 1 000 млрд руб. по итогам 2023 года и отсутствии выкупа акций у нерезидентов).

📈 Драйверы роста:

1️⃣ Рекордная прибыль не менее 1 000 млрд руб. (за 1-е полугодие было 564 млрд руб.)

2️⃣ Высокие цены на нефть (и хороший внешний фон для нефти); сокращение дисконта между Urals и Brent

3️⃣ Возможный выкуп акций у нерезидентов

4️⃣ Самые высокие после Сургута потенциальные дивиденды на российском рынке (и объявить их могут скоро)

Исторический максимум Лукойла — 7 525, мы уже недалеко. Лукойл вторая позиция в моем портфеле, и, на мой взгляд, лучшая компания на рынке на данный момент. 👍

Мой свежий обзор Лукойла вот тут: t.me/Vlad_pro_dengi/452

- комментировать

- Комментарии ( 2 )

Блог им. VladProDengi |Как новый раунд байбека Магнита повлияет на цену акций?

- 11 октября 2023, 00:28

- |

🤩 Магнит объявил, что готов выкупить у иностранных инвесторов еще до 8,02 млн акций (7,9%) от общего кол-ва бумаг.

Цена выкупа та же, что и в первый раз = 2 215 руб. за 1 акцию. Подать заявки на участие нерезиденты могут до 8 ноября, до 15 ноября Магнит расскажет нам, сколько предъявлено к выкупу.

Напомню, что ранее (14 сентября) Магнит завершил выкуп 21,5% акций у нерезидентов (численно 21,9 млн штук).

👀 Если Магнит сможет выкупить весь заявленный объем акций, а после погасит их все, то справедливая цена акций (при потенциальной прибыли в 50 млрд руб. и при P/E = 12) составит 8 300 руб. за 1 акцию. Но пока об этом говорить рано, еще и первые выкупленные бумаги не погасили, и эти не выкупили.

Но отмечу, что для котировок – повод, конечно, позитивный.

Мой подробный обзор Магнита читайте вот тут: t.me/Vlad_pro_dengi/519

Пока оставляю справедливую цену = 7 500 руб. на 1 акцию.

Всех инвесторов Магнита поздравляю. Хорошего дня! 👍

( Читать дальше )

Блог им. VladProDengi |Пора продавать Позитив и покупать Магнит

- 10 октября 2023, 10:48

- |

🛍 Зафиксировал +13,77% прибыли по Positive Technologies за 2 месяца

Вот мой вывод из обзора компании от 12 августа: t.me/Vlad_pro_dengi/423

🗣️ Считаю, что Positive на данный момент оценен справедливо, если рассматривать его до конца года. Но если долгосрочно на 1,5 года – при прибыли в 12,3 млрд руб. в 2024 году, справедливая цена Positive 2 800 руб. за 1 акцию (потенциальный P/E = 15). Беря Positive, вы принимаете высокий риск, потому что ставите на то, что прибыль компании будет быстро расти.

Ничего не изменилось с того момента, только акции подросли и стали менее привлекательными.

➡️ На мой взгляд, по текущим значениям Магнит интереснее, поэтому я переложился вчера в ритейлера. Обзор Магнита, если кто не успел прочитать, вот тут: https://t.me/Vlad_pro_dengi/518 , при условии погашения выкупленных акций нерезидентов и прибыли в 50 млрд руб. (за 1-е полугодие 34) справедливая цена = 7 500 руб. на 1 акцию.

Друзья, присоединяйтесь к моему ТГ-каналу, разобрал уже более 50 российских компаний, вбивайте в поиск ту компанию, что есть у вас в портфеле, и читайте свежий обзор: t.me/Vlad_pro_dengi

( Читать дальше )

Блог им. VladProDengi |Высокая ставка Сберу не помеха!

- 10 октября 2023, 10:20

- |

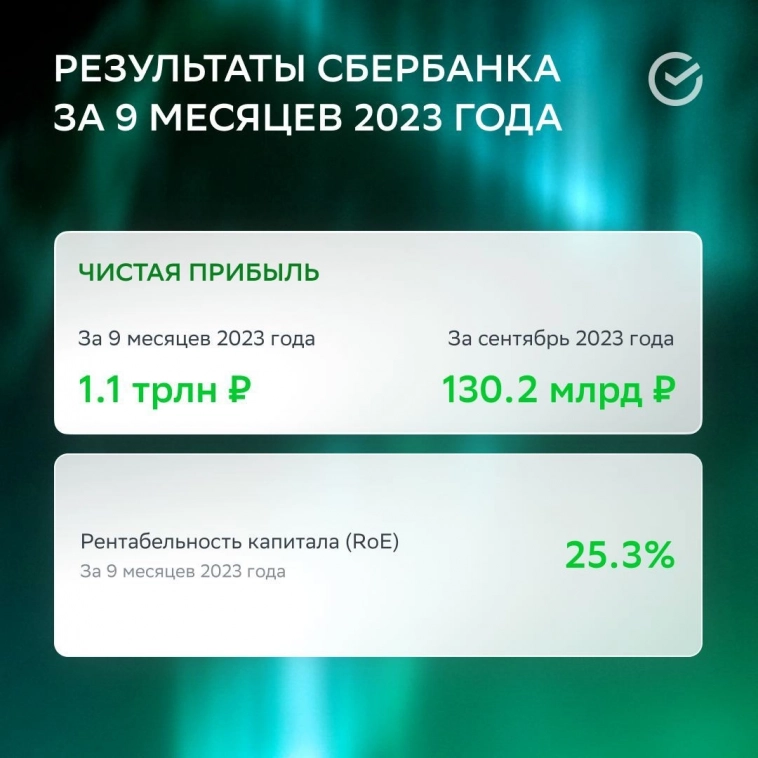

💸 Высокая ставка Сберу не помеха

По крайней мере пока.

Сбер заработал 130,2 млрд руб. чистой прибыли по РСБУ за сентябрь. За 9 месяцев прибыль банка составила 1,13 трлн руб.

Банк сохраняет высокую рентабельность капитала – более 25% ROE.

Сбер, скорее всего, получит прибыль по итогам года около 1,5 трлн руб. При такой прибыли дивиденды составят 33,2 руб. на 1 акцию или 12,5% доходности к текущим ценам.

Моя цель по Сбербанку – 315 руб., я ее ставил при потенциальной прибыли в 1 350 млрд руб., но пока не меняю. Уже говорил и повторю, что при прибыли в 1 500 млрд руб. справедливая цена выше, но у меня нет уверенности, что при потенциально высокой ключевой ставке в 2024 году Сбер повторит текущие результаты.

Хорошая новость по Сберу, всех, кто держит, поздравляю! 👍

Друзья, в моем ТГ-канале уже более 50 разборов российских компаний, переходите, вбивайте в поиск ту компанию, что есть у вас в портфеле, и читайте свежий обзор. Получить доступ можно по ссылке: t.me/Vlad_pro_dengi

( Читать дальше )

Блог им. VladProDengi |Обзор Астры. Стоит ли участвовать в IPO?

- 10 октября 2023, 00:28

- |

Астра – IT-компания, разработчик программного обеспечения. Основной продукт компании – операционная система Astra Linux (за 1-е полугодие 2023 года доля главного продукта в выручке компании составляет 77%). Клиентами Астры являются Росатом, Ростех, РЖД, ВТБ, Сбербанк, Газпромнефть, ПСБ, ОСК, Почта России, МЧС, Роскосмос, РСХБ, МГУ, Дом.РФ, Алмаз Антей, Роснефть, ФТС и т.д.

95% акций Астры принадлежат председателю совета директоров Денису Фролову и гендиректору Илье Сивцеву.

Рассмотрим ключевые финансовые показатели компании за последние 3 года.

➡️ Выручка, в млрд руб.

2021 = 2,16

2022 = 5,40

2023 (1-е полугодие) = 3,11 (за 1-е полугодие 2022 года = 1)

➡️ Чистая прибыль, в млрд руб.

2021 = 1,08

2022 = 3,07

2023 (1-е полугодие) = 1,16 (за 1-е полугодие 2022 года = 0,5)

Net Margin (прибыль / выручка) в 2022 году = 57%, в 1-м полугодии 2023 года = 37%.

Темпы роста, конечно, шикарные. Объяснение простое – госкорпорации переходят на отечественное ПО.

( Читать дальше )

Блог им. VladProDengi |Обзор Магнита. Справедливая цена 7 500, при этом есть одно НО

- 09 октября 2023, 10:53

- |

Продолжаем обзора компании, в первой части мы с вами рассмотрели состав акционеров и связанные с этим трудности и решения, в т.ч., выкуп акций у нерезидентов, прочитать первую часть можно вот тут: t.me/Vlad_pro_dengi/516

Продолжим обзор операционных и финансовых показателей.

Главный операционный показатель для Магнита —кол-во магазинов в сети.

С 2017 года кол-во магазинов в сети «Магнита» выросло с 16 350 до 28 309. Наибольший рост произошел в 2021 году — с 21 564 до 26 077. В этот год Магнит купил компанию Дикси за 87,6 млрд руб., это добавило 2 477 магазинов (большинство из них находились в Москве, Московской области, Санкт-Петербурге и Ленинградской области). Примерная прибыль Дикси за 2020 год (точную цифру мы не знаем) составляла 7,2 млрд руб., то есть взяли по P/E = 12, без дисконта.

Вы увидите, когда мы будем анализировать долговую нагрузку компании, что большинство из магазинов Магнит открывает в долг, покупка Дикси была тоже за счет увеличения долговой нагрузки. Такова ставка менеджмента — экспансия на рынке приоритетнее баланса и прибыли.

( Читать дальше )

Блог им. VladProDengi |Обзор Магнита. Что сделает компания с выкупленными акциями?

- 07 октября 2023, 12:29

- |

Обзор Магнита (часть 1)

Магнит — первый по кол-ву магазинов в стране ритейлер, Магнит владеет магазинами брендов «Магнит» (со всеми разновидностями – «Семейный», «Косметик», «Аптека») и «Дикси», последнюю сеть он приобрел в 2021 году.

➡️ Состав акционеров Магнита

В 2017 году С. Галицкий был крупнейшим акционером Магнита, но он продал свой пакет ВТБ. Галицкий объяснял это тем, что его взгляды и взгляды других управленцев на развитие компании разошлись — для Галицкого важнее была прибыль и отсутствие долгов, для других менеджеров – экспансия на рынках. Мне, как инвестору, конечно, ближе подход Галицкого. ВТБ, в свою очередь, в 2018 и 2021 году в две сделки продали пакет Галицкого другому акционеру – инвестиционной группе Marathon Group. Эта компания является главным акционером «Магнита» и владеет более чем 29% акций компании, ее Президент — Александр Винокуров, российский предприниматель и по-совместительству зять министра иностранных дел Сергея Лаврова.

( Читать дальше )

Блог им. VladProDengi |Демпфер вернули через месяц после сокращения. Нефтяники в рост?

- 06 октября 2023, 11:41

- |

1️⃣ Правительство с 1 октября восстанавливает топливный демпфер в полном объеме.

Демпфер работает так — если цены на нефтепродукты на экспорт выше, чем на внутреннем рынке (так было всегда), то нефтяники получают дополнительный доход в виде платежей от гос-ва, которое компенсирует разницу в доходах; и, наоборот, если цены на внутреннем рынке выше, чем на мировом (так было только в начале 2020 года во время пандемии), то нефтяники возвращают государству разницу.

Напомню, что Правительство снизило выплаты по демпферу с 1 сентября => получили рост цен на топливо, вынужденный запрет на экспорт нефтепродуктов. Поняли, что лучше вернуть. То, что изменение откатывают через месяц, говорит нам о том, что демпфер с нами еще надолго, и для нефтяной отрасли это хорошо.

Коммерсант оценивает повышение выплат в 150 млрд руб. в месяц на все нефтяные компании.

2️⃣ Правительство сняло ограничения на экспорт дизельного топлива, доставляемого в морские порты трубопроводным транспортом, при условии, что производитель поставляет на внутренний рынок не менее 50% от произведённого дизельного топлива.

( Читать дальше )

Блог им. VladProDengi |Оборот торгов на Мосбирже растет. Почему покупать не стоит?

- 05 октября 2023, 14:15

- |

🏦Мосбиржа показывает отличные результаты торгов по итогам сентября

* Напоминаю, что объем торгов — важнейший операционный показатель, который коррелирует с прибылью и выручкой биржи. Например, корреляция объема торгов с прибылью Мосбиржи составляет 85,5%.

Рост оборота торгов ➡️ ведет к росту комиссионных доходов биржи, что ведёт к росту прибыли

Данные по обороту торгов Мосбиржи

— в 2022 году в ср. за месяц = 88 трлн руб.

— май 2023 = 94,2 трлн руб.

— июнь 2023 = 97,3 трлн руб.

— июль 2023 = 103,7 трлн руб.

— август 2023 = 127,5 трлн руб.

— сентябрь 2023 = 124,1 трлн руб. (да, меньше, чем в августе, но на истории – очень неплохо)

Обзор стратегии Мосбиржи до 2028 года вот тут, посмотрите, если пропустили: t.me/Vlad_pro_dengi/507

Я зафиксировал 64% и 57% прибыли по цене 181 руб. за 1 акцию. Да, в этом году Мосбиржа может получить 50 млрд руб. прибыли с учетом высоких ставок, но в 2024 году повторить результат ей будет крайне трудно, поэтому считаю, что Мосбиржа оценена справедливо.

( Читать дальше )

Блог им. VladProDengi |Минфин заложил в бюджет 2024 года дивиденды Сбера. Сколько?

- 03 октября 2023, 21:24

- |

Напомню, что 50% + 1 акция Сбера принадлежат Минфину. Сбер по дивидендной политике отправляет на дивиденды не менее 50% чистой прибыли. Таким образом, Минфин таргетирует прибыль Сбера в размере 1,5 трлн руб. за 2023 год.

Весь объем дивидендов при прибыли 1,5 трлн составит 750 млрд руб., это 33,2 руб. на 1 акцию или 12,7% доходности к текущим ценам. 💸

Справедливая цена

У меня Сбер первая позиция в портфеле со средней 146 руб. за 1 акцию. Цель – 315 руб., я ее ставил при потенциальной прибыли в 1 350 млрд руб., но пока менять не буду. Да, справедливая цена Сбера при прибыли в 1 500 млрд руб. выше, но пока у меня нет уверенности, что при потенциально высокой ключевой ставке в 2024 году Сбер повторит текущие результаты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс