Блог им. TradPhronesis |Крупнейшие рынки облигаций

- 20 ноября 2024, 06:01

- |

«Рынок облигаций является важнейшим рынком в мире. Это основа всех остальных рынков.» РЭЙ ДАЛИО (Bridgewater).

Крупнейшие рынки облигаций:

/>

В то время как рынок облигаций становится больше и мощнее, важность банков — исторически «рабочих лошадок» капиталистической системы — постепенно снижается.

- комментировать

- 390

- Комментарии ( 0 )

Блог им. TradPhronesis |Прогнозируемые темпы роста ВВП от Рэя Далио

- 29 сентября 2024, 07:11

- |

На этом графике показан прогнозируемый рост реального ВВП на следующее десятилетие, основанный на отчете Рэя Далио « Индекс великих держав 2024».

(для прогноза Далио использовал 81 индикатор!)

Прогнозируется, что Индия будет лидером по темпам роста среди всех проанализированных стран, чему будут способствовать значительные инвестиции, умеренный рост стоимости рабочей силы и низкий уровень задолженности.Три из пяти стран с наибольшим прогнозируемым ростом находятся на Ближнем Востоке, во главе с ОАЭ, которые выигрывают от высоких темпов роста на одного работника и высокой производительности.

США находятся в нижней части списка с предполагаемым годовым ростом ВВП в 1,4%, что обусловлено высоким уровнем задолженности — 265% ВВП в нефинансовых секторах и государственным долгом в 123% ВВП.

заходите на тг канал t.me/TradPhronesis

Блог им. TradPhronesis |«Индекс великих держав» от Рэя Далио

- 24 сентября 2024, 05:34

- |

Далио выделил восемь основных столпов, лежащих в основе силы нации.

Ключевые выводы

- США сохраняют непревзойденное доминирование на мировых рынках капитала, и нет никаких признаков того, что их статус резервной валюты будет превзойден в ближайшее время.

- Влияние Китая в международной торговле существенно возросло, и теперь он является крупнейшим торговым партнером для 120 стран мира.

- В то время как Америка является родиной крупнейших в мире технологических гигантов, Китай быстро накапливает интеллектуальную собственность в новых отраслях, таких как полупроводники, электромобили и передовое производство.

( Читать дальше )

Блог им. TradPhronesis |РЭЙ ДАЛИО из Bridgewater о пузыре

- 23 февраля 2021, 10:34

- |

Вчера Рэй Далио, менеджер крупнейшего хедж-фонда Bridgewater, поделился своим видением относительно пузыря на рынке акций США.

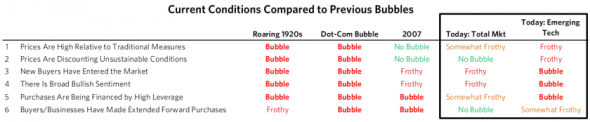

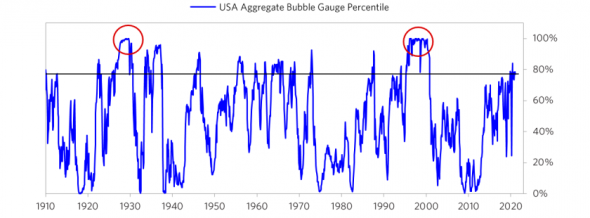

«Я видел много пузырей и изучил еще больше на основе исторических данных, поэтому я знаю, что такое пузыри. Я систематизировал знания и создал “индикатор пузыря”, который отслеживаю. Сегодня хочу показать вам, как это работает, и что он сейчас показывает для американских акций. Я измеряю его с помощью шести индикаторов.». Он привел их в таблице ниже.

Далио отказался раскрывать формулу агрегированного показателя, но резюмировал: совокупный «индикатор пузыря» для американского фондового рынка сегодня находится в районе 77-го процентиля. Во время пузыря 2000 или 1929 годов он находился на уровне 100-го процентиля.

( Читать дальше )

Блог им. TradPhronesis |Индикатор Баффета

- 26 января 2021, 12:32

- |

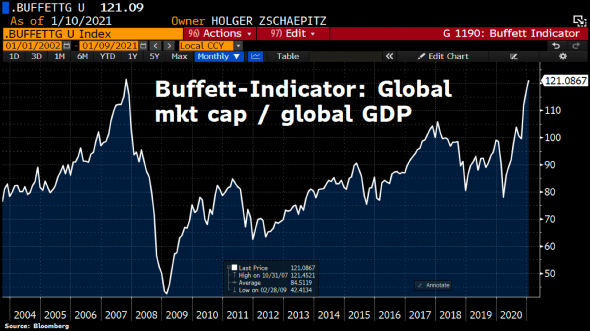

Часто упоминают о текущих высоких значениях Индикатора Баффета (см. рис.). Это соотношение Капитализации рынка к ВВП. Индикатор во многом схож с мультипликатором P/S (соотношение Капитализации рынка к Выручке компаний), который показывает сколько готовы платить инвесторы за 1 единицу выручки. Схожая идея и у мультипликаторов P/E, EV/EBITDA и др.

Аналитическая/прогностическая ценность этих индикаторов всегда была низкой, а в наши дни особенно.

При беспрецедентно низких процентных ставках требования инвесторов к доходности акций снижаются. Логично, что, когда государственные облигации приносят 5%, желаемая доходность по акциям может быть 15%. Но когда деньги стоят крайне дешево, и безрисковые инструменты приносят 1-2%, инвесторов может устроить доходность по акциям 6-10% — и они будут не против покупать их по более высоким ценам, снижая свою будущую доходность и задирая значения мультипликаторов вверх.

( Читать дальше )

Блог им. TradPhronesis |Немного о пузыре 1999-2000

- 20 января 2021, 18:54

- |

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка.

В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это:

1996 +23%;

1997 +33%;

1998 +28%;

1999 +21%.

За тот же период NASDAQ показывал в среднем около 40% годовых.

Телеграм канал: https://t.me/TradPhronesis

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс