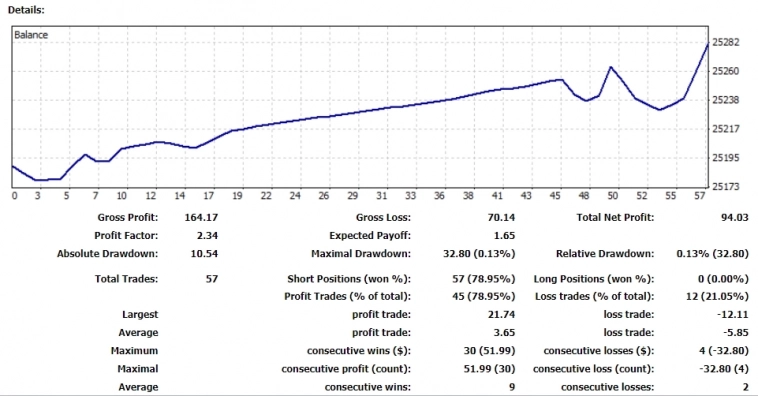

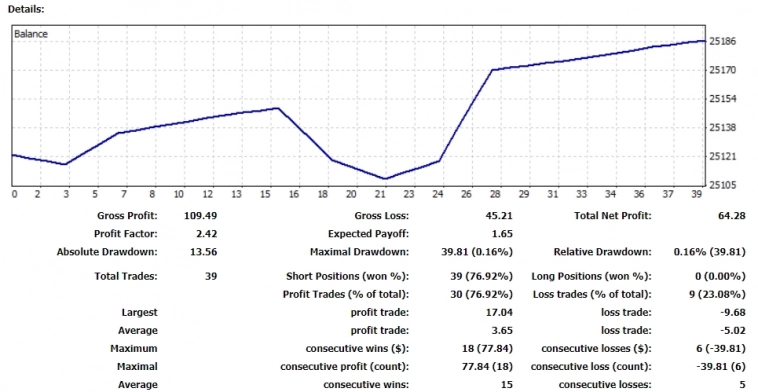

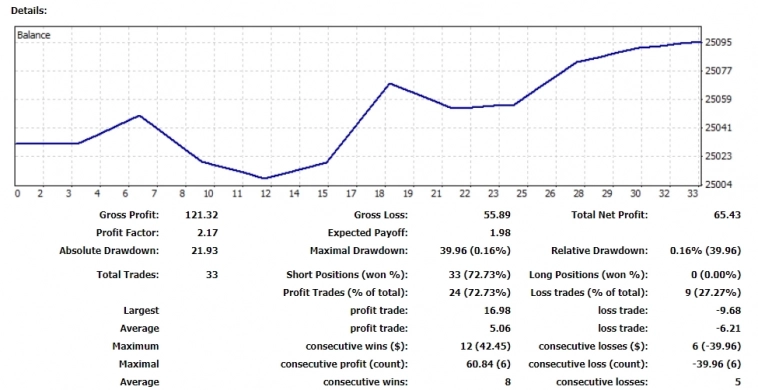

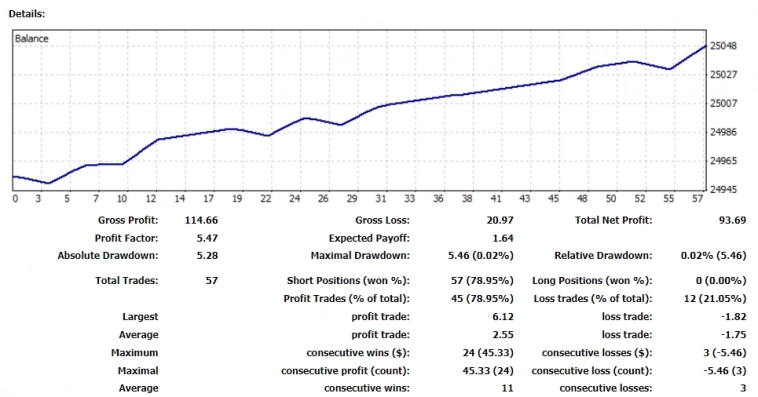

Торговые сигналы! |🤑Результаты стратегии Market Crowd Hunter за 23.08.

- 24 августа 2023, 12:49

- |

- комментировать

- 180

- Комментарии ( 0 )

Блог им. StopHamster |📉Укрепление рубля закончилось⁉️

- 23 августа 2023, 17:02

- |

👉Как я и писал ранее, правительство создало поддержку рубля исключительно за счет словесных заявлений о том, что готовы принять достаточно жесткий набор ограничений и курс 100 и выше не устраивает.

👆🏻Единственной новостью, которая подразумевала какие-либо реальные действия для исправления ситуации, это новость о «добровольной» продаже экспортерами валютной выручки, которая была опубликована 17 августа.

👉Как мы видим сейчас, все эти меры помогли рублю укрепиться на 9%, до отметки 92,54. Как мы видим, 17 августа цене удалось вновь протестировать локальные минимумы, а затем рубль начал снова плавно ослабевать.

👉На вчерашнем выступлении президент России Путин призвал правительство и ЦБ пристальнее контролировать отток капитала и работать над ограничением спекулятивного спроса на финансовых рынках. Так же президент отметил, что бюджет в 3-м и 4-м квартале будет сведен с профицитом, а бюджетная ситуация устойчивая.

👆🏻Но в тоже время были опубликованы данные, что МРОТ будет повышен с 1 января 2024 сразу на 18,5%. О том, что из-за падения курса и последующего разгона инфляции государству придется повышать расходы на бюджетников, что будет негативно отражаться на бюджете, я уже писал ранее. Как мы видим, процесс запущен и расходы уже придется увеличивать.

( Читать дальше )

Блог им. StopHamster |💲Доллар забуксовал на уровне сопротивления перед симпозиумом в Джексон Холл.

- 22 августа 2023, 15:03

- |

👉После резкого ослабления в первой половине, индекс доллара (DXY) отыграл все потери и вновь торгуется выше отметки 103.

👉Данное укрепление USD произошло на фоне роста ожиданий рынка о дальнейшем ужесточении ДКП после ознакомления с протоколом заседания ФРС, прошедшего в июле. В первую очередь это было связано с несколькими высказываниями чиновников из ФРС, а так же вышедшими данными по инфляции, заработной плате и уровне безработицы, которые поставили под сомнение дальнейшее снижение инфляции. Сейчас на рынках наблюдается снижение волатильности, что связано с ожиданием выступления главы ФРС Д. Пауэлла на симпозиуме в Джексон Холл. В данном выступлении основной интерес будет прикован к комментариям касательно перспектив дальнейшего изменения процентных ставок и денежно-кредитной политики ФРС в целом в ближайшие месяцы.

👆🏻Если вспомнить данный симпозиум в прошлом году, то там риторика была достаточно жесткая. Проходил он 26 августа и по итогам дня фондовые индексы потеряли более 3%. Доллар же снижался перед началом выступлений и затем резко развернулся.

( Читать дальше )

Блог им. StopHamster |📈Фондовый рынок США демонстрирует признаки разворота.

- 21 августа 2023, 14:53

- |

👉Достигнув максимальных отметок 2023 года в конце июля, фондовый индекс широкого рынка США (S&P500), начал уверенное снижение в августе. За 14 торговых дней августа S&P500 потерял 6% и полностью перекрыл весь рост июля этого года.

👆🏻При этом риторика чиновников из ФРС и ведущих аналитиков в тот момент была достаточно позитивная — все прогнозировали паузу в сентябре и давали прогнозы, что рецессию удастся избежать. В тоже время цифры говорят об обратном — индекс активности в производственном секторе уже 9 месяцев подряд находится ниже отметки 50, т.е. активность снижается. При этом рынок труда показывает удивительную силу, безработица находится вблизи исторических минимумов.

👆🏻Основной причиной снижения рынков в последние 2 недели называлась необходимость создания рецессии в США, так как без этого будет невозможно победить инфляцию. Спровоцировали же начало распродаж не самые отличные отчеты топовых компаний США. Следом так же МинФин США увеличил прогноз заимствований на 3 квартал этого года до 1 трлн. $.

( Читать дальше )

Блог им. StopHamster |🤑Результаты стратегии Market Crowd Hunter за 18.08 и неделю 14.08 - 18.08.

- 21 августа 2023, 12:11

- |

Блог им. StopHamster |📊Финальные данные по инфляции в Европе совпали с первичными показателями.

- 18 августа 2023, 16:04

- |

👉Сегодня были опубликованы финальные данные по ИПЦ в ЕС, которые в точности, до каждого пункта, совпали с первичными данными, которые я разбирал 31.07. Как я писал ранее, данные, на мой взгляд, не самые позитивные, так как цены на услуги продолжают расти. Так же риски создаёт последний рост цен на нефть, что может отразиться в ценах уже в августе.

👆🏻В тоже время пришла новость, что Европа заполнила газовые хранилища до уровня в 90%, который необходим для зимы. При этом сильного разгона цен в этот раз не произошло, что определенно скажется позитивно как на ценах производителей, так и на ИПЦ.

👉Ранее прогнозы аналитиков разошлись. Так, Bloomberg считает, что ЕЦБ снова повысит ставку на 0,25%. В тоже время аналитики Reuters ожидают паузу.

👉Так же Kazaks вчера высказался, что любые дополнительные повышения ставки ЕЦБ будут небольшими. Т.е. не исключил дополнительного повышения ставки.

👆🏻Но, как мы видим, рынок совершенно не отреагировал на финальные данные ИПЦ. Связано это с возросшими ожиданиями дальнейшего ужесточения ДКП от ФРС. Так же можно отметить текущую инвестиционную привлекательность USD, так как там сейчас наблюдается положительная реальная доходность (доходность облигаций за вычетом инфляции), а в Европе она на данный момент отрицательная.

( Читать дальше )

Блог им. StopHamster |❗️ Крупнейшие экспортеры добровольно продают 80% валютной выручки

- 17 августа 2023, 14:45

- |

👉Возвращать отмененные обязательства по продаже бессмысленно, считают эксперты. Некоторые компании продают и более 80%.

👉Часть средств, которая остается за рубежом, нужна для оплаты импорта, в том числе оборудования и комплектующих.

👆🏻Все-таки ограничения некоторые ввели, пусть и под соусом «добровольных» продаж. Рубль на этой новости резко укрепился.

👉С учетом ситуации с экспортной валютной выручкой, посмотрим, на сколько этого хватит.

👆🏻Если вспомнить высказывание первого вице-премьера Андрея Белоусова, который высказался на ПМЭФ в середине июня этого года, что оптимальный и комфортный курс доллара для России находится в диапазоне 80-90 рублей за доллар, то текущие цели правительства становятся понятны.

👆🏻Единственное, что может сейчас создать дополнительные условия для укрепления рубля, это очередная спекуляция. Ранее я писал о мнении одного известного блогера-трейдера (не реклама) — господина Кречетова, что падение рубля происходило по причине крупной спекуляции на фьючерс CNYRUB. Так вот сейчас, по его словам, подобная игра уже идет на укрепление рубля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс