SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sivak87 |🤯 Крах на рынке

- 31 марта 2023, 22:03

- |

Пока многие в панике сливают акции по рынку, необходимо «пристегнуть» себя если вы в Лонгах, что бы не наделать глупостей 😉

💸 Индекс пошел загорать гэпы

А на этом фоне за кулисами ряд активов 👇

🌲 Сегежа отчиталась за 12 месяцев 2022 г.

👉 Выручка +15% гг

за счет эффекта от консолидации активов НЛХК и Интер Форест Рус вошедших в состав Группы в 3 и 4 кв. 2021 г.

👉 OIBDA -16% г/г на фоне переориентации на альтернативные рынки сбыта, инфляции цен на ряд компонентов производства, а также существенного роста логистических затрат;

👉 Чистая прибыль -60% г/г, вслед за снижением операционной прибыли и ростом процентных расходов;

Чистый долг практически не изменился 🤷♂️

САРЕХ снизился на 56% г/г 💪

Результаты на первый взгляд негативные, при этом в рамках ожиданий и даже немного лучше, что позволит котировкам показать рост т.к. в будущих отчетах уже будет валютная переоценка активов 🚀 и плюс рассмотрит вопрос о дивидендах за 2022 год в апреле-мае, что так же будет держать в фокусе 🔥

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

💸 Индекс пошел загорать гэпы

А на этом фоне за кулисами ряд активов 👇

🌲 Сегежа отчиталась за 12 месяцев 2022 г.

👉 Выручка +15% гг

за счет эффекта от консолидации активов НЛХК и Интер Форест Рус вошедших в состав Группы в 3 и 4 кв. 2021 г.

👉 OIBDA -16% г/г на фоне переориентации на альтернативные рынки сбыта, инфляции цен на ряд компонентов производства, а также существенного роста логистических затрат;

👉 Чистая прибыль -60% г/г, вслед за снижением операционной прибыли и ростом процентных расходов;

Чистый долг практически не изменился 🤷♂️

САРЕХ снизился на 56% г/г 💪

Результаты на первый взгляд негативные, при этом в рамках ожиданий и даже немного лучше, что позволит котировкам показать рост т.к. в будущих отчетах уже будет валютная переоценка активов 🚀 и плюс рассмотрит вопрос о дивидендах за 2022 год в апреле-мае, что так же будет держать в фокусе 🔥

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

- комментировать

- Комментарии ( 1 )

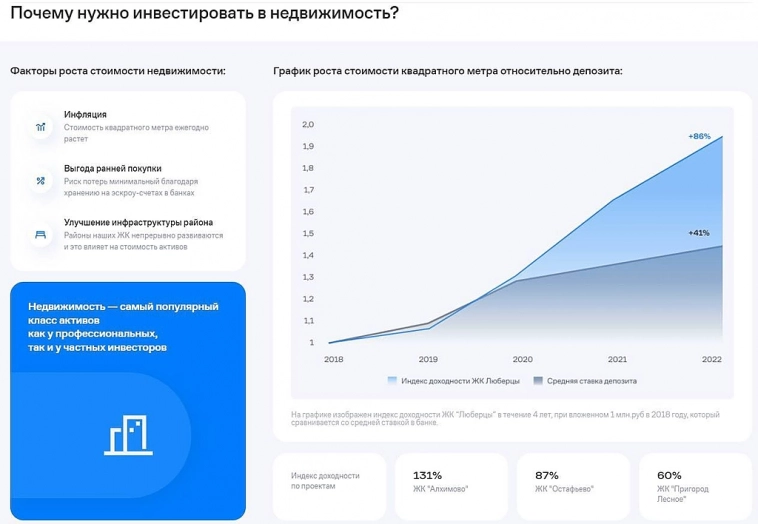

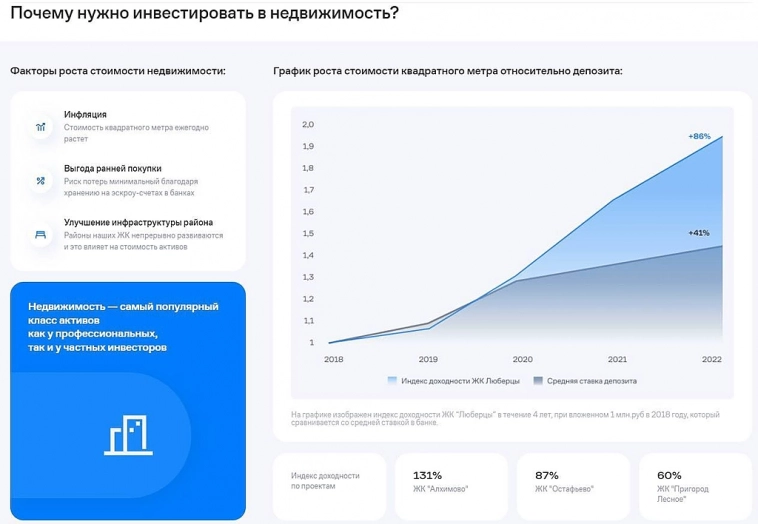

Блог им. Sivak87 |🏡 🚀 Самолет запустил токены на недвижимость для инвестирования в «цифровые квадратные метры».

- 30 марта 2023, 20:49

- |

Своего рода это цифровое ДДУ.

Это первый опыт реализации на рынке новостроек в России с помощью ЦФА 🌐

Новый инструмент позволяет инвестировать от 50 тыс. руб.

Т.е., можно купить долю, а не квадратный метр

В среднем через 2,5 года, когда заканчивается строительство, объект недвижимости вводят в эксплуатацию и продают. 💪 Все полученные денежные средства от продажи распределяются инвесторам.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Это первый опыт реализации на рынке новостроек в России с помощью ЦФА 🌐

Новый инструмент позволяет инвестировать от 50 тыс. руб.

Т.е., можно купить долю, а не квадратный метр

В среднем через 2,5 года, когда заканчивается строительство, объект недвижимости вводят в эксплуатацию и продают. 💪 Все полученные денежные средства от продажи распределяются инвесторам.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Ужасная Лента 🤷♂️

- 29 марта 2023, 22:30

- |

Лента раскрыла основные результаты за 2022 год.

👉 Продажи +11,1% гг

👉 Розничные продажи +11,4% гг

👉 Валовая прибыль +8,7%.

🤯 Чистая прибыль -65%

👉 EBITDA составила 32,6 млрд руб., маржа EBITDA составила 6,1%

👉 Капитальные расходы составили 11,0 млрд руб., увеличившись на 17,8% год к году

👉 Отношение чистого долга к EBITDA на 31 декабря 2022 года составило 1,6x по сравнению с 1,4x на 31 декабря 2021 года

Расходы выросли связи с увеличением количества магазинов малых форматов и увеличением доли онлайн-продаж 💪 в целом такой рост затрат для компании позитивен на долгосроке тк Лента уходит от стратегии больших торговых центров

Конечно, перспективы развития туманные, у компании большой сегмент вымирающих гипермаркетов, 🤷♂️ которых активно вытесняют

🚀 Рост больше связан с новыми ожиданиями развития, и выйдя из треугольника, компания может медленно ползти вверх, до новых комментариев по дивидендам💰

Рост перед отчетом может теперь показать О’Кей 🆗

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

👉 Продажи +11,1% гг

👉 Розничные продажи +11,4% гг

👉 Валовая прибыль +8,7%.

🤯 Чистая прибыль -65%

👉 EBITDA составила 32,6 млрд руб., маржа EBITDA составила 6,1%

👉 Капитальные расходы составили 11,0 млрд руб., увеличившись на 17,8% год к году

👉 Отношение чистого долга к EBITDA на 31 декабря 2022 года составило 1,6x по сравнению с 1,4x на 31 декабря 2021 года

Расходы выросли связи с увеличением количества магазинов малых форматов и увеличением доли онлайн-продаж 💪 в целом такой рост затрат для компании позитивен на долгосроке тк Лента уходит от стратегии больших торговых центров

Конечно, перспективы развития туманные, у компании большой сегмент вымирающих гипермаркетов, 🤷♂️ которых активно вытесняют

🚀 Рост больше связан с новыми ожиданиями развития, и выйдя из треугольника, компания может медленно ползти вверх, до новых комментариев по дивидендам💰

Рост перед отчетом может теперь показать О’Кей 🆗

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

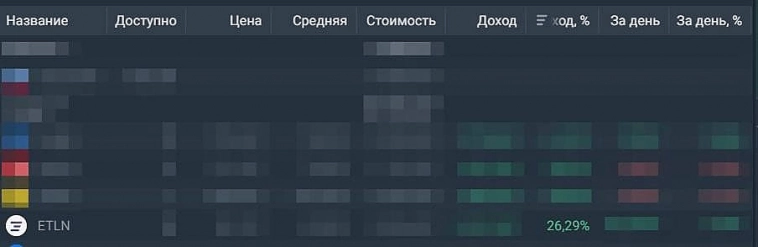

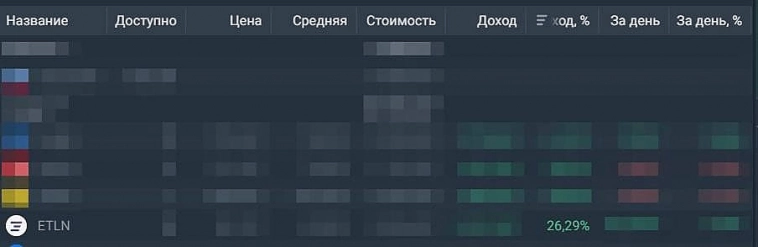

Блог им. Sivak87 |Эталонные показатели 🚀

- 29 марта 2023, 15:50

- |

Несколько дней и недель обращал внимание на эту компанию ииии….

🏠 Эталон групп Основные финансовые показатели за 2022 год:

👉 Выручка за 2022 составила 80,6 млрд рублей

👉 Валовая прибыль достигла 28,2 млрд рублей. Рентабельность до +35%

👉 Рентабельность по EBITDA ~20%

👉 Чистая прибыль выросла на 332% до 13,0 млрд рублей 🔥

Чистый долг по состоянию на составил 14,5 млрд рублей и остался на на уровне 0,77x 💪

Сумма средств, накопленных на счетах эскроу, достигла 60,4 млрд рублей при рыночной капе в 24 млрд 🤯🤯🤯

Т.е. компания торгуется в 3 раза дешевле чем просто КЭШ на ее балансе 🤦

В общем, как и писал ранее пару дней назад (тут) и месяц назад тут — это очень интересная история в долгосроке

📌А по технике подходим к первому уровню, в рамках стратегии достигли доходности а 26%

Набор позиции на этих уровнях не стоит масштабировать, при этом на уровне 59, активизация имеет место быть

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

🏠 Эталон групп Основные финансовые показатели за 2022 год:

👉 Выручка за 2022 составила 80,6 млрд рублей

👉 Валовая прибыль достигла 28,2 млрд рублей. Рентабельность до +35%

👉 Рентабельность по EBITDA ~20%

👉 Чистая прибыль выросла на 332% до 13,0 млрд рублей 🔥

Чистый долг по состоянию на составил 14,5 млрд рублей и остался на на уровне 0,77x 💪

Сумма средств, накопленных на счетах эскроу, достигла 60,4 млрд рублей при рыночной капе в 24 млрд 🤯🤯🤯

Т.е. компания торгуется в 3 раза дешевле чем просто КЭШ на ее балансе 🤦

В общем, как и писал ранее пару дней назад (тут) и месяц назад тут — это очень интересная история в долгосроке

📌А по технике подходим к первому уровню, в рамках стратегии достигли доходности а 26%

Набор позиции на этих уровнях не стоит масштабировать, при этом на уровне 59, активизация имеет место быть

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Причем тут застройщики и Сегежа❓

- 28 марта 2023, 22:56

- |

🏗️ Президент поручил подготовить предложения о включении в ипотеку на новостройки расходы на окна, двери и встроенную мебель отечественного производства.

Кроме того, подготовить меры дополнительной поддержки ИЖС с использованием отечественной продукции леспрома. 🪵

В частности, речь идет о субсидировании ипотечных льготных кредитов. 💸

👉 Застройщикам продавать уже полностью готовые к проживанию помещения.

👉 Для покупателей снижение стоимость ремонта, отделки и меблировки даже для небольшой площади которая составляет миллионы рублей

👉 Застройщики — могут за счет масштаба иметь доступные предложения от мебельных фабрик и поставщиков техники, получая дополнительную маржу и на этом.

👉 Для банков важен объем выдачи ипотек.

👉 Сегежа, будет является наилучшим решением для реализации данных мер в дополнение к тем, что будут строить многоквартирные дома из фанеры 🏡

Ранее на нее обратил внимание пару недель назад (тут) которая с момента разбора дала 6%+

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Кроме того, подготовить меры дополнительной поддержки ИЖС с использованием отечественной продукции леспрома. 🪵

В частности, речь идет о субсидировании ипотечных льготных кредитов. 💸

👉 Застройщикам продавать уже полностью готовые к проживанию помещения.

👉 Для покупателей снижение стоимость ремонта, отделки и меблировки даже для небольшой площади которая составляет миллионы рублей

👉 Застройщики — могут за счет масштаба иметь доступные предложения от мебельных фабрик и поставщиков техники, получая дополнительную маржу и на этом.

👉 Для банков важен объем выдачи ипотек.

👉 Сегежа, будет является наилучшим решением для реализации данных мер в дополнение к тем, что будут строить многоквартирные дома из фанеры 🏡

Ранее на нее обратил внимание пару недель назад (тут) которая с момента разбора дала 6%+

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Еще пара слов про РусГидро 💦

- 28 марта 2023, 16:34

- |

Продолжение 👇

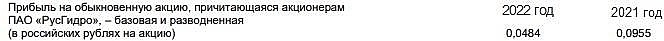

Помимо того, что отчет показал ужасные цифры, где компания сложилась вдвое

Кап. затраты (факт и план) существенно превышают ожидаемую прибыль и FCF. На период 22-27 гг — x10 рекордных годовых прибылей 🤷♂️

А преимуществом бизнеса является господдержка 🤦

В общем то с таким успехом и доходностью, проще ОФЗ купить 🇷🇺

Плюсом конечно является инфляция тк цены на электроэнергию привязаны к ней, но вопрос ❓

🤷♂️ какое электропотребление будет в России и

🤷♂️ смогут ли ввести в 2023г. Усть-Среднеканской ГЭС, справятся ли с вводом к 2024 году Загорской ГАЭС

🤷♂️ как будет расти себестоимость и особенно цены на топливо

🤷♂️ что будет с беспоставочным форвардом и что, со спором Русала и обоснованием покупки доли

⚡️ Ну и еще с десяток таких вопросов и не понятных историй

📌 Даже несмотря на переезд в Красноярск и выход из треугольника, компания фундаментально слабая, в виду чего я не рассматриваю ее для инвестиций по текущим уровням

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Помимо того, что отчет показал ужасные цифры, где компания сложилась вдвое

Кап. затраты (факт и план) существенно превышают ожидаемую прибыль и FCF. На период 22-27 гг — x10 рекордных годовых прибылей 🤷♂️

А преимуществом бизнеса является господдержка 🤦

В общем то с таким успехом и доходностью, проще ОФЗ купить 🇷🇺

Плюсом конечно является инфляция тк цены на электроэнергию привязаны к ней, но вопрос ❓

🤷♂️ какое электропотребление будет в России и

🤷♂️ смогут ли ввести в 2023г. Усть-Среднеканской ГЭС, справятся ли с вводом к 2024 году Загорской ГАЭС

🤷♂️ как будет расти себестоимость и особенно цены на топливо

🤷♂️ что будет с беспоставочным форвардом и что, со спором Русала и обоснованием покупки доли

⚡️ Ну и еще с десяток таких вопросов и не понятных историй

📌 Даже несмотря на переезд в Красноярск и выход из треугольника, компания фундаментально слабая, в виду чего я не рассматриваю ее для инвестиций по текущим уровням

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Интересные истории.

- 28 марта 2023, 10:09

- |

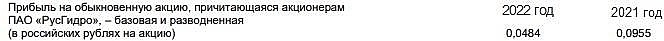

💦 РусГидро не так давно раскрыл финансовые показатели

👉Общая выручка с учетом гос. субсидий +1,8% гг

👉Операционные расходы — +10,9%

👉 Опер. прибыль -34% гг

👉 Чистая прибыль -49% гг

👉EBITDA 25,0%

👉Обесценение основных средств -41,7%

Основной причиной этого стал рост цен на уголь и газ 📈

Исходя из див.политики выплат 50% по МСФО итоговая доходность должна быть ~6%

Только вот, чистый долг компании увеличивается и сейчас составляет 185 млрд рублей.

Уровень Net debt/EBITDA увеличился до 3, что создает риски того, что у компании будут основания не соблюдать дивидендную политику

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉Общая выручка с учетом гос. субсидий +1,8% гг

👉Операционные расходы — +10,9%

👉 Опер. прибыль -34% гг

👉 Чистая прибыль -49% гг

👉EBITDA 25,0%

👉Обесценение основных средств -41,7%

Основной причиной этого стал рост цен на уголь и газ 📈

Исходя из див.политики выплат 50% по МСФО итоговая доходность должна быть ~6%

Только вот, чистый долг компании увеличивается и сейчас составляет 185 млрд рублей.

Уровень Net debt/EBITDA увеличился до 3, что создает риски того, что у компании будут основания не соблюдать дивидендную политику

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Застройщики вновь забирают на себя внимание 🏠

- 28 марта 2023, 08:40

- |

Хотя есть интересные истории в виде РусГидро и Сургута 😉

Допэмиссию задумал Самолет ✈️

В пятницу СД принял решение о проведении допэмиссии акций.

Размер — 12,316 млн акций или 20% от уставного капитала

С этого размещения могут получить ~ 30 млрд рублей.

👉 Повышение ставки по ипотеке отсутствие кратного роста стоимости цен, а так же сложности с продажами, все это бьет по

👉 марже застройщиков

👉 росте заимствованного капитала

🇷🇺 В целом уже сейчас видно, что государство всячески пытается удержать рынок на плаву, расширяя льготную ипотеку, хотя даже при этом темпы в разы снизились

💭 В общем, допэмиссия нужна, чтобы решить эту проблему. Привлечение поможет без проблем пережить падение цен реализации.

Таким образом, я не ожидаю серьезного давления в долгосроке, но локально на горизонте нескольких месяцев-года, это может играть роль в виде:

👉 снижения дивидендов на акцию

👉 снижение прибыли на акцию

👉 снижение целевой цены

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Допэмиссию задумал Самолет ✈️

В пятницу СД принял решение о проведении допэмиссии акций.

Размер — 12,316 млн акций или 20% от уставного капитала

С этого размещения могут получить ~ 30 млрд рублей.

👉 Повышение ставки по ипотеке отсутствие кратного роста стоимости цен, а так же сложности с продажами, все это бьет по

👉 марже застройщиков

👉 росте заимствованного капитала

🇷🇺 В целом уже сейчас видно, что государство всячески пытается удержать рынок на плаву, расширяя льготную ипотеку, хотя даже при этом темпы в разы снизились

💭 В общем, допэмиссия нужна, чтобы решить эту проблему. Привлечение поможет без проблем пережить падение цен реализации.

Таким образом, я не ожидаю серьезного давления в долгосроке, но локально на горизонте нескольких месяцев-года, это может играть роль в виде:

👉 снижения дивидендов на акцию

👉 снижение прибыли на акцию

👉 снижение целевой цены

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Ракета 🚀 отправляется

- 26 марта 2023, 19:26

- |

Ранее мы разбирали строителей (тут) и Эталон взмывает вверх 👆

Из последнего отчета видна недооцененность через P/B в 0,3 т.е. на 60 рублей рыночный стоимости, у них ~700 реальной 🤷♂️

Менеджмент говорит, что стратегия до 2024 года будет реализована

❗️Важно отметить, что фундаментально есть серьезные риски со стороны 👉 ЦБ который принялся закрутить гайки по ипотеке

👉 КС, которую рынок ожидает выше

😉 При этом как негатив так и потенциал то, что торгуются расписки, которые могут перенести и дивиденды, которые могут возобновиться при решении вопроса 🚀

Таким образом, мощный разгон последних двух дней, может быть подпитан знанием инсайдеров относительно корп.событий

📌 Актив пробивает первый уровень сопротивления и закрепляется выше EMA, при этом локально демонстрирует признаки перекупленности, а на месячном графике показывает чуткий сигнал 🚨 на разворот ⚡️

👍 Долгосрочно (на 3 года+) продолжу держать актив в портфеле несмотря на доходность в 22%

* Не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Из последнего отчета видна недооцененность через P/B в 0,3 т.е. на 60 рублей рыночный стоимости, у них ~700 реальной 🤷♂️

Менеджмент говорит, что стратегия до 2024 года будет реализована

❗️Важно отметить, что фундаментально есть серьезные риски со стороны 👉 ЦБ который принялся закрутить гайки по ипотеке

👉 КС, которую рынок ожидает выше

😉 При этом как негатив так и потенциал то, что торгуются расписки, которые могут перенести и дивиденды, которые могут возобновиться при решении вопроса 🚀

Таким образом, мощный разгон последних двух дней, может быть подпитан знанием инсайдеров относительно корп.событий

📌 Актив пробивает первый уровень сопротивления и закрепляется выше EMA, при этом локально демонстрирует признаки перекупленности, а на месячном графике показывает чуткий сигнал 🚨 на разворот ⚡️

👍 Долгосрочно (на 3 года+) продолжу держать актив в портфеле несмотря на доходность в 22%

* Не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |С учетом управленческого состава компании - дивидендов вероятнее не будет ❗️

- 24 марта 2023, 16:16

- |

ЭН+ продолжение ⚡️

Мажоритарий в лице Дерипаски, исторически не славиться дележкой прибылью с акционерами. 🤷♂️ Но очень любит их тащить из НорНикеля, что в этом году не получиться сделать 😉

С учетом возможного нового корп.конфликта с Норникелем Sual из-за спора по покупке доли в РусГидро, может так же всплыть не хорошие подробности 👆(ранее — тут)

📌 На сегодня ЭН+ интересно выглядит технически 😉самый отстающий по движению металлург, как от мировой (тут), так и от РФ динамики (тут)

👉 Пробил нисходящий канал и сформировал закрепление выше уровня, EMA и подошел к верхней границы треугольника, что при пробитии может унести котировки вверх 👆

Сильных движений я бы не ожидал, но от нижней границы треугольника на фоне отдающей динамики актив рассмотрю 🚀

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Мажоритарий в лице Дерипаски, исторически не славиться дележкой прибылью с акционерами. 🤷♂️ Но очень любит их тащить из НорНикеля, что в этом году не получиться сделать 😉

С учетом возможного нового корп.конфликта с Норникелем Sual из-за спора по покупке доли в РусГидро, может так же всплыть не хорошие подробности 👆(ранее — тут)

📌 На сегодня ЭН+ интересно выглядит технически 😉самый отстающий по движению металлург, как от мировой (тут), так и от РФ динамики (тут)

👉 Пробил нисходящий канал и сформировал закрепление выше уровня, EMA и подошел к верхней границы треугольника, что при пробитии может унести котировки вверх 👆

Сильных движений я бы не ожидал, но от нижней границы треугольника на фоне отдающей динамики актив рассмотрю 🚀

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс