Блог компании ДОХОДЪ |Как рост доллара отразится на долговом рынке в 2019 году. Обзор инфляции и стратегия на рынке облигаций

- 14 декабря 2018, 11:40

- |

Главное

· Ускорение инфляции заставляет Центральный банк России рассматривать возможность увеличения процентных ставок в декабре. Мы считаем, что регулятор отложит ужесточение денежной политики до следующего года.

· В 2019 году ставка будет повышена дважды и к концу года составит 8%.

· В обзоре приведен прогноз изменения кривой процентных ставок на долговом рынке и выбрана оптимальная стратегия для инвестора.

· В конце приводится список облигаций для портфелей с различным уровнем риска.

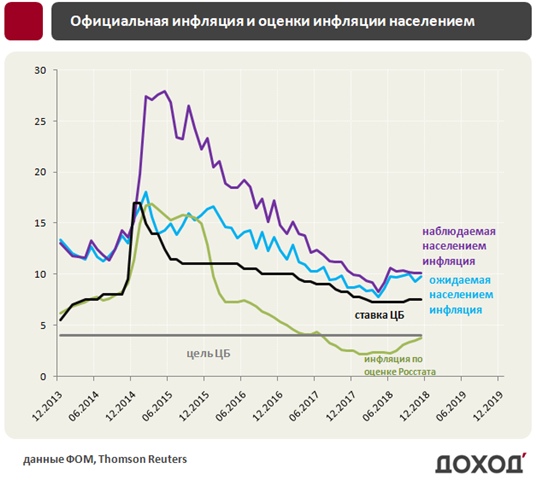

Инфляция приближается к цели ЦБ

С середины 2017 года инфляция в России держится ниже ориентира Центрального банка. Регулятор меняет денежную политику, чтобы добиться роста цен на уровне 4%. Однако в ноябре инфляция, по оценке Росстата, ускорилась до 3,8%, создавая риск превышения цели ЦБ в ближайшие месяцы. Рост показателя был ожидаем после падения курса рубля во второй половине года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. Sigizmynd |Обзор инфляции и процентных ставок перед заседанием ЦБ. Октябрь 2018

- 25 октября 2018, 13:49

- |

Заседание ЦБ должно стать рядовым

Центральный банк по итогам заседания в пятницу 26 октября должен сохранить ключевую процентную ставку на уровне 7,5% после повышения на 0,25% в предыдущем месяце. С укреплением курса российской валюты с середины сентября текущие инфляционные риски заметно сократились, что отразилось на снижении доходностей долгового рынка.

Тем не менее, мы полагаем, что для валют развивающихся рынков сохраняется угроза дальнейшего снижения стоимости, что может коснуться и российского рубля. Потенциальное ослабление российской валюты может привести к дальнейшему ускорению инфляции. Наша модель показывает, что темп рост цен по итогам 2018 года должен оказаться на уровне около 5%.

Инфляция ускоряется

( Читать дальше )

Блог им. Sigizmynd |Период низкой инфляции подходит к концу

- 27 июля 2018, 11:46

- |

Главное:

· К концу 2018 года рост цен может ускориться до 5,4% из-за ослабления рубля, роста мировых биржевых цен и монетарных факторов.

· Банк России оставит ставки неизменными на ближайших заседаниях

· Прогнозы инфляции и консервативная политика ЦБ делает более привлекательными краткосрочные облигации

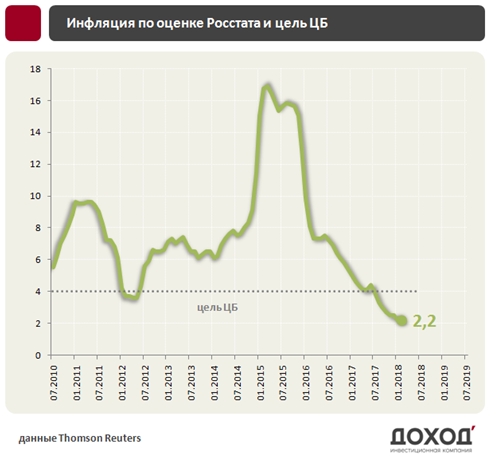

Официальная инфляция в России в первой половине года замерла на уровне 2,3%-2,4%, что является историческим минимумом. Однако мы полагаем, что увеличение стоимости сырьевых товаров, ослабление рубля и повышение НДС несут угрозу ускорения роста цен. Во второй половине года нас ожидает возвращение инфляции на уровень выше 4%, что повлияет на уровень процентных ставок в экономике и действия Центрального банка.

Рост цен на бензин создаёт риски для инфляции

( Читать дальше )

Блог им. Sigizmynd |У ЦБ есть возможность снизить ставку сразу на 0,5%

- 23 марта 2018, 11:04

- |

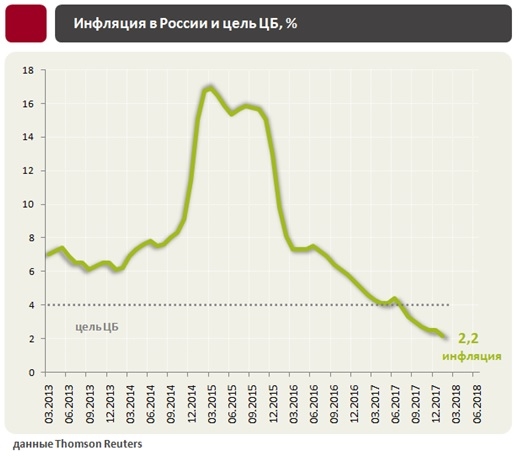

· К началу весны официальная инфляция продолжает держаться на уровне 2,2%

· Статистика позволяет ЦБ снизить ключевую ставку сразу на 0,5% на заседании в марте

· По итогам года инфляция может ускориться до 5%, однако это окажет сдержанный эффект на кривые процентных ставок

· К концу 2018 года мы ждем ключевую ставку на уровне 6,5 %

· В конце обзора представлен список из облигаций с премией к ОФЗ и приемлемым кредитным риском

Инфляция на рекордно низких уровнях

Инфляция в России продолжает находиться вблизи исторических минимумов, второй месяц подряд удерживаясь на отметке в 2,2%. Основной вклад в замедление роста цен продолжает оказывать рубль, однако стоит также отметить факторы жёсткой денежно-кредитной и бюджетной политик, сдерживающих рост спроса на деньги и, соответственно, увеличение денежной массы.

Мы полагаем, что Центральный банк может позволить себе действовать более агрессивно в снижении ставок в первой половине 2018 года, однако затем инфляция вернется на уровень выше таргета в 4%, что вынудит его взять паузу в смягчении денежной политики. Кривая процентных ставок в ближайший год изменится незначительно, продолжая постепенное снижение вниз к уровням инфляции. Краткосрочные ставки через год окажутся на 1-1,5% ниже долгосрочных, тем самым, кривая примет нормальный восходящий вид.

( Читать дальше )

Блог им. Sigizmynd |Инфляция и процентные ставки в России. Февраль 2018

- 08 февраля 2018, 12:30

- |

- В середине января инфляция замедлилась до нового исторического минимума 2,2%

- Статистика позволяет ЦБ снизить ключевую ставку до 7,5% на заседании в феврале

- По итогам года инфляция может ускориться до 5,2%, однако это окажет сдержанный эффект на кривые процентных ставок

- К концу 2018 года мы ждем ключевую ставку на уровне 6,75%

Инфляция продолжает замедление

Инфляция в России показывает новые исторические рекорды, достигнув в январе рекордно низкой отметки 2,2% в годовом выражении. Основной вклад в замедление роста цен вносит укрепление курса рубля, а также жесткая денежная политика ЦБ, ограничивающая рост кредитования и денежной массы.

Мы считаем, что ЦБ продолжит снижать ставки в первом полугодии 2018 года, однако сделает паузу во второй половине года из-за ускорения инфляции. На кривой процентных ставок действия регулятора отобразятся слабо, так как ожидания изменений денежной политики уже заложены в текущие долгосрочные рыночные ставки.

( Читать дальше )

Блог им. Sigizmynd |Инфляция и процентные ставки в России. Декабрь 2017

- 14 декабря 2017, 12:50

- |

- Инфляция опустилась до 2,5% по итогам ноября 2017 года

- Статистика позволяет ЦБ снизить ключевую ставку до 8% на заседании декабре

- Инфляция может ускориться в следующем году до 6%, что заставит ЦБ сделать паузу в снижении ставок во второй половине года

- Мы ждем инфляцию по итогам всего 2018 года на уровне около 5,5%, ключевая ставка составит 7%

Инфляция замедлилась до 2,5%

По итогам ноября потребительская инфляция в России продолжает показывать новые исторические минимумы. Согласно оценке Росстата, показатель замедлился до 2,5% в годовом выражении, что значительно ниже целевого уровня Центрального банка в 4%. По нашей оценке, значительный эффект на низкую инфляцию продолжает оказывать укрепившийся курс рубля. Без валютного фактора потребительские цены могут ускорить рост в следующем году до уровня выше цели ЦБ.

( Читать дальше )

Блог им. Sigizmynd |Ждем двух снижений ставки от ЦБ до конца года

- 26 октября 2017, 16:35

- |

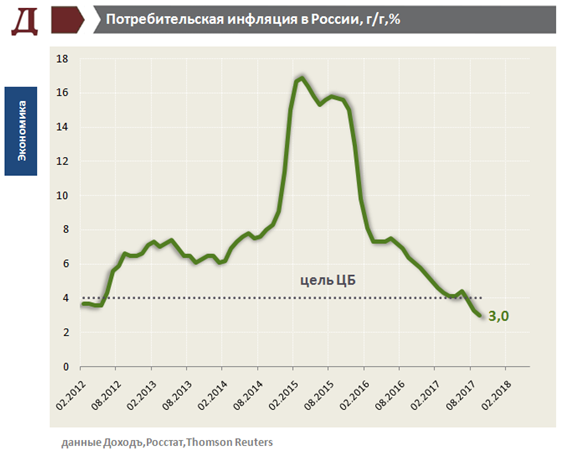

- Инфляция продолжает показывать исторические минимумы, достигнув 3% в сентябре

- Статистика позволяет ЦБ снизить ключевую ставку до 8,25% по итогам заседания в октябре. На конец года ставка составит 8%

- Инфляция ниже 4% осенью 2017 года — результат укрепления рубля и прочих временных факторов. Без их поддержки рост цен может ускориться в следующем году

- Мы ждем инфляцию по итогам 2017 года на уровне около 4%. Во второй половине следующего года показатель может ускориться до 6%, что заставит ЦБ сделать перерыв в смягчении денежной политики

- На конец следующего года ключевая ставка составит 7.25%

Инфляция на новом минимуме

Годовая инфляция в России, согласно оценкам Росстата, замедлилась до нового рекордно низкого уровня, составив всего 3% по итогам сентября. Ранее мы отмечали, что на подобную динамику показателя значительный эффект оказывает укрепление российской валюты. Кроме того, как показывает

( Читать дальше )

Блог им. Sigizmynd |ЦБ снизит ставку сразу на 0,5%, однако в начале следующего года инфляция может притормозить

- 15 сентября 2017, 11:25

- |

- Инфляция вернулась на уровень ниже 4%

- Статистика позволяет ЦБ снизить ставку сразу на 0,5% по итогам заседания в сентябре

- Мы ждем снижения ставки по 0,25% на заседаниях в октябре и декабре, в 1 полугодии следующего года ЦБ может взять паузу

- Снижение ставок и замедление инфляции предоставляет возможность дополнительной доходности для инвесторов в облигации

Новые рекорды

После скачка до 4,4% в июне годовая инфляция в России вернулась к снижению, к концу лета замедлившись до рекордно низких 3,3%. В августе был поставлен рекорд месячной дефляции в истории наблюдений (0,5%), чему способствовало «отложенное» снижение цен на сельскохозяйственную продукцию на фоне плохой погоды и неурожая в начале лета.

( Читать дальше )

Блог им. Sigizmynd |Инфляция и процентные ставки в России. Июль 2017

- 27 июля 2017, 18:10

- |

- Инфляция ускорилась до 4,4% в июне из-за роста цен на овощную продукцию в результате плохого урожая

- Несмотря на неожиданный скачок цен, ЦБ снизит ставку на 0,25% до 8,75% по итогам июльского заседания

- До конца года инфляция ускорится из-за снижения влияния сильного рубля, в результате, ЦБ будет более осторожен в дальнейшем снижении ставок

- На конец года ключевая ставка составит 8,25%

Инфляция ускорилась из-за плохого урожая

Потребительская инфляция в России в июне ускорилась до 4,4% в годовом выражении, вопреки нашим ожиданиям. Основной причиной стали факторы немонетарного характера, связанные с плохой погодой и, как следствие, с плохим урожаем. В результате, стоимость сельскохозяйственной продукции увеличилась двузначным темпом роста, приведя к неожиданному для многих росту инфляции. Мы полагаем, что эффект плохого урожая является временным и в перспективе ближайшего годамонетарные и валютные факторы будут вносить главный вклад в изменение цен.

( Читать дальше )

Блог им. Sigizmynd |Инфляция и процентные ставки в России. Июнь 2017

- 15 июня 2017, 13:26

- |

- Инфляция осталась на уровне 4,1% в мае, но может продолжить замедление в летние месяцы

- Инфляционные ожидания населения в России упали до исторических минимумов

- Мы ждем, что ЦБ продолжит более агрессивное смягчение денежной политики в июне, вновь снизив ставку на 0,5% до 8,75%

- К концу 2017 года ключевая ставка составит 8%

- Покупка длинных ОФЗ в условиях снижающихся ставок может принести более 10% годовых

Инфляция в мае составила 4,1% в годовом выражении, как и месяцем ранее. Тенденция замедления роста цен в целом совпадает с нашим базовым прогнозом на первую половину года, хотя и оказалась более значительной из-за укрепления рубля.

Влияние рубля

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс