Блог им. Rich_and_Happy |Скороварка закипает…но крышка пока на месте.

- 11 декабря 2024, 21:09

- |

Цели размещения ОФЗ достигнуты. Ещё один триллион за раз и премия 17,5% у ОФЗ с фиксированным купоном. Инфляция держит высокий уровень (за рост ставки). Кредитный импульс тормозит (за паузу). Бюджетный импульс набирает обороты (за рост), рынок труда не остывает (за рост). Инфляционные ожидания покажут рост (за рост ставки). Ждём хайк по ставке до 23-24%.

Подробно:

Минфин сегодня провёл два аукциона по размещению ОФЗ. Привлечённый за раз триллион в выпуске 29027 нас уже не удивляет, такую серию мы видели на прошлой неделе.

Аукцион в ОФЗ 26248 тоже не примечателен. Привлекли 12,318 млрд. руб. под 17,5% (+0,01% за неделю) — это средняя ключевая ставка на 2024 из прогноза ЦБ (рис 1). Упёрлись в потолок максимальной средней ставки. На следующий год диапазон 17-20%, что подразумевает, что Минфин может продолжить повышать премию уже в начале года. Растущие доходности в ОФЗ продавят весь рынок долга вниз. Учитывая что в ВДО уже встречаются доходности под ~40% запасаемся попкорном коллеги.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Блог им. Rich_and_Happy |Минфин воспользовался ТрампоРалли

- 13 ноября 2024, 20:53

- |

Спрос выше, доходности ниже, но есть неприятный инфляционный сюрприз.

Воспользовавшись оптимизмом на рынке РФ после победы Трампа и ростом RGBI (Индекс государственных облигаций РФ) (рис 1) Минфин поспешил занять через ОФЗ с фиксированным купоном отойдя от, ставшей уже привычной последние полгода, истории когда на аукционе ОФЗ фиксированный купон + ОФЗ флоатер и предложил сразу два выпуска ОФЗ с фиксированным купоном.

RGBI (Индекс государственных облигаций РФ)

RGBI (Индекс государственных облигаций РФ)Так на аукционах были предложены ОФЗ 26248 (~15,5 лет до погашения) и ОФЗ 26246 (~11 лет до погашения).

Так как RGBI хорошо вырос за полторы недели, то обошлось без новых рекордов в доходности.

Аукцион ОФЗ 26248 интересен в первую очередь объемом спроса – 72,393 млрд. рублей; (рис 2). [у ОФЗ 26246 похожий спрос в 70 млрд.]

( Читать дальше )

Блог им. Rich_and_Happy |«Если у вас есть деньги, которые можно вложить в финансовый рынок, попробуйте»

- 06 ноября 2024, 20:35

- |

Сегодня г̶л̶а̶в̶н̶ы̶й̶ ̶б̶а̶й̶к̶е̶р̶ глава Минфина Антон Силуанов призвал молодежь попробовать себя на фондовом рынке:

«Если у вас есть деньги, которые можно вложить в финансовый рынок, попробуйте. Это будет очень интересно. <…> Я вас уверяю, у вас будет другое мировоззрение».

На 100% согласен с Антоном Германовичем. Это Действительно очень интересно и мировоззрение поменяется гарантированно

Из интересного на аукционах Минфина можно выделить, что Минфин осторожничает с ростом доходности.

На аукционах Минфин предложил рынку (1) ОФЗ-ПД (постоянный доход) 26247 с фиксированным купоном и (2) флоатер ОФЗ-ПК (переменный купон) 29025.

Для ОФЗ с постоянным купоном не спешат поднимать премию. Так по сравнению с предыдущей неделей рост премии на аукционе ОФЗ с фиксированным купоном минимальный: всего 0,01%, с 17,55% → до 17,56%. Размещённый объём правда тоже на уровне минимумов, всего 4,861 млрд. руб. (рис 1). По такой цене этот выпуск торгуется и на рынке.

( Читать дальше )

Блог им. Rich_and_Happy |Не только курс влияет на инфляцию, но и инфляция на курс.

- 05 ноября 2024, 20:58

- |

Коллеги, курс рубля поднялся выше 98 руб за доллар. Курс юаня тоже стремится в поднебесье поднимаясь сегодня вплотную к 13,8 руб. Выше курс юаня был только в начале 2022. Прошедшая налоговая неделя особо курс укрепить не помогла. Знак, скажем так, не самый хороший.

Мы привыкли, что курс влияет на инфляцию, но и инфляция влияет на курс. Первая история обычно срабатывает быстро. Стоит курсу начать быстро расти, как первыми взлетают инфляционные ожидания, а следом [с лагом от дней до недель и месяцев] дорожает весь импорт, а потом и всё остальное.

Но и инфляция влияет на курс, не бывает так, что одна валюта обесценивается со скоростью «х», вторая со скоростью «2х» и у них не меняется пропорционально курс. Эта история может быть не такая быстрая (не дни и недели) и наглядная, но всё равно неизбежная.

В конце 2023 в коротком посте от 4 Декабря «Пока всё по плану» на фоне роста золота до [на тот момент] исторических максимумов в районе $2100 предлагал не грустить тем кто не успел купить золотодобытчиков они всё ещё были интересными. Писал тогда:

( Читать дальше )

Блог им. Rich_and_Happy |Пока будущее Минфина на аукционах ОФЗ выглядит мрачным

- 30 октября 2024, 21:21

- |

Сегодня Минфин планировал провести два аукциона:

(1) ОФЗ-ПД (постоянный доход) 26243 с фиксированным купоном и (2) флоатер ОФЗ-ПК (переменный купон) 29025

Флоатер интереса не вызывал, облигация торгуется по 92,5% от номинала и рынок требует ещё больших скидок, но Минфин на это не идёт, поэтому аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

Аукцион ОФЗ 26243 (рис 1) интересен тем, что тут Минфин удовлетворил ¾ спроса, т.е. дал ту цену, которую запрашивали.

Источник: https://minfin.gov.ru/

Так доходность по цене отсечения составила – 17,61% годовых (т.е. максимальная на которую согласился Минфин). На рынке этот выпуск ОФЗ торгуются [на момент написания] с доходностью 17,5%. Средневзвешенная доходность (т.е. доходность в среднем с учётом объёма по конкретной цене) в 17,55% годовых тоже интересна, так как она подразумевает +0,5% прибавила доходность с момента последнего размещённого выпуска более «10 лет» две недели назад (похожий выпуск ОФЗ 26248). Тогда в посте "Минфин пугает темпами" предупреждал, что «пока облигации вообще и ОФЗ в частности лучше не спешить покупать», RGBI за эти две недели смачно обновил дно (рис 2)

( Читать дальше )

Блог им. Rich_and_Happy |Где ловить ОФЗ в 2025. О чём нам говорит обновлённый среднесрочный прогноз ЦБ.

- 25 октября 2024, 15:22

- |

Ключевые моменты.

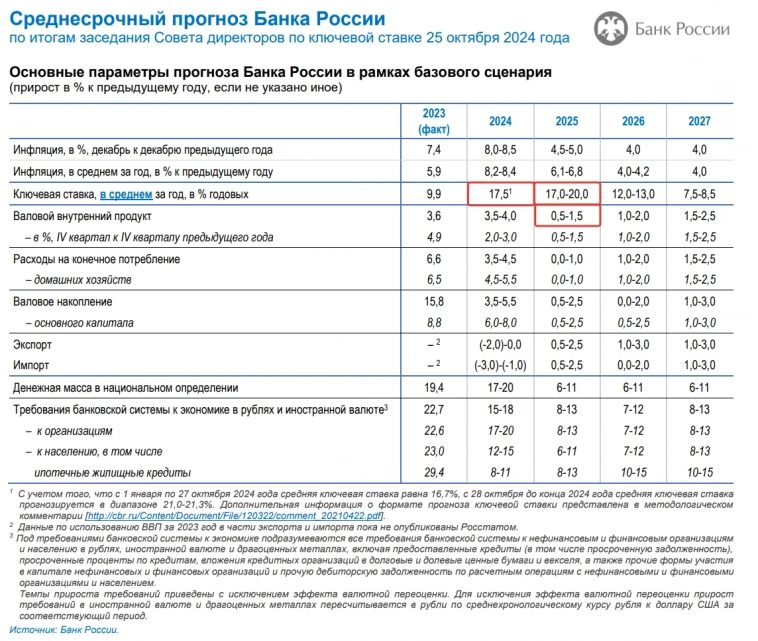

— Средняя ставка на 2024 повышена до 17,5%, что предполагает возможное повышение 20 Декабря (уверен банки в кредиты это заложат уже как свершившийся факт, что в итоге позволит савку фактически не поднимать)

— Средняя ставка на 2025 повышена до 17-20%, быстрого и сильного снижения ждать не стоит. Первый квартал будет, скорей всего, выше 20%.

При такой средней ставке Минфин так сможет в 2025 спокойно дальний конец занимать под 18-19% доходность.

Для понимания сейчас ОФЗ длиннее 10 лет (на такой срок Минфин делает акцент при займах) дают 16,2-17,2% доходности.

ОФЗ 26247 и ОФЗ 26243 по 17,2% (14,5 и 13,5 лет до погашения соответственно)

ОФЗ 26246 и ОФЗ 26248 по 17,1% (11,4 и 15,6 лет)

Минимальная доходность пока у ОФЗ 26238 текущая доходность 16,2%, одними купонами доходность 14,2%

— Прогноз по инфляции на 2025 повышен до 4.5-5%. Тарегет ЦБ в следующем году достигать в планах нет.

— И главное (что не изменилось). Прогнозируется сильное замедление роста ВВП на 2025. до 0,5-1,5%. Учитывая жёсткость ДКП, скорей всего, будет ближе к 0,5%, а может и ниже. Т.е. проклинать ЦБ будут всё больше. Что же, таков путь.

( Читать дальше )

Блог им. Rich_and_Happy |RGBI ожидаемо обновляет дно 📉🐳

- 24 октября 2024, 16:16

- |

Несколько раз писал, что RGBI (Индекс государственных облигаций РФ) продолжит обновлять дно. Одни только размещенияМинфина не дадут ему быстро расти. А в преддверии заседания ЦБ индекс RGBI получает дополнительное давление и обновляет дно (рис 1).

За месяц мы видим существенный рост доходности по все кривой (рис 2). Или другими словами все выпуски ОФЗ с постоянным купоном сильно упали в цене.

( Читать дальше )

Блог им. Rich_and_Happy |У Минфина нет спроса и шансов выполнить свой квартальный план по займам

- 23 октября 2024, 20:55

- |

Сегодня у Минфина [опять] день несостоявшихся аукционов. Аукционы по размещению ОФЗ-ПД 26245 (фиксированный купон) и ОФЗ-ПК 29025 (флоатер) были признаны несостоявшимся (рис 1) в связи с отсутствием заявок по приемлемым уровням цен. Или простыми словами, рынок требует слишком больших премий, Минфин к такому не готов, во всяком случае пока не готов.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308999-o_rezultatakh_razmeshcheniya_ofz-pd_vypuska__26245rmfs_na_auktsione_23_oktyabrya_2024_goda

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308999-o_rezultatakh_razmeshcheniya_ofz-pd_vypuska__26245rmfs_na_auktsione_23_oktyabrya_2024_godaПока инфляция не начнёт стабильно замедляться повышенный спрос у Минфина и не появится. Свежие данные Росстата показывают очередной, хоть и не большой, но всё-таки локальный хайк недельной инфляции (рис 2). С 15 по 21 октября инфляция показала 0,20% (против 0,12% неделей ранее и 0,14% ещё неделей ранее)

( Читать дальше )

Блог им. Rich_and_Happy |Минфин пугает темпами

- 16 октября 2024, 20:34

- |

Минфин последнее время экспериментирует. Последние полгода устоявшаяся практика была предлагать на неделе 1 выпуск флоатер + 1 выпуск с постоянным купоном. Но видимо из-за слабых размещений Минфин пошёл на эксперименты.

На прошлой неделе был флоатеров день. На этой вспомнили классику былых дней: два выпуска ОФЗ-ПД (фиксированные купоны).

— ОФЗ 26242 с постоянным доходом(купоном).

Разместили с рекордной доходностью в 18,43% годовых. Днём обсудили, что это не только рекордная доходность, но и то, что Минфин накинул к премии почти 2% за 2 недели. Пусть вас не смущает, что эти ОФЗшки относительно короткие (~5 лет до погашения). А две недели назад рекорд был поставлен в ОФЗ 26245 (~11 лет до погашения).

Когда в Мае размещали этот же «короткий» выпуск, то доходность была 13,95%, до этого неделей ранее размещали длинные ОФЗ 26243 (~14 лет до погашения) с доходностью 13,75%. Разбега в 2% и в 1% и даже в полпроцента мы не видим.

Т.е. дело тут не в длине, точнее не только в длине, дело тут в том, что Минфин сильно изменил правила игры и готов предлагать существенно бОльшие доходности, если рынок этого требует, а рынок требует.

( Читать дальше )

Блог им. Rich_and_Happy |Минфин рвёт шаблоны по доходности.

- 16 октября 2024, 15:42

- |

Сегодня Минфин проводит аукционы ОФЗ и первый аукцион по размещению 26242 разместили под доходность 18,42% 🤯

Это существенно выше предыдущих размещений. Почти +2% за две недели с 16,55%

До этого Минфин по чуть-чуть повышал доходность. Теперь что-то новое. Это выше предполагаемого потолка при размещениях. Это выше средней прогнозной ключевой ставки на год.

Собрали более-менее нормально, но всё равно мало — 24 млрд руб. (План квартальный в 2,4 трлн руб. даже близко не идёт к выполнению)

Ослабление рубля с одной стороны. Агрессивные займы Минфина с другой стороны. RGBI (Индекс государственных облигаций РФ) хоть и рос последнее время на крупном погашении ОФЗ (400 млрд руб) и отказе Минфина от ОФЗ с постоянным купоном на прошлой неделе, но движение ему после таких размещений только вниз 📉🐳

Вечером ещё подробней обсудим. Подождём итоги второго аукциона ОФЗ 26248 И данных по инфляции.

#ОФЗ #Минфин

-

Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс