Блог им. PROFITOleg |Обзор Сургутнефтегаз-преф. $SNGSP (Сургут преф).

- 22 июня 2023, 14:39

- |

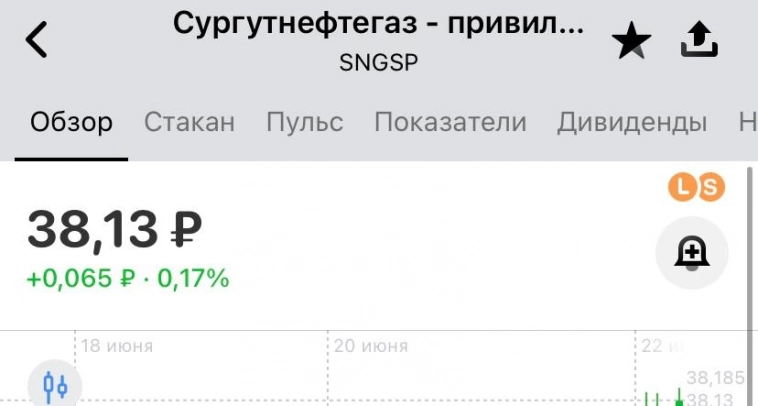

Уже по 38!

13 июня мы купили Сургут в среднесрок по 35,5₽. Сегодня он стоит уже 38₽, даёт нам 5,3% прибыли за неделю.

Разбирал компанию и покупали тут.

Если коротко, то по итогам 2023 года нас ждёт прибыль от переоценки кубышки в районе 600 млрд ₽ (если доллар удердится хотя-бы выше 80) и 350 млрд ₽ операционной прибыли.

☝️Что даёт нам порядка 9₽ дивидендов на акцию. А ЭТО 26% ГОДОВЫХ!

❗❗ Друзья. Сургут – лучшая идея на Российском рынке сейчас. Просто потому что все остальные идеи уже отработаны, рынок вырос.

Акцию я купил на самую большую долю от среднесрочного портфеля, которую позволяет мой риск-менеджмент (15%).

По текущим можно смело набирать в среднесрок, если у вас ещё нет позиции.

ЦЕЛЬ: 49₽ (Исторический хай).

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

- комментировать

- Комментарии ( 3 )

Блог им. PROFITOleg |Индекс падает на 1%: почему? 🏛$IMOEX (Индекс ММВБ).

- 20 июня 2023, 16:46

- |

У Тинькофф брокера случился сбой. Всем, у кого было взято плечо, пришло уведомление, что вот-вот случится маржинколл и необходимо срочно закрыть позиции

☝️На фоне этого за 20 минут индекс упал на 1%!

Разбираться с тем, что это вообще такое, будем потом. Сейчас в срочном порядке хочу призвать вас не паниковать.

❗❗Текущий фунламентал рынка не даст ему упасть! Не даст!

Никто не будет продавать Сбер, который уже в этом году выплатит 35₽ дивидендов.

Обвалить рынок может только политический форс-мажор на случай которого нужно просто держать кеш и всё.

Если что, я всегда на связи. Всегда слежу за рынком. Если вдруг что-то случится, всегда напишу вам о том, что нужно делать, чтобы сохранить и преумножить свои деньги.

Я с вами! Без паники! ❤️

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Блог им. PROFITOleg |Обзор Магнита. Рост акции неизбежен. $MGNT (Магнит).

- 20 июня 2023, 16:43

- |

Сегодня, после роста на 17% за несколько дней, Магнит охлаждается, падает на 3,5%. Пошёл на ретест сопротивления, которое было пробито.

Среди неопытных участников как обычно начинается паника. Мои личные сообщения засыпаны вопросами про Магнит. Люди не понимают, что происходит. Они готовы продать акцию.

❗❗ Друзья! Поймите наконец! В рамках любого растущего среднесрочного тренда происходят локальные коррекции и это нормально!

Ваша задача – зреть в корень. Смотреть на то, что происходит внутри актива, который вы покупаете, а не как маркет-мейкер пытается выжать вас из позиции на графике.

☝️А внутри Магнита всё отлично. Компания исправляет косяки перед Мосбиржей, выкупает акции у нерезов для того, чтобы вернуться к выплате дивидендов.

Впереди собрание СД, решение конфликта с Мосбиржей, объявление дивов. На всех этих событиях акция будет расти. Это НЕИЗБЕЖНО.

Поэтому, Друзья! Не паникуйте! Магнит обречён на рост в среднесроке. Те, кто наберётся терпения и усидит в бумаге, получит своё законное вознаграждение в виде прибыли. 😉

( Читать дальше )

Блог им. PROFITOleg |Рост Селигдара неизбежен. Факторы роста указал в посте. $SELG (Селигдар).

- 16 июня 2023, 11:08

- |

Мы держим эту акцию в долгосрочном портфеле с 46₽. Покупали: тут .

Селигдар является единственным производителем рудного олова в России (через дочку «Русолово»). Планы по добыче олова на 24 год – 6 тыс тонн, +100% к текущей добыче.

❗❗ Зарегистрирована компания в нашей стране. Добывает и продаёт всё золото тоже в России. Рисков АДР и санкций здесь нет. Абсолютно.

Селигдар имеет достаточно низкую себестоимость. Добыть унцию золота ему стоит 900$. В то время, как Полиметаллу – 1371$. Полюсу, правда – 825$. Но к 24 году у Селигдара она упадёт до 700$ за унцию.

Компания активно выкупает и разведывает много новых месторождений. За последние 5 лет производство золота выросло на 20%.

☝️Например, в октябре Селигдар выиграл аукцион на уникальное месторождение Кючус. Условием покупки было то, что уже к 2030 году добыча на этом месторождении должна составить 10 тонн.

Для понимания, сейчас Селигдар добывает всего 7,5 тонн. Это рост добычи в 2,5 раза к 30 году только за счёт одного месторождения.

( Читать дальше )

Блог им. PROFITOleg |Тинькофф. Большой разбор желтого банка. $TCSG (Тинькофф)

- 16 июня 2023, 10:45

- |

Те, кто сейчас покупает Тинькофф в долгосрок, вероятно, руководствуются фразой Олега Тинькова на фото.

Сразу о главном: сколько сейчас стоит Тинькофф?

Банк оценивается в 3,13 собственных капиталов, а мультипликатор P/E по оценкам будущих прибылей 2023 года составляет 7, если быть оптимистом, и 11, если пессимистом.

☝️Это очень дорого! В 2-3 раза дороже Сбербанка и банка Санкт-Петербург!

Ещё раз, Друзья – это уже сегодня очень дорого! До 22 года банк стоил совсем невероятных денег, и нельзя просто считать, что раз мы далеко от прежних оценок – значит, дёшево.

❗❗ Причем проблем хватает. К примеру, по результатам 2022 года доля просроченных на 90 дней и более кредитов составила у эмитента уже 12,1%, 8,1% кредитов находятся на этапе судебного взыскания и это очень много!

Тренд негативный, с нарастанием с отметок 7-8% до СВО. Списывают кредиты пока в умеренных количествах, но тоже активнее, чем год назад.

Чем это грозит нам? К примеру, будущими проблемами с резервами и прибылями, когда неработающая часть кредитов начнёт давить на денежные потоки.

( Читать дальше )

Блог им. PROFITOleg |‼️БАНКОВСКИЙ СЕКТОР РФ. 🏦🏦🏦

- 15 июня 2023, 14:56

- |

Благодаря множеству послаблений от Эльвиры Набиуллиной и целому комплексу техничных мер поддержки, банки действительно в целом гораздо лучше, чем ожидалось, справились с ударом кризиса и санкций.

Они стали основным бенефициаром таких процессов, как рост денежной массы в системе для финансирования бюджетного заказа, рефинансирования ушедшего с рынка иностранного капитала, кредитование перестройки экономики.

☝️Но! Этот эффект в банках не бесконечен, и если по результатам 2023 года мы можем рассчитывать на солидную совокупную прибыль у банкиров в размере рекордрых 2,4-2,7 трлн. руб., то в 2024 году не просматриваются цифры свыше 2,5-3 трлн. руб.

И основные вопросы к акциям банков сейчас — это насколько в их оценках учтены прибыли 2023 года, а также как сильно эмитент способен превосходить темпы остальных банков страны.

Я уже держу в долгосрочном портфеле Сбер (брал по 140₽) и Банк Санкт-Петербург (брал по 98₽).

Скоро разберу персперктивы Тинькофф банка и сделаю вывод, интересен ли он сейчас в долгосорок. Ждите! 😉🤝

( Читать дальше )

Блог им. PROFITOleg |Рекордная прибыль за первый квартал: почему Совкомфлот — компания будущего?

- 14 июня 2023, 13:06

- |

Компания имеет порядка 110 судов и перевозит около 15% всей экспортируемой Россией нефти, остальное до сих пор перевозится иностранными судовладельцами, в том числе из «недружественных» стран.

☝️Поэтому любое усиление санкций повышает значимость и перспективы Совкомфлота, он по сути монополист!

Все мы слышали о дисконтах на российскую нефть – так вот большая часть дисконта как раз таки обусловлена стоимостью доставки, на которой зарабатывает Совкомфлот!

Теперь энергоресурсы нужно возить в Индию 30-60 дней вместо Европы за 5-7 дней. Поэтому услуги Совкомфлота невероятно востребованы и дорожают!

По СевМорПути суда могут перевозить груз только с разрешения правительства. У Совкомфлота с этим проблем нет + есть большое количество танкеров ледового класса.

Перспективы СевМорПути разбирали здесь, обязательно прочитайте:smart-lab.ru/blog/905227.php

❗❗ В прошлом месяце компания отчиталась о рекордной прибыли – более 9 рублей на 1 акцию и это за 1 квартал, что неудивительно, учитывая описанные выше факторы!

( Читать дальше )

Блог им. PROFITOleg |ФОНДЫ, УПРАВЛЯЮЩИЕ КАПИТАЛАМИ, АВТОСЛЕДОВАНИЕ. Очень важная статья!

- 11 июня 2023, 13:38

- |

Люди, которые приходят на рынок, зачастую считают, что «профессионалы своего дела» будут управлять их капиталом лучше, чем они сами.

Поэтому они отдают свои деньги различным фондам, управляющим капиталами, подписываются на автоследование за кем-то и тд.

☝️Всё это обычно приводит к потере денег, по нескольким причинам:

1) Во-первых, фонды и управляющие вашими капиталами никогда не рискуют своими деньгами.

Если удастся заработать на ваших деньгах – замечательно. Если наоборот – они ничего не теряют, находят новых желающих дать им деньги в управление и повторяют схему.

2) Во-вторых, среди таких ребят очень много откровенных мошенников.

Бывает, что «управленцы капиталом» берут двух клиентов и заходят им в противоречивые друг другу позиции. Например, одному в лонг доллара, другому в шорт.

И тогда они в любом случае заработают, в то время, как один из клиентов в любом случае потеряет. Если доллар растёт – зарабатывает один клиент, они берут % с его прибыли. Если наоборот – зарабатывает другой.

( Читать дальше )

Блог им. PROFITOleg |Майский отчет МосБиржи. 🏛 $MOEX (Мосбиржа).

- 08 июня 2023, 15:48

- |

Мы держим эту акцию в долгосрочном портфеле ещё с 77₽. Имеем уже 49% прибыли по ней.

Покупали тут.

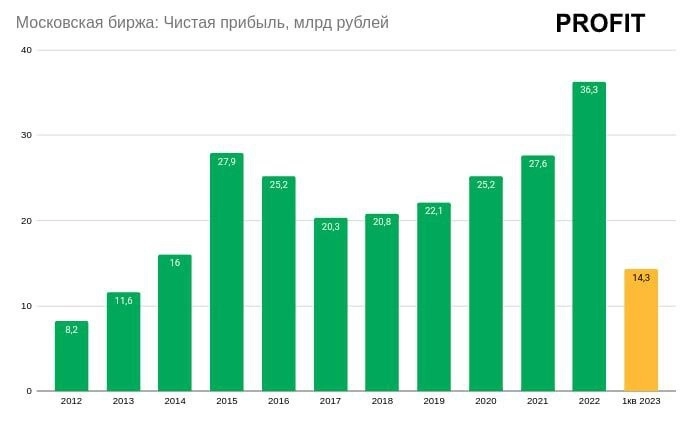

В мае Мосбиржа отчиталась по МСФО за 1 квартал 2023 года:

1) Чистая прибыль г/г выросла на 77% и достигла рекордного уровня 14,33 млрд рублей.

2) Комиссионные доходы упали на 6,5% до 9,9 млрд рублей.

3) Процентные доходы выросли на 21% и составили 13,1 млрд рублей.

☝️Как вы видите, чистая прибыль в этом году растёт только за счёт роста процентных доходов, комиссионные упали.

Дело в том, что когда инорезам запретили продавать Российские акции и выводить деньги со счетов, все дивиденды стали копиться у них на счетах.

Мосбиржа получает процентный доход с остатков по счетам. Вот и выходит, что денежная масса копится, а процентный доход Мосбиржи увеличивается.

‼️Не забываем, что в 2023 дивидендов будет выплачено ещё больше. Сбер заплатит 565 млрд, Лукойл 280 млрд и тд. На счета инорезов опять упадёт круглая сумма, а значит Мосбиржа опять обновит рекорд по прибыли!

В это время инвестиции на фондовом рынке активно популяризируются. Уже 24 млн физ. лиц инвестируют. Уверен, в ближайшие годы объем торгов превысит докризисный.

( Читать дальше )

Блог им. PROFITOleg |Группа "Черкизово" отказалась выплачивать дивиденды за 22 год: как быть? $GCHE (Черкизово).

- 21 мая 2023, 16:48

- |

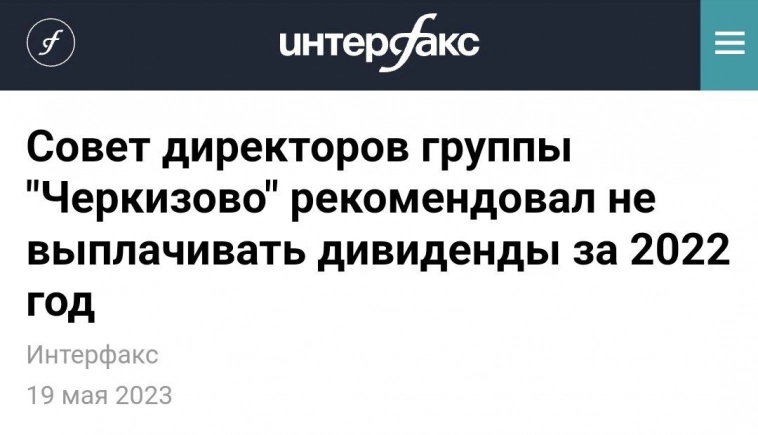

‼️Новость: СД группы «Черкизово» рекомендовал не выплачивать дивиденды за 2022 год. – Interfax.ru.

☝️Дело в том, что дивидендная политика Черкизово предусматривает выплату дивидендов в размере 50% от МСФО только при том условии, что показатель долг/Ebitda не превышает 2,5 пункта.

Но по итогам 2022 года этот показатель превысил 3 пункта. Чистый долг Черкизово сейчас составляет 90,7 млрд₽, при ебитде в 30,2 млрд₽.

Однако, благодаря гос. субсидиям, эти 90 млрд компанией взяты в долг под 5% годовых! Очевидно, что этот % даже не покрывает инфляцию.

‼️Фактически это бесплатные деньги. Такими возможностями нужно пользоваться, поэтому ребята набирают долги и активно развивают производство!)

Конечно, как акционеру, мне неприятна отмена дивидендов. Однако, я понимаю, что деньги компания потратит на развитие производства и в следующем году выплатит больше дивидендов.

Продолжаю держать акцию, она по-прежнему защищает мой капитал от инфляции (выполняет главную цель инвестирования).

Наблюдаю за развитием компании, жду рекордные дивиденды за 2023г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс